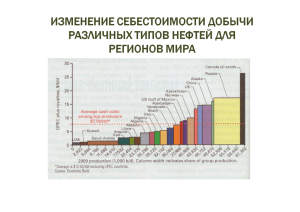

Executive Summary of WEO-2011 focus on Russia Energy

advertisement