Сложности учета расходов на авиаперелеты

advertisement

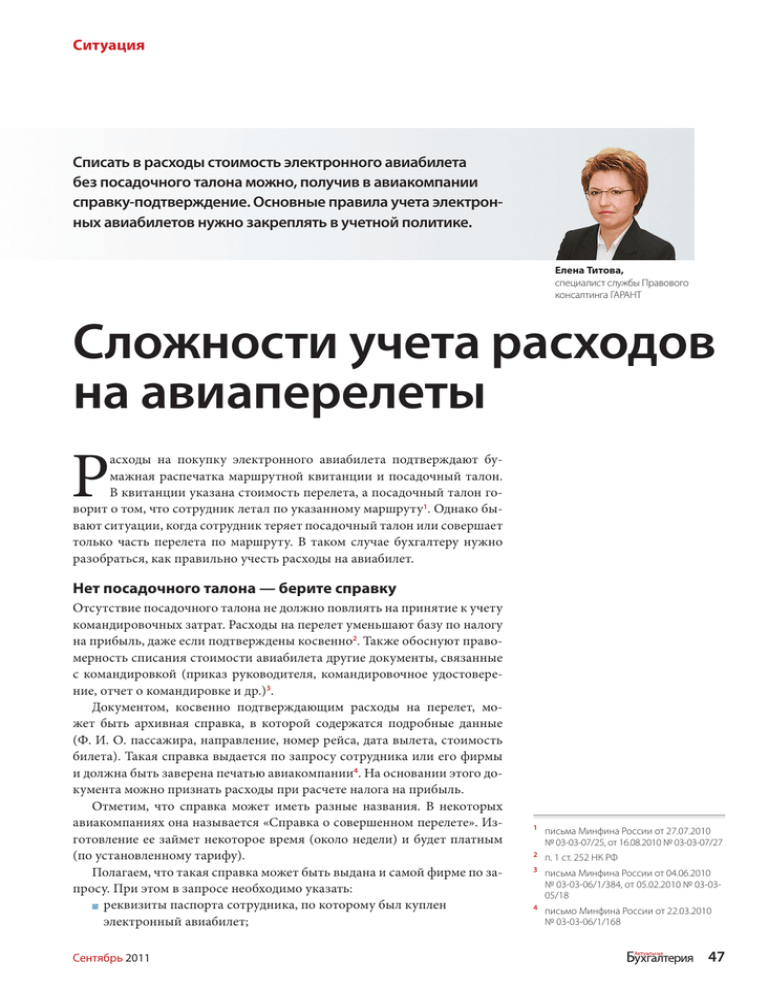

Ситуация Списать в расходы стоимость электронного авиабилета без посадочного талона можно, получив в авиакомпании справку-подтверждение. Основные правила учета электронных авиабилетов нужно закреплять в учетной политике. Елена Титова, специалист службы Правового консалтинга ГАРАНТ Сложности учета расходов на авиаперелеты Р асходы на покупку электронного авиабилета подтверждают бумажная распечатка маршрутной квитанции и посадочный талон. В квитанции указана стоимость перелета, а посадочный талон говорит о том, что сотрудник летал по указанному маршруту1. Однако бывают ситуации, когда сотрудник теряет посадочный талон или совершает только часть перелета по маршруту. В таком случае бухгалтеру нужно разобраться, как правильно учесть расходы на авиабилет. Нет посадочного талона — берите справку Отсутствие посадочного талона не должно повлиять на принятие к учету командировочных затрат. Расходы на перелет уменьшают базу по налогу на прибыль, даже если подтверждены косвенно2. Также обоснуют правомерность списания стоимости авиабилета другие документы, связанные с командировкой (приказ руководителя, командировочное удостоверение, отчет о командировке и др.)3. Документом, косвенно подтверждающим расходы на перелет, может быть архивная справка, в которой содержатся подробные данные (Ф. И. О. пассажира, направление, номер рейса, дата вылета, стоимость билета). Такая справка выдается по запросу сотрудника или его фирмы и должна быть заверена печатью авиакомпании4. На основании этого документа можно признать расходы при расчете налога на прибыль. Отметим, что справка может иметь разные названия. В некоторых авиакомпаниях она называется «Справка о совершенном перелете». Изготовление ее займет некоторое время (около недели) и будет платным (по установленному тарифу). Полагаем, что такая справка может быть выдана и самой фирме по запросу. При этом в запросе необходимо указать: реквизиты паспорта сотрудника, по которому был куплен электронный авиабилет; Сентябрь 2011 1 письма Минфина России от 27.07.2010 № 03-03-07/25, от 16.08.2010 № 03-03-07/27 2 п. 1 ст. 252 НК РФ 3 письма Минфина России от 04.06.2010 № 03-03-06/1/384, от 05.02.2010 № 03-0305/18 4 письмо Минфина России от 22.03.2010 № 03-03-06/1/168 47 Ситуация дату совершения авиаперелета; рейс (маршрут); реквизиты организации для выставления счета на оплату услуги выдачи справки. Образец запроса см. ниже. Расходы на получение справки: как учесть? Если компания оплачивает получение подобного рода справок за счет собственных средств, данные расходы для целей бухгалтерского учета должны быть отнесены в состав прочих5. Запрос может сделать сам сотрудник и получить справку лично. Если фирма решит оплатить получение справки, работнику нужно выдать необходимую сумму под отчет. Полученную архивную справку работник должен представить в бухгалтерию вместе с авансовым отчетом и документами об оплате услуги выдачи. Для целей налогового учета расходы на получение справки, по нашему мнению, могут быть отнесены в состав прочих расходов, связанных с производством и реализацией6. Менеджер компании потерял посадочный талон и не представил его в бух­ Расходы на получение справки, подтвержда­ ющей авиаперелет, можно учесть в составе прочих при расчете на­ лога на прибыль 5 п. 12 ПБУ 10/99, утв. приказом Минфина России от 06.05.1999 № 33н 6 подп. 49 п. 1 ст. 264 НК РФ галтерию. Руководство приняло решение оплатить получение такой справ­ ки за счет собственных средств. Генеральному директору ОАО «Авиакомпания» Старцеву О.В. от директора ООО Капитал» Алексеевой А.Л. Подготовлено с использованием системы ГАРАНТ Запрос на предоставление документов, подтверждающих факт перелета Прошу предоставить справку о подтверждении перелета менеджера ООО «Капитал» Беловой Анны Викторовны (паспорт серия 52 00 номер 555444 выдан УВД Ленинского АО г. Саратова 23.09.2006 г.) по маршруту Москва — Екатеринбург — Москва. точная дата вылета из точная дата вылета из рейс № 5N 640EA номер рейса Москва 01.08.2011 (город) (дата) Екатеринбург 03.08.2011 (город) (дата) рейс № 5N 641EA номер рейса Вид оплаты за выдачу справки — безналичный расчет. Реквизиты для выставления счета на оплату услуги в Приложении № 1 к запросу. Контактный телефон: (499) 455-55-66 05.08.2011 дата 48 подпись Сентябрь 2011 Ситуация Сложности учета расходов на авиаперелеты Ситуация 1 Сотруднику выданы под отчет 350 руб. на получение справки, кото­ Мнение рая подтвердит перелет по указанному в электронном билете маршруту. Виталий Семенихин, руководитель «Экспертбюро Семенихина» Он обратился с запросом в авиакомпанию и получил справку самостоя­ тельно, после чего представил ее в бухгалтерию вместе с авансовым отчетом. В бухгалтерском учете данные операции будут отражены про­ водками: ДЕБЕТ 71 КРЕДИТ 50 – 350 руб. — выданы деньги под отчет с целью получения справки о под­ тверждении авиаперелета; ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 71 – 296,6 руб. — отражено получение справки, подтверждающей факт авиа­ перелета (на дату принятия авансового отчета); ДЕБЕТ 19 КРЕДИТ 71 – 53,4 руб. — учтен НДС по получению справки; ДЕБЕТ 68 субсчет «НДС» КРЕДИТ 19 – 53,4 руб. — принят к вычету НДС по получению справки на основании счета-фактуры. Ситуация 2 Справка выдается по запросу компании. В данном случае проводки будут такие: ДЕБЕТ 60 (76) КРЕДИТ 51 – 350 руб. — произведена оплата за получение справки о подтверждении авиаперелета сотрудника (Ф. И. О. сотрудника); ДЕБЕТ91 субсчет «Прочие расходы» КРЕДИТ 60 (76) – 296,6 руб. — расходы на получение справки, подтверждающей факт авиа­ перелета, отнесены в состав прочих. ДЕБЕТ 19 КРЕДИТ 60 – 53,4 руб. — учтен НДС по получению справки; ДЕБЕТ 68 субсчет «НДС» КРЕДИТ 19 – 53,4 руб. — принят к вычету НДС по полученной справке. Учитываем часть маршрута по билету В некоторых ситуациях по решению руководителя может быть изменено место назначения командировки (уже в ходе самой поездки) или сокращено количество тех пунктов, в которые должен прибыть сотрудник для выполнения своего производственного задания. В этом случае пассажиру возвращается часть стоимости авиабилета, которая рассчитывается как разница между примененным тарифом и тарифом использованного участка маршрута перевозки7. При этом в составе расходов организация может учесть только фактическую стоимость авиаперелета (по совершенному, а не оплаченному маршруту). Отметим, что не все компании оплачивают стоимость справки. Нередко сотрудники получают ее за свой счет. Это связано с тем, что потеря посадочного талона чаще всего происходит по вине самого работника, а также с тем, что траты на получение другого документа, который он обязан представить в бухгалтерию, человек несет самостоятельно. Сентябрь 2011 Если не использованы билеты с невозвратным тарифом В командировке работник организации может столкнуться с возвратом билетов или их обменом. В письме Минфина России от 14 апреля 2006 года № 03-03-04/1/338 указано, что организация вправе учесть при определении базы по налогу на прибыль расходы по неиспользованному авиабилету. С этой позицией финансистов согласны и судьи (пост. ФАС ВВО от 24.03.2006 № А28-10790/2005-233/15). Если по сложившимся обстоятельствам командировка не состоялась, затраты на проезд не могут быть учтены в составе расходов в целях налогооб­ ложения прибыли (письмо Минфина России от 06.05.2006 № 03-03-04/2/134). Я предлагаю следующее. Если командировка (а вместе с ней и пе­ релет) отменилась, расходы на билет с невозвратным тарифом учесть в составе внереализационных, в виде признанных организацией санкций за нарушение договорных обязательств по договору авиационной перевозки (подп. 13 п. 1 ст. 265 НК РФ). Штраф уплачен через работника. Для его обоснования надо иметь приказ об отмене командировки с указанием уважительной причины и решения о признании убытков, а также тарифные условия, по которым данная сумма не возвращается. Посадочный талон не нужен. При этом отмена поездки не изменяет квалификацию выплат физическим лицам, следовательно, стоимость возврата билета не подлежит обложению НДФЛ и страховыми взносами. 7 п. 90 Правил, утв. приказом Мин­ транса России от 25.09.2008 № 155 49 Ситуация Для заключения договоров с дистрибьюторами менеджер компании был Мнение направлен в командировку. Изначально планировалось, что его поездка Марина Емельянцева, юрист юридической компании «Налоговик» пройдет по маршруту Москва — Санкт-Петербург — Калининград — СанктПетербург — Москва. Сотрудник получил аванс на покупку билета в разме­ ре 17 000 руб. Однако по решению руководства он был отозван из команди­ ровки, и поездка в Калининград не состоялась. Сотрудник самостоятельно купил в агентстве авиабилет стоимостью 17 000 руб. В связи с изменением маршрута (отмена перелета Санкт-Пе­ тербург — Калининград — Санкт-Петербург) агентство вернуло ему часть стоимости билета в сумме 7678 руб. и выдало справку о возврате суммы по неиспользованному маршруту. Вернувшись из командировки, сотрудник представил авансовый отчет и приложил к нему в качестве подтверждающих документов маршрутную квитанцию и посадочные талоны по маршрутам Москва — Санкт-Петербург и Санкт-Петербург — Москва. В бухгалтерском учете данные операции отражаются следующими проводками: ДЕБЕТ 71 КРЕДИТ 50 – 17 000 руб. — сотруднику выдан аванс на приобретение электрон­ ного авиабилета. На дату утверждения авансового отчета: ДЕБЕТ 20 (26, 44) КРЕДИТ 71 – 9322 руб. — списана в расходы стоимость авиабилета сотрудника на основании представленных проездных документов и справки (квитанции) о возврате суммы по неиспользованному маршруту; ДЕБЕТ 19 КРЕДИТ 71 – 1677,97 руб. — выделен НДС 18%; ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19 – 1677,97 руб. — НДС принят к вычету; ДЕБЕТ 50 субсчет «Касса — рубли» КРЕДИТ 71 – 7678 руб. — возвращена в кассу сумма, полученная сотрудником в результате изменения маршрута (основание — справка (квитанция) о возврате суммы по неиспользованному билету). Авиабилеты в учетной политике Квитанция электронного билета стала документом строгой отчетности с 11 июля 2010 года8. Поэтому учитывать электронный билет можно на счете 50 субсчет «Денежные документы». В то же время для контроля за движением электронных билетов, приобретенных по безналичному расчету, можно использовать отдельный субсчет «Расчеты за электронные билеты» к счету 76 «Расчеты с разными дебиторами и кредиторами». Порядок учета, который выберет компания, должен быть закреплен в учетной политике. По нашему мнению, если билет покупается по безналичному расчету, необходимо выработать и отразить в учетной политике форму специального документа с подписью командированного, в котором будет зафиксировано, что сотрудник получил билет на руки (или ознакомился с ним). 50 Авансовый отчет без посадочного талона Специалисты Минфина России в письме от 7 июня 2011 года № 03-03-07/20 утверждают, что посадочный талон необходим для уменьшения налоговой базы по налогу на прибыль на расходы, связанные с приобретением электронных авиабилетов. В письме Минфина России от 5 февраля 2010 года № 0303-05/18 содержится напоминание о том, что обосновать транспортные расходы командированного лица могут дубликаты билетов или справка транспортной организации, осуществившей перевозку. Если расходы на приобретение электронного билета подтверждены косвенными признаками, то их тоже можно учесть при расчете налога на прибыль (письмо Минфина России от 04.06.2010 № 03-03-06/1/384). Нормы статьи 272 Налогового кодекса предусматривают признание расходов при методе начисления в том отчетном (налоговом) периоде, к которому они относятся. При этом для командировочных расходов датой осуществления расходов является дата утверждения авансового отчета (подп. 5 п. 7 ст. 272 НК РФ). Итак, расходы на приобретение электронных билетов можно учесть в составе расходов на момент утверждения авансового отчета (без посадочного талона), если у организации имеются документы, косвенно подтверждающие командировку работника (приказ, командировочное удостоверение, документы, подтверждающие наем жилья). 8 подп. «а» подп. 2 п. 1 приложения к приказу Минтранса России от 18.05.2010 № 116 Сентябрь 2011