СОЦИАЛЬНО-ЭКОНОМИЧЕСКИЕ АСПЕКТЫ ОЦЕНКИ

advertisement

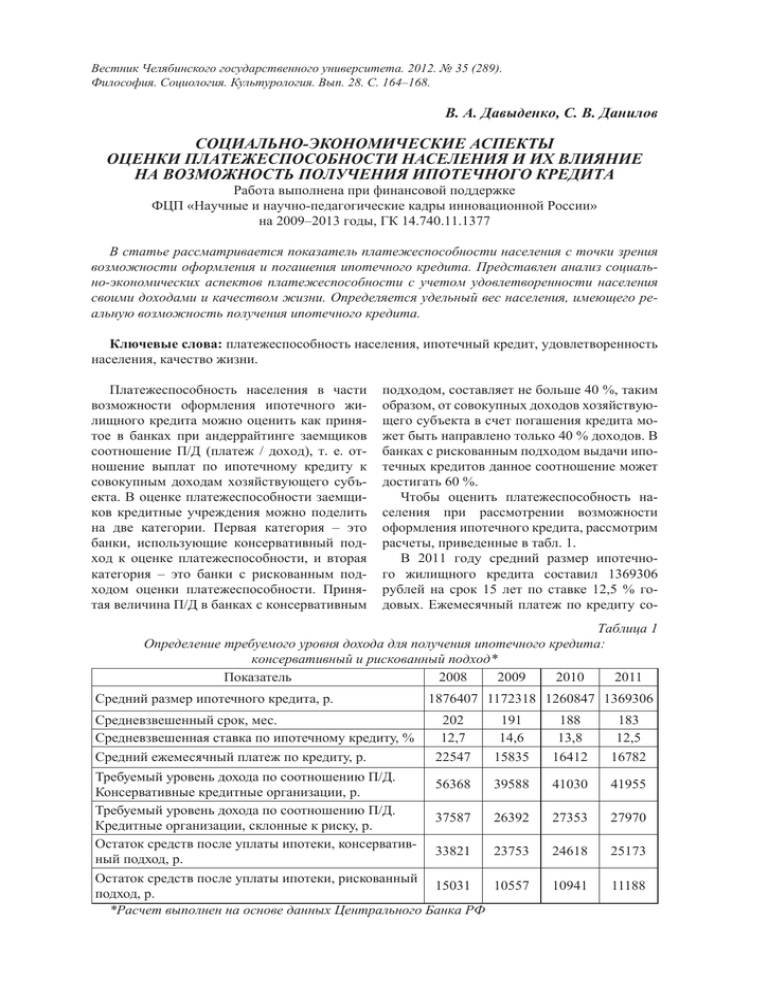

Вестник Челябинского государственного университета. 2012. № 35 (289). Философия. Социология. Культурология. Вып. 28. С. 164–168. В. А. Давыденко, С. В. Данилов СОЦИАЛЬНО-ЭКОНОМИЧЕСКИЕ АСПЕКТЫ ОЦЕНКИ ПЛАТЕЖЕСПОСОБНОСТИ НАСЕЛЕНИЯ И ИХ ВЛИЯНИЕ НА ВОЗМОЖНОСТЬ ПОЛУЧЕНИЯ ИПОТЕЧНОГО КРЕДИТА Работа выполнена при финансовой поддержке ФЦП «Научные и научно-педагогические кадры инновационной России» на 2009–2013 годы, ГК 14.740.11.1377 В статье рассматривается показатель платежеспособности населения с точки зрения возможности оформления и погашения ипотечного кредита. Представлен анализ социально-экономических аспектов платежеспособности с учетом удовлетворенности населения своими доходами и качеством жизни. Определяется удельный вес населения, имеющего реальную возможность получения ипотечного кредита. Ключевые слова: платежеспособность населения, ипотечный кредит, удовлетворенность населения, качество жизни. Платежеспособность населения в части возможности оформления ипотечного жилищного кредита можно оценить как принятое в банках при андеррайтинге заемщиков соотношение П/Д (платеж / доход), т. е. отношение выплат по ипотечному кредиту к совокупным доходам хозяйствующего субъекта. В оценке платежеспособности заемщиков кредитные учреждения можно поделить на две категории. Первая категория – это банки, использующие консервативный подход к оценке платежеспособности, и вторая категория – это банки с рискованным подходом оценки платежеспособности. Принятая величина П/Д в банках с консервативным подходом, составляет не больше 40 %, таким образом, от совокупных доходов хозяйствующего субъекта в счет погашения кредита может быть направлено только 40 % доходов. В банках с рискованным подходом выдачи ипотечных кредитов данное соотношение может достигать 60 %. Чтобы оценить платежеспособность населения при рассмотрении возможности оформления ипотечного кредита, рассмотрим расчеты, приведенные в табл. 1. В 2011 году средний размер ипотечного жилищного кредита составил 1369306 рублей на срок 15 лет по ставке 12,5 % годовых. Ежемесячный платеж по кредиту со- Таблица 1 Определение требуемого уровня дохода для получения ипотечного кредита: консервативный и рискованный подход* Показатель 2008 2009 2010 2011 Средний размер ипотечного кредита, р. Средневзвешенный срок, мес. Средневзвешенная ставка по ипотечному кредиту, % Средний ежемесячный платеж по кредиту, р. 1876407 1172318 1260847 1369306 202 12,7 22547 Требуемый уровень дохода по соотношению П/Д. 56368 Консервативные кредитные организации, р. Требуемый уровень дохода по соотношению П/Д. 37587 Кредитные организации, склонные к риску, р. Остаток средств после уплаты ипотеки, консерватив33821 ный подход, р. Остаток средств после уплаты ипотеки, рискованный 15031 подход, р. *Расчет выполнен на основе данных Центрального Банка РФ 191 14,6 15835 188 13,8 16412 183 12,5 16782 39588 41030 41955 26392 27353 27970 23753 24618 25173 10557 10941 11188 Социально-экономические аспекты оценки платежеспособности населения... ставляет 16782 рубля. Таким образом, чтобы оформить ипотечный кредит необходимый уровень стабильного ежемесячного дохода хозяйствующего субъекта должен составлять при соотношении П/Д40% – 41955 р. и при соотношении П/Д 60% – 27970 р. Полученный результат свидетельствует о том, что при более рискованном подходе ипотечного кредитования достаточных совокупных доходов требуется на 13985 р. меньше, что является привлекательным фактором для заемщиков. С другой стороны, стоит обратить внимание на остаток доходов после уплаты ежемесячного платежа по кредиту, величина которого является более привлекательным фактором при консервативном подходе кредитования и составляет 25173 р., а при более рискованном 11188 р. Остаток совокупных ежемесячных доходов хозяйствующего субъекта с учетом уплаты ежемесячного ипотечного платежа также является определяющим параметром при расчете платежеспособности заемщика, так как он сопоставляется с прожиточным минимумом и показывает превышение или недостаточность доходов, при этом, если сумма прожиточных минимумов всех членов семьи 165 превышает остаток совокупных доходов после уплаты ежемесячного ипотечного платежа, параметр считается достаточным. Определение достаточности совокупных доходов семьи после выплаты по ипотеке представлено в табл. 2. При оценке платежеспособности заемщиков уделяется внимание не только совокупным ежемесячным доходам семьи, но и величине прожиточного минимума на каждого члена семьи. Чем больше в семье человек, тем больше приходится величина прожиточного минимума на всю семью. Например, для семьи, состоящей из четырех человек, величина прожиточного минимума в 2011 году составляет 25476 р. и на 303 р. превышает совокупный уровень доходов семьи при консервативном подходе оценки платежеспособности заемщиков. При рискованном подходе в семье, состоящей из двух человек, недостаточно 1550 р. для величины прожиточного минимума. По данным Росстата, в 2011 году. объем денежных доходов населения сложился в размере 35209,2 млрд р. и увеличился на 9,7 % по сравнению с предыдущим годом. Население израсходовало средств на покупку то- Таблица 2 Соотношение прожиточного минимума семьи и остатка заработной платы после выплаты ипотечного кредита Показатель 2008 2009 2010 2011 Прожиточный минимум на 1 чел, р. 4593 5153 5688 6369 Прожиточный минимум на 2 чел, р. 9186 10306 11376 12738 Прожиточный минимум на 3 чел, р. 13779 15459 17064 19107 Прожиточный минимум на 4 чел, р. 18372 20612 22752 25476 Остаток ЗП после уплаты ипотеки, консерватив29228 18600 18930 18804 ный подход. 1 чел, р. Остаток ЗП после уплаты ипотеки, консерватив24635 13447 13242 12435 ный подход. 2 чел, р. Остаток ЗП после уплаты ипотеки, консерватив20042 8294 7554 6066 ный подход. 3 чел, р. Остаток ЗП после уплаты ипотеки, консерватив15449 3141 1866 -303 ный подход. 4 чел, р. Остаток ЗП после уплаты ипотеки, рискованный 10438 5404 5253 4819 подход. 1 чел, р. Остаток ЗП после уплаты ипотеки, рискованный 5845 251 -435 -1550 подход. 2 чел, р. Остаток ЗП после уплаты ипотеки, рискованный 1252 -4902 -6123 -7919 подход. 3 чел, р. Остаток ЗП после уплаты ипотеки, рискованный -3341 -10055 -11811 -14288 подход. 4 чел, р. 166 варов и оплату услуг 26093,4 млрд р., что на 16,3 % больше, чем в 2010 году. Сбережения за этот период составили 5123,5 млрд р., что на 12,7 % меньше, чем в предыдущем году. Платежеспособность населения напрямую зависит от его доходов. Численность экономически активного населения в декабре 2011 года составила, по итогам обследования населения по проблемам занятости, 75,6 млн человек, или более 53 % от общей численности населения страны, в их числе 70,9 млн человек, или 93,9 % экономически активного населения были заняты в экономике и 4,6 млн человек (6,1 %) не имели занятия, но активно его искали (в соответствии с методологией Международной организации труда они классифици- В. А. Давыденко, С. В. Данилов руются как безработные). В государственных учреждениях службы занятости населения зарегистрировано в качестве безработных 1,3 млн человек. За последние 5 лет наблюдается положительная динамика роста среднемесячной заработной платы на одного работника. Среднемесячная заработная плата на одного работника в 2011 году составила 26905 р. Несмотря на более низкие темпы прироста заработной платы по сравнению с 2007–2008 годами темп прироста среднемесячной заработной платы в 2011 году опережает годовую инфляцию почти в 2 раза. Такой уровень средних доходов экономически активного населения объясняется их неравномерным распределением. Рис. 1. Динамика среднемесячной заработной платы 1 работника и инфляции 2009–2011 годов *Расчеты выполнены на основе данных Росстата РФ. Рис. 2. Распределение населения по величине среднедушевых денежных доходов, в % от общей численности населения *Расчеты выполнены на основе данных Росстата РФ и Центрального Банка РФ. Социально-экономические аспекты оценки платежеспособности населения... Население с доходами выше среднего уровня, категории 25–35 т. р. и свыше 35 т. р., в 2011 составляет долю 26 %, а на долю населения с доходами ниже среднего уровня приходится 74 %. С доходами в пределах среднего уровня 15–25 т. р. 25 %, на 20 % населения приходятся доходы от 10–15 т. р., и 29 % населения получает доход ниже 10 т. р. В соответствии с опросом Фонда «Общественное мнение» (рис. 3, рис. 4), доля населения, не удовлетворенного своими доходами, составляет 74 %, эта величина совпадает 167 с долей населения, получающей среднедушевой денежный доход меньше 25 т. р. Так как среднестатистические данные о доходах населения отражают полученные в ходе опроса Фонда «Общественное мнение» результаты, можно сделать вывод, что категория населения с доходами от 25 тысяч рублей удовлетворена своими доходами. Это подтверждается другим исследованием Фонда, в соответствии с которым, по мнению населения, достаточная сумма доходов на одного человека в месяц составляет 31050 рублей. Рис. 3. Если говорить о сегодняшнем дне, насколько вы удовлетворены своими доходами? Рис. 4. Как вы считаете, в вашем городе (селе) какой суммы на одного человека в месяц достаточно, для того чтобы жить нормально? В. А. Давыденко, С. В. Данилов 168 В соответствии с текущими среднемесячными доходами населения можно рассчитать, какая его часть может позволить себе оформить ипотечный кредит. Таблица 3 Расчет удельного веса населения, способного взять ипотечный кредит Требуемый уровень среднемесячного дохода, необходимый для оформления ипотечного кредита в 2011 году, руб. 27970 Доля населения, соответствующая требуемому уровню сред26,4 немесячного дохода, % Население РФ на 01.01.2012, 143056383 чел. Население, соответствующее требуемому уровню среднеме- 37766885 сячного дохода, чел. Количество ипотечных жилищных кредитов, оформленных в 2011 году, составляет 523582 единиц, и с начала ипотечного кредитования в России их оформлено около 2,5 млн штук. Количество человек, которые могут позволить себе оформить ипотечный кредит, 37,7 миллионов. Таким образом, доля оформленных ипотечных кредитов, которая приходится на 1 человека, способного взять ипотечный кредит, составляет 6,6 %, что определяет высокую степень платежеспособности населения при ипотечном кредитовании и высокий потенциал для роста и развития ипотечного кредитования в России. Чтобы определить, почему при наличии возможности оформить ипотечный кредит, его не оформляют, необходимо провести дополнительное исследование.