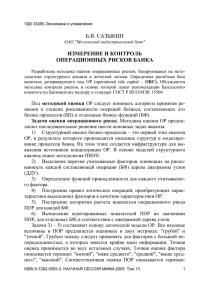

система управления операционным риском в российских

advertisement