Европа на гребне третьей волны исходящих прямых инвестиций

advertisement

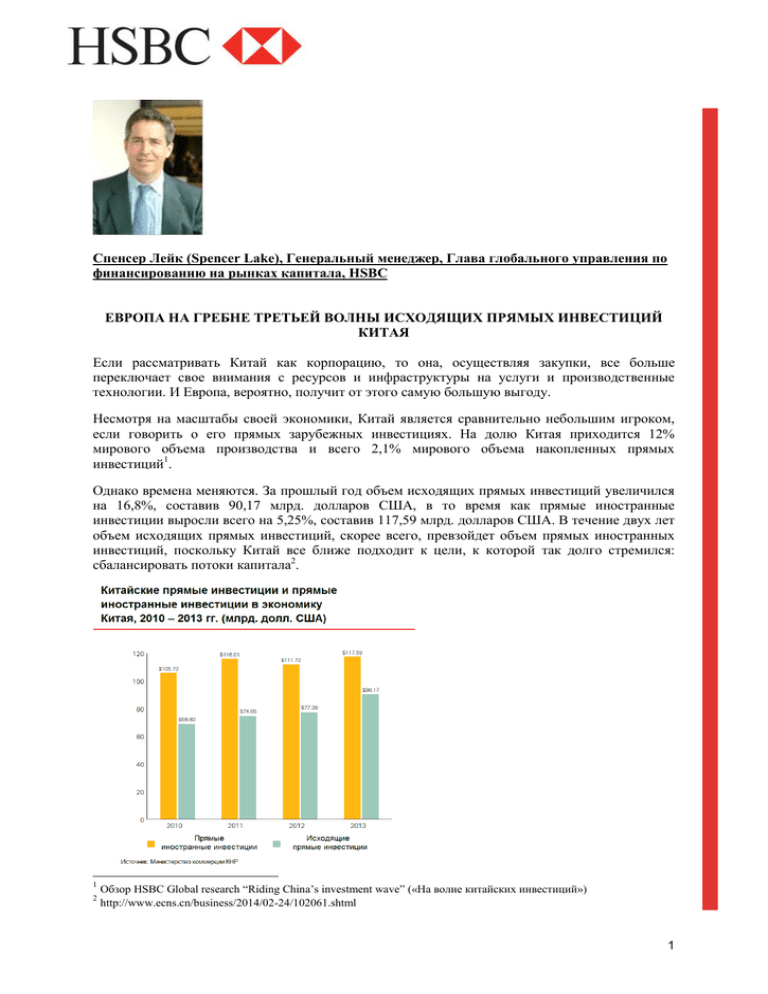

Спенсер Лейк (Spencer Lake), Генеральный менеджер, Глава глобального управления по финансированию на рынках капитала, HSBC ЕВРОПА НА ГРЕБНЕ ТРЕТЬЕЙ ВОЛНЫ ИСХОДЯЩИХ ПРЯМЫХ ИНВЕСТИЦИЙ КИТАЯ Если рассматривать Китай как корпорацию, то она, осуществляя закупки, все больше переключает свое внимания с ресурсов и инфраструктуры на услуги и производственные технологии. И Европа, вероятно, получит от этого самую большую выгоду. Несмотря на масштабы своей экономики, Китай является сравнительно небольшим игроком, если говорить о его прямых зарубежных инвестициях. На долю Китая приходится 12% мирового объема производства и всего 2,1% мирового объема накопленных прямых инвестиций1. Однако времена меняются. За прошлый год объем исходящих прямых инвестиций увеличился на 16,8%, составив 90,17 млрд. долларов США, в то время как прямые иностранные инвестиции выросли всего на 5,25%, составив 117,59 млрд. долларов США. В течение двух лет объем исходящих прямых инвестиций, скорее всего, превзойдет объем прямых иностранных инвестиций, поскольку Китай все ближе подходит к цели, к которой так долго стремился: сбалансировать потоки капитала2. 1 2 Обзор HSBC Global research “Riding China’s investment wave” («На волне китайских инвестиций») http://www.ecns.cn/business/2014/02-24/102061.shtml 1 Наряду с ростом прямых инвестиций мы наблюдаем значительный сдвиг в целях инвестирования. Первая волна исходящих прямых инвестиций Китая была направлена в добывающую промышленность, в особенности в уголь, нефть и металлы, поскольку китайская быстрорастущая экономика небогата природными ресурсами. Вторая волна коснулась инвестирования в инфраструктуру, включая железные дороги, морские перевозки и порты. Естественно, что эти две волны были тесно связаны, потому что трудно извлечь максимальную пользу из инвестиций в сырьевые товары, не обеспечив отлаженного транспортного сообщения. Сегодня мы наблюдаем третью волну. Темпы роста инвестиций в ресурсы и инфраструктуру снижаются, а ускорение теперь приходится на товары и услуги. В 2013 году из общего объема нефинансовых исходящих прямых инвестиций 32,7% (29,45 млрд. долларов США) пришлось на сектор бизнес-услуг, 22,4% (20,16 млрд. долларов США) – на горнодобывающую промышленность, 15,2% (13,67 млрд. долларов США) – на оптовую и розничную торговлю, 9,6% (8,68 млрд. долларов США) – на обрабатывающую промышленность, и 7,2% (6,53 млрд. долларов США) – на строительство3. Китайские прямые инвестиции в товары и услуги главным образом распределяются по трем отраслям: автомобили, телекоммуникации и потребительские товары - в основном, это производители продуктов питания. Китайские компании, желающие создавать больше добавленной стоимости, покупают западных производителей не только из-за их брендов, товаров и доли на рынке, но и ради приобретения интеллектуальной собственности и навыков, заключенных непосредственно в производственном процессе. Данные технологии потом часто используются для повышения производительности и улучшения качества операций на отечественном рынке, где компании сталкиваются со все более искушенными и требовательными потребителями. Третья волна затрагивает Европу гораздо больше, чем первые две. Последние пять лет в Европу направлялось 14% китайских прямых инвестиций в товары и услуги, по сравнению с 1% исходящих инвестиций в добывающую промышленность и 5% - в инфраструктуру4. Китайские компании обычно не инвестируют в те отрасли, где у них уже есть конкурентное преимущество. Они отдают предпочтение трем главным направлениям инвестиций: сырьевые товары, которые активно используются в производстве, компании в сфере услуг, которые могут упростить процесс экспорта, и компании, осуществляющие свою деятельность в той же отрасли, что и инвестор, но обладающие передовыми технологиями, высоким уровнем экспертизы и узнаваемыми брендами. 3 4 http://english.mofcom.gov.cn/article/newsrelease/press/201401/20140100463687.shtml Обзор HSBC Global research “Riding China’s investment wave” («На волне китайских инвестиций») 2 Слияния и поглощения могли бы ускорить интернационализацию китайских компаний в Европе. Несколько важных сделок в этой области уже имели место, но общие масштабы пока довольно скромны. Мы ожидаем, что количество подобных сделок будет расти. Государственные компании играют менее заметную роль в международных поглощениях, в то время как вовлеченность частного сектора быстро растет. Госсектор сократил поглощения в Европе с 11 млрд. долларов США в 2012 году до 4,4 млрд. в 2013 году, а частные компании практически удвоили инвестиции с 964 млн. до 2 млрд. долларов США в 2013 году5. Торговля между Европой и Китаем выросла более чем на 500% за последние десять лет, однако инвестиции развивались более медленными темпами6. Увеличение гибкости на рынках труда и сбыта по меньшей мере в некоторых странах-участницах Европейского Союза делает все большую часть Европы привлекательной. Выгодно отличается в этой связи Испания, которая провела больше реформ на рынке труда, чем Италия или Франция. Стабилизация всей европейской экономики и возврат к росту ВВП в большинстве стран-членов поможет повысить уровень прямых инвестиций из Китая. Китайские компании активно изучают перспективы Западной Европы, а также становятся все более активными в Центральной и Восточной Европе и на Средиземноморье, где кризис Еврозоны снизил стоимость рабочей силы и создал новые возможности для иностранных инвестиций. Китай объявил об амбициозном намерении инвестировать по 100 млрд. долларов США в год в Восточную Европу до 2015 года. Если данная цель будет достигнута, это окажет существенное позитивное влияние на восстановление Еврозоны. Новые инвестиционные потоки зарождаются на базе прочных торговых отношений. Европа приобретает в Китае больше товаров, чем в любом другом регионе. Европейские компании удовлетворяют потребность Китая в автомобилях, самолетах, продуктах химической промышленности и предметах роскоши, в то время как Европа импортирует из Китая текстиль, электронику и другие товары на 385 млрд. долларов США. Около 1/3 всех продаж европейских марок класса люкс приходится на китайских потребителей. Европейские автомобильные бренды составляют почти 1/4 всех новых автомобилей, проданных в Китае. Ожидается, что Китай станет самой большой экономикой мира к 2030 году, в этом случае простор для роста будет еще шире7. Инвестиции и поглощения для поддержки китайских компаний, развивающихся в Европе, – это новый вид деятельности для китайских банков, поскольку спрос на широкий спектр передовых финансовых услуг постоянно растет. Лондон, Париж и Люксембург входят в приоритетные направления для китайской банковской экспансии в силу того, что китайские компании обладают развитыми торговыми и инвестиционными отношениями с этими рынками. В Люксембург, например, поступает большая часть китайских исходящих инвестиций, и он, скорее всего, станет местом дальнейшей эволюции продуктов в юанях для китайских банков. Китай переживает структурный сдвиг, в ходе которого он превращается из реципиента инвестиций в их источник по всему миру. Для европейских экономик, которым необходимы инвестиции и новые возможности роста, этот сдвиг является рассветом новой эры международного сотрудничества. 5 http://www.chinadaily.com.cn/business/2014-02/24/content_17300685.htm Обзор HSBC Global research “Riding China’s investment wave” («На волне китайских инвестиций») 7 http://edition.cnn.com/2014/03/30/business/eu-china-trade-agreement/ 6 3 Группа HSBC HSBC Holdings plc, материнская компания Группы HSBC co штаб-квартирой в Лондоне. Группа HSBC обслуживает клиентов в более 6300 офисах, расположенных в более 75 странах и территориях мира в Европе, Азии, Северной и Южной Америке, на Ближнем Востоке и в Северной Африке. С активами 2 758 млрд. долларов США по состоянию на 31 марта 2014 года, Группа HSBC является одной из самых крупных мировых организаций, оказывающих финансовые услуги. “Группа HSBC”, “HSBC”, “мы”, “наш”, “нас” означает Эйч-эс-би-си Холдингс плс, компанию, созданную и действующую в соответствии с законодательством Англии и Уэльса, и/или Эйч-эс-би-си Банк плс, банк, созданный и действующий в соответствии с законодательством Англии и Уэльса, и каждую из компаний, их контролирующих и/или ими контролируемых и/или входящих в группу, контролируемую этим банком. ООО «Эйч-эс-би-си Банк (РР)». Генеральная лицензия Банка России № 3290. 115054, Москва, Павелецкая площадь, д.2, стр.2. Настоящий документ не является инвестиционной, финансовой, юридической, налоговой или какой-либо иной рекомендацией или консультацией, а также не является рекомендацией и/или предложением и/или основанием заключения каких-либо сделок с HSBC или с третьими лицами, приобретения или продажи любых ценных бумаг или иных активов, совершения иных юридических и/или инвестиционных действий любого характера, принятия инвестиционных, финансовых, производственных решений. HSBC не берет на себя обязательство консультировать Вас по юридическим, налоговым, инвестиционным, финансовым или любым иным вопросам, а также не несет ответственность за какие-либо прямые или косвенные убытки или упущенную выгоду, возникающие из совершения каких-либо сделок или иных действий юридического или инвестиционного характера, либо принятия каких-либо решений, на основании настоящего документа. Настоящий документ основывается на информации, являющейся актуальной на момент публикации и/или распространения настоящего документа, полученной из надежных, по мнению HSBC, источников, которые, однако, не подлежали независимой проверке HSBC. HSBC не предоставляет, и не будет предоставлять, никаких гарантий, заявлений или заверений, явно выраженных или подразумеваемых, и не принимает на себя никаких обязательств или ответственности в отношении точности представленной в настоящем документе информации, а также не обязан поддерживать актуальность информации в документе, которая может быть изменена без уведомления, в частности, в случае любого изменения законодательства, применимого к описываемым в настоящем документе продуктам и/или услугам. Мнения, данные, цифровые показатели, прогнозы, оценки, суждения и любая иная информация, выраженные в настоящем документе, основаны на информации, являющейся общедоступной на момент публикации и/или распространения настоящего документа, и могут быть изменены без уведомления. Данные мнения, данные, цифровые показатели, прогнозы, оценки, суждения и любая иная информация не являются гарантированными, представлены на дату публикации или распространения настоящего документа, основаны на отраслевых и рыночных трендах, обстоятельствах и иных факторах, связанных с рисками и переменными показателями. 4