Федеральное государственное образовательное бюджетное учреждение высшего профессионального образования

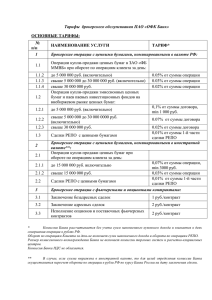

advertisement