Технический взгляд на акции Сбербанк привилегированные

advertisement

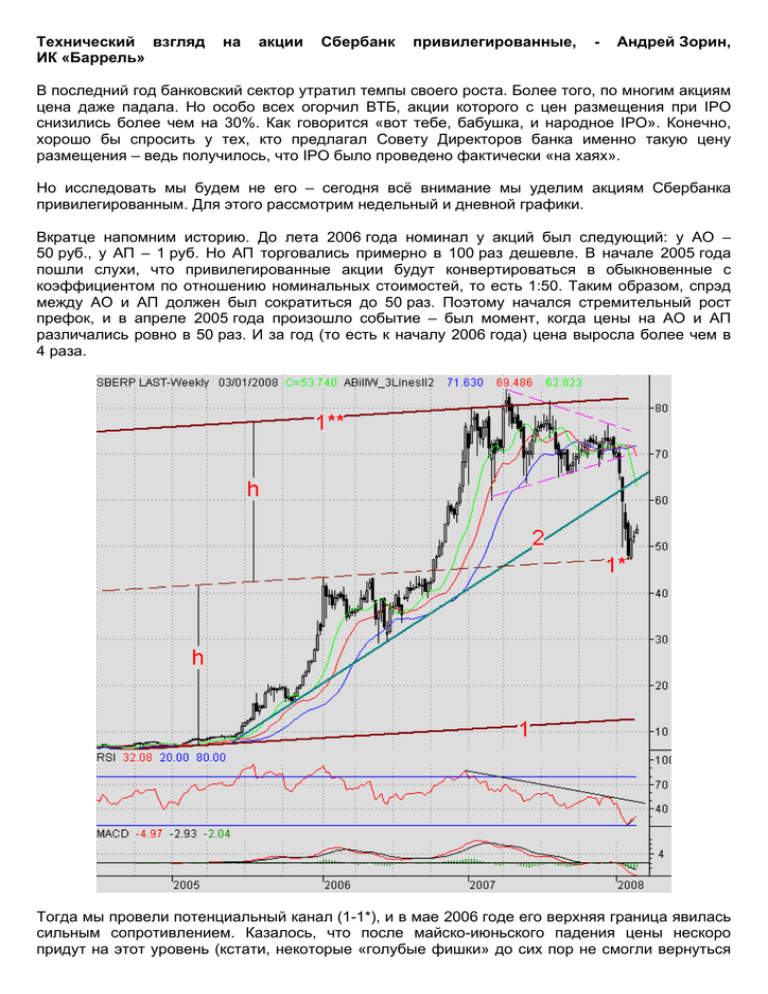

Технический взгляд ИК «Баррель» на акции Сбербанк привилегированные, - Андрей Зорин, В последний год банковский сектор утратил темпы своего роста. Более того, по многим акциям цена даже падала. Но особо всех огорчил ВТБ, акции которого с цен размещения при IPO снизились более чем на 30%. Как говорится «вот тебе, бабушка, и народное IPO». Конечно, хорошо бы спросить у тех, кто предлагал Совету Директоров банка именно такую цену размещения – ведь получилось, что IPO было проведено фактически «на хаях». Но исследовать мы будем не его – сегодня всё внимание мы уделим акциям Сбербанка привилегированным. Для этого рассмотрим недельный и дневной графики. Вкратце напомним историю. До лета 2006 года номинал у акций был следующий: у АО – 50 руб., у АП – 1 руб. Но АП торговались примерно в 100 раз дешевле. В начале 2005 года пошли слухи, что привилегированные акции будут конвертироваться в обыкновенные с коэффициентом по отношению номинальных стоимостей, то есть 1:50. Таким образом, спрэд между АО и АП должен был сократиться до 50 раз. Поэтому начался стремительный рост префок, и в апреле 2005 года произошло событие – был момент, когда цены на АО и АП различались ровно в 50 раз. И за год (то есть к началу 2006 года) цена выросла более чем в 4 раза. Тогда мы провели потенциальный канал (1-1*), и в мае 2006 годе его верхняя граница явилась сильным сопротивлением. Казалось, что после майско-июньского падения цены нескоро придут на этот уровень (кстати, некоторые «голубые фишки» до сих пор не смогли вернуться на максимумы мая 2006 года). Но «сбербанковские быки» были другого мнения, и уже через три месяца оказались там. А после того как произошло увеличение номинала акций в 60 раз (летом 2006 года), у акции словно открылось второе дыхание, и котировки с лёгкостью преодолели верхнюю границу канала (1*), и она стала уже средней линией теперь уже канала (1-1**). А буквально снова через три месяца котировки выросли на высоту этого канала – так что цель растущего движения была достигнута. После этого рост затормозился, и в течение прошлого года котировки торговались в широком боковом диапазоне. Верхняя граница канала (1-1**) при этом играла роль сильного сопротивления. За это время сформировался «симметричный треугольник». Обычно «треугольники» являются моделью продолжения тенденции. В нашем же случае он явился фигурой разворота – после того как в середине января (на всеобщем обвале) была преодолена нижняя грань «треугольника», падение усилилось, и даже сильная поддержка в лице долгосрочного растущего тренда (2), берущего свое начало с мая 2005 года, не смогла остановить движение вниз. Правда, после «чёрного понедельника», когда цены преодолели данный тренд, они всё же через несколько дней вернулись к нему, осуществив таким образом классическую подтяжку. После этого котировки развернулись вниз и продолжили терять высоту. К чему мы это рассказываем? А к тому, что неделю назад цены пришли как раз на среднюю линию (1*) растущего долгосрочного канала (1-1**). При этом акция пропадала ровно на высоту «симметричного треугольника». Что нам говорят индикаторы? На недельном графике пока всё плохо – дивергенций снизу нет, кривые MACDа в отрицательной зоне, акция «по неделям» по Б.Уильямсу находится в продаже. Но дневной график может вселить оптимизм в «бычьи» сердца, ведь по индикатору RSI и гистограммному MACDу присутствуют ярко выраженные дивергенции (правда, по линейному их нет). При этом кривые MACDа хотя и находятся в отрицательной зоне, но направлены вверх. А сегодня с утра был преодолён действительный дневной фрактал на покупку Н (54,45 руб.). Правда, это произошло на общей эйфории в первые 10 минут торгов – так что вполне возможно, что пробой может быть ложным, если день закроется ниже «зубов аллигатора» (тонкой красной кривой). Тем не менее, вчерашний ход торгов по акциям обоих Сбербанков говорит о том, что акции готовы к росту. И если сегодня котировкам удастся удержаться «по дням» в покупке, то в этом случае они могут неплохо подрасти – как минимум до незакрытого окна от 28 января (район 58-60 руб.). Основным же уровнем сопротивлением будет падающий тренд (5). Далее – тренд (2), но о нём говорить пока рановато. Сейчас на фоне списания многими крупнейшими финансовыми институтами многомиллиардных сумм акции российского банковского сектора также попали «в опалу» и не пользуются популярностью у инвесторов. Но предполагаем, что как только «страсти улягутся», префы Сбербанка будут у покупателей в фаворе. Поэтому так как сигнал на покупку поступил и пока не отменился, рекомендуем искать момент для открытия длинных позиций. Андрей Зорин ИК «Баррель»