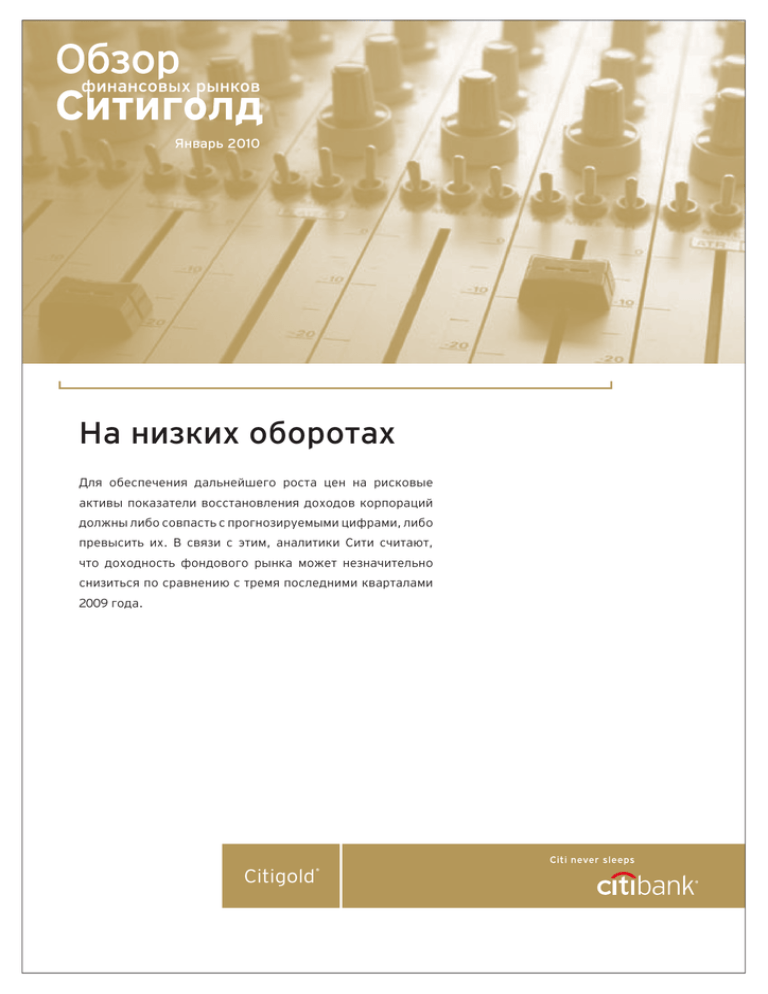

На низких оборотах

advertisement

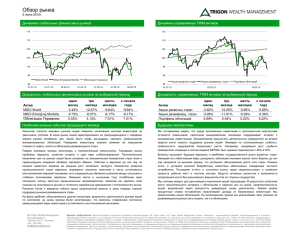

Январь 2010 На низких оборотах Для обеспечения дальнейшего роста цен на рисковые активы показатели восстановления доходов корпораций должны либо совпасть с прогнозируемыми цифрами, либо превысить их. В связи с этим, аналитики Сити считают, что доходность фондового рынка может незначительно снизиться по сравнению с тремя последними кварталами 2009 года. На низких оборотах Несмотря на высокую доходность, продемонстрированную с марта прошлого года многими классами активов, 2009 год нельзя назвать легким для инвесторов. Крепкие нервы и уверенность в правильности проводимой государствами политики потребовались тем, кто отважился увеличить размер инвестиций в акции или облигации в течение прошлого года. В результате, вероятным итогом беспрецедентного роста стало лишь возмещение части убытков, понесенных в 2008 году. Неоднородное восстановление мировой экономики Аналитики Сити связывают экономический подъем с быстрым восстановлением товарно-материальных запасов после их существенного сокращения в момент наивысшей экономической неопределенности, а также с различными мерами финансового стимулирования и чрезвычайно «либеральной» кредитноденежной политикой, проводимой многими странами. Однако во многих странах мира наблюдаются лишь первые признаки устойчивого и долгосрочного восстановления экономики. По мнению аналитиков, в глобальном масштабе перспективы макроэкономического развития будут неоднородными: активный подъем в одних странах будет «уравновешен» традиционной слабостью и экономическим спадом в других. Во-первых, по оценкам Международного валютного фонда (МВФ), многие банки, особенно европейские, еще не показали убытков по невозвратным кредитам, и это может способствовать продолжению блокировки кредитного потока. Это связано с тем, что проблемные банки в первую очередь заботятся о состоянии своих балансовых отчетов, а не о кредитовании частных и корпоративных клиентов. Во-вторых, по данным аналитиков Сити, в 2009 году дефицит бюджета составил 10%более в восьми странах: США, Великобритании, Японии, Испании, Греции, Ирландии, Исландии и Индии. По их мнению, правительствам этих стран придется значительно сократить свои расходы, чтобы снизить бюджетный дефицит до приемлемого уровня. При этом кредитный кризис практически не коснулся многих азиатских стран, благодаря чему их экономический рост внушает больше доверия. Возобновление международной торговли, наряду с солидными государственными капиталовложениями в Китае, обеспечили быстрое восстановление экономики во многих странах Азии. Кроме того, высокий уровень сбережений населения в Китае и сдерживаемая пока покупательная способность среднего класса, численность которого увеличивается быстрыми темпами, обеспечивают огромный потенциал роста потребительского спроса в этой стране. 2 Устойчивые перемены в политике Аналитики Сити полагают, что в 2010 году финансовые рынки постепенно стабилизируются, хотя доходы могут быть уже не такими впечатляющими, как в прошлом году. Если в прошлом году активное вмешательство государства было необходимо для предотвращения катастрофических экономических и финансовых последствий кризиса, то сейчас, по мнению аналитиков, требуется осторожное ослабление государственной поддержки таким образом, чтобы, с одной стороны, избежать угрозы инфляции, а с другой — не подвергнуть риску процесс выхода из кризиса. При этом аналитики полагают, что большинство центральных банков развитых стран могут позволить себе отказаться от денежных стимулов, поскольку в ближайшем будущем рост инфляции маловероятен. Давление цен снижается за счет высокого уровня неиспользуемых ресурсов (безработицы и неиспользуемого капитала), и инфляционные ожидания населения, согласно опросам потребителей, также невелики. Аналитики Сити прогнозируют резкий рост процентных ставок в Китае и Великобритании в третьем квартале, в США — в четвертом квартале этого года, а в странах Еврозоны — в первом квартале 2011 г. Результатом увеличения ставок может стать ухудшение рыночной ситуации для долгосрочных облигаций государств с развитой экономикой. Аналитики полагают, что государственные облигации развивающихся стран могут принести большую прибыль в наступающем году, поскольку экономические показатели этих стран выше, а уровень неприятия риска продолжает снижаться. Доходность фондовых рынков поддерживает рост прибыли Аналитики Сити полагают, что глобальные корпорации, благодаря своевременному снижению затрат и общей финансовой дисциплине, имеют все шансы для того, чтобы восстановить прежний уровень прибыли. Однако не исключено, что основные показатели процесса восстановления уже были заложены в прошлогоднем росте рынка. Поэтому для обеспечения дальнейшего роста цен на рисковые активы корпораций показатели восстановления прибыли должны либо совпасть с прогнозируемыми цифрами, либо превысить их. В связи с этим аналитики Сити считают, что доходность фондового рынка может незначительно снизиться по сравнению с тремя последними кварталами 2009 г. Кроме того, они не гарантируют ее постоянного роста, поскольку дальнейший рост мировых рынков акций и корпоративных облигаций будет происходить медленно. Европа DJ EURO STOXX 50 Citi Euro BIG (EUR) 40% 170 31% 30% 165 20% 160 10% 0% -10% 155 -4% 150 -20% 145 -30% -33% -40% 140 YTD 1 год 3 года Показатели на 25 января 2010 года Источник: Рейтер Показатели на 25 января 2010 года Источник: Bloomberg Акции Облигации Переход к росту экономики Проблема дефицита бюджета Наблюдения аналитиков Сити за доходами европейских компаний в третьем квартале 2009 года подтверждают наличие позитивных изменений в экономической ситуации. Количество компаний, чья фактическая прибыль превысила показатели, прогнозируемые аналитиками, оказалось в два раза больше, чем компаний, чья прибыль оказалась ниже ожидаемой. Как считают аналитики Сити, в значительной степени это стало результатом строгих мер по контролю расходов, реализуемых компаниями. Они ожидают также, что оживление экономической деятельности, вызванное масштабными государственными расходами в сочетании с растущим спросам на экспортные товары, сможет обеспечить доходы европейских компаний. По оценкам аналитиков Сити, прибыли европейских корпораций, включенных в индекс DJ Stoxx 600, могут вырасти более чем на 20% в течение последующих двух лет. По мнению аналитиков Сити, 2010 год должен будет подтвердить устойчивость подъема экономики стран Еврозоны, поскольку влияние таких временных факторов, как льготы на утилизацию старых машин, прочие финансовые стимулы, а также восстановление товарно-материальных запасов, будет постепенно снижаться в течение года. При этом аналитики прогнозируют замедление темпов роста экономики по мере сворачивания мер финансового стимулирования. Кроме того, аналитики считают, что снижение европейскими банками доли заемных средств по-прежнему будет препятствовать увеличению спроса со стороны частного сектора, в то время как ожидаемое укрепление евро, вероятно, будет препятствовать спрос на экспортные товары, который в значительной степени способствовал восстановлению экономической активности во второй половине 2009 года. Аналитики Сити считают, что акции европейских компаний выглядят более привлекательно, чем европейские облигации. В ходе недавнего роста рынка дивидендная доходность акций, входящих в DJ Stoxx 600, существенно снизилась по сравнению с доходностью 10-летних немецких казначейских облигаций. В результате сейчас соотношение между дивидендным доходом по акциям европейских компаний и доходностью казначейских облигаций находится практически на уровне марта 2003 года, когда фондовые рынки достигли низшей точки после технологического бума и начала войны в Ираке. Аналитики Сити полагают, что правительства стран Еврозоны в 2010 году реализуют согласованные программы финансового стимулирования, а в 2011 году приступят к финансовой консолидации при условии, что экономическая ситуация не ухудшится вновь. По их мнению, задача ограничения расходов к указанному сроку, скорее всего, окажется чрезвычайно сложной для стран, испытывающих в настоящее время высокий дефицит бюджета (и имеющих большой долг), таких как Франция, Италия, Ирландия, Испания и Греция. На 2010 год аналитики Сити прогнозируют рост ВВП в Еврозоне на 1,3% и сохранение низких процентных ставок вследствие сдерживаемой инфляции. Аналитики Сити подтверждают, что недооцененные акции, как правило, предпочтительнее в течение первых месяцев после выхода из кризиса. С другой стороны, они отмечают, что акции растущих европейских компаний сейчас более привлекательны. Кроме того, аналитики отмечают, что высокая степень участия акций растущих компаний в международной торговле, в том числе и на развивающихся рынках, может обеспечить им высокую доходность. 3 Aug-08 Oct-08 Dec-08 Feb-09 Apr-09 Jun-09 Aug-09 Oct-09 Dec-09 Аналитики отмечают возможность активной распродажи государственных облигаций стран Еврозоны, учитывая то, что 10-летние государственные облигации Германии торгуются по цене, близкой к историческому минимуму, а некоторые европейские страны испытывают небывалый дефицит бюджета. По мнению аналитиков, инвестиционная привлекательность корпоративных облигаций стран Еврозоны, скорее всего, будет выше, чем у государственных, благодаря дальнейшему укреплению финансового положения компаний за счет роста прибыли в сочетании с постоянным контролем за ликвидностью. США S&P 500 Citi US BIG 32% 30% 20% 10% 0% -10% -2% -20% -30% -23% YTD 1 год 3 года Aug-08 Oct-08 Dec-08 Feb-09 Apr-09 Jun-09 Aug-09 Oct-09 Dec-09 Показатели на 25 января 2010 года Источник: Рейтер Показатели на 25 января 2010 года Источник: Bloomberg Акции Облигации Взаимосвязь между улучшением экономических показателей и рыночной конъюнктурой ФРС ужесточит денежно-кредитную политику в конце 2010 года Экономика США стабилизируется по мере того, как смягчаются проблемы финансового сектора, тормозившие ее развитие. Аналитики Сити ожидают, что в 2010 году этот процесс продолжится, и прогнозируют умеренный экономический рост в пределах 2,9%. В наступившем году рост экономических показателей в США поддержит финансовые рынки и наоборот. Поскольку экономика США продолжает демонстрировать признаки выхода из кризиса, инвесторы в ценные бумаги с фиксированным доходом, вероятно, будут по-прежнему ждать увеличения процентной ставки ФРС США и постепенного вывода ликвидности ЦБ из финансовой системы США. Аналитики Сити предполагают, что центральный банк начнет повышать процентную ставку по федеральным фондам в четвертом квартале 2010 года. Даже в условиях либеральной монетарной политики, слабости американского доллара, роста товарных цен и серьезного бюджетного дефицита аналитики прогнозируют лишь незначительную инфляцию в наступившем году. По мнению аналитиков, восстановление прибыли пойдет на пользу акциям США, поскольку ожидания роста промышленности в 2010 году обеспечивают им дополнительный стимул к росту. Аналитики Сити считают, что в настоящее время акции американских компаний, входящих в список S&P 500, судя по их ожидаемой на ближайшие 12 месяцев прибыли, торгуются на справедливых уровнях. Однако они предостерегают, что поступление прибыли может быть неравномерным: так, акции американских компаний могут резко вырасти в начале года, а затем упасть в цене. При этом в результате такого снижения цен инвесторы получат хорошую возможность дополнительной покупки акций. Аналитики Сити, ранее считавшие, что акции компаний мелкой и средней капитализации находятся в более выгодном положении, чем акции компаний крупной капитализации, сейчас поменяли точку зрения, поскольку крупные компании обладают лучшим доступом к капиталу и в качестве основного источника своих прибылей используют быстрорастущие рынки других стран. В отношении стиля инвестирования аналитики по-прежнему рекомендуют соблюдать баланс между недооцененными акциями и акциями растущих компаний, так как исторически в периоды восстановления первые обладают более привлекательными инвестиционными качествами, но в настоящее время они торгуются дороже, чем растущие компании. 4 1300 1280 1260 1240 1220 1200 1180 1160 1140 1120 1100 В отношении рынка казначейских бумаг США аналитики полагают, что в начале 2010 года процентные ставки по краткосрочным бумагам не будут изменяться, а доходность по долгосрочным государственным облигациям будет изменяться внутри четкого коридора. Однако с приближением первого повышения ключевой процентной ставки доходность краткосрочных казначейских облигаций вырастет по сравнению с доходностью долгосрочных облигаций. Как предполагают аналитики, в этом году основными темами, волнующими инвесторов в облигации США, станут существенный дефицит бюджета и сворачивание количественных мер монетарного стимулирования. Спрос на корпоративные и обеспеченные облигации по-прежнему поддерживается низкими краткосрочными процентными ставками и благоприятной денежно-кредитной политикой. Ожидаемое снижение риска корпоративных банкротств создает основания для сохранения высокодоходных облигаций (с неинвестиционным рейтингом). В отношении корпоративных облигаций с инвестиционным рейтингом аналитики прогнозируют дальнейшее сужение спреда между доходностью корпоративных и казначейских облигаций, поскольку показатели деятельности корпораций улучшаются и неприятие риска снижается. Однако аналитики считают, что эта благоприятная тенденция может быть в значительной степени нивелирована за счет более высокой доходности государственных облигаций. Таким образом, прогноз аналитиков Сити в отношении корпоративных облигаций с инвестиционным рейтингом в целом нейтрален. Япония и Азиатско-Тихоокеанский регион NIKKEI MSCI Развивающаяся Азия 75% 70% 60% 50% 40% 30% 20% 10% 0% -10% -20% -30% -40% 70% 60% 50% 0% 40% 30% 20% 10% -40% YTD 1 год 0% -10% 0% -4% 3 года Показатели на 25 января 2010 года Источник: Рейтер Показатели на 25 января 2010 года Источник: MSCI Акции Японии Акции Азиатско-Тихоокеанского региона Привлечение капитала по-прежнему парализует фондовый рынок Японии В 2010 году ожидается умеренный уровень доходности В то время как на мировых рынках акций продолжается устойчивый рост на фоне глобального ослабления кредитно-денежной политики и решительных мер по стимулированию экономики, акции японских компаний (входящие в индекс MSCI Japan) в течение второй половины 2009 года значительно отстали от зарубежных фондовых рынков (в сравнении с индексом MSCI Kokusai). Поскольку азиатские страны первыми в 2009 году начали восстанавливаться после мирового экономического кризиса, аналитики Сити предполагают, что правительства азиатских и многих других развивающихся стран будут и в дальнейшем предпринимать комплексные меры по борьбе с экономическим кризисом на протяжении всего 2010 года. В результате, как ожидают аналитики Сити, уровень доходности обыкновенных акций в 2010 году будет более низким, а индекс MSCI для стран Азиатско-Тихоокеанского региона, за исключением Японии (MSCI Asia-Pacific ex-Japan), вырастет на 9-14 %. Существует несколько причин падения акций японских компаний, но основной, по нашему мнению, является значительный уровень эмиссии акций. По оценкам аналитиков Сити, прибыль японских предприятий в результате сделок, связанных с финансированием за счет выпуска акций, в 2009 году более чем в три раза превысила аналогичный показатель 2008 года. Пик выпуска акций пришелся на четвертый квартал 2009 года, когда одной из крупнейших банковских корпораций потребовалось привлечь средства. Причиной такой активности, с точки зрения аналитиков, была всего лишь потребность банков и компаний в восполнении значительно сократившегося акционерного капитала, при этом на финансирование будущего роста пойдет лишь малая часть. Аналитики убеждены, что результатом такого размывания акций станет сохранение неблагоприятной ситуации на японском фондовом рынке. Однако, по их мнению, эта гонка за капиталом может закончиться уже летом. В связи со снижением доходов автопроизводителей и других экспортеров в условиях укрепления иены, аналитики Сити недавно пересмотрели свои прогнозы в отношении японского рынка ценных бумаг в сторону понижения. Среди направлений, которые, по оценкам аналитиков Сити, являются благоприятными для долгосрочного инвестирования, можно выделить акции предприятий, занимающихся разработкой экологических технологий, инвестициями в глобальную инфраструктуру и производством недорогих потребительских товаров. 5 89% 90% 80% Аналитики Сити прогнозируют, что первая половина 2010 года будет более благоприятной, чем вторая, поскольку показатели экономического роста остаются на высоком уровне, а показатели первой половины 2009 года еще были низкими, что дает низкую базу для сравнения. Североазиатские рынки, а именно рынки Гонконга, Кореи и Тайваня, в 2010 году могут стать лидерами Азиатско-Тихоокеанского региона, в то время как темпы роста азиатских рынков, согласно ожиданиям многих специалистов, будут медленнее. Несмотря на то, что сильный рост отмечается в Китае и в Индии, главной проблемой для инвесторов остается высокая рыночная стоимость акций. Такой более осторожный прогноз на 2010 год также связан с высокой стоимостью акций азиатских компаний. По состоянию на конец ноября, акции основных компаний, входящих в индекс MSCI Asia-Pacific ex-Japan, продавались по цене в 2,1 раза выше, чем учетная стоимость их активов (балансовая стоимость). В самом деле, с 1974 года фондовые рынки азиатских стран достигали столь высокого уровня рыночной стоимости только по истечении 3-5 лет после кризиса. Аналитики Сити также обращают внимание на неутихающие споры о возможном формировании «пузыря» активов в странах с развивающейся рыночной экономикой и азиатских странах. Аналитики, специализирующиеся на исследовании данной проблемы, говорят, что накопленный более чем за 35 лет опыт свидетельствует о том, что такие «пузыри» возникают только после 2,5 лет экономического роста. Следовательно, по мнению аналитиков, возникновение таких «пузырей» в 2010 году маловероятно. Латинская Америка и CEEMEA* MSCI Латинская Америка MSCI Развивающаяся EMEA 93% 100% 90% 80% 80% 70% 60% 60% 89% 50% 40% 40% 30% 20% 9% 20% 10% 0% -20% -6% YTD 0% -10% 1 год 3 года -4% YTD 1 год 3 года Показатели на 25 января 2010 года Источник: MSCI Показатели на 25 января 2010 года Источник: MSCI Акции Латинской Америки Акции CEEMEA 2010 год — второй год многолетнего роста Отсутствие стимула для роста Ожидается, что в 2010 году экономический подъем в Латинской Америке продолжится, рост ВВП, по прогнозам, составит 3,5%, при этом лидировать будут страны с наиболее благоприятными рыночными условиями, такие как Бразилия, Чили и Перу. В 2009 году показатели прибыли по индексу MSCI Развивающиеся рынки для стран Латинской Америки достигли рекордных значений с 1991 года, и аналитики Сити прогнозируют дальнейший рост в 2010 году, который будет поддержан восстановлением мировой экономики, устойчивым ростом доходов в регионе и инфляцией, сдерживаемой за счет медленного повышения ключевых ставок. Однако учитывая исторический опыт, аналитики предполагают, что в течение второго года темп роста рынка может замедлиться. Аналитики Сити считают, что отсутствие сильного и устойчивого стимула для роста ВВП в регионе CEEMEA в 2010 году может стать более ощутимым. Они отмечают, что доступность кредитов, особенно со стороны западноевропейских кредиторов, была главным двигателем экономического роста в регионе. Аналитики Сити полагают, что в дальнейшем европейские банки могут стать более осторожными на местных рынках, что может привести к уменьшению доступности кредитов и внутренних расходов. Снижение спроса на импортную продукцию в странах Западной Европы, а также ограниченное обесценивание валют стран, входящих в регион CEEMEA, может оказать давление на рост объемов экспорта из региона. По прогнозам аналитиков Сити возможно, что кредитно-денежная политика стран CEEMEA останется изолированной от политики других стран с развивающейся рыночной экономикой. В преддверии экономического кризиса многие страны региона поддерживали высокие процентные ставки, чтобы удержать у себя иностранных инвесторов и уменьшить риск обрушения курса национальных валют. Аналитики ждут повсеместного уменьшения процентных ставок в регионе уже в начале 2010 года вследствие стабилизации финансовой ситуации, в то время как центральные банки ряда стран Азии и Латинской Америки уже начинают повышать ставки. По мнению аналитиков Сити, основанном на ожиданиях интенсивного экономического роста, 2010 год будет благоприятным для акций бразильских компаний. Оптимистичны и прогнозы в отношении Чили, основанные на перспективах стабильного экономического роста и рекордно низких процентных ставках. Непростая ситуация с государственными финансами в Мексике, с одной стороны, и вероятность того, что восстановление экономики США пойдет более быстрыми темпами, чем ожидалось, вынуждает аналитиков Сити придерживаться нейтральной точки зрения в отношении Мексики. Что касается рынков региона Северных Анд и Колумбии, то аналитики также занимают нейтральную позицию. Прогнозы относительно фондового рынка Перу негативны из-за высокой текущей стоимости акций. Аналитики Сити ожидают, что в наступившем году произойдет ряд коррекций на рынке, которые создадут возможности для приобретения акций. По их оценке, коррекция может предшествовать первому увеличению процентной ставки в США, поскольку перспектива увеличения стоимости капитала не способствует повышению ликвидности акций. Тем не менее, аналитики прогнозируют, что рост курсов акций продолжится и в период ужесточения денежной политики, и они не сомневаются в том, что тенденция к повышению курсов латиноамериканских акций — явление долгосрочное. 6 0% Аналитики Сити считают, что приток инвестиций в развивающиеся страны может привести к росту цен на акции этих регионов. При этом по оценкам экспертов, собранным в конце ноября, акции компаний, входящих в MSCI CEEMEA, торгуются сейчас существенно дешевле, чем акции компаний, входящих в MSCI Asia-Pacific ex-Japan. Несмотря на то, что данное обстоятельство оставляет акциям компаний региона CEEMEA возможность для дальнейшего роста, аналитики Сити отмечают, что неудовлетворенность результатами посткризисного экономического роста, кредитно-денежной политикой или ценами на сырьевые товары может сыграть роль тормоза для развития данного региона. * CEEMEA — страны Центральной и Восточной Европы, Ближнего Востока и Африки Россия и сырьевые товары ММВБ Нефть (WTI) 130% 70% 120% 65% 60% 100% 50% 80% 40% 60% 40% 20% 20% 3% 10% 0% 0% -20% -16% YTD 1 год 3 года -10% -9% YTD 1 год Показатели на 25 января 2010 года Источник: Рейтер Показатели на 25 января 2010 года Источник: Рейтер Акции Сырьевые товары Рост может превысить ожидания Экономическая ситуация благоприятна для цен на сырьевые товары По предварительной оценке властей, сокращение ВВП России составило 8,5-8,7% в 2009 году, при этом в 4 кв. 2009 г. ВВП вырос на 1,1% по сравнению с 3 кв. Аналитики Сити полагают, что рост экономики в последнем квартале, с одной стороны, был обусловлен низкими показателями предыдущего квартала, но, с другой стороны, уже может свидетельствовать о начале восстановления экономики. Пока аналитики Сити сохраняют 3%-й прогноз роста ВВП в 2010 г., но эта цифра может быть увеличена до 5% в условиях мягкой фискальной политики. Инфляция в 2009 году составила 8,8% вследствие медленного роста цен на услуги и непищевые продукты, обусловленного снижением затрат потребителей. По оценке Министерства финансов, бюджетный дефицит России в 2009 году составил 6,4% вследствие более высоких цен на нефть и меньших расходов бюджета. Такое положение дел позволит не ужесточать фискальной политики в 2010 году, а если рост экономики достигнет 5%, дефицит может быть сведен к нулю. Результатом продолжительного ослабления фискальной политики может стать рост инфляции, что, по мнению аналитиков Сити, заставит ЦБ РФ допустить ослабление рубля во второй половине года. Индекс потребительского доверия, публикуемый Росстатом, вырос за 2009 год на 15%, то есть доля потребителей, ожидающих ухудшения экономической ситуации, снизилась в 4 кв. 2009 г. до 20% с 35% в начале года. По мнению аналитиков Сити, именно потребительский сектор станет ключевым фактором роста российской экономики в 2009 году. Аналитики Сити сохраняют оптимистичный взгляд на российский фондовый рынок. Они отмечают, что интерес иностранных инвесторов к региону CEEMEA продолжает повышаться, однако доля России в портфелях инвесторов развивающегося рынка еще имеет значительный потенциал роста. 7 35% 30% 3 года Пересмотр в сторону повышения показателей мирового экономического роста (в особенности показателей для развивающихся стран), обуздание инфляции и, вследствие этого, низкие процентные ставки в сочетании с прогнозируемой слабостью доллара, по мнению аналитиков Сити, обеспечивают благоприятную конъюнктуру для цен на сырьевые товары в 2010 году. Аналитики Сити прогнозируют рост цен на нефть. По нашим прогнозам, средняя цена нефти (WTI) в 2010 году составит 80,50 долларов США за баррель. По мнению аналитиков, цены могут повыситься вследствие увеличения спроса, ограничений объемов добычи, устанавливаемых ОПЕК, и увеличения объема инвестиций в нефтяную отрасль. Между тем слабый доллар и опасения, что программы кредитноденежной экспансии центральных банков могут привести к обесценению национальных валют, вероятно, останутся главными факторами, стимулирующими спрос инвесторов на золото. Китай продолжает увеличивать свои золотые резервы, что, по оценкам аналитиков Сити, является потенциальным фактором поддержки более долгосрочного спроса на золото. Аналитики Сити ожидают, что в среднем цена на золото в 2010 году будет равна 1,162 доллара США за унцию. Та же тенденция наблюдается и для цен на серебро, что обусловлено общими для обоих рынков факторами: спросом со стороны ювелиров и инвесторов. Аналитики Сити, однако, считают, что серебро может в дальнейшем пользоваться большим спросом, чем золото, принимая во внимание более широкое применение серебра в промышленности и прогнозируемое аналитиками повышение темпов мирового промышленного производства. По прогнозам аналитиков Сити, средняя цена на серебро в 2010 году составит 18,50 долларов США за унцию. В Китае спрос на металлы также остается на высоком уровне, особенно высок спрос со стороны автомобилестроения. В то же время накопленные запасы также довольно велики. Потенциальными факторами, которые могут обусловить повышение цен на основные металлы, являются: (1) рост спроса за пределами территории Китая по мере того, как экономика развитых индустриальных стран набирает обороты и/или (2) сокращение объемов производства металлов с целью уменьшить запасы, в особенности это касается алюминия, цинка и никеля. Валюты 16.4% 16% 14% 12% 9.1% 10% EUR vs. USD 6.8% 8% 6% 4% 1.5% 1.5% 0.8% 2% 0.6% 0% -2% RUR vs. USD RUR vs. EUR GBP vs. USD -1.4% 1 месяц YTD но утверждать, что главной причиной стабильно высокого курса евро является то обстоятельство, что евро в больших объемах покупают центральные банки, желающие диверсифицировать свои валютные резервы и не полагаться только на американский доллар. Аналитики Сити также отмечают, что в последнее время фактические экономические показатели стран зоны евро чаще, чем показатели экономики США, оказываются лучше, чем прогнозы экспертов. В результате аналитики скептически относятся к заявлениям о восстановлении надежности доллара США, основанной на более активном возрождении экономики после кризиса. По прогнозам Сити, доллар ждет дальнейшее ослабление во втором квартале этого года, в то время как курс евро, возможно, превысит максимум 2008 года и достигнет соотношения около 1,55 доллара США за 1 евро. Показатели на 25 января 2010 года Источник: Рейтер Фунт стерлингов Рубль По мнению аналитиков Сити, переход к плавающему курсу рубля откладывается до 2011 года. В. Путин в декабре заявил, что, поскольку Россия еще не готова перейти на плавающий рубль, власти планируют сдерживать курс для ограничения возможности спекуляций. Мы полагаем, что страна может вернуться к жесткому регулированию, аналогичному предкризисному. По мнению Сити, в 1 кв. 2010 г. и, возможно, в начале 2 кв. 2010 г. власти займутся накоплением резервов, что будет препятствовать укреплению рубля. Однако либеральная монетарная и фискальная политика, вероятно, поддержит внутренний спрос и инфляцию. Тогда ЦБ РФ будет вынужден допустить укрепление рубля во второй половине 2010 г. Евро В течение последнего квартала 2009 года евро продолжил укреплять свои позиции по отношению к доллару США. Принимая во внимание довольно низкую экономическую активность и отсутствие положительного сальдо по текущим операциям в зоне евро, аналитики Сити отмечают, что курс евро несколько выше, чем прогнозируемая ими долгосрочная реальная стоимость данной валюты (1,31 доллара за 1 евро). По мнению аналитиков, с большой долей уверенности мож- Аналитики Сити полагают, что значительное укрепление английского фунта стерлингов по отношению к евро в последнем квартале 2009 года было главным образом обусловлено большей доходностью фунта, нежели реальными экономическими факторами, а именно тем, что краткосрочные межбанковские процентные ставки в фунтах стерлингов были несколько выше, чем аналогичные процентные ставки в евро. В связи с этим они считают, что недавнее укрепление фунта по отношению к евро может быть кратковременным. По мнению аналитиков Сити, одним из факторов, который еще не начал оказывать влияния на курс английского фунта, является жесткая бюджетная политика, которую может начать проводить новое консервативное правительство, начиная со следующей весны. Такая политика может оказать отрицательное воздействие на экономическую активность в ближайшей перспективе и вследствие этого потребовать проведения сдержанной кредитно-денежной политики в течение более длительного периода времени (низкие процентные ставки и/или расширения Банком Англии программы кредитно-денежной экспансии). Аналитики ожидают дальнейшего ослабления английского фунта по отношению к евро в среднесрочном периоде и прогнозируют установление паритета между двумя данными валютами в ближайшие 6-12 месяцев, при этом прогнозируемый обменный курс доллара США по отношению к английскому фунту составит 1,55 доллара США за 1 фунт стерлингов. Рекомендации Сити* Глобальные акции РЕГИОН Глобальные облигации ОЦЕНКА ПОРТФЕЛЬ ПОЗИТИВНО УВЕЛИЧИВАТЬ США Нейтрально Нейтрально Европа Нейтрально Нейтрально Япония Нейтрально Нейтрально Латинская Америка Позитивно Увеличивать АзиатскоТихоокеанский регион Позитивно Увеличивать Восточная Европа Позитивно Увеличивать РЕГИОН Казначейские облигации США Облигации США инвестиционного уровня Европейские Государственные Облигации Европы инвестиционного уровня Облигации Японии инвестиционного уровня Высокодоходные Развивающихся стран * Citi GCG Standpoint 1Q10 8 ОЦЕНКА ПОРТФЕЛЬ НЕГАТИВНО ПОНИЖАТЬ Негативно Понижать Нейтрально Нейтрально Негативно Понижать Нейтрально Нейтрально Негативно Понижать Позитивно Нейтрально Позитивно Нейтрально В центре внимания — распределение активов Процесс распределения активов Сити Размещение активов на региональных рынках акций Тактическое распределение активов Ситибанка основывается на работе Комитета по глобальной инвестиционной стратегии (GISC) и Комитета по глобальным портфелям (GPC) Citi Private Bank. В состав обоих комитетов входят опытные специалисты по инвестициям, работающие во всех подразделениях Сити. Комитет по глобальной инвестиционной стратегии рассматривает вопросы, связанные с макроэкономическими условиями и ситуацией на финансовых рынках, формулируя заключения в отношении различных классов активов. Комитет по глобальным портфелям отвечает за создание стратегических модельных портфелей для Citi Private Bank и обслуживание тактических модельных портфелей, которые основываются на заключениях Комитета по глобальной инвестиционной стратегии. Тактические параметры веса, применяемые к портфелям Ситибанка, приводятся в соответствии с решениями Комитета по глобальной инвестиционной стратегии. • Мы сохраняем позитивное отношение к акциям развивающихся рынков и нейтральное отношение к акциям Европы, США и Японии. Размещение активов на рынках облигаций и ценных бумаг • Мы продолжаем отдавать предпочтение глобальному рынку ценных бумаг по сравнению с глобальным рынком облигаций, но уже в меньшей степени, чем в предыдущем квартале. Несмотря на то, что аналитики Сити не прогнозируют повторения мощного роста рынков, подобного имевшему место в последних трех кварталах 2009 г., они, тем не менее, ожидают, что мировые фондовые рынки будут продолжать стремиться вверх, хотя и несколько менее быстро и более неравномерно. По мнению аналитиков, мы входим в многолетний период роста корпоративных доходов, основанный на укреплении мировой экономики. С другой стороны, аналитики Сити ожидают в этом году трудностей на глобальном рынке на фоне усиления рыночных ожиданий глобального ужесточения политики процентных ставок. В этой связи аналитики Сити прогнозируют рост доходности государственных облигаций развитых стран, что приведет к снижению цен на облигации и обеспечит уровень дохода инвестора на уровне ниже среднего. Соответственно, аналитики по-прежнему отдают предпочтение глобальному рынку акций перед глобальным рынком облигаций, но смягчают эту позицию, призывая готовиться к большей привлекательности облигаций в будущем. 9 В связи с неопределенностью перспектив деловой активности в ряде развитых стран и более динамичным и гибким ростом, демонстрируемым развивающимися экономиками, аналитики Сити отдают строгое предпочтение перспективам акций развивающихся рынков перед акциями развитых стран. С точки зрения стоимости, как указывают аналитики, на отдельных региональных фондовых рынках, в частности в США и Японии, цены на акции уже завышены, в связи с чем не исключено, что эти рынки будут с трудом выдерживать конкуренцию с другими регионами. Размещение активов на долговых рынках • Мы сохраняем негативное отношение к рынку государственных облигаций развитых стран и нейтральное отношение к рынкам корпоративных облигаций инвестиционного уровня, высокодоходным облигациям и облигациям развивающихся стран. Аналитики Сити полагают, что на рынки государственных облигаций развитых стран в этом году могут оказать давление усиливающиеся ожидания роста процентных ставок центральных банков США, Еврозоны, Великобритании и ряда других стран. Хотя, по мнению аналитиков, улучшение результатов деятельности компаний может способствовать дальнейшему сужению спреда между уровнями доходности по корпоративным облигациям инвестиционного уровня и государственным облигациям, это сужение, вероятно, будет значительно менее существенным, чем в 2009 г., и в значительной степени будет сведено к минимуму ростом доходности по государственным облигациям. Следовательно, по мнению аналитиков Сити, корпоративные облигации инвестиционного уровня, вероятно, будут в 2010 г. иметь общую доходность, сопоставимую со средней долгосрочной доходностью. Учитывая ожидания значительного снижения числа корпоративных дефолтов в этом году и несколько большего диапазона сужения спреда высокодоходных облигаций в сравнении со спредом облигаций, инвестиционного уровня, аналитики Сити склонны видеть больший потенциал роста в классе высокодоходных корпоративных облигаций. Примеры модельных портфелей* Консервативный (P2) Денежный рынок — 50% Российские облигации — 30% Высокодоходные облигации и облигации развивающихся рынков — 10% Российские акции — 5% Акции США — 2% Европейские акции — 1% Акции Азиатско-Тихоокеанского региона и развивающихся стран — 1% Акции других секторов и регионов — 1% Умеренный (P3) Денежный рынок — 45% Российские облигации — 15% Высокодоходные облигации и облигации развивающихся рынков — 10% Российские акции — 14% Акции США — 5% Европейские акции — 3% Акции Азиатско-Тихоокеанского региона и развивающихся стран — 3% Акции других секторов и регионов — 3% Сбалансированный (P4) Денежный рынок — 30% Российские облигации — 10% Высокодоходные облигации и облигации развивающихся рынков — 10% Российские акции — 23% Акции США — 9% Европейские акции — 9% Акции Азиатско-Тихоокеанского региона и развивающихся стран — 4% Акции других секторов и регионов — 5% Рост (P5) Денежный рынок — 20% Высокодоходные облигации и облигации развивающихся рынков — 10% Российские акции — 32% Акции США — 13% Европейские акции — 13% Акции Азиатско-Тихоокеанского региона и развивающихся стран — 5% Акции других секторов и регионов — 7% Агрессивный рост (P6) Высокодоходные облигации и облигации развивающихся рынков — 10% Российские акции — 45% Акции США — 15% Европейские акции — 14% Акции Азиатско-Тихоокеанского региона и развивающихся стран — 7% Акции других секторов и регионов — 9% * Navigator Q409 Model Portfolios 10 Альтернативная точка зрения: Горнодобывающая промышленность Автор: Йон Х. Бергтайль (Jon H. Bergtheil), Аналитик Сити по европейской горнодобывающей промышенности Раздутые товарные запасы — основной риск для горнодобывающей промышленности Мы неоднократно подчеркивали наше осторожное отношение к горнодобывающей отрасли, а наши европейские аналитики недавно снизили ее рейтинг до «нейтрального». В этом смысле мы в целом разделяем мнение, что британские горнодобывающие компании «опередили» продолжающийся тренд роста промышленного производства, и им необходима пауза на то время, пока положительный тренд в промышленном производстве не закрепится. Рассмотрим позитивные и негативные риски, учитывающиеся в нашем прогнозе. Позитивные риски включают: 1) значительное ослабление доллара; 2) ускорение динамики положительного тренда мирового экономического роста; 3) рост спекулятивных сделок с металлами; 4) срывы поставок металлов в связи с забастовками. Некоторую озабоченность вызывает у нас тот факт, что все или некоторые из вышеупомянутых факторов, кажется, принимаются как нечто само собой разумеющееся в текущем ценообразовании на металлы, цены на многие из которых уже выросли на 75% от базового уровня, несмотря на то, что имеющиеся данные все еще отражают чрезвычайно низкий спрос на металлы. Мы не считаем, что рост цен на металлы на 75% был спровоцирован чрезмерными и поспешными спекуляциями. Накопление товарных запасов металла следует рассматривать скорее не как рисковую спекуляцию, а как результат тщательного анализа перспектив дефицита сырья, с которым нам предстоит столкнуться, как только в глобальных масштабах возобновится устойчивый экономический рост. Как представляется, именно это объясняет, почему по всему миру стоят на якоре в открытом море нефтяные танкеры, а на китайских заводах и складах накапливаются запасы меди. Более заметны раздутые запасы алюминия, хранящиеся на складах Лондонской биржи металлов (LME), однако и этот факт отвергается как обстоятельство, не представляющее угрозы, поскольку эти металлы используются для финансирования сделок. Между тем вряд ли эти запасы алюминия чудесным образом растворятся в воздухе. Играя роль «адвоката дьявола», мы наметили наиболее пессимистичный сценарий, который, как мы надеемся, не реализуется: Многие опытные инвесторы накопили беспрецедентно большие спекулятивные позиции по сырью в физической форме в расчете либо на крах доллара, либо на то, что мировой экономический Юридическая информация Данный документ не является предложением по продаже или заключению сделки, и все выраженные в нем мнения могут быть изменены без уведомления. Изложенные в данном документе данные предназначены только для целей обсуждения. Несмотря на то, что содержащаяся в данном документе информация могла быть получена из различных опубликованных и неопубликованных источников, которые считаются достоверными, ни ЗАО КБ «Ситибанк», ни «Ситибанк Н.А.», ни «Ситигруп, Инк.», ни их аффилированные лица и дочерние компании не гарантируют точности и полноты этой информации и не несут ответственности за прямые или косвенные убытки, возникающие в связи с ее использованием. Инвестиционные продукты не застрахованы государством, не являются банковским депозитом, не гарантируются банком. Могут потерять стоимость, включая возможную потерю сумм основных инвестиций. Инвестиционные активы в иностранной валюте подвержены валютному риску, который может выражаться в потерях основной суммы инвестиций, частично 11 или полностью. До принятия какого-либо инвестиционного решения Вы должны определить для себя экономические риски и выгоды, а также юридические, налоговые и бухгалтерские «суперцикл» позволит снять кредитные ограничения. Это предположение основывается на низких процентных ставках. Существуют следующие угрозы: 1. У правительств, осуществлявших закачку денежных средств в экономику, начнут заканчиваться ресурсы еще до наступления реального восстановления экономики. Некоторые полагают, что в связи с этим риском инвесторы захотят получить по государственным обязательствам более высокую доходность. 2. Мировая экономика будет переживать более медленное восстановление, чем предполагается согласно общепринятой точке зрения, а затем, после окончания недавно начавшегося восполнения запасов, возобновится W-образная рецессия. Вырастет безработица, и безработные, ранее имевшие возможность погашения ипотечных кредитов (благодаря низким ставкам), прекратят платить по кредитам. Банки будут списывать эти активы, и предложение на рынках жилья резко возрастет. Новое строительство прекратится. Заказы потребительских товаров, от которых зависит спрос на рынке металлов, будут заморожены. 3. Рост мирового рынка коммерческой недвижимости остановится. Высотные здания, строительство которых началось 18 месяцев назад, будут завершены, но масштабы нового строительства будут значительно скромнее. 4. Китай. Эта страна либо продолжит оставаться со здоровой, динамично развивающейся экономикой, либо окажется, что она постоянно привлекала излишние инвестиции лишь постольку, поскольку это было оправдано ростом спроса. В течение последнего времени наблюдался значительный перегрев экономики инвестициями, поэтому вопрос заключается в том, смогут ли внутренний и внешний спрос, пусть и с запозданием, оправдать их, как это происходило на протяжении последних 10 лет. Возможно, однако, что кредитный кризис изменил характеристики спроса таким образом, что излишние инвестиции будут приводить в среднесрочной перспективе к постоянному избытку производственных мощностей, в результате чего новые инвестиции будут заморожены. Время покажет. Недостаточно внимания зачастую уделяется вопросу о том, когда недостаточное финансирование заставит алюминий вернуться на рынок, танкеры наконец причалят к берегу, а Китай освободит склады меди. Осуществление этих угроз может привести к осуществлению неблагоприятных событий, заложенных в наш пессимистический сценарий развития отрасли. Несмотря на то, что, как мы надеемся, этого не произойдет, время покажет, останется ли все это лишь опасениями. аспекты и последствия сделки, и решить, что эти инвестиции отвечают Вашим целям, и что Вы способны взять на себя соответствующий риск. Данная информация не может воспроизводиться или предоставляться иным лицам, за исключением профессиональных консультантов клиента. Показатели прошлых периодов не определяют результаты в будущем, а значения индексов могут повышаться или понижаться. Настоящая информация предназначена только для клиентов ЗАО КБ «Ситибанк». Иностранные ценные бумаги, не размещённые публично и/или не обращающиеся в свободном обороте в России, а также иностранные финансовые инструменты, не являющиеся ценными бумагами, не могут предлагаться неограниченному количеству инвесторов или неквалифицированным инвесторам, и могут приобретаться и/или продаваться только квалифицированными инвесторами в рамках, определенных российским законодательством (Федеральный закон 74-ФЗ от 16 мая 2009 г.) Источники: материалы аналитиков Сити: Citi analysts materials: Citi GCG Standpoint Q110; Citi Russia and CIS Macro Weekly; MSCI; Рейтер.