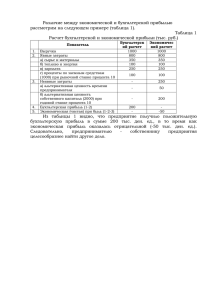

Табл 1.

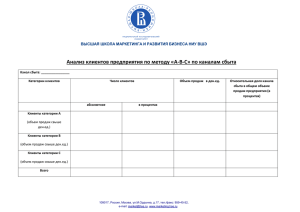

advertisement