Дело № 2-2205/2013. Спор с ОАО - Юристы Псков. Юридические

advertisement

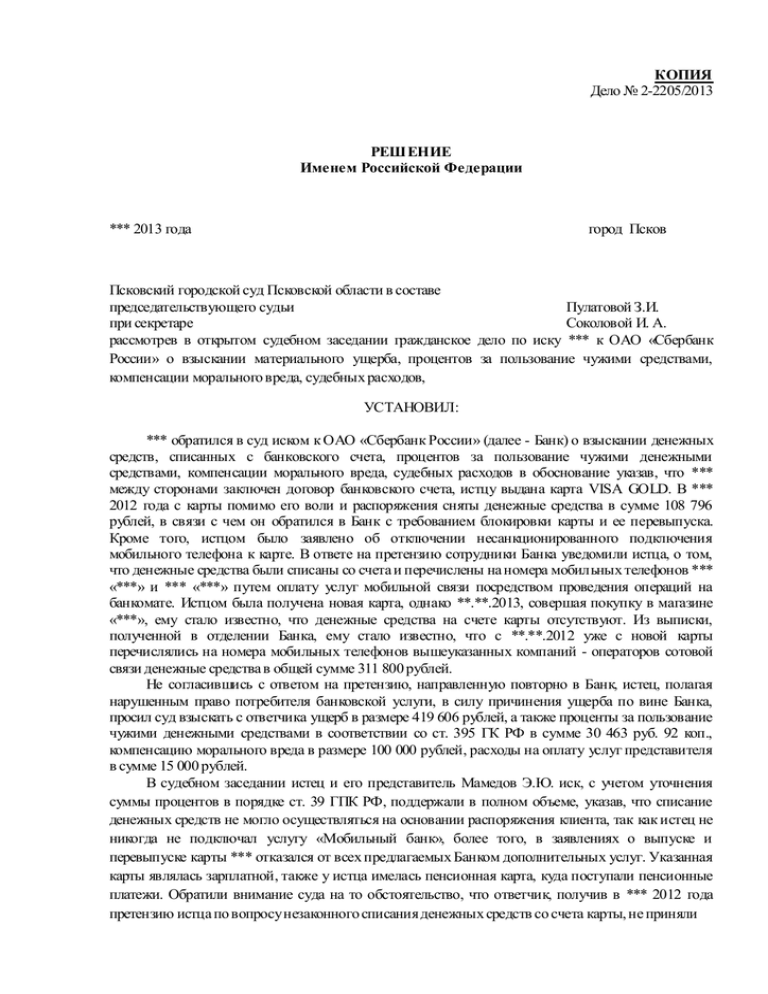

КОПИЯ Дело № 2-2205/2013 РЕШЕНИЕ Именем Российской Федерации *** 2013 года город Псков Псковский городской суд Псковской области в составе председательствующего судьи Пулатовой З.И. при секретаре Соколовой И. А. рассмотрев в открытом судебном заседании гражданское дело по иску *** к ОАО «Сбербанк России» о взыскании материального ущерба, процентов за пользование чужими средствами, компенсации морального вреда, судебных расходов, УСТАНОВИЛ: *** обратился в суд иском к ОАО «Сбербанк России» (далее - Банк) о взыскании денежных средств, списанных с банковского счета, процентов за пользование чужими денежными средствами, компенсации морального вреда, судебных расходов в обоснование указав, что *** между сторонами заключен договор банковского счета, истцу выдана карта VISA GOLD. В *** 2012 года с карты помимо его воли и распоряжения сняты денежные средства в сумме 108 796 рублей, в связи с чем он обратился в Банк с требованием блокировки карты и ее перевыпуска. Кроме того, истцом было заявлено об отключении несанкционированного подключения мобильного телефона к карте. В ответе на претензию сотрудники Банка уведомили истца, о том, что денежные средства были списаны со счета и перечислены на номера мобильных телефонов *** «***» и *** «***» путем оплату услуг мобильной связи посредством проведения операций на банкомате. Истцом была получена новая карта, однако **.**.2013, совершая покупку в магазине «***», ему стало известно, что денежные средства на счете карты отсутствуют. Из выписки, полученной в отделении Банка, ему стало известно, что с **.**.2012 уже с новой карты перечислялись на номера мобильных телефонов вышеуказанных компаний - операторов сотовой связи денежные средства в общей сумме 311 800 рублей. Не согласившись с ответом на претензию, направленную повторно в Банк, истец, полагая нарушенным право потребителя банковской услуги, в силу причинения ущерба по вине Банка, просил суд взыскать с ответчика ущерб в размере 419 606 рублей, а также проценты за пользование чужими денежными средствами в соответствии со ст. 395 ГК РФ в сумме 30 463 руб. 92 коп., компенсацию морального вреда в размере 100 000 рублей, расходы на оплату услуг представителя в сумме 15 000 рублей. В судебном заседании истец и его представитель Мамедов Э.Ю. иск, с учетом уточнения суммы процентов в порядке ст. 39 ГПК РФ, поддержали в полном объеме, указав, что списание денежных средств не могло осуществляться на основании распоряжения клиента, так как истец не никогда не подключал услугу «Мобильный банк», более того, в заявлениях о выпуске и перевыпуске карты *** отказался от всех предлагаемых Банком дополнительных услуг. Указанная карты являлась зарплатной, также у истца имелась пенсионная карта, куда поступали пенсионные платежи. Обратили внимание суда на то обстоятельство, что ответчик, получив в *** 2012 года претензию истца по вопросу незаконного списания денежных средств со счета карты, не приняли 2 необходимых мер для защиты прав и законных интересов клиента, не отключили услугу «Мобильный банк», подключенную мошенническим способом на номер телефона, который ни истцу, ни его родственникам не принадлежал, которая позволяла списывать денежные средства со счета без уведомления ***. В отсутствие шаблонной услуги «Мобильный банк», которую истец никогда не подключал, в нарушение установленного Банком лимита денежных средств, которые могут быть списаны со счета за сутки, со счета истца списывались денежные средства, размер которых значительно превышал этот лимит. С учетом повторного совершения незаконных операций уже после перевыпуска карты считают, что услуги, оказываемые Банком, являлись некачественными и небезопасными, что повлекло причинение истцу материального ущерба. При этом просили учесть, что условий пользования банковским картами истец не нарушал, меры безопасности, установленные Порядком совершения операций с международными банковскими картами, им соблюдались. Представитель ответчика *** иск не признал, указав, что Банк не несет ответственности по операциям, совершенным до момента приостановления или прекращения использования карты, ответственность по указанным операциям несет клиент-держатель карты. Банк не вправе определять и контролировать направления использования денежных средств клиента и устанавливать другие, не предусмотренные законом или договором банковского счета, ограничения его права распоряжаться денежными средствами. Все операции, совершенные **.**.2012, совершались клиентом в устройстве самообслуживания (банкомате) путем перевода денежных средств со счета карты на счета мобильных телефонов, зарегистрированных на разных держателей. Истцом произведена процедура подключения услуги «Мобильный банк» в указанный день, с вводом пин-кода. Все операции также осуществлены путем введения пин-кода. Что касается операций с **.**.2012 по **.**.2013, представитель ответчика пояснил, что на основании заявления истца **.**.2012 ему выпущена новая карта. Услуга «Мобильный банк» после рассмотрения первоначальной претензии в *** не отключена, отключение данной услуги произведено в *** 2013 года после рассмотрения повторной претензии. Вместе с тем полагал, что поскольку денежные средства списывались со счета по распоряжению истца, вины Банка в списании указанных денежных средств не имеется. Как правило, согласно условиям договора с кредитной организацией - эмитентом банковской карты денежные средства, списанные с банковского счета в результате несанкционированного использования банковской карты до момента уведомления об этом кредитной организации эмитента банковской карты, не возмещаются. 3 Представители третьих лиц - *** «***», *** «***», *** «***» в судебное заседание не явились, извещались судом надлежащим образом о месте и времени рассмотрения дела, представители *** «***» и *** «***» ходатайствовали о рассмотрении дела в их отсутствии, оставив разрешение спора на усмотрение суда. Суд, выслушав стороны, показания свидетелей ***, ***, исследовав материалы дела, приходит к следующему. В соответствии с ч. 1 ст. 845 Гражданского кодекса Российской Федерации (далее - ГК РФ) по договору банковского счета банк обязуется принимать и зачислять поступающие на счет, открытый клиенту (владельцу счета), денежные средства, выполнять распоряжения клиента о перечислении и выдаче соответствующих сумм со счета и проведении других операций по счету. В силу ст. 847 ГК РФ договором банковского вклада может быть предусмотрено удостоверение прав распоряжения денежными суммами, находящимися на счете, электронными средствами платежа и другими документами с использованием в них аналогов собственноручной подписи (пункт 2 статьи 160), кодов, паролей и иных средств, подтверждающих, что распоряжение дано уполномоченным, на это лицом. Согласно ст. 854 ГК РФ списание денежных средств со счета осуществляется банком на основании распоряжения клиента. Без распоряжения клиента списание денежных средств, находящихся на счете, допускается по решению суда, а также в случаях, установленных законом или предусмотренных договором между банком и клиентом. В соответствии со статьей 857 ГК РФ банк гарантирует тайну банковского счета и банковского вклада, операций по счету и сведений о клиенте. В случае разглашения банком сведений, составляющих банковскую тайну, клиент, права которого нарушены, вправе потребовать от банка возмещения причиненных убытков. По правилам ст. 848 ГК РФ банк обязан совершать для клиента операции, предусмотренные для счетов данного вида законом, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота, если договором банковского счета не предусмотрено иное. Согласно ч. 1 ст. 10, ст. 12 Закона Российской Федерации «О защите прав потребителей» изготовитель (исполнитель, продавец) обязан своевременно представлять потребителю необходимую и достоверную информацию о товарах (работах, услугах), обеспечивающую возможность их правильного выбора. При причинении вреда жизни, здоровью и имуществу потребителя вследствие непредставления ему полной и достоверной информации о товаре (работе, услуге) потребитель вправе потребовать возмещения такого вреда в порядке, предусмотренном статьей 14 настоящего Закона, в том числе полного возмещения убытков, причиненных природным объектам, находящимся в собственности (владении) потребителя. При рассмотрении требований потребителя о возмещении убытков, причиненных недостоверной или недостаточно полной информацией о товаре (работе, услуге), необходимо исходить из предположения об отсутствии у потребителя специальных познаний о свойствах и характеристиках товара (работы, услуги). В соответствии со ст. 15 ГК РФ лицо, право которого нарушено, может требовать полного возмещения причиненных ему убытков, если законом или договором не предусмотрено возмещение убытков в меньшем размере. По делу о взыскании убытков истец должен доказать, что ответчик не исполнил (ненадлежаще исполнил) обязательство, наличие причинно - следственной связи между причиненными истцу убытками и нарушением обязательств со стороны ответчика, размер понесенных убытков. Следует учесть, что для привлечения к договорной ответственности в случае возникновения обстоятельств, указывающих на возможность использования банковской карты другим лицом, необходимо установить нарушение банком договорного обязательства и возникновение в 4 результате такого нарушения убытков у клиента. При этом обязанность по доказыванию противоправного поведения банка и причинение убытков в результате нарушения условий договора лежит на владельце карты. К юридически значимым обстоятельствам дела относится исполнение (неисполнение) банком его обязательств по договору банковского счета, а на истце, исходя из положений ст. 56 ГПК РФ, лежит обязанность по доказыванию факта нарушения условий договора, списания денежных средств неуполномоченным лицом без поручения держателя карты, наличия причинной связи между действиями Банка и возникшими убытками, а также соблюдения держателем карты требований правил пользования картой и условий заключенного между сторонами договора об обеспечении сохранности карты и соблюдении мер предосторожности. В ходе судебного разбирательства установлено, что **.**.2009 истцом оформлено заявление на получение банковской карты Сбербанка России (л.д. **), на основании указанного заявлении истцу выпущена зарплатная карта. Несмотря на графу, имеющуюся в заявлении, о согласии с подключением услуги «Мобильный банк», указанная услуга истцом не запрошена и Банком не подключена к мобильному телефону, указанному истцом в заявлении. Из представленных ответчиком распечаток совершения операций по карте истца усматривается, что **.**.2012 посредством работы на платежном устройстве (банкомате), расположенном по адресу: г. Псков, ***, истец, с использованием пин-кода, подключил услугу «Мобильный Банк» к номеру телефона (***) *** ** ** (л.д. ***-***). Данное обстоятельство было установлено в ходе проверки, проведенной Банком на основании заявления *** от **.**.2012 (л.д. **). Так, из ответа на претензию истца сотрудником Управления претензионной работы СевероЗападного банка Сбербанка России от **.**.2012 следует, что со счета карты списано 107 796 рублей и перечислено в *** «***» и *** «***» на счета абонентов указанных компаний сотовой связи. Возврат средств по оспоренным операциям невозможен, поскольку списание осуществлялось на основании распоряжения клиента, с использованием пин-кода, который является аналогом подписи. Копия данного ответа истцу почтовой связью не направлялась, а посредством электронной связи была направлена в отделение Банка по месту подачи заявления, о чем истец был уведомлен путем СМС-сообщения. Свидетель *** показал, что банкомат, на котором производились операции по подключению услуги «Мобильный банк», был исправен. Из показаний свидетеля *** следует, что при подключенной услуге «шаблон» лимит, установленный для клиентов, не применяется, возможно проведение операций по карте с превышением такого лимита. При указанных обстоятельствах, разрешая заявленные требования в части взыскания 107 796 рублей, суд приходит к выводу, что допустимых и относимых доказательств о нарушении Банком договорного обязательства в данном случае истцом не представлено, в связи с чем в удовлетворении этой части требований следует отказать. В соответствии с пунктом 1.12 Положения об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт, утвержденного Банком России 24.12.2004 (далее Положение об эмиссии) клиент совершает операции с использованием расчетных (дебетовых) карт, кредитных карт по банковскому счету (далее - счет физического лица, индивидуального предпринимателя, юридического лица), открытому на основании договора банковского счета, предусматривающего совершение операций с использованием расчетных (дебетовых) карт, кредитных карт, заключаемого в соответствии с требованиями законодательства Российской Федерации. Согласно пункту 3.1 Положения об эмиссии при совершении операции с использованием платежной карты составляются документы на бумажном носителе и (или) в электронной форме 5 (далее - документ по операциям с использованием платежной карты). Документ по операциям с использованием платежной карты является основанием для осуществления расчетов по указанным операциям и(или) служит подтверждением их совершения. Обязательные реквизиты, которые должен иметь документ по операциям с использованием платежной карты, перечислены в пункте 3.3 Положения об эмиссии (идентификатор банкомата, электронного терминала или другого технического средства, предназначенного для совершения операций с использованием платежных карт; вид операции; дата совершения операции; сумма операции; валюта операции; сумма комиссии (если имеет место); код авторизации; реквизиты платежной карты). В силу пункта 3.6 Положения об эмиссии, указанные - в - пункте 3.3 обязательные реквизиты документа по операциям с использованием платежной карты должны содержать признаки, позволяющие достоверно установить • соответствие между реквизитами платежной карты и соответствующим счетом физического лица, юридического лица, индивидуального предпринимателя, а также между идентификаторами организаций торговли (услуг), ПВН, банкоматов и банковскими счетами организаций торговли (услуг), ПВН, банкоматов. Согласно пункту 3.3 Положения об идентификации кредитными организациями клиентов и выгодоприобретателей в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, утвержденного Центральным банком Российской Федерации 19.08.2004 № 262-п, при совершении сделок с использованием платежных (банковских) карт идентификация осуществляется на основе реквизитов платежной (банковской) карты, а также кодов (паролей). Учитывая, что истец подключил услугу «Мобильный банк», используя пин-код, Банк в соответствии с требованиями ст. 845 ГК РФ произвел списание денежных средств со счета карты. Между тем, разрешая требования о взыскании денежных средств, писанных со счета карты в период с **.**.2012 по **.**.2013, суд учитывает следующее. Банком на основании заявления истца от **.**.2012 осуществлен перевыпуск карты, истцу выдана новая карта. Вместе с тем в период с **.**.2012 по **.**.2013 со счета карты осуществлено списание Банком денежных средств на общую сумму 311 800 рублей (л.д. **-**) путем их зачисления на номера мобильных телефонов. Истец **.**.2013 повторно обратился в Банк с претензией относительно спорных операций. Из ответа Банка от **.**.2013 следует, что услуга «Мобильный банк», подключенная истцом в *** 2012 года, отключена по инициативе Банка, следовательно, именно вследствие наличия данной услуги оспоренные истцом операции были проведены Банком в указанный период, поскольку доказательств использования карты истцом в спорный период ответчиком не представлено. Согласно ст. 13 Закона РФ «О защите прав потребителей» за нарушение прав потребителей изготовитель (исполнитель, продавец, уполномоченная организация или уполномоченный индивидуальный предприниматель, импортер) несет ответственность, предусмотренную Законом или договором. Изготовитель (исполнитель, продавец, уполномоченная организация или уполномоченный индивидуальный предприниматель, импортер) освобождается от ответственности за неисполнение обязательств или за ненадлежащее исполнение обязательств, если докажет, что неисполнение обязательств или их ненадлежащее исполнение произошло вследствие непреодолимой силы, а также по иным основаниям, предусмотренным Законом. Ответчиком не опровергнуты доводы истца о том, что Банк не предпринял необходимых мер к защите информации и приостановлению услуги «Мобильный банк» при наличии обстоятельств, установленных в период проведения первоначальной поверки в *** 2012 года. 6 Кроме того, ответчиком не представлено доказательств, что при перевыпуске карты истцу была предоставлена полная и достоверная информация об услуге «Мобильный банк», истец был предупрежден сотрудниками банка о том, что подключенная им услуга является небезопасной. Сотрудники Банка не предупредили истца о возможных рисках и не дали ему инструкций, которые позволили бы избежать наступивших неблагоприятных последствий, а именно о необходимости принятия мер для предотвращения несанкционированного использования карты и списания денежных средств. Указанные спорные операции были совершены без непосредственного использования карты истцом. Как следует из статьи 401 ГК РФ, лицо, не исполнившее обязательства либо исполнившее его ненадлежащим образом, несет ответственность при наличии вины (умысла или неосторожности), кроме случаев, когда законом или договором предусмотрены иные основания ответственности. Лицо признается невиновным, если при той степени заботливости и осмотрительности, какая от него требовалась по характеру обязательства и условиям оборота, оно приняло все меры для надлежащего исполнения обязательства. Отсутствие вины доказывается лицом, нарушившим обязательство. Согласно п. 5 ст. 14 Закона РФ от 07.02.1992 № 2300-1 «О защите прав потребителей» (далее - Закон о защите прав потребителей) изготовитель (исполнитель, продавец) освобождается от ответственности, если докажет, что вред причинен вследствие непреодолимой силы или нарушения потребителем установленных правил использования, хранения или транспортировки товара (работы, услуги). Аналогичное правило закреплено в ст. 1098 ГК РФ. Суд принимает во внимание ссылку истца на нарушение ответчиком Закона о защите прав потребителей, выразившееся в недостоверном и недостаточном информировании клиента о важных свойствах оказываемой услуги. Так, ст. 7 Закона о защите прав потребителей установлено, что потребитель имеет право на то, чтобы услуга при обычных условиях ее использования была безопасна для жизни, здоровья потребителя, окружающей среды, а также не причиняла вред имуществу потребителя. Требования, которые должны обеспечивать безопасность товара (работы, услуги) для жизни и здоровья потребителя, окружающей среды, а также предотвращение причинения вреда имуществу потребителя, являются обязательными и устанавливаются законом или в установленном им порядке. При этом, согласно ч. 3 ст. 7 вышеназванного Закона, если для безопасности использования услуги необходимо соблюдать специальные правила, исполнитель обязан указать эти правила в сопроводительной документации на услугу (на этикетке, маркировкой или иным способом), а лицо, непосредственно оказывающее услуги, обязано довести эти правила до сведения потребителя. Из разъяснений, содержащихся в Постановлении Пленума Верховного- Суда Российской Федерации от 28.06.2012 № 17 «О рассмотрении судами гражданских дел по спорам о защите прав потребителей», следует, что при рассмотрении требований потребителя о возмещении убытков, причиненных ему недостоверной или недостаточно полной информацией о товаре (работе, услуге), суду следует исходить из предположения об отсутствии у потребителя специальных познаний о его свойствах и характеристиках, имея в виду, что в силу Закона о защите прав потребителей изготовитель (исполнитель, продавец) обязан своевременно предоставлять потребителю необходимую и достоверную информацию о товарах (работах, услугах), обеспечивающую возможность компетентного выбора (статья 12). При этом необходимо /читывать, что по отдельным видам товаров (работ, услуг) перечень и способы поведения информации до потребителя устанавливаются Правительством Российской Федерации (пункт 1 статьи 10 Закона). 7 Информация о товарах (работах, услугах) в соответствии с пунктом 2 статьи 8 Закона должна доводиться до сведения потребителя в наглядной и доступной форме в объеме, указанном в пункте 2 статьи 10 Закона. При дистанционных способах продажи товаров (работ, услуг) информация должна предоставляться потребителю продавцом (исполнителем) на таких же условиях с учетом технических особенностей определенных носителей. Доводы ответчика об отсутствии вины и оснований для ответственности Банка не могут быть признаны обоснованными, поскольку в данном случае речь не идет об использовании пин-кода или личного пароля третьими лицами, а о том, что списание денежных средств Банком со счета клиента произведено ответчиком с нарушением собственных Условий, которые призваны обеспечивать защиту информации. Несоблюдение Банком названных условий дает основание для вывода об отсутствии у Банка распоряжения клиента на списание денежных средств со счета. Таким образом, денежные средства в сумме 311 800 рублей были списаны Банком со счета истца незаконно. Из разъяснений, содержащихся в пункте 46 Постановления Пленума Верховного Суда Российской Федерации от 28.06.2012 № 17 «О рассмотрении судами гражданских дел по спорам о защите прав потребителей», при удовлетворении судом требований потребителя в связи с нарушением его прав, установленных Законом о защите прав потребителей, которые не были удовлетворены в добровольном порядке изготовителем (исполнителем, продавцом, уполномоченной организацией или уполномоченным индивидуальным предпринимателем, импортером), суд взыскивает с ответчика в пользу потребителя штраф независимо от того, заявлялось ли такое требование суду (пункт 6 статьи 13 Закона). Исходя из присужденной в пользу истца суммы, суд определяет размер штрафа, подлежащего взысканию с ответчика за несоблюдение в добровольном порядке удовлетворения требований потребителя в сумме 160 900 рублей. В соответствии с п. 1 ст. 15 Закона «О защите прав потребителей» моральный вред, причиненный потребителю вследствие нарушения изготовителем (исполнителем, продавцом, уполномоченной организацией или уполномоченным индивидуальным предпринимателем, импортером) прав потребителя, предусмотренных законом и правовыми актами Российской Федерации, регулирующими отношения в области защиты прав потребителей, подлежит компенсации причинителем вреда при наличии его вины. С учетом фактических обстоятельств дела, длительности нарушения прав истца, требований разумности и справедливости, суд взыскивает в пользу истца с ответчика компенсацию морального вреда в размере 10 000 руб. Вместе с тем суд не находит оснований для взыскания процентов с Банка в соответствии со ст. 395 ГК РФ, поскольку право истца на взыскание процентов возникает с момента вступления в силу настоящего решения в случае его неисполнения ответчиком. Учитывая изложенное, иск *** подлежит удовлетворению частично. На основании ст. 103 ГПК РФ с ответчика подлежит взысканию государственная пошлина в бюджет муниципального образования «Город Псков» в размере 6 318 рублей. Руководствуясь ст. 194-198 ГПК РФ, суд РЕШИЛ: Иск *** к ОАО «Сбербанк России» о взыскании материального ущерба, процентов за пользование чужими денежными средствами, компенсации морального вреда, судебных расходов удовлетворить частично. Взыскать с ОАО «Сбербанк России» в пользу *** денежные средства в размере 311 800 рублей, компенсацию морального вреда в сумме 10 000 рублей, штраф в размере 160 900 рублей, 8 расходы на оплату услуг представителя в сумме 15 000 рублей, всего - 497 700 рублей, отказав в остальной части требований. Взыскать с ОАО «Сбербанк России» госпошлину в бюджет муниципального образования «Город Псков» в размере 6 318 рублей. Решение может быть обжаловано в Псковский областной суд через Псковский городской суд в течение месяца со дня принятия решения в окончательной форме. Судья З.И. Пулатова Мотивированное решение изготовлено **.**.2013.