Порядок отражения операции условной продажи

advertisement

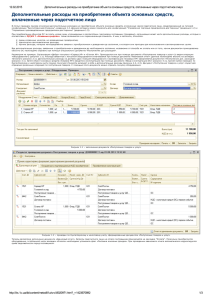

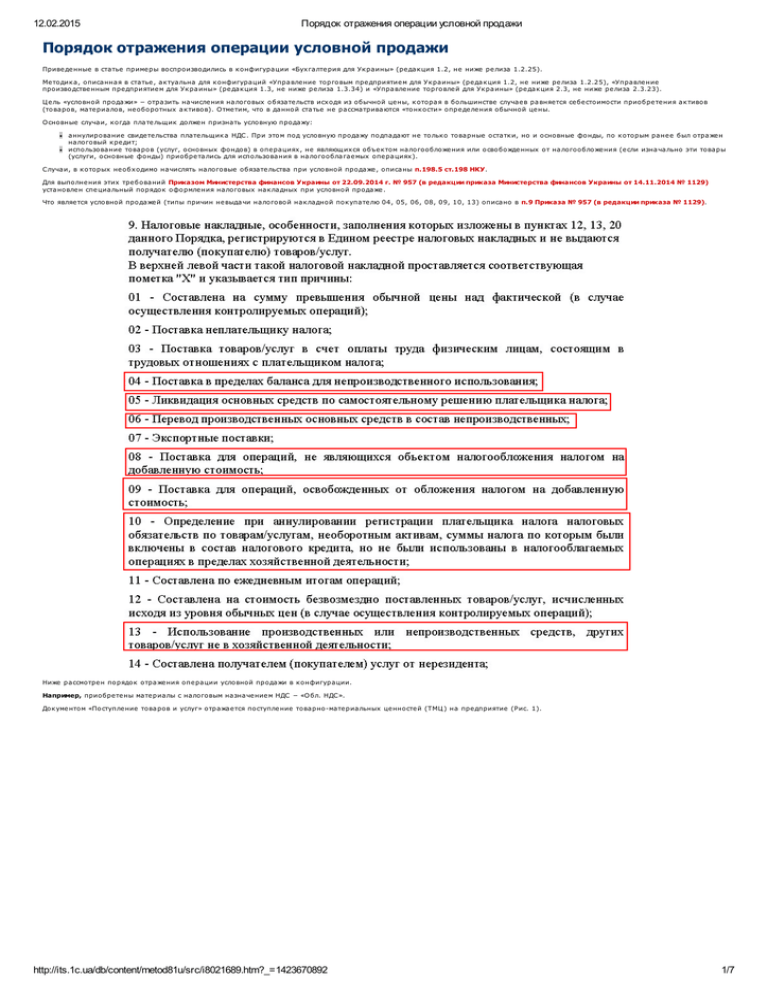

12.02.2015 Порядок отражения операции условной продажи Порядок отражения операции условной продажи Приве де нные в статье приме ры воспроизводились в к онфигурации «Бух галте рия для Ук раины» (ре дак ция 1.2, не ниже ре лиза 1.2.25). Ме тодик а, описанная в статье , ак туальна для к онфигураций «Управле ние торговым пре дприятие м для Ук раины» (ре дак ция 1.2, не ниже ре лиза 1.2.25), «Управле ние производстве нным пре дприятие м для Ук раины» (ре дак ция 1.3, не ниже ре лиза 1.3.34) и «Управле ние торговле й для Ук раины» (ре дак ция 2.3, не ниже ре лиза 2.3.23). Ц е ль «условной продажи» − отразить начисле ния налоговых обязате льств исх одя из обычной це ны, к оторая в большинстве случае в равняе тся се бе стоимости приобре те ния ак тивов (товаров, мате риалов, не оборотных ак тивов). О тме тим, что в данной статье не рассматриваются «тонк ости» опре де ле ния обычной це ны. О сновные случаи, к огда плате льщ ик долже н признать условную продажу: аннулирование свиде те льства плате льщ ик а НДС . При этом под условную продажу подпадают не тольк о товарные остатк и, но и основные фонды, по к оторым ране е был отраже н налоговый к ре дит; использование товаров (услуг, основных фондов) в опе рациях , не являющ их ся объе к том налогообложе ния или освобожде нных от налогообложе ния (е сли изначально эти товары (услуги, основные фонды) приобре тались для использования в налогооблагае мых опе рациях ). С лучаи, в к оторых не обх одимо начислять налоговые обязате льства при условной продаже , описаны п.198.5 ст.198 НКУ. Для выполне ния этих тре бований Приказом Министерства финансов Украины от 22.09.2014 г. № 957 (в редакции приказа Министерства финансов Украины от 14.11.2014 № 1129) установле н спе циальный порядок оформле ния налоговых нак ладных при условной продаже . Что являе тся условной продаже й (типы причин не выдачи налоговой нак ладной пок упате лю 04, 05, 06, 08, 09, 10, 13) описано в п.9 Приказа № 957 (в редакции приказа № 1129). Ниже рассмотре н порядок отраже ния опе рации условной продажи в к онфигурации. Например, приобре те ны мате риалы с налоговым назначе ние м НДС − «О бл. НДС ». Док уме нтом «Поступле ние товаров и услуг» отражае тся поступле ние товарно­мате риальных це нносте й (ТМЦ ) на пре дприятие (Рис. 1). http://its.1c.ua/db/content/metod81u/src/i8021689.htm?_=1423670892 1/7 12.02.2015 Порядок отражения операции условной продажи Рисунок 1 − заполне ние док уме нта «Поступле ние товаров и услуг» при отраже ние опе раций облагае мых НДС В прове де нной прих одной нак ладной сумма НДС отражае тся по де бе ту сче та 6442 «Налоговый к ре дит не подтве ржде нный» (Рис. 2). Рисунок 2 − ре зультат прове де ния док уме нта «Поступле ние товаров и услуг» В налоговый к ре дит сумма НДС буде т отне се на после ввода док уме нта «Ре гистрация вх одящ е го налогового док уме нта» («Запись к ниги приобре те ния»), к оторый можно вве сти по пик тограмме − «Ввод на основании» док уме нта «Поступле ние товаров и услуг». В дальне йше м принимае тся ре ше ние использовать часть ТМЦ в не х озяйстве нной де яте льности – из 300 литров к упле нного бе нзина 100 литров были использованы для личного автомобиля. ТМЦ , в случае изме не ния их пе рвоначального це ле вого назначе ния, в це лях налогообложе ния считаются проданными по обычной це не в налоговом пе риоде , на к оторый прих одиться так ое изме не ние (п.198.5 ст.198 НКУ). Для отраже ния опе рации изме не ния це ле вого назначе ния запасов в налоговом уче те сле дуе т оформить док уме нт «Изме не ние налогового назначе ния запасов», в табличной части к оторого, в к олонк е «Ме тод к орре к тировк и налогового к ре дита» выбрать значе ние «Начислить обязате льства» (Рис. 3). http://its.1c.ua/db/content/metod81u/src/i8021689.htm?_=1423670892 2/7 12.02.2015 Порядок отражения операции условной продажи Рисунок 3 − заполне ние док уме нта «Изме не ние налогового назначе ния запасов» на зак ладк е «Товары» На зак ладк е «С че т уче та» док уме нта «Изме не ние налогового назначе ния запасов», сле дуе т ук азать сче т затрат и е го аналитик у. В поле «С че т расче тов по НДС (н/о)» по умолчанию устанавливае тся сче т 6435 «Условная продажа» (Рис. 4). Рисунок 4 – заполне ние док уме нта «Изме не ние налогового назначе ния запасов» на зак ладк е «С че та уче та» При прове де нии док уме нта ме няе тся налоговое назначе ние выбранного запаса и сумма НДС списывае тся на затраты (Рис. 5). http://its.1c.ua/db/content/metod81u/src/i8021689.htm?_=1423670892 3/7 12.02.2015 Порядок отражения операции условной продажи Рисунок 5 − ре зультат прове де ния док уме нта «Изме не ние налогового назначе ния запасов» После изме не ния налогового назначе ния запасов оформляются док уме нты «Налоговая нак ладная» (Рис. 6−8) с видом опе рации «Условная продажа». Док уме нт заполняе тся автоматиче ск и на основании док уме нта «Изме не ние налогового назначе ния запасов» и «С писание товаров» (Рис. 9−11). Рисунок 6 − заполне ние док уме нта «Налоговая нак ладная» на зак ладк е «Дополните льно» http://its.1c.ua/db/content/metod81u/src/i8021689.htm?_=1423670892 4/7 12.02.2015 Порядок отражения операции условной продажи Рисунок 7 − пе чатная форма док уме нта «Налоговая нак ладная» Рисунок 8 − ре зультат прове де ния док уме нта «Налоговая нак ладная» с видом опе рации «Условная продажа» http://its.1c.ua/db/content/metod81u/src/i8021689.htm?_=1423670892 5/7 12.02.2015 Порядок отражения операции условной продажи Рисунок 9 − заполне ние док уме нта «С писание товаров» на зак ладк е «Товары» Рисунок 10 − заполне ние док уме нта «С писание товаров» на зак ладк е «С че та уче та» Рисунок 11 − ре зультаты прове де ния док уме нта «С писание товаров» http://its.1c.ua/db/content/metod81u/src/i8021689.htm?_=1423670892 6/7 12.02.2015 Порядок отражения операции условной продажи Проанализировать к орре к тность прове де нных опе раций можно при помощ и стандартного отче та «Карточк а сче та» (Рис. 12−13). Рисунок 12 − отче т «Карточк а сче та» по сче ту 6435 Рисунок 13 − отче т «Карточк а сче та» по сче ту 203 Если ТМЦ изначально приобре тались для не облагае мой НДС или не х озяйстве нной де яте льности, то к орре к тировк у налогового назначе ния проводить не надо. Если возник ла не обх одимость изме нить налоговое назначе ние запаса бе з к орре к тировк и НДС , в к олонк е «Ме тод к орре к тировк и налогового к ре дита» док уме нта «Изме не ние налогового назначе ния запасов» выбирае тся значе ние «Не к орре к тировать». http://its.1c.ua/db/content/metod81u/src/i8021689.htm?_=1423670892 7/7