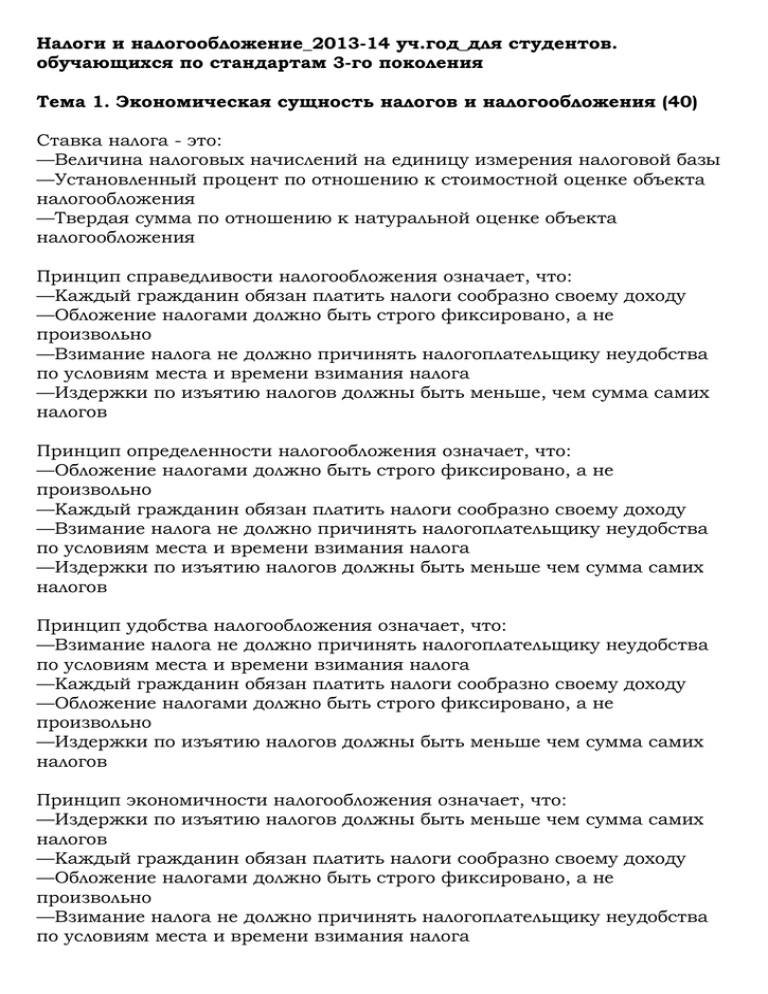

Налоги и налогообложение_2013-14 уч.год_для студентов. обучающихся по стандартам 3-го поколения

advertisement