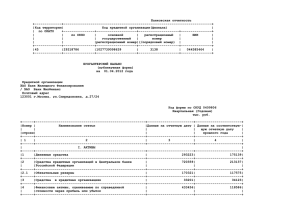

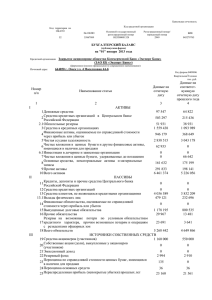

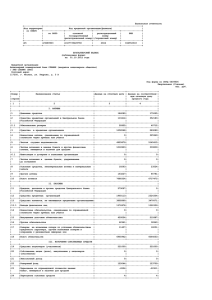

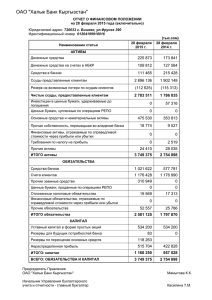

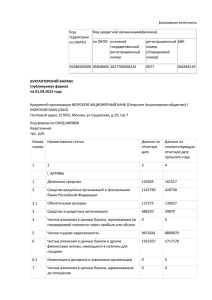

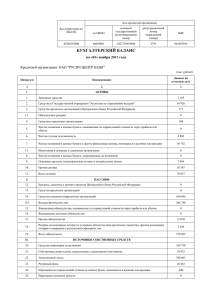

Финансовая отчетность, заключение независимых аудиторов за

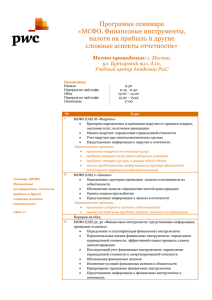

advertisement