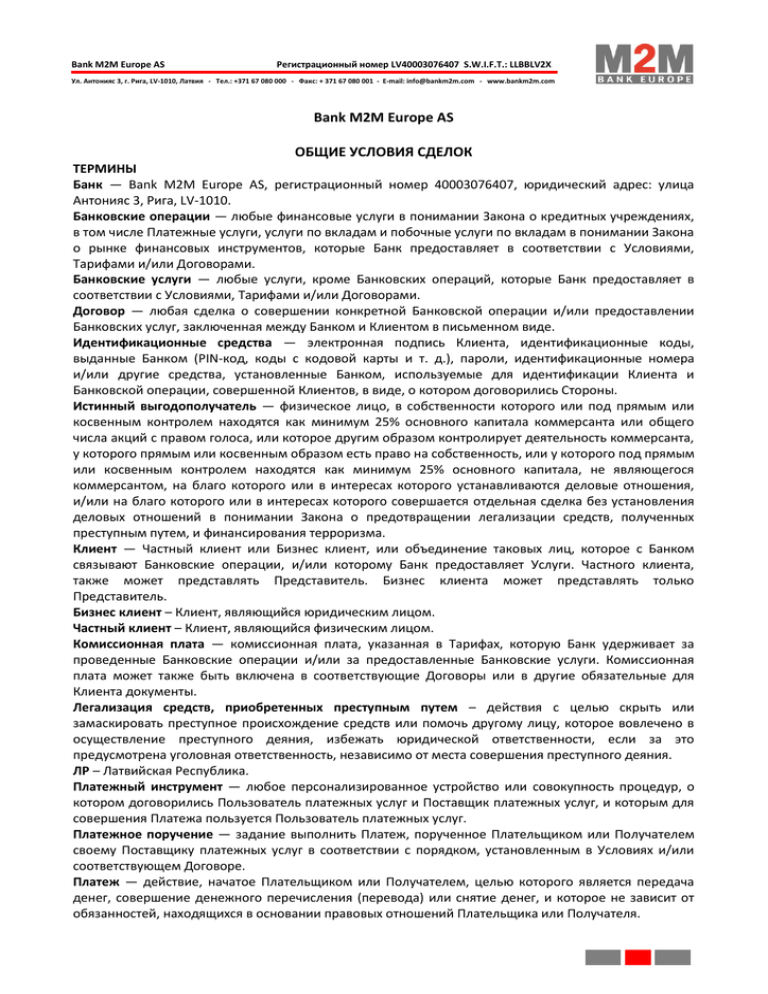

Bank M2M Europe AS ОБЩИЕ УСЛОВИЯ СДЕЛОК

advertisement