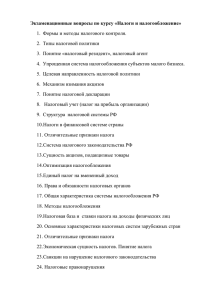

Налоги и налогообложение - Карельский филиал

advertisement