Структурный продукт - Внешпроминвестиции

advertisement

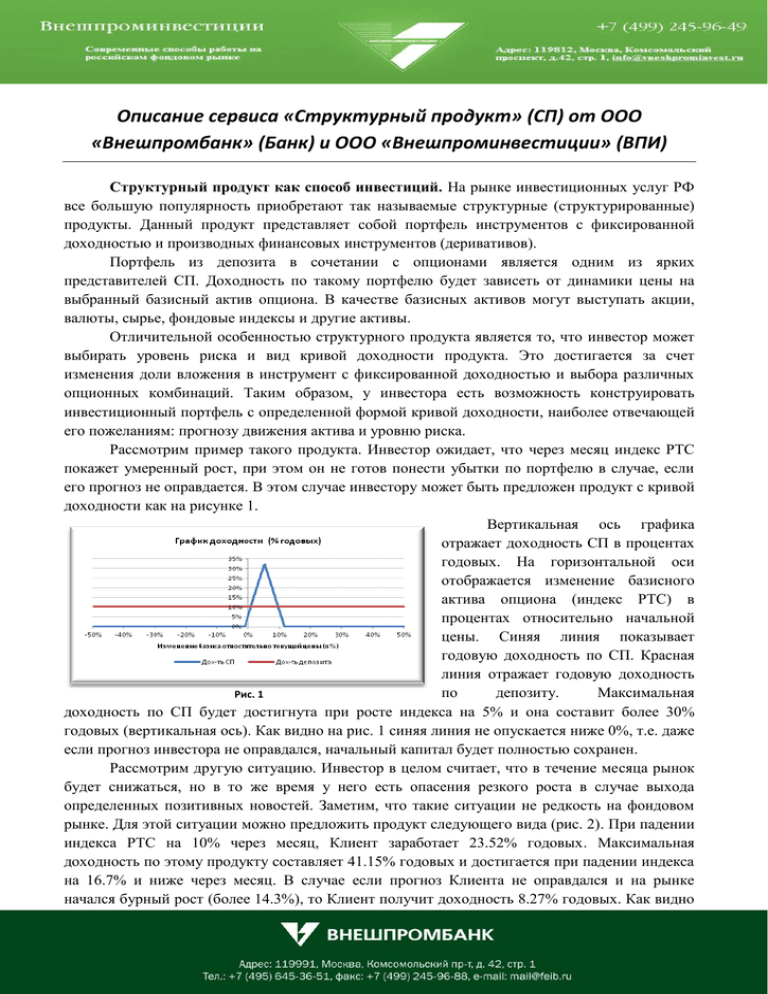

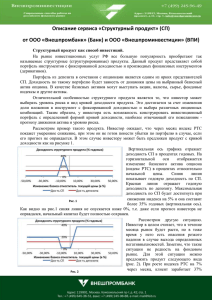

Описание сервиса «Структурный продукт» (СП) от ООО «Внешпромбанк» (Банк) и ООО «Внешпроминвестиции» (ВПИ) Структурный продукт как способ инвестиций. На рынке инвестиционных услуг РФ все большую популярность приобретают так называемые структурные (структурированные) продукты. Данный продукт представляет собой портфель инструментов с фиксированной доходностью и производных финансовых инструментов (деривативов). Портфель из депозита в сочетании с опционами является одним из ярких представителей СП. Доходность по такому портфелю будет зависеть от динамики цены на выбранный базисный актив опциона. В качестве базисных активов могут выступать акции, валюты, сырье, фондовые индексы и другие активы. Отличительной особенностью структурного продукта является то, что инвестор может выбирать уровень риска и вид кривой доходности продукта. Это достигается за счет изменения доли вложения в инструмент с фиксированной доходностью и выбора различных опционных комбинаций. Таким образом, у инвестора есть возможность конструировать инвестиционный портфель с определенной формой кривой доходности, наиболее отвечающей его пожеланиям: прогнозу движения актива и уровню риска. Рассмотрим пример такого продукта. Инвестор ожидает, что через месяц индекс РТС покажет умеренный рост, при этом он не готов понести убытки по портфелю в случае, если его прогноз не оправдается. В этом случае инвестору может быть предложен продукт с кривой доходности как на рисунке 1. Вертикальная ось графика отражает доходность СП в процентах годовых. На горизонтальной оси отображается изменение базисного актива опциона (индекс РТС) в процентах относительно начальной цены. Синяя линия показывает годовую доходность по СП. Красная линия отражает годовую доходность по депозиту. Максимальная Рис. 1 доходность по СП будет достигнута при росте индекса на 5% и она составит более 30% годовых (вертикальная ось). Как видно на рис. 1 синяя линия не опускается ниже 0%, т.е. даже если прогноз инвестора не оправдался, начальный капитал будет полностью сохранен. Рассмотрим другую ситуацию. Инвестор в целом считает, что в течение месяца рынок будет снижаться, но в то же время у него есть опасения резкого роста в случае выхода определенных позитивных новостей. Заметим, что такие ситуации не редкость на фондовом рынке. Для этой ситуации можно предложить продукт следующего вида (рис. 2). При падении индекса РТС на 10% через месяц, Клиент заработает 23.52% годовых. Максимальная доходность по этому продукту составляет 41.15% годовых и достигается при падении индекса на 16.7% и ниже через месяц. В случае если прогноз Клиента не оправдался и на рынке начался бурный рост (более 14.3%), то Клиент получит доходность 8.27% годовых. Как видно в этом случае синяя линия также не опускается ниже нуля, т.е. вне зависимости от динамики индекса РТС начальные вложения полностью защищены. Необходимо заметить, что доходность СП рассчитывается на момент закрытия продукта, в данном примере через год, т.е. предполагается, что инвестор не Рис. 2 будет досрочно закрывать СП. Представленные в примерах структурные продукты являются лишь одними из многих, которые могут быть составлены для достижения целей инвестора. Многообразие продуктов определяется большим количеством комбинаций, которые могут быть составлены из различных опционов. В зависимости от количества доступных ликвидных опционов, общее число доступных на отечественном срочном рынке структурных продуктов может измеряться тысячами штук. Причем далеко не все продукты из этого множества являются эффективными. Такое многообразие продуктов ставит непростую задачу выбора оптимальных продуктов не только перед частными инвесторами, но и перед профессиональными управляющими активами. Суть сервиса «Структурный продукт» от ООО «Внешпромбанк» и ООО «Внешпроминвестиции» заключается в решении задачи выбора оптимальных структурных продуктов для Клиента. На ежедневной основе и совершенно бесплатно Банк и ВПИ публикуют на своих сайтах индикативные доходности по структурным продуктам, которые, по мнению аналитиков Банка и ВПИ, оптимальны для «игры» на рост, понижение или смешанное поведение индекса РТС. Также в публикуемом аналитическом материале содержится краткий комментарий по текущей ситуации на финансовом рынке и дается общая рекомендация по выбору структурных продуктов. Таким образом, потенциальный Клиент Банка и ВПИ получает актуальный рыночный ориентир по доходностям, которые он может получить, воспользовавшись данным сервисом. В платную часть сервиса входит подготовка набора индивидуальных продуктов, оптимально соответствующих потребностям Клиента, а также конкретные рекомендации по выбору оптимального продукта с учетом прогноза аналитиков Банка и ВПИ. Также Клиенту раскрывается структура портфеля, с указанием кодов контрактов необходимых для реализации индивидуальных продуктов. Клиенту остается лишь выбрать конкретный продукт и подписать поручение для его формирования. Юридическая сторона вопроса. Юридической формой предоставления структурного продукта является договор банковского вклада (депозита) на который размещается большая часть начального капитала Клиента и брокерский договор для приобретения опционов на российском срочном рынке. Платная часть сервиса является консультационной услугой, оформленной в виде дополнительного соглашения к брокерскому договору. При определенных условиях возможно использование векселя ООО «Внешпромбанк» вместо депозита. Расходы Клиента (сборы и комиссии). Размер комиссии за платную часть сервиса составляет 5 000 рублей при открытии депозита или приобретении векселя Банка. При открытии депозита в любом другом банке, комиссия составляет 8 000 рублей. За открытие счета Клиенту на рынке ФОРТС (необходимо для операций с опционами) единоразово взимается комиссия в размере 150 рублей. Суммарная комиссия за открытие/закрытие одного опционного контракта составляет 6 рублей. Налоги. Налогообложение доходов по рублевому депозиту для Клиентов физических лиц, являющихся резидентами РФ, осуществляется по ставке 35% (нерезиденты РФ – 30%) с доходов, превышающих начисления по ставке депозита над начислениями по ставке рефинансирования ЦБ РФ + 5 процентных пунктов. Не подлежат налогообложению (освобождаются от налогообложения) проценты по рублевым депозитам, которые на дату заключения либо продления договора были установлены в размере, не превышающем действующую ставку рефинансирования ЦБ РФ, увеличенную на пять процентных пунктов, при условии, что в течение периода начисления процентов размер процентов по вкладу не повышался и с момента, когда процентная ставка по рублевому депозиту превысила ставку рефинансирования ЦБ РФ, увеличенную на пять процентных пунктов, прошло не более трех лет. Доходы от операций на срочном рынке (с опционами) облагается по ставке 13%. Доходы по депозиту и расходы по опционам не сальдируются. Банк и ВПИ являются налоговыми агентами (рассчитывают и удерживают налоги). Для Клиентов юридических лиц, являющихся резидентами РФ, доходы по депозиту, векселю и от операций на срочном рынке облагаются налогом по ставке 20%. Риски Клиента. Клиент может выбрать величину максимальных потерь на уровне 0%, что защищает от риска уменьшения первоначального капитала на дату планового закрытия структурного продукта. При досрочном закрытии структурного продукта (депозита) гарантировать 100% сохранность начального капитала невозможно, т.к. не будет сгенерирован необходимый процентный доход по депозиту. Также у Клиента есть кредитный риск, источником которого является депозит или вексель. В случае с депозитом данный риск значительно уменьшен, т.к. сумма средств с учетом процентов в размере до 700 тыс. рублей застрахована государственной корпорацией «Агентство по страхованию вкладов». Для уменьшения контрагентского риска при совершении операций на срочном рынке, предлагаемые Клиентам структурные продукты содержат только биржевые опционы, что значительно сокращает риск невыполнения обязательств по ним. Для продуктов с использованием активов, номинированных в долларах США (например, индекс РТС) присутствует валютный риск, т.к. финансовый результат переоценивается в рублях. Для нивелирования данного риска, при расчете индикативных доходностей прогнозируется коридор движения пары доллар/рубль, из которого выход пары за определенный срок является маловероятным событием. Это позволяет получить консервативную оценку возможных доходностей по структурному продукту. Таким образом, риск инвестиций Клиента, вложившего 700 тыс. рублей в СП с уровнем максимальных потерь 0%, главным образом, заключается в возможной потере покупательной способности капитала в виду инфляции. Достоинства сервиса «Структурный продукт» от ООО «Внешпромбанк» и ООО «Внешпроминвестиции» по сравнению с аналогами. На инвестиционном рынке России такого рода услуги представлены достаточно широко. В основной массе они сводятся к продаже так называемых структурных нот (structured note) крупных западных банков или к продаже аналогичных структурных продуктов, формируемых российскими банками и инвестиционными компаниями в форме доверительного управления, индексируемых депозитов и других форм. Такого рода продукты, как правило, состоят из широкого, но стандартного набора стратегий. У отечественных аналогов обычно фиксируются диапазоны потенциальных доходностей или коэффициенты участия, которые пересматриваются достаточно редко. Эти обстоятельства ограничивают возможность инвестора в подборе индивидуального и актуального продукта, лучшим образом отвечающего его потребностям. Сервис «Структурный продукт» от ООО «Внешпромбанк» и ООО «Внешпроминвестиции» направлен на предоставление Клиентам актуальных инвестиционных возможностей, которые объективно существуют на отечественном срочном рынке в момент обращения Клиента. Клиент может «конструировать» свой личный продукт, выбирая уровень максимальных потерь, форму кривой доходности (стратегию), базовый актив (индекс РТС, российские голубые фишки, золото, нефть), срочность продукта. Таким образом, Клиент получает: 1. Возможность «обыграть» доходность по депозиту. 2. Индивидуальный подход в подборе оптимального структурного продукта. 3. Широкий выбор актуальных структурных продуктов. 4. Прозрачную структуру продукта и полный контроль над вложениями. 5. Отсутствие скрытых комиссий. 6. Наличие страховки от АСВ на большую часть (обычно более 90% для 700 тыс. руб.) продукта. Благодаря гибкому и индивидуальному подходу к формированию структурного продукта Клиента, данный сервис подходит широкому кругу инвесторов, в том числе и не склонным к риску инвесторам, стремящимся получить доходность выше депозитной.

![Инвестиционные идеи [август/сентябрь 2013 года]](http://s1.studylib.ru/store/data/002206095_1-627b6ede969125eeeb5781ee34f46699-300x300.png)