Производители металлопроката

advertisement

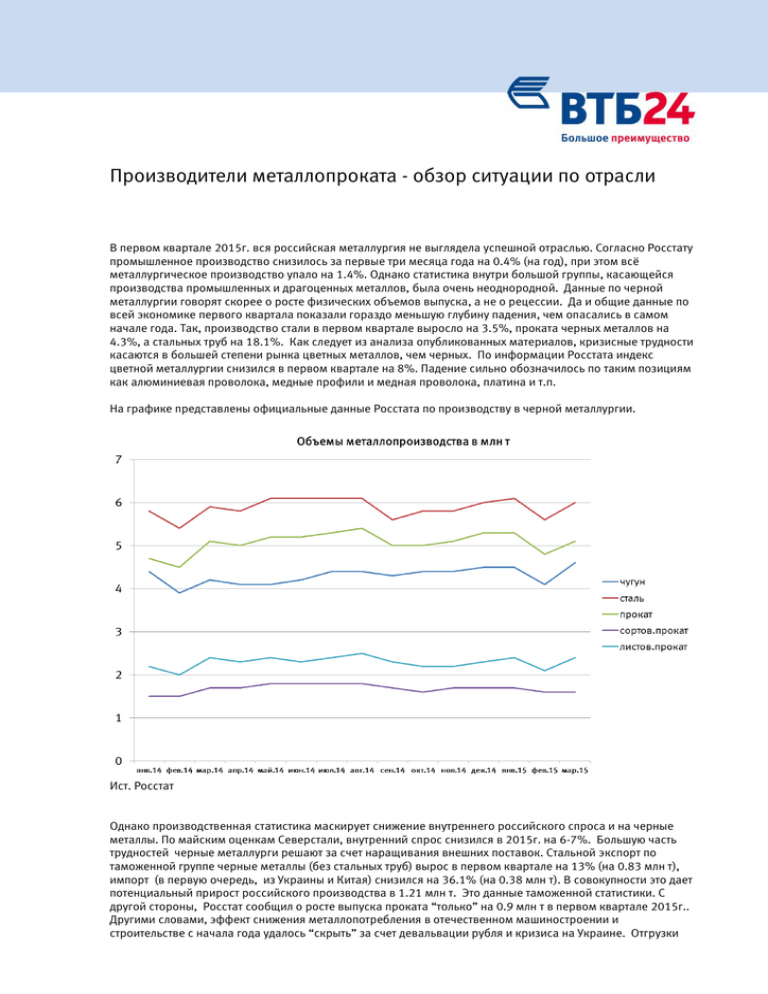

Производители металлопроката - обзор ситуации по отрасли В первом квартале 2015г. вся российская металлургия не выглядела успешной отраслью. Согласно Росстату промышленное производство снизилось за первые три месяца года на 0.4% (на год), при этом всё металлургическое производство упало на 1.4%. Однако статистика внутри большой группы, касающейся производства промышленных и драгоценных металлов, была очень неоднородной. Данные по черной металлургии говорят скорее о росте физических объемов выпуска, а не о рецессии. Да и общие данные по всей экономике первого квартала показали гораздо меньшую глубину падения, чем опасались в самом начале года. Так, производство стали в первом квартале выросло на 3.5%, проката черных металлов на 4.3%, а стальных труб на 18.1%. Как следует из анализа опубликованных материалов, кризисные трудности касаются в большей степени рынка цветных металлов, чем черных. По информации Росстата индекс цветной металлургии снизился в первом квартале на 8%. Падение сильно обозначилось по таким позициям как алюминиевая проволока, медные профили и медная проволока, платина и т.п. На графике представлены официальные данные Росстата по производству в черной металлургии. Ист. Росстат Однако производственная статистика маскирует снижение внутреннего российского спроса и на черные металлы. По майским оценкам Северстали, внутренний спрос снизился в 2015г. на 6-7%. Большую часть трудностей черные металлурги решают за счет наращивания внешних поставок. Стальной экспорт по таможенной группе черные металлы (без стальных труб) вырос в первом квартале на 13% (на 0.83 млн т), импорт (в первую очередь, из Украины и Китая) снизился на 36.1% (на 0.38 млн т). В совокупности это дает потенциальный прирост российского производства в 1.21 млн т. Это данные таможенной статистики. С другой стороны, Росстат сообщил о росте выпуска проката “только” на 0.9 млн т в первом квартале 2015г.. Другими словами, эффект снижения металлопотребления в отечественном машиностроении и строительстве с начала года удалось “скрыть” за счет девальвации рубля и кризиса на Украине. Отгрузки автолиста ММК автомобилистам оценивается за первые три месяца даже с ростом (+10+15%) при общем снижении производства легковых автомобилей в России на -19.7%. Падение спроса строительной отрасли выдает снижение производства сортового проката на скромных (-0.3%). На графике представлены изменения индексов ММВБ, ММВБ металлургия и курса доллар/рубль. 31.12.2014г = 100% Ист. ММВБ Рынок на рубеже 2014/2015гг. ожидал, что девальвация рубля поможет металлургам нарастить объемы экспорта даже в условиях внутреннего кризиса. Акции металлургов пользовались активным спросом. Действительно, за первый квартал Северстали показал прирост выпуска стали на 9% (г/г), НЛМК в России на +1% (НЛМК Индиана в США был остановлен на ремонтные работы), ММК +1.3%. В то же время продажи металлопродукции ММК выросли на 0.9% (г/г), Северстали на 4%, НЛМК (Россия) 1.6%. Отставание темпов продаж от темпа производства ММК и Северстали связано частично с работой на склад с целью пополнения запасов после активного спроса в 4-ом квартале. Продажи металлопродукции на внешних рынках выросли у НЛМК на 13%, экспорт в дальнее зарубежье (без Казахстана) Магнитогорский комбинат нарастил на 9%. В начале года Казахстан был завален российской металлопродукцией, но точных оценок из особенностей учета в Таможенном союзе нет. Экспорт дивизиона Российская сталь Северстали в физическом измерении упал за год на 0.9%. Необходимо учитывать, что во 2-4-ом кварталах 2014г. дивизион ориентировался в основном на российский рынок, который обеспечивал неплохие премии к мировым долларовым ценам. Быстрая девальвация рубля застала Северсталь в известном смысле “врасплох”. Потребовалось время для заключения новых контрактов. Так или иначе, если в 4-ом квартале Российская сталь экспортировала 29% своей продукции, то в 1-ом 2015г. она довела эту долю до 38%. Доля внешних поставок НЛМК возросла с 59% до 64%. Доля экспорта ММК возросла с 15.8% до 22.7%. Параллельно за внешние рынки боролись цветные металлурги. Российский экспорт необработанного алюминия возрос в первом квартале 2015г. на 56.6% (за год) и на 15.8% к 4-ому кварталу. За тот же первый квартал Росстат сообщил о том, что производство первичного алюминия выросло всего на 1% (за год), а сплавов Al на 7%. Крупнейший производитель Русал сообщил о росте производства алюминия на 1.9%. При общей реализации в первом квартале продукции необработанного алюминия Русалом 935 тыс.т, весь российский экспорт составил 911.3 тыс.т. В начале года российские металлурги стремились достичь паритета внутренних цен с экспортными. Это “естественное” стремление натолкнулось на активное сопротивление потребителей металлов - трубников и автомобилистов, которые пожаловались на своих поставщиков в регулирующие органы. В конфликтный вопрос о повышении цен на металлы пришлось вмешаться Минпромторгу. Нельзя сказать, что здесь победила дружба, в спор вмешались законы рынка. Напомним, что в январе-феврале 2015г. годовые темпы роста китайского экспорта поднялись +56.4%. Неудивительно, что мировые цены на прокат пошли довольно резко вниз. Экспортные цены в долларах на горячекатанную сталь в марте 2015г. снизились к декабрю на 15.3%, а на холоднокатанную на 5.6%. С другой стороны, весной началось укрепление рубля, так что цены, пересчитанные в долларах на внутреннем рынке, поднялись в результате ревальвации. Горячекатанный прокат торговался в мае в России с премией $100 (на тонну) к внешнему рынку. Так, с помощью “невидимой руки” российский рынок возвратил свою привлекательность для сталеваров. Рублевые цены в апреле прекратили рост и было зафиксировано их снижение. На графике представлен сводный индекс черных металлов (infogeo), рассчитанный на основе средних цен в прайс-листах крупнейших поставщиков центрального региона РФ. Начальное значение индекса – 1.0000 январь 2010г. Индекс цен черных металлов на 29.04.2015г. -1.4845 Ист. www.infogeo.ru На мировом рынке на цены проката до конца апреля давили опасения замедления китайской экономики. В марте китайский экспорт стальной продукции снизился с 7.81 млн т (в феврале) до 7.7 млн т, однако экспорт плоского проката из КНР вырос с 3.3млн.т. до 3.846 млн т, так что давление предложения на мировом рынке сохранялось. В апреле 2015 года из КНР было экспортировано уже 8.54 млн. тонн металлопроката. В конце апреля металлургам в США удалось поднять цены, но на других рынках ситуация была не столь благоприятна. Экономический рост в Европе вял, и, естественно, на всех влияет замедление темпов роста в КНР. В 1 квартале 2015 года видимое потребление углеродистой стали в Китае сократилось на 6,2%, до 177 млн т, а производство ее снизилось за тот же период лишь на 1.7%. В апреле производство стали вопреки “всем смертям” подросло по отношению к марту. С начала года в экспертном сообществе ходят слухи о том, что Китай намерен ликвидировать с помощью экологического регулирования 80 млн т устаревших сталеплавильных мощностей в 2015г. Этот слух подтверждается недавним закрытием метзаводов в г. Линьи ( мощность 7-8 млн т). Но уже в мае министр торговли КНР заявил, что для достижении нормального уровня загрузки в ближайшие 2-3 года следует закрыть мощностей на 50 млн т. Также министр сообщил, что экспорт китайской стали в первом квартале удалось снизить к 4-ому кварталу на 9.3% за счет ликвидации налоговых лазеек при экспорте стали легированной бором (сплавы с бором насчитывали до трети экспорта в 2014г.). Какими бы ни были меры китайского регулятора, в январеапреле 2015г. стальной экспорт КНР вырос на 41% по отношению к январю-апрелю 2014г.. На графике представлены цены горячекатанного листа (HRB) в США, Китае, Зап. Европе, а также экспортные цены. Ист. Steelbenchmarker.com С 22 апреля резко увеличились (на 25%) спотовые цены на железную руду, перейдя в мае отметку $60 за тонну CFR в Китае. Поводом стало намерение корпорации BHP Billiton отложить воплощение крупного проекта по расширению железорудных мощностей. Нахождение дна по сырью является поддерживающим фактором для цен металлопродукции. Однако есть опасения, что сокращение выпуска металлопродукции в КНР сократит спрос на железную руду. Впрочем, здесь борются разные тенденции. 12 мая китайская Baosteel сообщила, что перенесла запуск железорудного проекта в Австралии на не менее 18 месяцев. Ист. Bloomberg Очень большие потрясения для российских потребителей в период девальвации рубля вызвали цены на алюминий. Цены на внутреннем рынке на этот металл в начале года сильно выросли сильнее, чем по черному металлопрокату. Сводный индекс по алюминию (infogeo – прайсы производителей центрального региона) составил на 22.02.2015г. (к январю 2010г.) 182.68%, тогда как индекс черных металлов лишь номинально превзошел 150%. С 12.10.2014г. по 22.02. 2015г. цены на алюминий выросли на 64.8%, а на черные металлы “только” на 19%. В апреле цены стали корректироваться как из-за снижения курса доллара, так и снижения спроса. На 29.04.2015г. сводный индекс алюминия (к янв.2010г.) был равен 162.1%, а черных металлов 148.45%, соответственно по отношению к прайсам 12.10.2014г. цены выросли на 45.5% и 17%. На графике представлен сводный индекс алюминия (infogeo), рассчитанный на основе средних цен в прайслистах крупнейших поставщиков центрального региона РФ. Начальное значение индекса – 1.0000 январь 2010г. Индекс цен алюминия на 29.04.2015г. -1.6122. Ист. www.infogeo.ru На мировом рынке цены на алюминий в 2015г. не имели четкого тренда. В начале года биржа LME ввела новые правила отгрузки алюминия с биржевых складов с тем, чтобы ускорить время поставки товара. Предполагалось, что это снизит премии за срочность к цене и соответственно возрастут биржевые цены алюминия. Запасы на бирже стали снижаться, это помогло сначала росту биржевой цены на LME. Однако избыточное предложение на рынке первичного алюминия обратило биржевой рост вспять. Китайский экспорт алюминия и его сплавов вырос в январе-апреле 2015г. на 30.5%, что представило нагрузку для производителей алюминия. В результате в апреле Русал заявил о возможной консервации 200000т мощностей в 2015г. В своем отчете за первый квартал 2015г. Русал указал на то, что премии “к бирже” в цене его поставок уменьшились всего на $5 в отличие от Европейских потерь -$72. Но в апреле ситуация изменилась в худшую сторону. Если на 31.12.2014г. duty paid premium(Роттердам) была на уровне $411, то 15 мая всего $100. Биржевая цена на алюминий была соответственно на эти даты $1825 и $1817.5. На графике представлен биржевые цены алюминия на LME и цены физических поставок с учетом премии. Ист. Bloomberg Выводы. В силу тенденций цен на мировых рынках второй квартал для производителей металлопроката будет не столь убедительным, как первый. За первый квартал уже очень успешно отчитались Северсталь и Русал. Эффект девальвация рубля, который существенно повысил рентабельность экспортных поставок в начале года, во втором квартале будет частично нивелирован за счет укрепления курса национальной валюты. К тому же мировые цены на прокат и алюминий во втором квартале за счет избыточного предложения понизились, а это в свою очередь повлияло негативно на внутренние рублевые цены. Если в начале года экспорт относительно легко компенсировал падение внутреннего спроса, то во втором квартале это становится более проблематичным. Остроту ситуации со сбытом подчеркивает начало расследования Европейской комиссии по обвинению России и Китая в демпинге цен на холоднокатанную сталь на европейском рынке. Напомним, что еще в январе 2015г. Евросоюз ввел пошлины на импорт сварных труб из России, Китая. Беларуси. (Пошлины для группы ОМК определены в размере 10,1%, для предприятий группы ТМК — 16,8%, для остальных российских компаний (вкл. Северсталь)— 20,5%.) Приложение Таблица 1. Финансовые результаты компаний. В 2014г. из-за девальвации многие компании понесли большие убытки по курсовым разницам. В этой связи данные по чистой прибыли приводятся также с учетом корректировки на прибыли/убытки по курсовым разницам в составе финансовых расходов -(корр. на FX - Forex) Млн $ Северсталь Выручка Северсталь EBITDA Северсталь Рентабельность EBITDA Северсталь Чистая прибыль (корр. на FX) НЛМК Выручка НЛМК EBITDA НЛМК Рентабельность EBITDA НЛМК Чистая прибыль (корр. на FX) ММК Выручка ММК EBITDA ММК Рентабельность EBITDA ММК Чистая прибыль (корр. на FX) Русал Выручка Русал EBITDA Русал Рентабельность EBITDA Русал Чистая прибыль (корр. на FX) 2013 9434 2014 8296 2015 7061.3 1818 2203 2137.9 19.3% 26.6% 30.3% 83 (+393,1) -1602 (+204.9) 1214.2 10909 2665 1505 10396 2785 2383 8101.6 13.8% 22.9% 26.2% 208 (+170) 846 (+428) 923.6 8190 7952 7037.9 1223 1607 1431 14.9% 20.2% 20.3% -2429 (-2277) -44 (+578) 397.2 9760 9357 9503.3 651 1514 2387.7 6.7% 16.2% 25.1% -3322 (-3361) -91 (-64) 1754.8 2119.7 Таблица 2. Основные мультипликаторы компаний Данные по капитализации компаний берутся на конец мультипликаторов 2015г. используется текущая капитализация. Северсталь EV/EBITDA Северсталь P/E НЛМК EV/EBITDA НЛМК P/E ММК EV/EBITDA ММК P/E Русал EV/EBITDA Русал P/E 2011 4.45 2012 6.51 2013 6.54 2014 4.15 6.26 14.28 31.09 Отриц. 6.67 8.21 8.47 3.6 8.64 20.26 53.11 8.5 3.86 4.27 5.59 6 Отриц. Отриц. Отриц. Отриц. 7.64 16.18 22.47 11.85 40.61 Отриц. Отриц. Отриц. Душин Олег Инвестиционный Департамент ВТБ24 (ПАО) соответствующего цена 603.2 года. Таргет 734 При оценке 2015 5.43 7.83 69.57 79.08 4.64 8.33 14.92 18.77 4.7 7.95 30.35 47.22 7.59 5.17 Контактные лица Консультации по инвестиционным услугам Банка: Брокерское обслуживание на рынке акций, облигаций и производных инструментов Обслуживание на валютном рынке Forex Персональное инвестиционное консультирование Аналитическое сопровождение клиентов и полная информация об инвестиционных услугах www.vtb24.ru www.onlinebroker.ru Для клиентов Москвы и Московской области: (495) 982-58-15 sales@vtb24.ru Для региональных клиентов: (800) 333-24-24 regionsales@vtb24.ru ВТБ24 - один из крупнейших операторов российского фондового рынка, обслуживающий каждого шестого инвестора в России, а так же крупнейший российский маркет-мейкер международного валютного рынка Forex. Важная информация Все оценки и рекомендации подготовлены без учета индивидуальных инвестиционных предпочтений и финансовых обстоятельств инвесторов. ВТБ24 рекомендует инвесторам самостоятельно оценивать потенциальные риски и доходности отдельных инвестиций и инвестиционных стратегий, при необходимости обращаясь за помощью к квалифицированным специалистам по инвестициям. Клиенты ВТБ24 могут обращаться за дополнительными консультациями к специалистам аналитического отдела Инвестиционного департамента банка. Данный обзор предоставляется исключительно в информационных целях и не является предложением о купле-продаже. Несмотря на то, что информация, содержащаяся в настоящем обзоре, взята из источников, рассматриваемых ВТБ24 как надежные, мы не несем ответственности за точность и полноту указанной информации. Все мнения и оценки, приведенные в данном обзоре, отражают наши взгляды на указанную дату и могут меняться без уведомления. Копирование и распространение информации, содержащейся в настоящем обзоре, возможно лишь с письменного разрешения ВТБ24.