Механизм определения оптимального уровня рыночных рисков в

advertisement

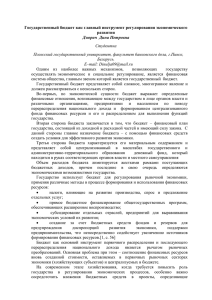

Банкаўскi веснiк, СНЕЖАНЬ 2012 çÄìóçõÖ èìÅãàäÄñàà Механизм определения оптимального уровня рыночных рисков в банке ë‚ÂÚ·̇ åÄãõïàçÄ á‡ÏÂÒÚËÚÂθ ̇˜‡Î¸ÌË͇ ÛÔ‡‚ÎÂÌËfl ÏÂÚÓ‰ÓÎÓ„ËË ÔÛ‰Â̈ˇθÌÓ„Ó Ì‡‰ÁÓ‡ É·‚ÌÓ„Ó ÛÔ‡‚ÎÂÌËfl ·‡ÌÍÓ‚ÒÍÓ„Ó Ì‡‰ÁÓ‡ 燈ËÓ̇θÌÓ„Ó ·‡Ì͇ χ„ËÒÚ ˝ÍÓÌÓÏ˘ÂÒÍËı ̇ÛÍ В ажным компонентом системы управления рыночными рисками является установление склонности банка к принятию этих рисков, которую предлагается определить как готовность банка принять на себя рыночные риски, уровень и (или) количественная величина которых определяется с помощью выбранных методов оценки (измерения) и с учетом соответствующих факторов, влияние которых оценивается через систему ключевых индикаторов (показателей). Для определения этого важного понятия в документах Базельского комитета по банковскому надзору [1] используются два термина, порой принимающие синонимическое значение, — рисктолерантность и риск-аппетит, что вносит некоторую методологическую путаницу и осложняет выбор последующих действий в рамках управления рисками. Поскольку установление склонности к риску является основным необходимым условием для формирования механизма определения оптимального уровня рыночных рисков и, соответственно, выявления текущей потребности в капитале и его планирования, а также установления лимитов рисков, для четкого разграничения двух аспектов этого понятия автором предлагается следующее определение каждого из них применительно к управлению рыночными рисками. Риск-толерантность — оптимальный уровень (величина) рисков, который банк определяет для себя как предельно допустимый (безопасный) для обеспечения надежного функционирования. Риск-толерантность носит объективный характер, поскольку ее предельная величина определяется в соответствии с общей стратегией управления рисками, а также с учетом установленных минимальных пруденциальных требований и ограничений (например, для рыночных рисков — лимиты открытой валютной позиции (ОВП) для валютного риска, ограничения по размеру капитала третьего уровня, предназначенного для покрытия рыночного риска), целевых показателей, установленных материнским банком, и иных объективных обстоятельств. Для определения риск-толерантности могут использоваться инструменты количественной и (или) качественной (экспертной) оценки. Риск-аппетит — уровень (величина) риска, который банк либо его структурные подразделения склонны принимать при осуществлении своей деятельности в целях обеспечения получения прибыли, выполнения установленных показателей либо решения иных задач. Риск-аппетит носит субъективный характер, поскольку его величина определяется руководителями различных уровней (структурных подразделений, бизнес-линий, бизнес-процессов) в соответствии либо вразрез с общей стратегией управления рисками. Для ограничения риск-аппетита и поддержания разумного баланса между риском и прибылью величину риск-аппетита необходимо сопоставлять с целевыми и фактическими показателями рентабельности банка, иными стратегическими показателями, а также с риск-толерантностью. Предлагается следующий механизм определения оптимального уровня рыночных рисков банка относительно капитала. 1. Определение фактической величины рыночных рисков с помощью методов их измерения, устанавливаемых регулятором (в Республике Беларусь — стандартизированные методы), для выявления текущей потребности в капитале (фактически — соответствие пруденциальным требованиям к нормативному капиталу). 2. Определение фактического уровня рыночных рисков с учетом фактической величины рисков и экспертной оценки, для чего может использоваться, например, такой метод, как балльно-весовой — сведение в таблицы (оценочные карты) информативных показателей риска и их последующая оценка с использованием различных шкал. 3. Определение риск-толерантности и риск-аппетита к рыночным рискам, которые охватывают следующие аспекты: ● определение величины капитала, которая потребуется для покрытия присущих банку рыночных рисков, не входящих в расчет показателей нормативного капитала согласно национальным пруденциальным тре- 25 Банкаўскi веснiк, СНЕЖАНЬ 2012 çÄìóçõÖ èìÅãàäÄñàà бованиям (например, риска концентрации позиций торгового портфеля, рыночного риска ликвидности); ● определение дополнительной величины капитала на покрытие рыночных рисков, входящих в расчет показателей нормативного капитала; ● определение оптимальной текущей потребности в капитале в соответствии со стратегией банка, которая фактически представляет собой внутреннюю текущую оценку величины экономического капитала банка. Для этого могут применяться такие методы, как статистический анализ распределения фактических убытков, метод моделирования (сценарный анализ), а также использоваться результаты стресстестирования. 4. Установление лимитов по каждому виду рыночных рисков в разрезе бизнес-линий, бизнес-процессов и (или) подразделений, включая должностных лиц, с учетом риск-толерантности. 5. Планирование капитала, предусматривающее: ● назначение и распределение капитала для покрытия рисков (аллокация) с учетом определенной склонности к рискам, а также стратегии деятельности банка и управления рисками. Распределение риск-аппетита по видам рыночных рисков, бизнес-линиям, бизнес-процессам и (или) подразделениям банка позволит банку определить целевую структуру рисков и одновременно осуществить децентрализацию ответственности за риск и делегировать принятие решений на индивидуальный уровень бизнес-линий, бизнес-процессов и (или) подразделений; ● таргетированный (целевой) уровень капитала в будущем; ● планируемые внешние и внутренние источники капитала (в общих чертах). При определении текущей потребности капитала на покрытие рыночных рисков и его планировании банку не следует пренебрегать такими внешними факторами, оказывающими влияние на деятельность банка, как: стадия бизнес-цикла самого банка и экономической ситуации в целом; 26 состояние крупных экспортноориентированных клиентов банка, которые являются основными источниками поступления валютной выручки; международное законодательство для банков, осуществляющих операции с зарубежными контрагентами (в Республике Беларусь — все банки в той или иной мере), а также его отличие от национального законодательства (например, налогообложение, договорное право и т. д.) и иное. В рамках управления рисками в целом и рыночными рисками в частности необходимо осуществлять регулярную внутреннюю оценку капитала и мониторинг соответствия запланированной величины капитала фактической. В этом контексте основной задачей при определении риск-толерантности и ограничении риск-аппетита является поддержание баланса между интересами акционеров банка, кредиторов и надзорного органа, который контролирует выполнение минимальных пруденциальных требований, а также поддержание внешнего рейтинга или создание предпосылок для его улучшения. Предлагаемый механизм определения оптимального уровня рисков относительно капитала носит универсальный характер, однако его реализация зависит от стратегии банка, характера и масштаба его деятельности, присущих банку рыночных рисков, а также от состояния системы управления рисками, системы внутреннего контроля и корпоративного управления, включая рискаппетит акционеров банка, иных бенефициарных собственников, членов органов управления и других заинтересованных лиц, понимание советом директоров (независимым советом) и исполнительным органом банка природы и особенностей рыночных рисков, несущих в себе потенциальную угрозу финансовой стабильности банка, особенно в кризисный (стрессовый) период. Рассмотрим функционирование механизма на примере процентного риска торгового портфеля, доля которого в структуре рыночного риска при расчете значения достаточности нормативного капитала в целом по банковскому сектору Республики Беларусь варьировалась в 2012 г. в диапазоне от 16 до 45% и на 01.10.2012 составила 16,8% (или 72 608,5 млн. бел. руб.) (рисунки 1, 2). Определим величину текущей потребности в капитале на покрытие процентного риска торгового портфеля (ПР) Банка А, состоящего из государственных долгосрочных облигаций и краткосрочных облигаций Национального банка различных выпусков (таблица 1), в соответствии с требованиями Национального банка [2] по следующей формуле: ПР = СПР + ОПР, где СПР — специальный процентный риск; ОПР — общий процентный риск (стандартизированный подход). Рассчитаем величину специального процентного риска. Поскольку все ценные бумаги относятся к первой группе (со степенью риска 0%), величина специального процентного риска — 0 бел. руб. Для определения величины общего процентного риска по усмотрению банка может быть использован метод “погашения” или метод “продолжительности”. Рассчитаем величину общего процентного риска методом “погашения” (гэп-анализ) (таблица 2). Рассчитаем величину общего процентного риска методом “продолжительности” (дюрация) (таблица 3), для чего сначала произведем расчет модифицированной дюрации для каждого вида ценных бумаг по следующему алгоритму: определим график погашения (денежного потока) — ожидаемых дат и величин будущих платежей (на основе данных таблицы 1); рассчитаем доходность к погашению R по данным об ожидаемом денежном потоке; рассчитаем приведенную стоимость каждого будущего платежа PVi (коэффициент дисконтирования — доходность к погашению данного вида ценной бумаги R) и общую приведенную стоимость по формуле: k PV = ∑ PVi, i=1 где k — количество платежей по ценной бумаге; рассчитаем дюрацию (Маколея) по формуле: k D = ∑∆ti × i=1 PVi , PV Банкаўскi веснiк, СНЕЖАНЬ 2012 çÄìóçõÖ èìÅãàäÄñàà Структура рыночного риска Динамика структуры рыночного риска 90 78,73 80 80,28% 70 LJβÚÌ˚È ËÒÍ 60 74,55 77,54 èÓˆÂÌÚ˚ LJβÚÌ˚È ËÒÍ 52,01 50 45,00 40 41,23 40,38 36,43 21,79 18,29 16,33 íÓ‚‡Ì˚È ËÒÍ 4,79 4,85 4,57 2,98 2,51 0,26 0,10 0,15 0,01 0,09 01.01. 01.02. 01.03. 01.04. 01.05. 2012 2012 2012 2012 2012 10 0 îÓ̉ӂ˚È ËÒÍ = 0 60,99 57,29 16,89 17,42 20 Товарный риск Процентный риск 2,97% 56,17 èÓˆÂÌÚÌ˚È ËÒÍ 30 16,75% 80,28 78,43 78,39 Примечание. Разработка автора на основании формы отчетности 2801. 2,27 0,06 01.06. 2012 îÓ̉ӂ˚È ËÒÍ 3,66 2,58 3,18 0,00 01.07. 2012 16,75 2,97 0,00 0,10 01.08. 01.09. 2012 2012 0,00 01.10. 2012 Примечание. Разработка автора на основании формы отчетности 2801. êËÒÛÌÓÍ 1 êËÒÛÌÓÍ 2 퇷Îˈ‡ 1 Структура торгового портфеля Банка А по состоянию на 01.07.2010 ëÚÛÍÚÛ‡ ÚÓ„Ó‚Ó„Ó ÔÓÚÙÂÎfl Çˉ ˆÂÌÌÓÈ ·Ûχ„Ë Çˉ ‰ÓıÓ‰‡ ÔÓ Ó·ÎË„‡ˆËË Ñ‡ÌÌ˚Â Ó ˆÂÌÌ˚ı ·Ûχ„‡ı, ‚ıÓ‰fl˘Ëı ‚ ÚÓ„Ó‚˚È ÔÓÚÙÂθ* ÇÂ΢Ë̇ ÔÓÁˈËË: Ä·ÒÓβÚ̇fl, Ú˚Ò. ·ÂÎ. Û·. ГДО 140 процентный 998 850,00 ГДО 141 процентный 7 951 628,9 ГДО 144 процентный 18 456 155,2 ГДО 145 процентный 19 977 000,0 ГДО 146 процентный 19 998 272,8 ГДО 147 процентный 19 996 003,2 ГДО 148 процентный 19 993 027,9 ГДО 205 фиксированный 31 513,0 ГДО 225 процентный 98 655,7 ИТОГО по ГДО 107 501 106,7 КО НБ РБ 788 фиксированный 14 999 545,9 ИТОГО по ЦБ НБ 14 999 545,9 ИТОГО 122 500 652,6 çÓÏË̇Î, чڇ ëÚ‡‚͇ ÔÓ ÉÓ‰Ó‚ÓÈ íÂÍÛ˘‡fl ê˚ÌӘ̇fl Ú˚Ò. ÔÓ„‡¯ÂÌËfl ÍÛÔÓÌÛ, % ‰ÓıÓ‰, % ÒÚÓËÏÓÒÚ¸, ˆÂ̇, ·ÂÎ. Û·. ·ÂÎ. Û·. ·ÂÎ. Û·. éÚÌÓÒËÚÂθ̇fl, % 0,82 6,49 15,07 16,31 16,33 16,32 16,32 0,03 0,08 100,0 100,0 100,0 100,0 100,0 100,0 100,0 100,0 100,0 26.11.10 26.10.11 22.11.12 23.10.13 27.11.13 22.10.14 26.11.14 21.03.11 20.03.15 87,76 12,24 100,0 08.07.10 10,49 10,49 10,49 10,49 10,49 10,49 10,49 11,00 10,00 9,60 101 092,0 101 092,0 101 092,0 101 092,0 101 092,0 101 092,0 101 092,0 94 059,0 101 616,0 101 670,8 101 506,8 102 103,0 91 107,7 100 375,0 99 817,0 12,24 100,00 Примечание. Разработка автора. * На основании данных, размещенных на официальном сайте ОАО “Белорусская валютно-фондовая биржа” в глобальной компьютерной сети Интернет [3]. где ∆ti — период между датой расчета t0 (01.07.2010) и ожидаемой датой i-го платежа (т. е. ∆ti = ti - t0); рассчитаем модифицированную дюрацию по формуле: Dm = D . 1+R Таким образом, величина процентного риска торгового портфеля в размере 122 500,7 млн. бел. руб. при ее расчете методом “погашения” на 250 млн. бел. руб. больше, чем при расчете методом “продолжительности”, т. е. банк поддерживает дополнительную величину капитала на покрытие процентно- 27 Банкаўскi веснiк, СНЕЖАНЬ 2012 çÄìóçõÖ èìÅãàäÄñàà 퇷Îˈ‡ 2 Расчет величины общего процентного риска методом “погашения” áÓ̇ 1 ÇÂÏÂÌÌÓÈ ËÌÚ‚‡Î 1 3 4 5 6 7 ÇÂÒ ËÒ͇, % < 1 мес. 3—6 мес. 6—12 мес. 1—2 года 2—3 года 3—4 года 0 0,4 0,7 2 1,25 1,75 2,25 2,25 3 8 4—5 лет 2,75 2,75 2,75 Величина общего процентного риска Çˉ ˆÂÌÌÓÈ ·Ûχ„Ë ëÓÍ ‰Ó ÔÓ„‡¯ÂÌËfl* ÇÂ΢Ë̇ ÔÓÁˈËË, Ú˚Ò. ·ÂÎ. Û·. КО НБ РБ 788 ГДО 140 ГДО 205 ГДО 141 ГДО 144 ГДО 145 ГДО 146 ГДО 147 ГДО 148 ГДО 225 0,02 0,41 0,72 1,32 2,40 3,32 3,41 4,31 4,41 4,72 14 999 545,9 998 850,0 31 513,0 7 951 628,9 18 456 155,2 19 977 000,0 19 998 272,8 19 996 003,2 19 993 027,9 98 655,7 èÓÁˈËfl, ‚Á‚¯ÂÌ̇fl ̇ ËÒÍ, Ú˚Ò. ·ÂÎ. Û·. 0,0 3 995,4 220,6 99 395,4 322 982,7 449 482,5 449 961,1 549 890,1 549 808,3 2 713,0 2 428 449,1 Примечание. Разработка автора. * На основании данных, размещенных на официальном сайте ОАО “Белорусская валютно-фондовая биржа” в глобальной компьютерной сети Интернет [3]. 퇷Îˈ‡ 3 Расчет величины общего процентного риска методом “продолжительности” áÓ̇ ÇÂÏÂÌÌÓÈ ËÌÚ‚‡Î 1 1 3 4 5 6 ÇÓÁÏÓÊÌÓ ËÁÏÂÌÂÌË ÛÓ‚Ìfl ÔÓˆÂÌÚÌÓÈ ÒÚ‡‚ÍË, % < 1 мес. 3—6 мес. 6—12 мес. 1—1,9 года 1,9—2,8 года 1 1 1 2 0,9 0,8 0,8 0,8 7 2,8—3,6 года 0,75 0,75 0,75 Величина общего процентного риска Çˉ ˆÂÌÌÓÈ ·Ûχ„Ë КО НБ РБ 788 ГДО 140 ГДО 205 ГДО 141 ГДО 144 ГДО 145 ГДО 146 ГДО 147 ГДО 148 ГДО 225 åÓ‰ËÙˈËÓ‚‡Ì̇fl ÇÂ΢Ë̇ ÔÓÁˈËË, ÇÓÁÏÓÊÌÓ ËÁÏÂÌÂÌË ‰˛‡ˆËfl Ú˚Ò. ·ÂÎ. Û·. ÒÚÓËÏÓÒÚË ÔÓÁˈËË, Ú˚Ò. ·ÂÎ. Û·. 0,02 0,38 0,57 1,14 1,96 2,57 2,64 3,19 3,25 3,46 14 999 545,9 998 850,0 31 513,0 7 951 628,9 18 456 155,3 19 977 000,0 19 998 272,8 19 996 003,2 19 993 027,9 98 655,6 2 375,5 3 768,3 179,5 81 581,8 289 379,8 411 430,1 421 884,9 478 455,1 486 854,9 2 563,8 2 178 473,7 Примечание. Разработка автора. го риска в указанной сумме и тем самым ограничивает риск-аппетит. Далее определяется фактический уровень процентного риска, для чего предлагается использовать двухвекторную модель оценки влияния количественных (числовое значение) и качественных (экспертная оценка) факторов. Самая простая шкала оценки может быть представлена в виде таблицы (матрицы) таких информативных пока- 28 зателей риска, как отношение величины риска к величине нормативного капитала (числовые значения распределяются, например, по девяти группам — от 0 до 10% и выше) и качество управления риском (экспертные оценки распределяются, например, по четырем группам — плохое, ниже среднего, выше среднего и хорошее). Итоговая величина риска также может быть представлена с использовани- ем определенной шкалы — например, девятибалльной. При достижении уровня риска, определенного банком как требующего срочного принятия мер (например, шесть баллов по девятибалльной шкале), банку следует принять меры к снижению (ограничению) уровня процентного риска — например, путем уменьшения величины позиций, подверженных этому риску, диверсификации активов (пасси- Банкаўскi веснiк, СНЕЖАНЬ 2012 çÄìóçõÖ èìÅãàäÄñàà вов), чувствительных к изменению процентной ставки, хеджирования либо с помощью иных способов и (или) инструментов, а также ограничить риск-аппетит путем уменьшения лимитов на операции с инструментами, подверженными процентному риску, либо предусмотреть дополнительную величину капитала на покрытие этого рыночного риска. Определение такой дополнительной величины предлагается осуществить с помощью статистической модели оценки стоимости под риском VaR, которая позволяет рассчитать выраженную в денежных единицах максимально возможную величину потерь по инструменту (позиции, портфелю) за определенный период времени с заданным доверительным интервалом. Для сопоставления величины процентного риска, рассчитанного стандартизированными методами и методом VaR, выберем ценные бумаги, продемонстрировавшие рыночный характер ценообразования, для чего проанализируем данные ОАО “БВФБ” о торгах ценными бумагами, входящими в торговый портфель Банка А. Исходя из имеющейся информации о рыночных ценах за рассматриваемый период (01.01.2010—01.07.2010) [3], регулярные торги (все рабочие дни периода) осуществлялись только по ГДО 205. Характер изменений рыночной цены (логарифмической доходности) по ГДО 205 (случайные колебания относительно центрального значения) подтвердил обоснованность предположения о нормальном законе распределения вероятностей, что необходимо для расчета VaR. Величина процентного риска, рассчитанного методом VaR для позиции банка в ГДО 205 в общей сумме 31 513,0 тыс. бел. руб., составила: при расчете с заданным доверительным интервалом 95%, широко используемым в зарубежной практике при оценке рыночных рисков по стандартам Risk Metrics [4], и горизонтом расчета один день — 831,3 тыс. бел. руб.; при расчете с заданным доверительным интервалом 99% и горизонтом расчета десять дней в соответствии с рекомендациями Базельского комитета по банковскому надзору [5] — 3 569,1 тыс. бел. руб. Расчет показал существенно бо’ льшую величину процентного риска по сравнению с величинами риска, рассчитанными стандартизированными методами для этой же позиции: метод “погашения” — 220,6 тыс. бел. руб.; метод “продолжительности” — 179,5 тыс. бел. руб. Таким образом, при необходимости банк может определить риск-толерантность и предусмотреть дополнительную величину капитала (экономический капи- ками могут служить нестандартные изменения рыночных цен на инструменты торгового портфеля, подверженные процентному риску, нехватка ликвидности на рынках, дефолт крупных участников рынка, а также концентрация риска (в рассматриваемом случае — процентного). Исходя из определенной рисктолерантности устанавливаются лимиты и иные ограничения, например, на весь портфель ценных бумаг, подверженных процентно- Проведенное анкетирование белорусских банков и анализ их пруденциальной отчетности показали, что при расчете показателей капитала для регулятивных целей банки используют метод “погашения”, тем самым фактически применяя более консервативный подход из стандартизированных при определении текущей потребности в капитале на покрытие рыночных рисков. тал) на покрытие процентного риска торгового портфеля исходя из результатов расчета величины этого риска с помощью модели VaR, используя различные доверительные интервалы и горизонты в зависимости от стратегии банка. Так, для консервативной стратегии, характеризующейся стремлением наращивать подушку безопасности, для определения оптимального уровня целесообразно использовать VaR в соответствии с рекомендациями Базельского комитета. Для стратегии активного роста, характеризующейся стремлением банка максимально использовать капитал для развития активных операций и получения прибыли, для определения оптимального уровня, очевидно, более приемлемым представляется использование VaR по стандартам Risk Metrics. Однако стандартизированные подходы для расчета нормативов достаточности нормативного капитала или модель VaR эффективны только в относительно стабильных условиях деятельности банка и (или) банковской системы в целом. В условиях стресса определить оптимальный уровень риска целесообразнее по результатам стресс-тестирования, при этом шо- му риску, на их отдельные виды (лимиты максимальных убытков в международной банковской практике — лимиты stop-out) на новые виды сделок, лимиты на конец дня, персональные лимиты на дилеров и руководителей подразделений банка (бизнес-линий), осуществляющих операции с финансовыми инструментами, подверженными процентному риску, и иные. При дальнейшем планировании капитала на покрытие процентного риска банковского портфеля необходимо принимать во внимание не только стратегию развития банка, но и состояние и перспективы функционирования рынка ценных бумаг в Республике Беларусь. Проведенное анкетирование белорусских банков и анализ их пруденциальной отчетности показали, что при расчете показателей капитала для регулятивных целей банки используют метод “погашения”, тем самым фактически применяя более консервативный подход из стандартизированных при определении текущей потребности в капитале на покрытие рыночных рисков. Однако основной причиной такого выбора, как правило, является не сознательное следова- 29 Банкаўскi веснiк, СНЕЖАНЬ 2012 çÄìóçõÖ èìÅãàäÄñàà ние консервативной стратегии управления рисками, а, с одной стороны — простота гэп-анализа, доминирование в торговом портфеле государственных ценных бумаг, которые имеют низкую степень риска при расчете методом “погашения”, с другой стороны — наличие лишь фрагментарных данных о рыночной цене ценных бумаг, что является необходимым условием для расчета величины риска методом “продолжительности”, ввиду недостаточной регулярности осуществления сделок с ними на ОАО “БВФБ”. По имеющимся данным [3], рыночная цена государственных ценных бумаг в 2009—2010 гг. характеризовалась низкой волатильностью, а зачастую оставалась неизменной продолжительный период. Вместе с тем в настоящее время наблюдается оживление фондового рынка, о чем свидетельствует увеличение объемов торгов, диверсификация структуры торгового портфеля за счет ценных бумаг, эмитированных юридическими лицами (включая банки) (таблица 4), а также расширения переч- 퇷Îˈ‡ 4 Данные о фондовом рынке Вторичный рынок ГЦБ Корпоративные ЦБ, в т. ч.: Акции Облигации, в т. ч.: биржевые облигации иные облигации ОМЗ Итого é·˙ÂÏ ‚ 2011 „., ÏΉ. ·ÂÎ. Û·. èËÓÒÚ Í 2010 „., % 34 601,23 7 383,33 249,52 7 133,81 3 098,55 4 035,26 1 163,32 43 147,88 76,5 52,0 -10,5 55,8 93,3 35,6 -41,4 76,5 Источник: отчет о деятельности ОАО “БВФБ” в 2011 г. [3]. ня облигаций, занятие белорусскими банками лидирующих позиций среди участников рынка и эмитентов негосударственных облигаций. Перспективы дальнейшего развития рынка ценных бумаг, предусмотренные Программой развития рынка ценных бумаг Республики Беларусь на 2011—2015 годы [6], могут служить ориентиром для действий банков в качестве эми- тентов и инвесторов, что необходимо принимать во внимание при разработке стратегии в отношении рыночных рисков, определении риск-толерантности, планировании капитала на их покрытие и организации управления этими рисками. *** Материал поступил 01.11.2012. Источники: 1. Basel Committee on Banking Supervision. Principles for enhancing corporate governance. — Bank for International Settlements, October 2010. — Mode of Access: http://www.bis.org/publ/bcbs176.pdf — Date of access: 20.10.2012. 2. Инструкция о нормативах безопасного функционирования для банков и небанковских кредитно-финансовых организаций, утвержденная постановлением Правления Национального банка Республики Беларусь от 28 сентября 2006 г. № 137 //КонсультантПлюс: Беларусь. ТехнологияПроф [Электронный ресурс] / ООО “ЮрСпектр”, Нац. центр правовой информ. Респ. Беларусь. — Минск, 2012. 3. http://www.bcse.by/info/Statements.aspx 4. Morgan, J.P. Risk Metrics — Technical Document / J.P. Morgan. — Morgan Guaranty Trust Company. Global Research. — 3-rd edition. — N.Y., 1995. — 211 p. 5. Basel Committee on Banking Supervision. International Convergence of Capital Measurements and Capital Standards. A Revised Framework. Comprehensive Version. — Bank for International Settlements, June 2006. — Mode of Access: http://www.bis.org/publ/bcbs128.pdf — Date of access: 20.10.2012. 6. Постановление Совета Министров Республики Беларусь и Национального банка Республики Беларусь от 12 апреля 2011 г. № 482/10 “О Программе развития рынка ценных бумаг Республики Беларусь на 2011—2015 годы” //КонсультантПлюс: Беларусь. ТехнологияПроф [Электронный ресурс] / ООО “ЮрСпектр”, Нац. центр правовой информ. Респ. Беларусь. — Минск, 2012. 30