Влияние фьючерсов на ОФЗ на норматив достаточности

advertisement

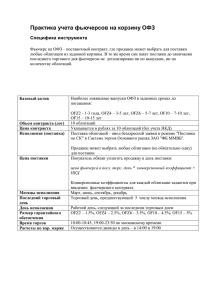

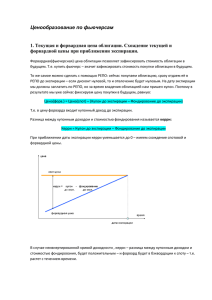

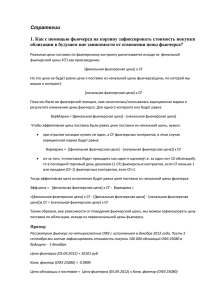

Влияние фьючерсов на ОФЗ на норматив достаточности капитала Н1 Фьючерс на ОФЗ влияет на Н1: через рыночный риск через кредитный риск (незначительно) Кроме того, в случае использования фьючерсов на ОФЗ для хеджирования портфеля облигаций (всех, кроме «высокого риска»), можно сильно уменьшить рыночной риск и улучшить Н1– т.к. при расчете рыночного риска можно производить взамозачет чистых длинных и чистых коротких позиций по разным финансовым инструментам внутри одного временного интервала. Документы 1. Положения Банка России от 28.09.2012 № 387-П «О порядке расчета кредитными организациями величины рыночного риска» 2. Ответы на часто задаваемые вопросы по применению Положения Банка России от 28.09.2012 № 387-П «О порядке расчета кредитными организациями величины рыночного риска» (http://cbr.ru/analytics/Print.aspx?File=/analytics/standart_acts/bank_supervision/FAQ_3 87-p.pdf&pid=na_brn&sid=ITM_7414) 3. Инструкция № 139-И «Об обязательных нормативах банков» Рыночный риск Согласно положению № 387-П рыночный риск имеет две компоненты: Общий процентный риск (ОПР) Специальный процентный риск (СПР) Т.к. базовым активом фьючерсов на ОФЗ являются ценные бумаги без риска(согласно 387-П), то специальный процентный риск возникает лишь на часть позиции, непокрытой фондированием в рублях – т.е. при коэффициенте фондирования, меньшем одного. Эта часть позции будет отнесена к низкому риску. При расчете рыночного риска фьючерс оценивается исходя из облигации, наилучшей к поставке (cheapest-to-deliver). Это вытекает из ответов на часто задаваемые вопросы по применению Положения Банка России от 28.09.2012 № 387-П «О порядке расчета кредитными организациями величины рыночного риска» (http://cbr.ru/analytics/Print.aspx?File=/analytics/standart_acts/bank_supervision/FAQ_387p.pdf&pid=na_brn&sid=ITM_7414) Вопрос 18. Каков порядок определения величины позиции по фьючерсу на корзину ценных бумаг в случае, если согласно спецификации фьючерсного контракта выбор поставляемых ценных бумаг из списка выпусков, установленного биржей, осуществляется перед исполнением контракта? Ответ. Подход к определению базисного (базового) актива в данном случае может основываться на принципах ценообразования ПФИ, т.е. можно исходить из предположения относительно того, какие выпуски ценных бумаг были бы поставлены на дату расчета рыночного риска, и рассчитывать величину позиции по рыночной (справедливой) стоимости данных ценных бумаг. Согласно специфике контракта, продавец фьючерса ОФЗ при поставке может выбрать любую облигацию из заданной корзины, но экономически выгодно будет поставлять только одну облигацию (наиболее дешевая к поставке, cheapest-to-deliver, CTD). Эта облигация имеет наименьшее отношение цены облигации к соответствующему конверсионному фактору. Значения конверсионных факторов для каждой облигации задаются при введении контрактов и публикуются на сайте Биржи: http://futofz.moex.com/s601 На каждую дату Биржа публикует по каждому фьючерсу на корзину ОФЗ наилучшую к поставке облигацию (CTD) и набор цен, одну из которых банк может использовать для расчета рыночного риска по фьючерсам ОФЗ: цену закрытия, средневзвешенную цену сделок, признаваемую котировку, рыночную цену2 на ftp-сервере ftp://ftp.moex.com/pub/FORTS/FUTOFZ/ctdinfo.csv Пример. Расчитаем облигацию, наилучшую к поставки по фьючерсу на десятилетнюю корзину с исполнением в марте 2014 – OF10-3.14 на 31 января 2014. Цены берутся исходя из учетной политике – например если в банке используются Рыночные цены2, то берем их. Рыночные цены2 на 31.01.2014: 26205 – 97.7461, 26209 – 97.1909, 26211 – 92.7178, 26215 – 92.1351 Конверсионные факторы: 26205 – 0.9467, 26209 – 0.9402, 26211 – 0.9010, 26215 – 0.8970 Делим одно на другое: 26205 – 97.7461/0.9467 = 103.24 26209 – 97.1909/0.9402 = 103.37 26211 – 92.7178/0.9010 = 102.90 26215 – 92.1351/0.8970 = 102.71 Минимальное отношение (102.71) – дает 26215. Именно её и надо брать при расчете Н1. Фьючерсная позиция распадается на две позиции: В случае купленного фьючерса: 1. длинная позиция по бумаге – покупаем бумагу при экспирации фьючерса 2. короткая позиция по деньгам – должны заплатить деньги при экспирации фьючерса В случае проданного фьючерса: 1. короткая позиция по бумаге – должны продать бумагу при экспирации 2. длинная позиция по деньгам – получаем деньги за поставленную бумагу Алгоритм расчета рыночного риска по фьючерсам ОФЗ: 1. На текущую дату определяется бумага, наилучшая к поставке – публикуется Биржей 2. Расчитывается срок до погашения наилучшей к поставке облигации (CTD) 3. Расчитывается стоимость позиции, исходя из этой бумаги, и принятой в учетной политике определения рыночной цены (в одном фьючерсе 10 облигаций). НКД берется на дату расчета рыночного риска 4. Расчитывается срок до экспирации фьючерса 5. Расчитывается требования/обязательства к поставке по денежным средствам – как произведение расчетной цены фьючерса на соответствующий конверсионный фактор. НКД берется на дату поставки 6. Требования/обязательства по бумагам и обязательства/требования по деньгам помещаются в соотвествующие ячейки матрицы расчета общего процентного риска (позиция по фьючерсам распадается либо на длинную позицию по бумагам и короткую по деньгам, либо наоборот) 7. Если есть другие облигации – не высокого риска, то можно производить взаимозачет чистых длинных и чистых коротких позиций внутри одного временного интервала 8. Если кфц рублевого фондирования <1, то по денежной позиции (сроком до экспирации) и позиции по облигации (сроком до погашения) считается специальный процентный риск – взвешивается в зависимости от срока. Кредитный риск Дополнительную нагрузку на капитал дает кредитный риск по гарантийному обеспечению, которое колеблется в пределах от 1,5% для фьючерса на корзину «двухлетних» ОФЗ до 5,0% для фьючерса на корзину для «пятнадцатилетних» ОФЗ. Эта нагрузка не слишком велика - индивидуальное клиринговое обеспечение (оно же гарантийное обеспечение - ГО), как требование к центральному контрагенту, в настоящее время взвешивается согласно Инструкции № 139-И на 5%. (т.к. Банком России признано удовлетворительным качество управления рисками у центрального контрагента –НКЦ) Например, позиция на 100 млн рублей по фьючерсу на 15-летние ОФЗ, дает 100 млн *5%*5% = 0.25 млн рублей кредитного риска. Пример Рассчитаем рыночный риск для позиции в 10000 облигаций ОФЗ 26212, захеджированных 1000 проданными контрактами OF15-6.14. Дата расчета - 21.03.2014. Дата поставки по фьючерсу – 05.06.2014. Коэффициент фондирования = 0.8 В качестве рыночных цен используем признаваемые котировки. Цена 26207 = 91.2816, НКД (на 21.03.2014) = 0.67 Цена 26212 = 82.74, НКД(на 21.03.2014) = 0.85 Цена OF15-6.14 = 10650, конв. кфц = 0.8655, НКД (на 05.06.2014) = 2.367, Гарантийное обеспечение = 534 руб 1. Наилучшая к поставке облигация по OF15-6.14 на 21.03.2014 являлась ОФЗ 26207 2. Срок до погашения ОФЗ 26207 и ОФЗ 26212 – 154 месяца- попадает в зону 10-15 лет с коэффициентом взвешивания 3.75% 3. Стоимость короткой позиции по бумагам (из фьючерсов) = 1000*10*(91.2816+0.67)*10 = 9 195 160 руб. Стоимость длинной позиции по ОФЗ 26212 = 10000*(82.74+0.85)*10 = 8 359 000 руб – вносим в соответствующую ячейку матрицы для расчета ОПР Объем закрытой фьючерсами позиции составит 8 359 000 руб – взвешивается с весом в 10 раз меньше, чем непокрытая позиция. Объем оставшейся открытой позиции составит 836 160 руб 4. Срок до экспирации фьючерса – 2 месяца – попадает в зону 1-3 месяца с коэффициентом взвешивания 0.2% 5. Длинная позиция по деньгам – требование по получению денежных средств при поставке: 1000*(10650*0.8655 + 10*2.367*10) = 9 454 275 руб – вносим в соответствующую ячейку матрицы для расчета ОПР 6. Итоговый общей процентный риск(ОПР) по позиции составит 84 686 руб Если бы не хеджировали фьючерсом, то ОПР был бы – 376 167 руб Т.к. коэффициент фондирования равен 0.8, то на 0.2 объема позиции по ОФЗ и фьючерсам ОФЗ нужно рассчитать специальный процентный риск: Денежная позиция имеет срок 2 месяца – будет взвешиваться с кфц 0.25% Позиция в бумагах(и ОФЗ 26212, и ОФЗ 26207) имеет срок 154 месяца – будет взвешиваться с кфц 1.6% Специальный процентный риск(СПР) = 0.25%*0.2*9454275 + 1.6%*0.2*(9 195 160 + 8 359 000) = 60901 руб Итого: Рыночный риск (РР) = 12.5*(ОПР+СПР) = 1 819 847 руб Без фьючерса РР = 5 036 454 руб – т.е. благодаря хеджированию уменьшили рыночный риск в 2.7 раза. Кредитный риск = 534 * 10000 * 5% = 267 000 руб