Оценка эффективности деятельности организации

advertisement

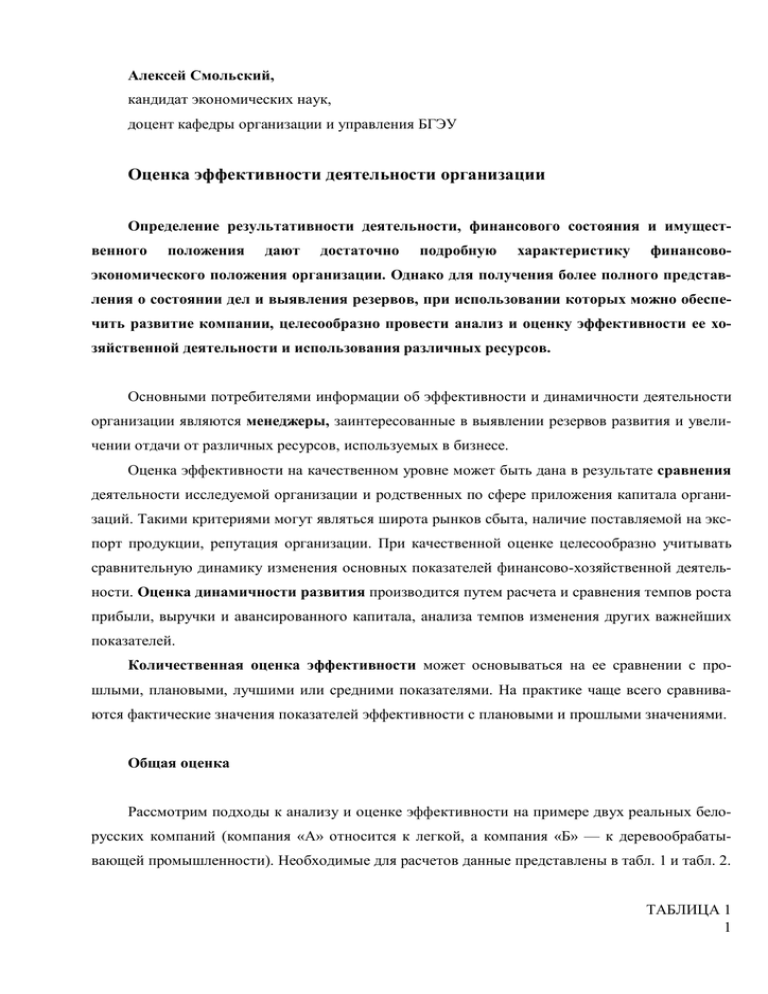

Алексей Смольский, кандидат экономических наук, доцент кафедры организации и управления БГЭУ Оценка эффективности деятельности организации Определение результативности деятельности, финансового состояния и имущественного положения дают достаточно подробную характеристику финансово- экономического положения организации. Однако для получения более полного представления о состоянии дел и выявления резервов, при использовании которых можно обеспечить развитие компании, целесообразно провести анализ и оценку эффективности ее хозяйственной деятельности и использования различных ресурсов. Основными потребителями информации об эффективности и динамичности деятельности организации являются менеджеры, заинтересованные в выявлении резервов развития и увеличении отдачи от различных ресурсов, используемых в бизнесе. Оценка эффективности на качественном уровне может быть дана в результате сравнения деятельности исследуемой организации и родственных по сфере приложения капитала организаций. Такими критериями могут являться широта рынков сбыта, наличие поставляемой на экспорт продукции, репутация организации. При качественной оценке целесообразно учитывать сравнительную динамику изменения основных показателей финансово-хозяйственной деятельности. Оценка динамичности развития производится путем расчета и сравнения темпов роста прибыли, выручки и авансированного капитала, анализа темпов изменения других важнейших показателей. Количественная оценка эффективности может основываться на ее сравнении с прошлыми, плановыми, лучшими или средними показателями. На практике чаще всего сравниваются фактические значения показателей эффективности с плановыми и прошлыми значениями. Общая оценка Рассмотрим подходы к анализу и оценке эффективности на примере двух реальных белорусских компаний (компания «А» относится к легкой, а компания «Б» — к деревообрабатывающей промышленности). Необходимые для расчетов данные представлены в табл. 1 и табл. 2. ТАБЛИЦА 1 1 Данные об имуществе и обязательствах компаний «А» и «Б», млн руб. Наименование показателей Первоначальная (восстановительная) стоимость основных средств Стоимость оборотных активов, всего в том числе запасы и затраты дебиторская задолженность Общая стоимость активов Капитал и резервы Долгосрочные обязательства Кредиторская задолженность Компания «А» на начало на конец года года 9380 9644 Компания «Б» на начало на конец года года 16823 20310 385 440 6559 8184 135 220 6378 6158 — 201 219 203 6657 6420 — 209 6121 151 15359 1153 7868 6331 7331 536 17811 3437 7289 7078 ТАБЛИЦА 2 Отдельные показатели деятельности компаний «А» и «Б» Наименование показателей Объем товарной продукции (в сопоставимых ценах), млн руб. Объем товарной продукции (в текущих ценах), млн руб. Затраты на производство товарной продукции, всего, млн руб. в том числе материальные затраты, млн руб. затраты на топливно-энергетические ресурсы, млн руб. Валовый доход (выручка от реализации, операционные и внереализационные доходы), млн руб. Выручка от реализации (за вычетом налогов и сборов, включаемых в выручку), млн руб. Себестоимость реализованной продукции, управленческие расходы и расходы на реализацию, млн руб. Прибыль (убыток) от реализации, млн руб. Чистая прибыль (убыток), млн руб. Дивиденды выплаченные, млн руб. Среднегодовая производственная мощность, млн руб. Среднесписочная численность работников, чел. Компания «А» За отчетЗа проный год шлый год 754 688 Компания «Б» За отчетЗа проный год шлый год 14235 14106 1157 1046 16470 16261 1817 1562 15393 15341 1072 163 907 131 10344 1974 10241 1933 1273 984 18044 18534 605 645 14474 13679 950 960 13557 12883 -345 21 — 1742 -315 -126 — 1538 917 539 — 17760 796 224 — 17210 135 133 847 902 2 Общая оценка эффективности деятельности и динамичности развития компании может быть дана на основе сравнения темпов роста прибыли, выручки и авансированного в ее деятельность капитала. Оптимальным считается следующее соотношение: ТПР > ТВР > ТА > 100%, где ТПР, ТВР, ТА — темпы изменения прибыли от реализации, выручки от реализации и стоимости активов. Соблюдение этого соотношения означает, что: экономический потенциал организации, определяемый величиной активов, возрастает; по сравнению с ростом экономического потенциала выручка от реализации возрастает более высокими темпами, то есть ресурсы организации используются более эффективно; прибыль от реализации возрастает опережающими в сравнении с ростом выручки от реализации темпами, что свидетельствует об относительном снижении издержек производства и реализации. Возможны и отклонения от этой зависимости, которые не всегда следует рассматривать как негативные. Причинами несоблюдения соотношения могут явиться освоение новых направлений приложения капитала, реконструкция и модернизация действующих производств, которые всегда связаны со значительными вложениями финансовых ресурсов, не дающих быстрой выгоды, но окупающихся и обеспечивающих повышение конкурентоспособности организации в долгосрочном периоде. Темпы изменения прибыли (в данном случае убытка) от реализации, выручки от реализации и стоимости активов компании «А» составляют: ТПР(У) А = -345 млн руб. / -315 млн руб. × 100% = 109,5% ТВР А = 605 млн руб. / 645 млн руб. × 100% = 93,8% ТА А = 6657 млн руб. / 6378 млн руб. × 100% = 104,4% При росте величины активов компании «А» на 4,4% выручка от реализации снизилась на 6,2%, а убыток от реализации возрос на 9,5%. Это говорит об общей неэффективности деятельности компании и ухудшении динамики развития, что соответствует выводам, полученным нами ранее при более подробном изучении ее имущественного положения и результативности 3 деятельности1. Темпы изменения прибыли от реализации, выручки от реализации и стоимости активов компании «Б» составляют: ТПР Б = 917 млн руб. / 796 млн руб. × 100% = 115,2% ТВР Б = 14474 млн руб. / 13679 млн руб. × 100% = 105,8% ТА Б = 17811 млн руб. / 15359 млн руб. × 100% = 116,0% При росте величины активов компании «Б» на 16,0% выручка от реализации выросла на 5,8%, а прибыль от реализации — на 15,2%. Организация динамично развивается, однако оптимальное соотношение не достигнуто, поскольку экономический потенциал возрастает более высокими темпами, чем выручка от реализации, а прибыль хотя и растет опережающими в сравнении с ростом выручки темпами, но меньшими, чем рост стоимости активов. Это свидетельствует о том, что ресурсы компании «Б» используются недостаточно эффективно. Вместе с тем, как мы увидели ранее при анализе имущественного положения, компания производит активное обновление основных средств, у нее имеются значительные вложения во внеоборотные активы. Производительность труда Производительность труда характеризует эффективность использования живого труда (человеческого капитала). Она определяется количеством продукции в натуральном или стоимостном выражении, выпускаемой одним работником за некоторый период времени и рассчитывается по формуле: ПТ = ТП (ВР) / Чр.ср. где ТП (ВР) — объем товарной продукции (выручка от реализации); Чр.ср. — среднесписочная численность работников. При расчете производительности труда по товарной продукции нет принципиальной раз- 1 См.: Смольский, А. Расчет и оценка рентабельности деятельности организации / А. Смольский // Финансовый директор. — 2011. — № 2; Смольский, А. Анализ и оценка имущественного положения организации / А. Смольский // Финансовый директор. — 2011. — № 4. 4 ницы, в каких ценах считать — текущих или сопоставимых. В обоих случаях результат будет в некотором смысле неточным. Так, при использовании текущих цен на показатель будет влиять инфляция, что же касается сопоставимости цен, то это понятие достаточно условное (всем известно, как производственники «играют» с ним). При расчете производительности труда по выручке от реализации и интерпретации ее значений также необходимо учитывать влияние инфляции. Кроме того, в качестве базы могут быть использованы различные показатели: численность работников, промышленно-производственного персонала, рабочих и т.д. Однако то, какое количество или по какой стоимости будет приниматься в расчет, не имеет принципиального значения, если это не искажает сущность исследуемого явления — при анализе и оценке различного рода коэффициентов значение имеет не столько вариант расчета, сколько последовательность в использовании выбранного способа расчета. Использование сопоставимых цен позволяет сравнивать изменения производительности труда в динамике; при использовании текущих цен существует возможность сопоставлять темпы роста производительности труда и темпы роста заработной платы, производительность труда на разных предприятиях. Производительность труда в компании «А» (по товарной продукции в сопоставимых ценах) за отчетный год составляет: ПТ ТП отч. А = 754 млн руб. / 135 чел. = 5,6 млн руб./чел. Производительность труда в «А» (по выручке от реализации) за отчетный год составляет: ПТ ВР отч. А = 605 млн руб. / 135 чел. = 4,5 млн руб./чел. Расчет производительности труда для прошлого года и для компании «Б», а также анализ полученных данных будет проведен в табл. 3. Так же поступим и в отношении остальных показателей эффективности. Фондоотдача в компаниях Фондоотдача дает характеристику эффективности использования основных средств. Определяется она объемом производства (реализации), приходящимся на рубль основных средств и рассчитывается по формуле: 5 Фо = ТП (ВР) / СОС ср. (× 1000), где СОС –— восстановительная стоимость основных средств (среднегодовая или на конец года). Для удобства работы полученное значение может быть умножено на 1000; в таком случае показатель интерпретируется как величина объема производства или продаж в рублях на 1 тыс. руб. основных средств. Желателен рост значения данного показателя в динамике. Более корректным является использование среднегодового значения, но допускается использование данных на конец года; если такой подход применяется последовательно, то он не приводит к существенным искажениям. Фондоотдача в компании «А» (по выручке от реализации и среднегодовой стоимости основных средств) за отчетный год составляет: Фо отч. А = 645 млн руб. / ((9644 млн руб. + 9380 млн руб.) / 2) × 1000 = = 67,8 руб. на 1 тыс. руб. основных средств Коэффициент использования ПМ Коэффициент использования производственной мощности (ПМ) показывает степень загрузки ПМ и рассчитывается по формуле: К исп. ПМ = ТП / ПМ ср. × 100%, где ПМ ср. — среднегодовая производственная мощность. Чем выше уровень загрузки ПМ, тем большие возможности по извлечению прибыли имеет компания.2 Желателен рост значения данного показателя в динамике. Коэффициент использования ПМ в компании «А» за отчетный год составляет: 2 См.: Смольский, А. Управление бизнесом с учетом поведения расходов / А. Смольский // Финансовый директор. — 2010. — № 2; Смольский, А. Принятие управленческих решений на основе переменной прибыли и уровня безубыточности / А. Смольский // Финансовый директор. — 2010. — № 4. 6 К исп. ПМ отч. А = 1157 млн руб. / 1742 млн руб. × 100% = 66,4% Уровень использования производственной мощности в «А» невысок, не загружены около трети имеющихся мощностей, что негативное воздействует на результативность деятельности компании (это мы и увидели ранее при анализе рентабельности). Материалоемкость продукции Материалоемкость продукции характеризует долю материальных затрат в общей величине затрат на производство продукции и рассчитывается по формуле: Ме = Зм. / ЗТП × 100%, где Зм. — сумма материальных затрат на производство продукции; ЗТП — сумма затрат на производство товарной продукции. Чем выше уровень материалоемкости, тем больше зависимость компании от поставщиков материально-технических ресурсов, тем сильнее влияние изменения цен ресурсов на результативность ее деятельности. Желательно снижение значения данного показателя в динамике. Материалоемкость продукции компании «А» в отчетном году составила: Ме отч. А = 1072 млн руб. / 1817 млн руб. × 100% = 59,0% Энергоемкость продукции Энергоемкость продукции характеризует долю затрат на топливно-энергетические ресурсы в общей величине затрат на производство продукции и рассчитывается по формуле: Эе = ЗТЭР / ЗТП × 100%, где ЗТЭР — сумма затрат на топливно-энергетические ресурсы. Чем выше уровень энергоемкости, тем сильнее влияние изменения цен топливно7 энергетических ресурсов на результативность ее деятельности. Желательно снижение значения данного показателя в динамике. Энергоемкость продукции компании «А» в отчетном году составила: Эе отч. А = 163 млн руб. / 1817 млн руб. × 100% = 8,9% Затраты на 1 рубль товарной продукции Затраты на 1 руб. товарной (реализованной) продукции характеризуют сумму затрат на производство продукции и рассчитываются по формуле: З1 р.ТП (РП) = ЗТП (СРП) / ТП (ВР) (× 1000), где ЗТП — сумма затрат на производство товарной продукции; СРП — себестоимость реализованной продукции. Величина затрат на 1 руб. товарной (реализованной) продукции должна быть меньше рубля, иначе компания не будет получать прибыль. Значения показателей затрат на рубль товарной и реализованной продукции обычно имеют незначительные различия, поэтому не имеет особого значения, каким из этих показателей пользоваться. Чем меньше значение показателя, тем больше возможностей у компании для развития и маневрирования на рынке. Для удобства работы полученное значение может быть умножено на 1000; в таком случае показатель интерпретируется как величина затрат на 1 тыс. руб. товарной (реализованной) продукции. Желательно снижение значения данного показателя в динамике. Величина затрат на 1 руб. реализованной продукции компании «А» в отчетном году составила: З1 р.РП отч. А = 950 млн руб. / 605 млн руб. = = 1,57 руб. на 1 руб. реализованной продукции В компании «А» (что мы видели и раньше при анализе рентабельности и имущественного положения) ведение основной деятельности является убыточным. Данный показатель подтвер8 ждает это, свидетельствуя, насколько плохо обстоят дела в сфере производства продукции, себестоимость которой почти в 1,6 раза превышает стоимость проданной продукции. При оценке эффективности деятельности организации большое значение придается показателям оборачиваемости различных элементов активов и обязательств, длительности операционного и финансового циклов (см. рис.). Размещение заказов на ресурсы Продажа готовой продукции Поступление ресурсов Производственный процесс Период оборота кредиторской задолженности Оплата ресурсов Получение оплаты от дебиторов Период оборота дебиторской задолженности Финансовый цикл Операционный цикл Рис. Оборот денежных средств в процессе хозяйственной деятельности Коэффициенты оборачиваемости и периоды оборота являются взаимосвязанными показателями: оборачиваемость в оборотах указывает среднее число оборотов средств, вложенных в активы данного вида, а оборачиваемость в днях — продолжительность одного оборота средств. Поэтому для каждого вида актива (обязательств) можно рассчитать как коэффициент оборачиваемости, так и период оборота; мы рассмотрим только один (чаще всего используемый) вариант расчета. Коэффициент оборачиваемости оборотных средств Коэффициент оборачиваемости оборотных средств характеризует эффективность использования оборотных активов организации, определяемую как скорость их оборота, и рассчитывается по формуле: 9 Ко.ОА = ВР / СОА ср., где СОА ср. — средняя стоимость оборотных активов. Чем выше скорость оборота, тем более эффективно используются оборотные средства организации, поэтому желателен рост значения данного показателя в динамике. Коэффициент оборачиваемости оборотных средств компании «А» в отчетном году составил: Ко.ОА отч. А = 605 млн руб. / ((385 млн руб. + 440 млн руб.) / 2) = = 1,47 (оборота) Эффективность использования оборотных средств «А» невелика, хотя более четкую картину дало бы изучение ситуации в динамике или сравнение со среднеотраслевым показателем. Средний период оборота ТМЗ Средний период оборота товарно-материальных запасов (ТМЗ) характеризует среднее количество дней, в течение которых эти активы находятся в виде запасов, и рассчитывается по формуле: По.з. ср. = Сз. ср. / СРП × 365 дней, где Сз ср. — средняя стоимость товарно-материальных запасов (статья активов «запасы и затраты»); СРП — себестоимость реализованной продукции. ТМЗ часто представляют значительные вложения для компании, поэтому чем меньше времени «омертвляются» финансовые ресурсы в этих активах, тем более эффективно они используются, быстрее оборачиваются, приносят новую прибыль. Желательно снижение значения данного показателя в динамике. Средний период оборота ТМЗ компании «А» в отчетном году составил: По.з. ср. отч. А = ((135 млн руб. + 219 млн руб.) / 2) / 950 млн руб. × 365 дней = 10 = 68 дней Период оборота ТМЗ, превышающий 2 месяца, для предприятия легкой промышленности представляется слишком продолжительным, хотя более четкую картину дало бы изучение ситуации в динамике или сравнение со среднеотраслевым показателем. Средний период расчетов с дебиторами Средний период расчетов с дебиторами определяет, сколько времени в среднем занимает у покупателей, покупающих продукцию с отсрочкой платежа, выплата задолженности компании, и рассчитывается по формуле: Пр.д. ср. = СДЗ ср. / ВРк. × 365 дней, где СДЗ ср. — средняя величина дебиторской задолженности; ВРк. — выручка от реализации в кредит. Скорость погашения задолженности значительно влияет на потоки денежных средств компании, поэтому чем меньше времени «омертвляются» финансовые ресурсы в дебиторской задолженности, тем большие возможности для извлечения прибыли (путем снижения затрат на обслуживание заемных средств для финансирования своей деятельности) появляются у компании. Желательно снижение значения данного показателя в динамике. Средний период расчетов с дебиторами компании «А» (принимая, что вся реализация производилось с отсрочкой платежа) в отчетном году составил: Пр.д. ср. отч. А = ((220 млн руб. + 203 млн руб.) / 2) / 605 млн руб. × 365 дней = = 128 дней Период расчетов с дебиторами, превышающий 6 месяцев, представляется слишком продолжительным, хотя, опять же, более четкую картину дало бы изучение ситуации в динамике или сравнение со среднеотраслевым показателем. Средний период расчетов с кредиторами 11 Средний период расчетов с кредиторами определяет, сколько времени в среднем занимает у компании оплата ее задолженности, и рассчитывается по формуле: Пр.к. ср. = СКЗ ср. / Зк. × 365 дней, где СКЗ ср. — средняя сумма кредиторской задолженности; Зк. — объем закупок в кредит (начальное сальдо по ТМЗ + стоимость закупленных в течение года ресурсов – конечное сальдо по ТМЗ; можно использовать также себестоимость реализованной продукции или затраты на производство товарной продукции). Поскольку прирост кредиторской задолженности рассматривается как бесплатный источник финансирования, компании стремятся увеличить средний период расчетов с кредиторами (речь не идет о просроченной задолженности), однако при этом возрастает риск утратить благосклонность поставщиков. Желательно не допускать снижения значения данного показателя в динамике. Средний период расчетов с кредиторами компании «А» (принимая, что все закупки осуществлялись в кредит, и используя данные о затратах на производство товарной продукции) в отчетном году составил: Пр.к. ср. отч. А = ((201 млн руб. + 209 млн руб.) / 2) / 1817 млн руб. × 365 дней = = 41 день В компании «А» средняя продолжительность периода расчетов с кредиторами составляет всего 41 день, что в 3 раза меньше периода расчетов с дебиторами. Такая ситуация является неблагоприятной для компании; более четкую картину дало бы изучение ситуации в динамике или сравнение со среднеотраслевым показателем. Длительность операционного цикла Длительность операционного цикла характеризует общее время, в течение которого финансовые ресурсы «омертвлены» в товарных запасах (средний период оборота ТМЗ) и дебиторской задолженности (средний период расчетов с дебиторами) и рассчитывается по формуле: 12 ДОЦ = По.з. ср. + Пр.д. ср. Показатель длительности операционного цикла дает обобщенную характеристику продолжительности «омертвления» финансовых ресурсов в текущих активах и в значительной степени зависит от характера основной деятельности организации. Сокращение операционного цикла может быть достигнуто за счет оптимизации производственного процесса и ускорения оборачиваемости дебиторки. Желательно снижение значения данного показателя в динамике. Длительность операционного цикла «А» в отчетном году составила: ДОЦ отч. А = 68 дней + 128 дней = 196 дней В компании «А» средний период оборота ТМЗ и дебиторской задолженности составляет более полугода (196 дней), что для предприятия легкой промышленности представляется слишком продолжительным сроком. Длительность финансового цикла Длительность финансового цикла характеризует период времени, в течение которого денежные средства отвлечены из оборота, и рассчитывается по формуле: ДФЦ = ДОЦ – Пр.к. ср. Финансовый цикл представляет собой средний период времени между платежом, осуществленным в пользу кредитора, поставившего ресурс, и получением платежа от дебиторапотребителя. Его длительность существенно влияет на потребность организации в финансах. Чем длиннее финансовый (и операционный) цикл, тем больше потребность в финансовых ресурсах и тем больше финансовые риски, поэтому снижение его длительности до минимально возможных значений рассматривается как положительное явление. Сокращение финансового цикла может быть достигнуто за счет оптимизации производственного процесса, ускорения оборачиваемости дебиторской задолженности и некоторого не критического замедления оборачиваемости кредиторской задолженности. Длительность финансового цикла «А» в отчетном году составила: 13 ДОЦ отч. А = 196 дней – 41 день = 155 дней В компании «А» период времени, в течение которого денежные средства отвлечены из оборота, составляет 155 дней, что для предприятия легкой промышленности представляется слишком продолжительным сроком. Ресурсоотдача К обобщающим показателям эффективности и динамичности развития относят коэффициент оборачиваемости авансированного капитала, коэффициент оборачиваемости долгосрочного капитала и коэффициент устойчивости экономического роста. Коэффициент оборачиваемости авансированного капитала (ресурсоотдача) характеризует эффективность использования активов организации, определяемую скоростью их оборота, и рассчитывается по формуле: Ко.а.к. = ВД (ТП, ВР) / СА ср., где ВД — валовый доход (сумма выручки от реализации, доходов от операционных и внереализационных операций); СА ср. — средняя стоимость активов. Зачастую вместо валового дохода используется объем товарной продукции или выручка от реализации. Чем выше это соотношение, тем более эффективно используются активы организации, поэтому желателен рост значения данного показателя в динамике. Значение коэффициента оборачиваемости авансированного капитала компании «А» (по валовому доходу) в отчетном году составило: Ко.а.к. отч. А = 1273 млн руб. / ((6378 млн руб. + 6657 млн руб.) / 2) = = 0,20 (оборота) Скорость оборота активов «А» составила всего 0,2 оборота в год. Данное значение можно оценить как невысокое, но точнее эффективность использования авансированного капитала может быть определена при рассмотрении динамики ее изменения или в сравнении с другими компаниями. 14 Капиталоотдача Коэффициент оборачиваемости долгосрочного капитала (капиталоотдача) характеризует эффективность использования долгосрочного капитала организации, определяемую скоростью его оборота, и рассчитывается по формуле: Ко.д.к. = ВД (ТП, ВР) / СДК ср., где СДК ср. — средняя стоимость долгосрочного капитала (капитал и резервы + долгосрочные обязательства). Зачастую вместо валового дохода используется объем товарной продукции или выручка от реализации. Чем выше это соотношение, тем более эффективно используется долгосрочный капитал организации, поэтому желателен рост значения данного показателя в динамике. Однако считается, что слишком высокое соотношение может означать нехватку капитала для поддержания достигнутого уровня продаж. Значение коэффициента оборачиваемости долгосрочного капитала компании «А» (по валовому доходу) в отчетном году составило: Ко.д.к. отч. А = 1273 млн руб. / ((6158 млн руб. + 6420 млн руб.) / 2) = = 0,20 (оборота) Скорость оборота долгосрочного капитала компании А составила всего 0,2 оборота в год. Данное значение можно оценить как невысокое, но более точно эффективность использования долгосрочного капитала может быть определена при рассмотрении динамики ее изменения или в сравнении с другими компаниями. Коэффициент устойчивости экономического роста Коэффициент устойчивости экономического роста показывает, какими в среднем темпами может развиваться организация в дальнейшем, не меняя сложившееся соотношение между 15 различными источниками финансирования и распределение прибыли, и рассчитывается по формуле: Ку.э.р. = (ЧП - Д) / КиР ср. × 100%, где ЧП — чистая прибыль; Д — величина выплаченных дивидендов; КиР ср. — средняя величина капитала и резервов. Желателен рост значения данного показателя в динамике. Значение коэффициента устойчивости экономического роста компании «А» в отчетном году составило: Ку.э.р. отч. А = 21 млн руб. / ((6158 млн руб. + 6420 млн руб.) / 2) × 100% = = 0,33% В существующей ситуации «А» потребуется около 300 лет, для того чтобы восстановить собственный капитал за счет прибыли от своей деятельности, поэтому темп ее экономического роста можно оценить как чрезвычайно низкий. Более точная оценка может быть получена при рассмотрении динамики изменения показателя или в сравнении с другими компаниями. Выявление резервов — после анализа Результаты расчета показателей эффективности деятельности и динамичности развития компаний «А» и «Б» и их анализ показаны в табл. 4. ТАБЛИЦА 4 Показатели эффективности деятельности и динамичности развития компаний «А» и «Б» Показатели 1. Темп роста прибыли, % 2. Темп роста выручки от реализации, % Компания «А» За проЗа отИзмешлый четный нение год год … 109,5* — … 93,8 — Компания «Б» За проЗа отИзмешлый четный нение год год … 115,2 — … 105,8 — 16 3. Темп роста активов, % 4. Производительность труда (по товарной продукции в сопоставимых ценах), млн руб./чел. 5. Производительность труда (по выручке от реализации), млн руб./чел. 6. Фондоотдача, руб. на 1 тыс. руб. основных средств 7. Коэффициент использования производственной мощности, % 8. Материалоемкость продукции, % 9. Энергоемкость продукции, % 10. Затраты на 1 рубль реализованной продукции, руб./руб. 11. Коэффициент оборачиваемости оборотных средств, оборотов 12. Средний период оборота товарно-материальных запасов, дней 13. Средний период расчетов с дебиторами, дней 14. Средний период расчетов с кредиторами, дней 15. Длительность операционного цикла, дней 16. Длительность финансового цикла, дней 17. Коэффициент оборачиваемости авансированного капитала, оборотов 18. Коэффициент оборачиваемости долгосрочного капитала, оборотов 19. Коэффициент устойчивости экономического роста, % … 5,2 104,4 5,6 — 0,4 … 15,6 116,0 16,8 — 1,2 4,8 4,5 -0,3 15,2 17,1 1,9 … 67,8 — … 779,6 — 68,0 66,4 -1,6 94,5 92,7 -1,8 58,1 59,0 0,9 66,8 67,2 0,4 8,4 1,49 8,9 1,57 0,5 0,08 12,6 94,18 12,8 93,66 0,2 -0,52 … 1,47 — … 1,96 — … 68 — … 181 — … 128 — … 9 — … 41 — … 159 — … 196 — … 190 — … 155 — … 31 — … 0,20 — … 1,08 — … 0,20 — … 1,83 — … 0,33 — … 23,5 — Примечания: … данные отсутствуют; — показатели не рассчитываются; * — темп роста убытков. Анализ изменения показателей за отчетный год в сравнении с прошлым и сравнение эффективности деятельности и динамичности развития компаний «А» и «Б» позволяют сделать следующие основные выводы. 1. Рост величины активов на 4,4% при снижении выручки от реализации на 6,2% и росте убытка от реализации на 9,5% свидетельствует об общей неэффективности деятельности и ухудшении динамики развития «А». 2. Эффективность использования «А» практически всех ресурсов очень невелика и имеет тенденцию к ухудшению: в сравнении с предыдущим годом снизилась производительность 17 труда, уровень использования производственных мощностей; выросла материалоемкость и энергоемкость продукции; затраты на 1 руб. реализованной продукции также выросли и достигли 1,57 руб.; низка скорость оборачиваемости оборотных средств, авансированного и долгосрочного капитала; продолжительны периоды оборота ТМЗ и дебиторской задолженности, в результате чего денежные средства отвлечены из оборота в течение 155 дней. 3. Темп экономического роста «А» чрезвычайно низкий — при сохранении существующей ситуации компании потребуется около 300 лет для того, чтобы восстановить собственный капитал за счет прибыли от своей деятельности. 4. Компания «Б» динамично развивается, что подтверждает рост величины активов на 16,0%, выручки от реализации на 5,8% и прибыли от реализации на 15,2%, однако экономический потенциал организации возрастает более высокими темпами, чем выручка от реализации и прибыль, то есть ресурсы в общем используются недостаточно эффективно. 5. Имеются противоречивые тенденции в изменении эффективности использования «Б» различных ресурсов: рост производительности труда и сокращение затрат на 1 руб. реализованной продукции, но в то же время снижение уровня использования производственных мощностей, рост материалоемкости и энергоемкости продукции; при не очень высокой скорости оборачиваемости оборотных средств достаточно высоких значений достигает скорость оборачиваемости авансированного и долгосрочного капитала; очень продолжителен период оборота ТМЗ, однако за счет короткого периода оборота дебиторской задолженности и длительного — кредиторской задолженности достигается относительно низкое значение продолжительности финансового цикла — денежные средства отвлечены из оборота в течение 31 дня. 6. Компания «Б» демонстрирует достаточно высокий темп экономического роста и при сохранении существующей ситуации ей требуется всего около 4 лет для того, чтобы восстановить собственный капитал за счет прибыли от своей деятельности. 7. Эффективность деятельности и динамичность развития «Б» по большинству параметров значительно выше, чем у «А». Таким образом, анализ эффективности хозяйственной деятельности и использования различных ресурсов организации позволяет получить более полное представление о состоянии дел в различных сферах ее работы и определить резервы, при использовании которых можно обеспечить дальнейшее развитие. Анализ и оценка финансового состояния, имущественного положения, результативности и эффективности деятельности в совокупности дают достаточно подробную картину состояния организации и перспектив ее развития, которая может служить основой для принятия управленческих решений. 18