МОДЕЛИ ПРОГНОЗИРОВАНИЯ ОБЪЁМОВ ПРОДАЖ МАЛОГО

advertisement

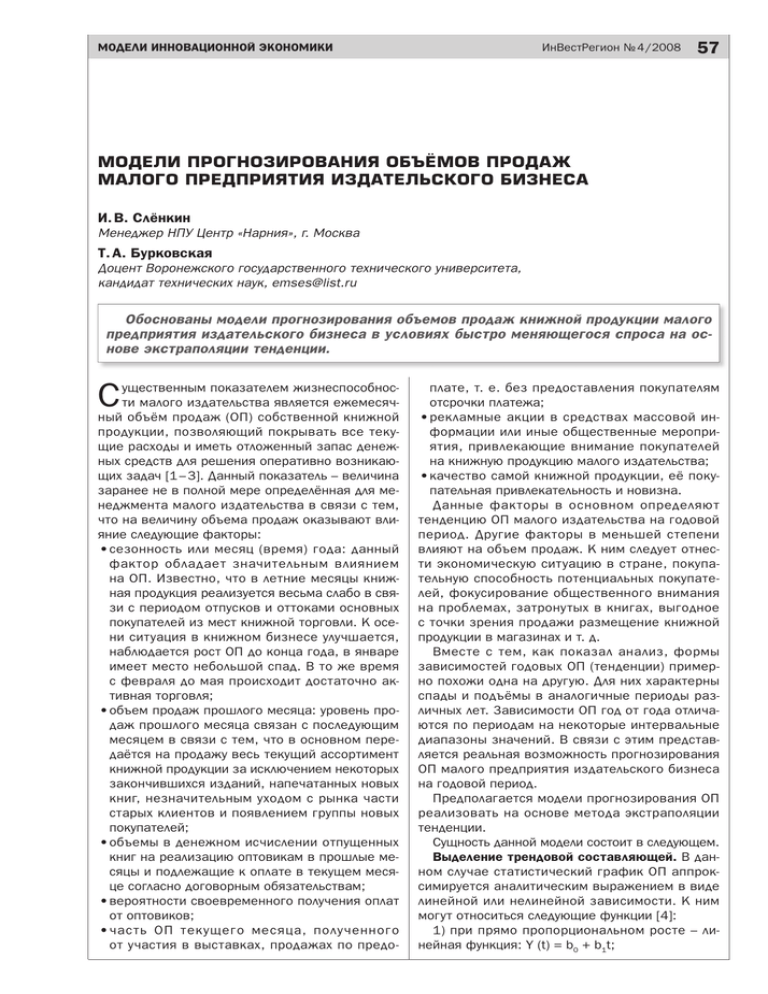

ИнВестРегион № 4 / 2008 МОДЕЛИ ИННОВАЦИОННОЙ ЭКОНОМИКИ 57 МОДЕЛИ ПРОГНОЗИРОВАНИЯ ОБЪЁМОВ ПРОДАЖ МАЛОГО ПРЕДПРИЯТИЯ ИЗДАТЕЛЬСКОГО БИЗНЕСА И. В. Слёнкин Менеджер НПУ Центр «Нарния», г. Москва Т. А. Бурковская Доцент Воронежского государственного технического университета, кандидат технических наук, emses@list.ru Обоснованы модели прогнозирования объемов продаж книжной продукции малого предприятия издательского бизнеса в условиях быстро меняющегося спроса на основе экстраполяции тенденции. С ущественным показателем жизнеспособности малого издательства является ежемесячный объём продаж (ОП) собственной книжной продукции, позволяющий покрывать все текущие расходы и иметь отложенный запас денежных средств для решения оперативно возникающих задач [1 – 3]. Данный показатель – величина заранее не в полной мере определённая для менеджмента малого издательства в связи с тем, что на величину объема продаж оказывают влияние следующие факторы: • сезонность или месяц (время) года: данный фактор обладает значительным влиянием на ОП. Известно, что в летние месяцы книжная продукция реализуется весьма слабо в связи с периодом отпусков и оттоками основных покупателей из мест книжной торговли. К осени ситуация в книжном бизнесе улучшается, наблюдается рост ОП до конца года, в январе имеет место небольшой спад. В то же время с февраля до мая происходит достаточно активная торговля; • объем продаж прошлого месяца: уровень продаж прошлого месяца связан с последующим месяцем в связи с тем, что в основном передаётся на продажу весь текущий ассортимент книжной продукции за исключением некоторых закончившихся изданий, напечатанных новых книг, незначительным уходом с рынка части старых клиентов и появлением группы новых покупателей; • объемы в денежном исчислении отпущенных книг на реализацию оптовикам в прошлые месяцы и подлежащие к оплате в текущем месяце согласно договорным обязательствам; • вероятности своевременного получения оплат от оптовиков; • часть ОП текущего месяца, полученного от участия в выставках, продажах по предо- плате, т. е. без предоставления покупателям отсрочки платежа; • рекламные акции в средствах массовой информации или иные общественные мероприятия, привлекающие внимание покупателей на книжную продукцию малого издательства; • качество самой книжной продукции, её покупательная привлекательность и новизна. Данные факторы в основном определяют тенденцию ОП малого издательства на годовой период. Другие факторы в меньшей степени влияют на объем продаж. К ним следует отнести экономическую ситуацию в стране, покупательную способность потенциальных покупателей, фокусирование общественного внимания на проблемах, затронутых в книгах, выгодное с точки зрения продажи размещение книжной продукции в магазинах и т. д. Вместе с тем, как показал анализ, формы зависимостей годовых ОП (тенденции) примерно похожи одна на другую. Для них характерны спады и подъёмы в аналогичные периоды различных лет. Зависимости ОП год от года отличаются по периодам на некоторые интервальные диапазоны значений. В связи с этим представляется реальная возможность прогнозирования ОП малого предприятия издательского бизнеса на годовой период. Предполагается модели прогнозирования ОП реализовать на основе метода экстраполяции тенденции. Сущность данной модели состоит в следующем. Выделение трендовой составляющей. В данном случае статистический график ОП аппроксимируется аналитическим выражением в виде линейной или нелинейной зависимости. К ним могут относиться следующие функции [4]: 1) при прямо пропорциональном росте – линейная функция: Y (t) = b0 + b1t; 58 ИнВестРегион № 4 / 2008 МОДЕЛИ ИННОВАЦИОННОЙ ЭКОНОМИКИ Объёмы продаж 500 000,00 450 000,00 400 000,00 350 000,00 Рубли 300 000,00 250 000,00 2005 200 000,00 2006 150 000,00 2007 100 000,00 2008 50 000,00 средняя ка б рь рь Де яб ь бр Но тя рь Ок яб нт Се т ре ль Ию нь Ию ль Ав гу ст ар Ап ль М ра ев Ф Ян ва рь 0 Рис. 1. Данные по ОП в НПУ Центр «Нарния» 2) при росте с ускорением: а) парабола второго порядка: Y ( t ) = b0 + b1 t + b2 t 2 ; б) кубическая парабола: Y ( t ) = b0 + b1 t + b2 t 2 + b3 t 3 ; 3) при постоянных темпах роста – показательная функция: Y ( t ) = b0b1t ; 4) при снижении с замедлением – гиперболическая функция: Y ( t ) = b0 + b1 × 1 t . Значения коэффициентов b0 , b1 ,, bn определяются методом наименьших квадратов, сущность которого состоит в отыскании таких параметров, при которых сумма квадратов отклонений их расчетных значений, вычисленных по искомой формуле, от их фактических величин была бы минимальной [4]. Подбор трендовой функции, а также расчёт коэффициентов b0 , b1 ,, bn осуществляется на основе соответствующих алгоритмических и программных средств. Пример. Для исходных данных ОП для НПУ Центр «Нарния» за 2005 – 2007 гг. получит прогноз ОП на 2008 год. Для проверки прогноза использовать выборочные данные за 2008 г. (рис. 1). На основании информации по нескольким последним годам рассчитывается средневзвешенная сумма значений ОП для прогнозируемого периода. Для расчёта средневзвешенной суммы ОП слагаемые – значения ОП последнего года умножаются на максимальные веса, равные ко- личеству анализируемых лет, значения ОП предпоследнего года умножаются на максимальные веса, на единицу меньшие, и т. д. до значений ОП первого года с весами, равными 1. Далее все слагаемые делятся на сумму всех весов. В результате полученные средневзвешенные прогнозируемые значения ОП в большей степени зависят от ОП прошлого периода и менее всего от ОП удалённых лет. Далее подбирается функция аппроксимации средневзвешенной прогностической графической зависимости. В нашем случае выбрана линейная функция: Y ( t ) = b0 + b1 t (рис. 2). Найдены значения коэффициентов b0 , b1 , при которых прямая проходит через крайние значения средневзвешенной кривой. Далее, последовательно изменяя в большую и меньшую сторону коэффициенты b0 , b1 , добиваемся нахождения минимума среднеквадратического отклонения значений функции Y ( t ) и искомой прогностической кривой. Фиксируем значения коэффициентов b0 = 163370, 89; b1 = 9211,75 . Аналогично проверяется возможность аппроксимации средневзвешенной зависимости другими функциями. Участок от января до августа достаточно точно аппроксимируется функцией Y ( t ) = 163370, 89 + 9211,75 ⋅ t − 1858, 42 ⋅ t 2 . На следующем участке аппроксимирующая функция выглядит так: Y ( t ) = 163370, 89 + 9211,75 ⋅ t − ( − 1858, 42 ⋅ t 2 ) ( t − 3). ИнВестРегион № 4 / 2008 МОДЕЛИ ИННОВАЦИОННОЙ ЭКОНОМИКИ 59 Объёмы продаж 400000 350000 300000 Рубли 250000 200000 2008 150000 100000 средняя 50000 y = b0+b⋅t рь ка б ь Де яб р ь Но тя бр ь Ок яб р нт Се ре ль Ию нь Ию ль Ав гу ст т Ап ар ль М ра ев Ф Ян ва рь 0 Y(t) = b0+b1t+ +b2t⋅t Рис. 2. Результаты линейной и нелинейной аппроксимации ОП Объёмы продаж 2008 600 000 500 000 Рубли 400 000 средняя сезонная 300 000 200 000 линейная аппроксимация 100 000 0 –100 000 –200 000 ошибка аппроксимации доверительный интервал Рис. 3. Оценки расхождений линейного прогноза ОП с реальными значениями Выделение сезонной составляющей осуществляется посредством вычитания из зависимости ОП трендовой составляющей. Однако в сезонной зависимости могут присутствовать периодические и случайные составляющие. В нашем примере их значения гораздо меньше значений сезонной и трендовой составляющих, потому выбросами их значений можно пренебречь. Периодические составляющие вызваны устойчивым спросом или отсутствием такового на определенные наименования книжной продукции. Случайные составляющие вызваны хаотическими непериодическими явлениями (внешними факторами) в книжной торговле, природу которых трудно формализовать и прогнозировать. В рассмотренном примере наблюдаются ярко выраженные сезонные выбросы минимальных значений ОП в августе и максимальных значений ОП в октябре. При этом если линейная аппроксимация даёт расхождение с реальным значением около 30 % ОП за 2008 г. в обычные месяцы, то во время сезонных подъёмов и спадов расхождения составляют более 70 % (рис. 3). В этих условиях возникает необходимость в интервальных прогнозах ОП, отличающихся от линейных на величины расхождений, или следует аппроксимировать отдельные участки графика различными функциями, минимизирующими расхождения с реальными значениями. В нашем случае для коррекции прогностических значений 60 ИнВестРегион № 4 / 2008 МОДЕЛИ ИННОВАЦИОННОЙ ЭКОНОМИКИ и расчёта доверительного интервала были применены коэффициенты, изменяющие значения средневзвешенной зависимости на различных участках в 0,7 – 2,5 раза (см. рис. 3). Коэффициенты рассчитываются из расчёта отношений максимальных отклонений значений ОП за различные годовые периоды к значениям средневзвешенной зависимости ОП. В результате ре- альные значения ОП за 2008 г. должны попасть между значениями средневзвешенной кривой и кривой доверительного интервала (см. рис. 3). Представленные результаты свидетельствуют о реальной возможности использования данных прогнозирования при управлении запасами продукции малого предприятия издательского бизнеса. ЛИТЕРАТУРА 1. Баззел Р. Д. Информация и риск в маркетинге / Р. Д. Баззел [и др.]. – М. : Финстатинформ, 1993. 2. Беляевский И. К. Маркетинговое исследование: информация, анализ, прогноз / И. К. Беляевский. – М. : Финансы и статистика, 2001. 3. Березин И. С. Маркетинг и исследования рынков / И. С. Березин. – М. : Русская деловая литература, 1999. 4. Бушуева Л. И. Методы прогнозирования объема продаж / Л. И. Бушуева // Маркетинг в России и за рубежом. – 2002. – № 1. ДЕНЕЖНАЯ МАССА В ПРОЦЕССЕ ГОСУДАРСТВЕННОГО РЕГУЛИРОВАНИЯ В. И. Боровиков Профессор кафедры экономической теории Воронежского государственного технического университета, доктор экономических наук Автором рассматриваются особенности оценки величины денежного обращения. Приведены процедуры расчёта денежной массы для российских условий. Выделены факторы ускорения оборачиваемости массы денег для сокращения возможностей развития финансового кризиса. В наше время в процессе развития мирового финансового кризиса в самый раз вспомнить об итогах регулирования денежной массы в границах каждого государства. Основу такого регулирования составляют проверенные государственные меры. Необходимо только не забывать и ценить громадные возможности такого регулирования. Одним из основных количественных показателей денежного обращения является денежная масса – совокупность покупательных, платёжных и накопительных средств, обслуживающих различные связи и принадлежащих физическим, юридическим лицам и государств. Основу развития форм товарного обме на и платежно-расчетных отношений состава и структуры денежной массы составляют существенные изменения в кредитном характере денег. В начале 20-го века при золотом обра- щении структура в развитых странах была такая: золотые монеты составляли 40 %, банкноты и другие кредитные деньги – 50 % и остатки на счетах в кредитных учреждениях – 10 % накануне первой мировой войны – золотых монет не стало, а кредитные деньги заняли преобладающее место соответственно 15,2 и 63 %. Уход золотых денег сначала из внутреннего, а затем из внешнего оборота оказал серьезное влияние на структуру денежной массы. Действительные деньги (золотые) полностью исчезли из обращения, господствующее положение заняли неразменные кредитные деньги (прежде всего банкноты), выступающие в наличной и безналичной формах. Как известно, в наш век в экономически развитых странах, а позднее и в нашей стране в финансовой статистике для анализа изменений денежной массы на определенную дату