ПРИМЕНЕНИЕ ФУНКЦИИ ВРЕМЕННОЙ ПОЛЕЗНОСТИ ДЕНЕГ В

advertisement

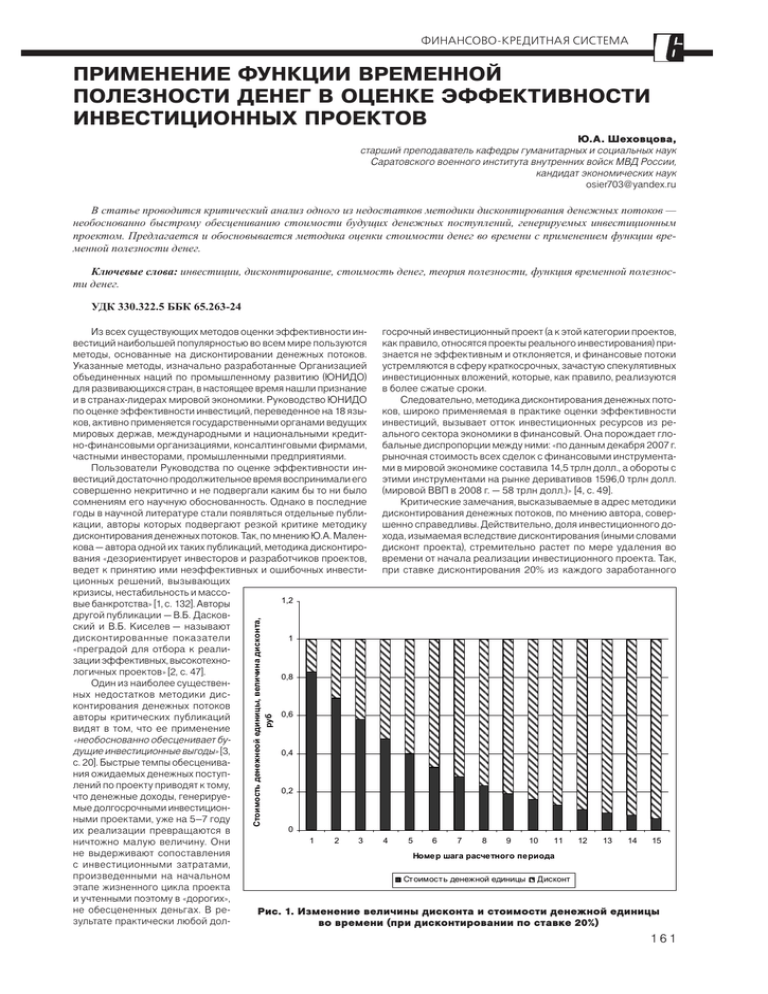

ФИНАНСОВО-КРЕДИТНАЯ СИСТЕМА ПРИМЕНЕНИЕ ФУНКЦИИ ВРЕМЕННОЙ ПОЛЕЗНОСТИ ДЕНЕГ В ОЦЕНКЕ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ Ю.А. Шеховцова, старший преподаватель кафедры гуманитарных и социальных наук Саратовского военного института внутренних войск МВД России, кандидат экономических наук osier703@yandex.ru В статье проводится критический анализ одного из недостатков методики дисконтирования денежных потоков — необоснованно быстрому обесцениванию стоимости будущих денежных поступлений, генерируемых инвестиционным проектом. Предлагается и обосновывается методика оценки стоимости денег во времени с применением функции временной полезности денег. Ключевые слова: инвестиции, дисконтирование, стоимость денег, теория полезности, функция временной полезности денег. УДК 330.322.5 ББК 65.263-24 ɋɬɨɢɦɨɫɬɶ ɞɟɧɟɠɧɟɨɣ ɟɞɢɧɢɰɵ, ɜɟɥɢɱɢɧɚ ɞɢɫɤɨɧɬɚ, ɪɭɛ Из всех существующих методов оценки эффективности ин- госрочный инвестиционный проект (а к этой категории проектов, вестиций наибольшей популярностью во всем мире пользуются как правило, относятся проекты реального инвестирования) приметоды, основанные на дисконтировании денежных потоков. знается не эффективным и отклоняется, и финансовые потоки Указанные методы, изначально разработанные Организацией устремляются в сферу краткосрочных, зачастую спекулятивных объединенных наций по промышленному развитию (ЮНИДО) инвестиционных вложений, которые, как правило, реализуются для развивающихся стран, в настоящее время нашли признание в более сжатые сроки. и в странах-лидерах мировой экономики. Руководство ЮНИДО Следовательно, методика дисконтирования денежных потопо оценке эффективности инвестиций, переведенное на 18 язы- ков, широко применяемая в практике оценки эффективности ков, активно применяется государственными органами ведущих инвестиций, вызывает отток инвестиционных ресурсов из ремировых держав, международными и национальными кредит- ального сектора экономики в финансовый. Она порождает глоно-финансовыми организациями, консалтинговыми фирмами, бальные диспропорции между ними: «по данным декабря 2007 г. частными инвесторами, промышленными предприятиями. рыночная стоимость всех сделок с финансовыми инструментаПользователи Руководства по оценке эффективности ин- ми в мировой экономике составила 14,5 трлн долл., а обороты с вестиций достаточно продолжительное время воспринимали его этими инструментами на рынке деривативов 1596,0 трлн долл. совершенно некритично и не подвергали каким бы то ни было (мировой ВВП в 2008 г. — 58 трлн долл.)» [4, с. 49]. сомнениям его научную обоснованность. Однако в последние Критические замечания, высказываемые в адрес методики годы в научной литературе стали появляться отдельные публи- дисконтирования денежных потоков, по мнению автора, соверкации, авторы которых подвергают резкой критике методику шенно справедливы. Действительно, доля инвестиционного додисконтирования денежных потоков. Так, по мнению Ю.А. Мален- хода, изымаемая вследствие дисконтирования (иными словами кова — автора одной их таких публикаций, методика дисконтиро- дисконт проекта), стремительно растет по мере удаления во вания «дезориентирует инвесторов и разработчиков проектов, времени от начала реализации инвестиционного проекта. Так, ведет к принятию ими неэффективных и ошибочных инвести- при ставке дисконтирования 20% из каждого заработанного ционных решений, вызывающих кризисы, нестабильность и массо1,2 вые банкротства» [1, с. 132]. Авторы другой публикации — В.Б. Дасковский и В.Б. Киселев — называют 1 дисконтированные показатели «преградой для отбора к реализации эффективных, высокотехнологичных проектов» [2, с. 47]. 0,8 Один из наиболее существенных недостатков методики дисконтирования денежных потоков 0,6 авторы критических публикаций видят в том, что ее применение «необоснованно обесценивает будущие инвестиционные выгоды» [3, 0,4 с. 20]. Быстрые темпы обесценивания ожидаемых денежных поступлений по проекту приводят к тому, 0,2 что денежные доходы, генерируемые долгосрочными инвестиционными проектами, уже на 5–7 году 0 их реализации превращаются в 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 ничтожно малую величину. Они не выдерживают сопоставления ɇɨɦɟɪ ɲɚɝɚ ɪɚɫɱɟɬɧɨɝɨ ɩɟɪɢɨɞɚ с инвестиционными затратами, произведенными на начальном ɋɬɨɢɦɨɫɬɶ ɞɟɧɟɠɧɨɣ ɟɞɢɧɢɰɵ Ⱦɢɫɤɨɧɬ этапе жизненного цикла проекта и учтенными поэтому в «дорогих», не обесцененных деньгах. В реРис. 1. Изменение величины дисконта и стоимости денежной единицы зультате практически любой долво времени (при дисконтировании по ставке 20%) 161 ФИНАНСОВО-КРЕДИТНАЯ СИСТЕМА рубля через 3 года будет изъято 42 копейки, через 5 лет — 60 копеек, через 10 лет — 84 копейки, через 15 лет — 94 копейки (рис. 1). Соответственно, стоимость денежной единицы вследствие применения методики дисконтирования стремительно снижается. Так, при ставке дисконтирования 20%, как показано на рис. 1, стоимость 1 рубля через 3 года составит 58 копеек, через 5 лет — 40 копеек, через 10 лет — 16 копеек, через 15 лет — 6 копеек. Однако при всей справедливости критических замечаний в адрес методики дисконтирования сама формулировка ее недостатка, рассматриваемого в настоящей статье («необоснованное обесценивание будущих денежных доходов»), требует некоторых уточнений. В самом деле, у нас нет оснований утверждать, что темпы обесценивания будущих денежных поступлений по проекту являются необоснованно высокими, поскольку мы не можем сопоставить их с объективными данными о протекании процесса изменения стоимости денег во времени, полученными эмпирическим путем, из-за того, что стоимость денег является непосредственно ненаблюдаемой, не измеряемой величиной. Свою эмпирическую интерпретацию стоимость денег может получить только косвенным путем — через отношения с другими измеряемыми величинами, например, индексом цен, ставкой процента. Более правильным было бы утверждать, что задаваемые методикой дисконтирования темпы падения стоимости денежной единицы, как правило, не соответствуют субъективным представлениям лица, принимающего решение (ЛПР) о ее изменениях. Свое мнение автор аргументирует следующим образом. Во-первых, во всех стандартных инвестиционных расчетах изменения стоимости денежной единицы во времени для всех без исключения участников инвестиционного процесса описываются одной и той же функцией (1): U(t) = (1 + i) –t (1) где ���������������������������������������������������� U��������������������������������������������������� (�������������������������������������������������� t������������������������������������������������� ) — ценность денежной единицы в момент времени t���; i������������������� — ставка дисконта. На рис. 2 эта функция представлена кривой а. ɋɬɨɢɦɨɫɬɶ ɞɟɧɟɠɧɨɣ ɟɞɢɧɢɰɵ 1 ɜ ɛ ɚ ȼɪɟɦɹ Рис. 2. График функции временной ценности денег Однако «у каждого индивида свое конкретное отношение к деньгам, товарам и времени. У конкретного индивида поэтому своя функция временной ценности денег, и она может отличаться от математической. Например, у человека, который через год вступит во владение большим наследством, она может выглядеть примерно, как кривая б на рисунке 2. Зато для человека, у которого через два года доходы значительно уменьшатся, график временной ценности денег может выглядеть примерно, как кривая в» [5, с. 69]. Поэтому, случаи, когда индивидуальные представления ЛПР об изменении стоимости денег во времени соответствующие схеме дисконтирования денежных потоков, встречаются достаточно редко. Во-вторых, подтверждением того, что вызванные дисконтированием темпы обесценивания денег не соответствуют субъективным представлениям ЛПР о скорости изменения их стоимости во времени, служит такой факт: методика дисконтирования зачастую вынуждает ЛПР отклонять проекты, вполне 162 приемлемые для него по величине ожидаемых доходов и по срокам их поступления. В этой связи рассмотрим типичную ситуацию принятия инвестиционного решения, описанную Ю.А. Маленковым в работе «Новые методы инвестиционного менеджмента» [1, с. 138–142]. На предварительном этапе оценки эффективности инвестиционных проектов ЛПР, как правило, пользуется статическими методами их отбора. На этом этапе ЛПР формирует множество инвестиционных проектов, приемлемых для него по критериям индекса доходности и не дисконтированного срока окупаемости. Обратим внимание на то, что проекты, отобранные ЛПР, по своим параметрам вполне его удовлетворяют. То есть его вполне устраивает, что, вложив, например, в текущем году 4 млн 650 тыс. долл., он в течение 10 лет будет получать ежегодный чистый доход в размере 850 тыс. долл. (в этом случае индекс доходности инвестиций составит 1,83, а срок окупаемости 5,6 года). ЛПР, безусловно, осознает, что ценность ежегодных денежных поступлений в размере 850 тыс. долл. с каждым годом будет снижаться, однако, он считает, что в пределах расчетного периода она не снизиться до неприемлемой для него величины (иначе он не отобрал бы данный проект для дальнейшего анализа). На следующем этапе оценки эффективности инвестиционных проектов ЛПР прибегает к методам, основанным на дисконтировании денежных потоков, и «получает удивительные результаты. Расчеты NPV������������������������������� ���������������������������������� показывают, что данный проект инвестирования реального производства никогда не окупится и нанесет ему прямые убытки» [1, с. 139]. Таким образом, применение методики дисконтирования денежных потоков зачастую вынуждает ЛПР отклонять вполне приемлемые для него проекты вследствие того, что дисконтирование потоков реальных денег задает крайне высокие темпы обесценивания будущих проектных поступлений, темпы, которые не совпадают с субъективными представлениями инвестора о скорости уменьшения стоимости денежной единицы. Требование объективности, предъявляемое к научному исследованию, обязывает нас рассмотреть аргументы сторонников методики дисконтирования денежных потоков, которые они выдвигают в ее защиту. Первый из таких аргументов состоит в том, что объективные оценки эффективности инвестиционных проектов, которые дает методика дисконтирования денежных потоков, являются более достоверными, чем субъективные оценки ЛПР. Вопрос о том, какую оценку стоимости денег — объективную или субъективную — можно считать более достоверной, не является новым для экономической науки и уже на протяжении нескольких столетий служит предметом острых дискуссий. Так, М.И. Туган-Барановский отмечал, что «ценность денег является перед нами как нечто объективно данное всей совокупностью меновых отношений. Деньги сами по себе никогда не оцениваются нами ... Сколько именно можно получить хозяйственных предметов в обмен на данную сумму денег, это зависит не от нашей воли, а от объективных условий рынка» [6, с. 31]. К. Менгер, напротив, считал, что «нигде в хозяйстве людей нельзя найти эквивалентов благ в объективном смысле слова» [7, с. 275]. Аргументы М.И. Туган-Барановского можно было бы считать убедительными, если допустить, что на ценность денег влияет только один фактор — цены товаров и услуг. Однако ценность денег на самом деле находится под влиянием ряда других факторов. К таким факторам, по словам Ф. фон Визера, относятся, например, «сумма денег, которая находится в распоряжении субъекта; природа и количество товаров, которые могут быть получены при существующем состоянии рынка и ценах; полезность, которую те товары в состоянии дать; и, наконец, интенсивность и безотлагательность потребности» [8, ���������������� p��������������� . 47]. Если же оцениваемые суммы денег распределены во времени, то к уже названным факторам необходимо добавить их альтернативную доходность и риск. Некоторые из перечисленных выше факторов (например, полезность приобретенных товаров, интенсивность и безотлагательность потребности) носят исключительно субъективный характер. Для того чтобы учесть их влияние на ценность денег, необходимо воспользоваться субъективными методами оценки, объективные методы для решения такой задачи бессильны. Для того чтобы подтвердить или опровергнуть тезис о том, что ценность денег субъективна по своей сути, допустим невоз- ФИНАНСОВО-КРЕДИТНАЯ СИСТЕМА можность ее субъективной оценки. Какие объективные измерители денег останутся в этом случае в нашем распоряжении? Одним из объективных измерителей стоимости денежной единицы, предложенный сторонниками количественной теории денег, является индекс цен: «ценность денег обратна общим ценам: она падает по мере того, как цены повышаются, и повышается по мере того, как они падают» [9, с. 440]. Этот показатель, несмотря на все свои преимущества (объективность, статистическая подтверждаемость), имеет и существенные недостатки. В частности, из всех ранее упомянутых факторов стоимости денег он позволяет учесть только один — цены товаров и услуг. Кроме того, не следует забывать о том, что инвестиционный анализ относится к перспективным видам экономического анализа, и что аналитику в момент принятия решения не доступна объективная информация о будущих уровнях цен. В отсутствие объективных данных об ожидаемых ценах аналитик вынужден принимать инвестиционные решения на основе прогнозов их динамики, которые субъективны по своей сути. Применение методов экстраполяции для прогнозирования уровня цен тоже не позволяет полностью избежать субъективизма в его оценке, поскольку эта оценка основана на субъективном предположении о том, что тенденция, имевшая место в прошлом, сохранится и на ближайшую перспективу. Те же недостатки имеет и другой объективный измеритель стоимости денег — процент на капитал, предложенный еще Дж. Локком: «естественная стоимость денег выражается в их способности приносить ежегодный доход в форме процента» [10, с. 416]. Еще один объективный измеритель стоимости денег — затраты труда — был предложен основоположниками трудовой теории стоимости — А. Смитом, Д. Риккардо, К. Марксом. Согласно трудовой теории, стоимость определяется воплощенным в товаре трудом: «труд является единственным всеобщим, равно как и единственно точным мерилом стоимости или единственной мерой, посредством которой мы можем сравнивать между собой стоимости различных товаров во все времена и во всех местах» [11, с. 42–43]. При этом стоимость рассматривается как необходимый атрибут товара, более того, без товара она не существует. Поскольку во времена А. Смита и К. Маркса деньги (будь то золотые монеты или разменные на золото банковские билеты) совершенно справедливо считались товаром, то стоимость их, согласно трудовой теории стоимости, можно было измерять затратами труда на добычу металла, из которого они изготавливались (на который разменивались). Современные неразменные на золото бумажные и электронные деньги имеют мало общего со своими предшественниками и вопрос о том, правомерно ли трактовать понятие стоимости современных денег с позиций трудовой теории стоимости, сводится к вопросу о том, можно ли считать их товаром. Этот вопрос, несмотря на кажущуюся простоту, пока не получил однозначного убедительного ответа и до сих пор остается предметом разногласий авторов научных публикаций. Так, В.И. Пефтиев и Л.А. Титова считают, что «установка на товарную природу денег остается в силе и в начале XXI������������������������������� ���������������������������������� века, независимо от увеличивающейся дистанции между деньгами и товарами» [12, с. 119]. В. Юровицкий придерживается диаметрально противоположного мнения: «в наши дни деньги большей частью превращаются в числа в специальных банках данных... Таким образом, товарностный характер современных бумажных, а уж тем более электронных денег, утерян» [13, с. 13–14]. Чтобы получить обоснованный ответ на вопрос о том, являются ли современные деньги товаром, следует установить, обладают ли они его необходимыми и достаточными признаками. Как известно, таких признаков К. Маркс выделял четыре [14, с. 35, 38, 41]: товар является предметом, вещью; товар представляет собой продукт труда; товар удовлетворяет человеческие потребности; товар служит предметом обмена. Очевидно, что два последних признака действительно присущи современным деньгам: они, как и прежде, служат удовлетворению человеческих потребностей и выступают в качестве предмета обмена. Что касается двух первых признаков, то есть все основания утверждать, что ни электронные, ни бумажные деньги не обладают необходимыми признаками товаров. Первые потому, что не являются вещью и продуктом труда. Вторые, потому что трудовые затраты, необходимые для изготовления современной банкноты, очевидно не сопоставимы с затратами труда, требуемыми для изготовления обмениваемых на нее вещей. Поскольку современные деньги не являются товаром, то оценивать их с позиции трудовой теории стоимости было бы методологически некорректно. Принимая во внимание сказанное выше, мы вслед за Д.Ю. Федотовым вынуждены признать, что субъективная оценка денежной единицы ввиду отсутствия объективных измерителей «является наиболее точным методом измерения ценности денег, так как он представляет собой истинную иллюстрацию той пользы, которая доставляется деньгами отдельно взятому экономическому субъекту» [15, с. 15]. Второй аргумент сторонников рассматриваемой методики состоит в том, что она, вопреки нашему утверждению о несопоставимости представлений ЛПР со схемой дисконтирования денежных потоков, все же предоставляет ему возможность устанавливать индивидуальную схему изменения стоимости денежной единицы во времени, схему, приемлемую именно для него. Для этого ЛПР необходимо соответствующим образом подобрать индивидуальную дисконтную ставку. С этим аргументом нельзя не согласиться. Однако, такой способ приведения схемы изменения стоимости денег во времени в соответствие с предпочтениями ЛПР имеет ряд существенных недостатков. Во-первых, этот способ оценки, позволяет учесть далеко не все из упомянутых выше факторов временной стоимости денег, а только три из них — альтернативную доходность, инфляцию и риск. Во-вторых, при таком способе оценки изменений стоимости денежной единицы, последняя получает не прямую, но косвенную, опосредованную оценку. В самом деле, руководствуясь широко применяемой в настоящее время методикой дисконтирования, ЛПР оценивает не саму стоимость денежной единицы, а через норму дисконта отдельные факторы, влияющие на нее — альтернативную доходность, инфляцию, риск, что неизбежно ведет к искажениям в оценке. Таким образом, подбор индивидуальной нормы дисконта нельзя считать надежным инструментом приведения схемы дисконтирования денежных потоков в соответствие с представлениями ЛПР об изменении стоимости денег во времени. И, наконец, третий аргумент сторонников методики дисконтирования денежных потоков состоит в том, что ее основной недостаток — стремительное снижение стоимости будущих инвестиционных доходов — легко устраним. Для устранения указанного недостатка некоторые авторы научных публикаций предлагают применять в инвестиционных расчетах переменную норму дисконта. Снижая ставку дисконтирования денежных потоков для более отдаленных во времени шагов расчетного периода, они пытаются замедлить темпы обесценивания будущих денежных поступлений по проекту и вывести его в зону приемлемых значений критериев его оценки. Однако применение пониженной нормы дисконта для отдаленных во времени шагов расчетного периода абсолютно нелогично. Чем более удалены во времени инвестиционные затраты и поступления, подвергаемые дисконтированию, тем ниже достоверность информации о них, тем выше инвестиционные риски, соответственно, тем выше должна быть премия за риск и норма дисконта. Таким образом, применение пониженных ставок дисконта для удаленных во времени шагов расчета не является решением проблемы. Для ее решения требуется коренное совершенствование методологического аппарата оценки изменения стоимости денег во времени. Одним из наиболее перспективных направлений совершенствования существующего инструментария оценки временной стоимости денег является внедрение в практику инвестиционных расчетов принципиально нового метода приведения распределенных во времени инвестиционных затрат и доходов, метода, основанного на построении функции полезности денег, а точнее ее модификации — функции временной полезности денег. В отличие от классической функции полезности денег, аргументом которой является величина дохода, а значением — его полезность, функция временной ценности денег устанавливает зависимость их полезности от времени. Для построения функции временной полезности денег целесообразно воспользоваться методом половинного деления по ценности, предложенным Р.Л. Кини и Х. Райфой [16, с. 101–105]. Рассмотрим указанный метод на примере простейшей ситуации принятия инвестиционного решения в условиях определенности. 163 ФИНАНСОВО-КРЕДИТНАЯ СИСТЕМА Ранее уже отмечалось, что ценность денежной единицы зависит от величины денежных средств, которыми изначально располагает инвестор. Присвоим той сумме денег, которой располагает ЛПР в настоящий момент времени, значение ценности в 1 условную единицу: U�� ��� (�t*) = 1. Просим ЛПР указать, в какой момент времени �t* полезность его состояния станет для него практически равной нулю: ��� U�� (�t*) = 0. Таким образом, функция ����������������������������� U���������������������������� (��������������������������� t�������������������������� ) определена на отрезке [�t*; �t*], область значений указанной функции [0; 1]. Далее просим ЛПР указать точку �t0,5 на отрезке [�t*; t�*], такую, что изменение полезности состояния инвестора на [�t*; �t0,5] равно изменению полезности его состояния на [�t0,5; t�*] (2): ДU(t)| t0,5 = ДU(t)| t = 0,5 t t0,5 (2) Аналогичным образом получаем точки �t0,25, t�0,75, а также точки t�0,125, �t0,375, �t0,625, �t0,875. С помощью интерполяции восстанавливаем функцию ������ U����� (���� t���), по ее значениям в полученных точках. Функция U�������������� ��������������� (������������� t������������ ) позволяет установить значение ценности денег для ЛПР в любой из моментов времени в период [�t*; �t*]. Полученные значения функции U���� ����� (��� t��) автор предлагает использовать в качестве аналога коэффициента дисконтирования при приведении к настоящему моменту времени будущих денежных поступлений и выплат, ассоциированных с реализацией инвестиционного проекта. Предлагаемая методика оценки временной стоимости денег позволит устранить некоторые из недостатков, присущих широко распространенной в настоящее время методике дисконтирования денежных потоков. В частности, предлагаемая автором методика позволит достичь максимального соответствия между проектируемыми темпами обесценивания денежной единицы и представлениями ЛПР об изменении стоимости денег во времени. Использование функции временной полезности денег в практике оценки эффективности инвестиционных проектов вызовет переориентацию денежных потоков из сектора спекулятивных финансовых операций в реальный сектор экономики и позволит устранить сложившиеся диспропорции в распределении инвестиционных ресурсов между ними. Применение предложенной методики приведения стоимости будущих проектных доходов к стоимости базового момента времени сделает долгосрочные реальные инвестиционные проекты не менее привлекательными, чем краткосрочные финансовые. Кроме того, предлагаемая методика позволит дать денежной единице и ее изменениям во времени прямую, непосредственную стоимостную оценку. Напомним, что в случае оценки временной стоимости денег по традиционной методике дисконтирования, денежная единица получает лишь косвенную, опосредованную оценку. Сказанное выше позволяет сформулировать следующие выводы. Методика дисконтирования денежных потоков, широко применяемая в оценке эффективности инвестиционных проектов, имеет весьма существенный недостаток: несоответствие задаваемых ею темпов изменения стоимости денежной единицы субъективным представлениям ЛПР о скорости снижения стоимости денег во времени. Этот недостаток имеет достаточно тяжелые последствия для экономики: вызывает диспропорции в распределении инвестиционных ресурсов между ее реальным и финансовым секторами. Механизмы устранения этого недостатка, заложенные в самой методике дисконтирования денежных потоков (например, применение переменной нормы дисконта), обнаруживают свою методологическую несостоятельность. Одним из наиболее перспективных направлений совершенствования методики обоснования инвестиционных проектов автор считает применение функции временной полезности денег для оценки изменения их стоимости во времени. Литература 1. Маленков Ю.А. Новые методы инвестиционного менеджмента. — СПб.: Изд. дом «Бизнес-пресса», 2002. — 208 с. 2. Дасковский В., Киселев В. Об оценке эффективности инвестиций // Экономист. — 2007. — ¹3. — С. 38-48. 3. Шабалин А.Н. Инвестиционный анализ. — М.: Московская финансово-промышленная академия, 2004. — 78 с. 4. Сенчагов В.К. Финансовый кризис и обострение угроз и вызовов экономической безопасности // Вестник института экономики РАН. — 2009. — ¹2. — С. 46–58. 5. Малыхин В.И. Финансовая математика. — М.: ЮНИТИ-ДАНА, 2003. — 237 с. 6. Туган-Барановский М.И. Бумажные деньги и металл. — Одесса: Изд-во «Русская культура», 1919. — 130 с. 7. Менгер К. Избранные работы. — М.: Изд. дом «Территория Будущего», 2005. — 496 с. 8. Wieser F. Natural value. — London and New York: Macmillan and Co., 1893. — 243 p. 9. Милль Дж. Ст. Основания политической экономии. — Киев: Типография И.И. Чоколова, 1896. — 883 с. 10. Цит. по Кейнс Дж.М. Общая теория занятости, процента и денег. — М.: Гелиос АРВ, 1999. — 352 с. 11. Смит А. Исследование о природе и причинах богатства народов. — М.: Соцэгиз, 1962. — 654 с. 12. Пефтиев В.И., Титова Л.А. Деньги: прошлое, настоящее и будущее. Концептуальные заметки // Вестник Ярославского государственного университета им. П.Г. Демидова. Сер. Гуманитарные науки. — 2008. — ¹ 5. — С. 117–123. 13. Юровицкий В. Эволюция денег: денежное обращение в эпоху изменений. — М.: ГроссМедиа, 2004. — 496 с. 14. Маркс К. Капитал: критика политической экономии. — Т.1. — М.: Политиздат, 1983. — 905 с. 15. Федотов Д.Ю. Методы измерения ценности денег // Финансы и кредит. — 2006. — ¹14(218). — С. 12–16. 16. Кини Р.Л., Райфа Х. Принятие решений при многих критериях: предпочтения и замещения. — М.: Радио и связь, 1981. — 560 с. 164