Как индивидуальным предпринимателям рассчитать величину

advertisement

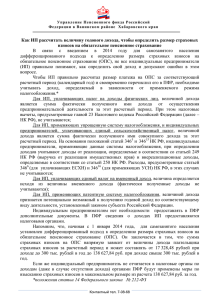

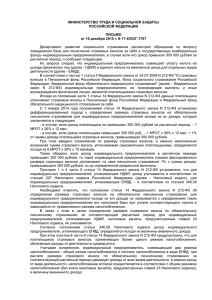

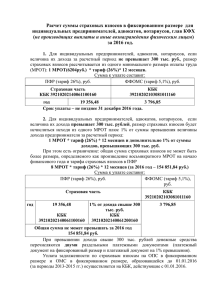

Управление Пенсионного фонда Российской Федерации в Ванинском районе Хабаровского края Как индивидуальным предпринимателям рассчитать величину годового дохода, чтобы определить размер страховых взносов на обязательное пенсионное страхование В связи с введением с 2014 года для самозанятого населения дифференцированного подхода к определению размера страховых взносов на обязательное пенсионное страхование (ОПС), не все индивидуальные предприниматели (ИП) правильно понимают, как определить свой доход и допускают ошибки в этом вопросе. Чтобы ИП правильно рассчитал размер платежа на ОПС за соответствующий расчетный период (календарный год) и своевременно перечислил его в ПФР, необходимо учитывать доход, определяемый в зависимости от применяемого режима налогообложения.* 1.) Для ИП, уплачивающих налог на доходы физических лиц (НДФЛ), величиной дохода является сумма фактически полученного ими дохода от осуществления предпринимательской деятельности за этот расчетный период. При этом налоговые вычеты, предусмотренные главой 23 Налогового кодекса Российской Федерации (далее – НК РФ), не учитываются; 2.) Для ИП, применяющих упрощенную систему налогообложения (УСН), и индивидуальных предпринимателей, уплачивающих единый сельскохозяйственный налог (ЕСХН), величиной дохода является сумма фактически полученного ими совокупного дохода за этот расчетный период. На основании положений статей 3465 и 34615 НК РФ, индивидуальные предприниматели, применяющие данные системы налогообложения, при определении доходов учитывают доходы от реализации, определяемые в соответствии со статьей 249 НК РФ (выручка от реализации имущественных прав) и внереализационные доходы, определяемые в соответствии со статьей 250 НК РФ. Расходы, предусмотренные статьей 3466 (для уплачивающих ЕСХН) и 34616 (для применяющих УСН) НК РФ, в этих случаях не учитываются; 3.) Для ИП, уплачивающих единый налог на вмененный доход (ЕНВД), величина определяется исходя из величины вмененного дохода (фактически полученные доходы не учитываются); 4.) Для ИП, применяющих патентную систему налогообложения (Патент), величиной дохода признается потенциально возможный к получению годовой доход по соответствующему виду деятельности, установленный законом субъекта Российской Федерации. Индивидуальным предпринимателям нет необходимости предоставлять в ПФР дополнительные документы. В органы ПФР сведения о доходах предпринимателей предоставляются налоговыми органами. Напомним, что, начиная с 1 января 2014 года, для самозанятого населения установлен дифференцированный подход к определению размера страховых взносов на обязательное пенсионное страхование (ОПС). Он заключается в том, что сумма страховых взносов на ОПС напрямую зависит от величины дохода плательщика страховых взносов за расчетный период и может составлять: - от 17 328,48 рублей при доходе до 300 тыс. рублей в год - до 138 627,84 руб. при доходе свыше 300 тыс. рублей в год. При этом сумма взносов 17328,48 руб. должна быть уплачена в срок до 31.12.2014г., а сумма взносов в размере 1% с суммы дохода превышающего 300 тыс.руб. - в срок до 01.04.2015 года. Если же индивидуальный предприниматель не представит отчетность в налоговые органы по доходам за 2014 год (даже в случае отсутствия дохода), то органами ПФР будут применены меры по взысканию страховых взносов в максимальном размере (штраф) из расчета 138 627,84 рублей за год. *положения статьи 14 Федерального закона № 212-ФЗ. Контактный тел. 7-08-68