МАКРА...........................................................

advertisement

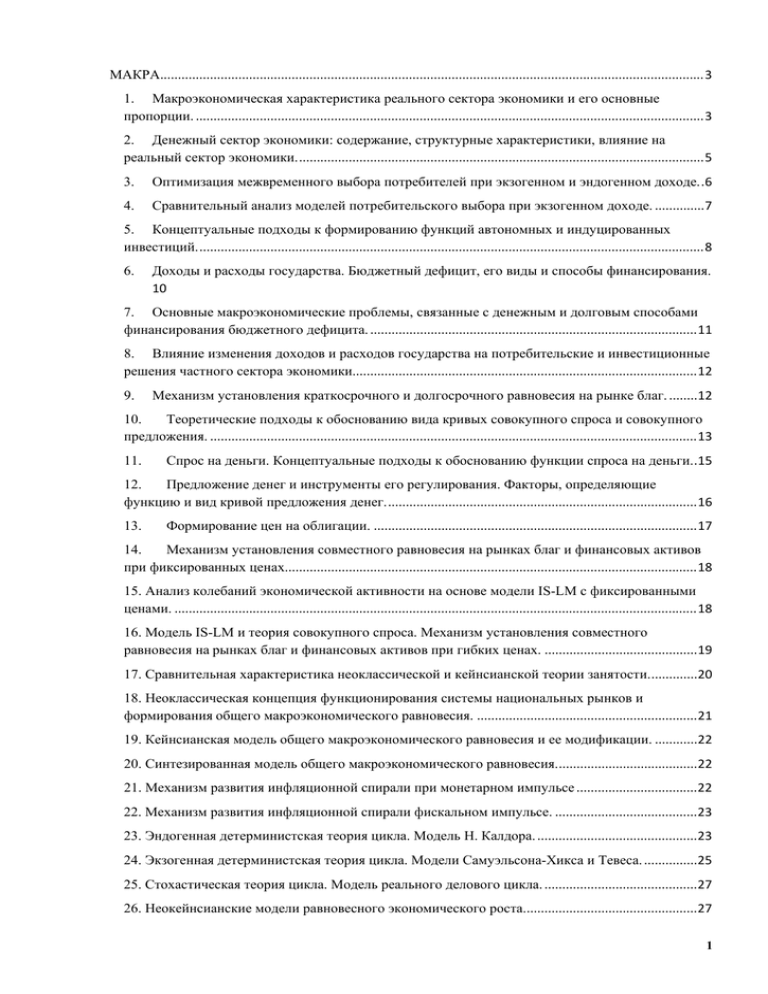

МАКРА......................................................................................................................................................... 3

1. Макроэкономическая характеристика реального сектора экономики и его основные

пропорции. ............................................................................................................................................... 3

2. Денежный сектор экономики: содержание, структурные характеристики, влияние на

реальный сектор экономики. .................................................................................................................. 5

3.

Оптимизация межвременного выбора потребителей при экзогенном и эндогенном доходе. .6

4.

Сравнительный анализ моделей потребительского выбора при экзогенном доходе. .............. 7

5. Концептуальные подходы к формированию функций автономных и индуцированных

инвестиций. .............................................................................................................................................. 8

6.

Доходы и расходы государства. Бюджетный дефицит, его виды и способы финансирования.

10

7. Основные макроэкономические проблемы, связанные с денежным и долговым способами

финансирования бюджетного дефицита. ............................................................................................ 11

8. Влияние изменения доходов и расходов государства на потребительские и инвестиционные

решения частного сектора экономики................................................................................................. 12

9.

Механизм установления краткосрочного и долгосрочного равновесия на рынке благ. ........12

10.

Теоретические подходы к обоснованию вида кривых совокупного спроса и совокупного

предложения. ......................................................................................................................................... 13

11.

Спрос на деньги. Концептуальные подходы к обоснованию функции спроса на деньги. .15

12.

Предложение денег и инструменты его регулирования. Факторы, определяющие

функцию и вид кривой предложения денег. ....................................................................................... 16

13.

Формирование цен на облигации. ........................................................................................... 17

14.

Механизм установления совместного равновесия на рынках благ и финансовых активов

при фиксированных ценах.................................................................................................................... 18

15. Анализ колебаний экономической активности на основе модели IS-LM с фиксированными

ценами. ................................................................................................................................................... 18

16. Модель IS-LM и теория совокупного спроса. Механизм установления совместного

равновесия на рынках благ и финансовых активов при гибких ценах. ........................................... 19

17. Сравнительная характеристика неоклассической и кейнсианской теории занятости. .............20

18. Неоклассическая концепция функционирования системы национальных рынков и

формирования общего макроэкономического равновесия. .............................................................. 21

19. Кейнсианская модель общего макроэкономического равновесия и ее модификации. ............22

20. Синтезированная модель общего макроэкономического равновесия. ....................................... 22

21. Механизм развития инфляционной спирали при монетарном импульсе .................................. 22

22. Механизм развития инфляционной спирали фискальном импульсе. ........................................ 23

23. Эндогенная детерминистская теория цикла. Модель Н. Калдора. ............................................. 23

24. Экзогенная детерминистская теория цикла. Модели Самуэльсона-Хикса и Тевеса. ...............25

25. Стохастическая теория цикла. Модель реального делового цикла. ........................................... 27

26. Неокейнсианские модели равновесного экономического роста................................................. 27

1

27. Модель равновесного экономического роста Р. Солоу. «Золотое правило» накопления и

дилемма государственной экономической политики регулирования экономического роста. ......28

28. Особенности нормативного подхода в теории макроэкономической политики. Модель

выбора оптимальной политики. ........................................................................................................... 29

29. Анализ макроэкономических результатов фискальной политики на основе кейнсианской

модели общего макроэкономического равновесия. ........................................................................... 30

30. Трансмиссионный механизм денежно-кредитной политики: экономическое содержание,

теоретические подходы к анализу. ...................................................................................................... 30

31. Анализ макроэкономических результатов денежно-кредитной политики на основе

кейнсианской модели общего макроэкономического равновесия. .................................................. 31

32. Сравнительный анализ результативности воздействия фискальной и денежно-кредитной

политики на изменение реального объема производства и уровень занятости в экономике. .......32

33. Платежный баланс страны и способы восстановления его равновесия..................................... 34

34. Валютный рынок и механизм установления равновесного валютного курса в краткосрочном

и долгосрочном периодах. .................................................................................................................... 35

35. Краткосрочная модель двойного равновесия в открытой экономике. Достижение

внутреннего и внешнего равновесия при фиксированном и плавающем валютном курсе. ..........36

2

МАКРА

1. Макроэкономическая характеристика реального сектора экономики и его основные

пропорции.

Под реальным сектором экономики понимается механизм преобразования ресурсов, факторов

производства в конечный продукт в рамках определенной хозяйственной системы. В РСЭ ведущую роль

играют пропорции как в сфере производства, так и в сфере занятости. На рынке же благ, как и на любом

рынке, первостепенное значение имеет взаимодействие спроса и предложения на реальные блага.

Под факторами производства следует понимать: вещественный и личный фактор (марксистский подход), а

также труд, землю, капитал и предпринимательские способности (маржиналистский подход).

Основным показателем работы реального сектора экономики выступает ВНП - рыночная совокупная

стоимость конечных Т и У, созданных факторами производства, находящимися в собственности граждан

данной страны, не только внутри страны, но и за рубежом.

ВВП - макроэкономический показатель, представляющий собой рыночную стоимость конечных Т и У,

произведенных в стране за определенный период времени всеми производителями, независимо от того,

находятся ли факторы производства в собственности граждан данной страны или являются собственностью

иностранцев.

ВВП, как и ВНП, измеряется тремя способами:

1) по расходам (по конечному использованию): ВВП - С +I + G + Ex - Im, где С— потребительские

расходы(кроме расходов на приобретение жилья);I —валовые частные внутренние инвестиции; G — гос.

закупки товаров и услуг (гос. расходы – трансферты).;

2) по доходам (по распределительному способу): суммируются все факторные доходы (з/п, премии,

прибыль) + 2 компонента, не являющихся доходами: амортизация и чистые косвенные налоги на бизнес

(налоги – субсидии).

3) по добавленной стоимости: суммируется стоимость, добавленная на каждой стадии производства

конечного продукта. ДС - приращение стоимости; разность между выручкой и затратами на ее производство

и реализацию.

- ЧНП = ВНП – D (амортизация).

- НД = ЧНП – косвенные налоги + субсидии (метод расходов);

НД = ЗП + прибыль + рента + ссудные проценты (метод доходов).

- ЛД (личный доход) = НД - взносы населения на соц.страхование - налоги на прибыль корпораций –

нераспределенная прибыль корпораций.

- РД (располагаемый доход) = ЛД – прямые налоги + трансфертные платежи = потребление (С) =

сбережения (S).

- Чистое экономическое благосостояние (ЧЭБ) — показатель, характеризующий качество жизни

населения. ЧЭБ = ВНП + товары и услуги теневой экономики (той ее части, которая не носит

деструктивного характера), работа на дому, осуществляемая самостоятельно, увеличение времени на досуг расходы на устранение последствий загрязнения окружающей среды.

- Национальное богатство (НБ) — совокупность материальных и нематериальных благ, созданных трудом

предшествующих и нынешних поколений (общественное богатство) и вовлеченных в процесс

воспроизводства природных ресурсов (естественное богатство), которыми располагает общество на

определенный момент времени.

При преобразовании ресурсов в конечные продукты используются определенные производственные

технологии. В формальном виде использование производственной технологии выражается так:

y = f (L, K)

y = Lα * K1-α

Предполагается, что при неизменном количестве использования одного фактора от использования другого

фактора убывает.

Классический и кейнсианский подходы отличаются тем, что у классиков факторы производства

взаимозаменяемы, а у кейнсианцев нет.

Наиболее часто в статистическом анализе применяются следующие виды общеэкономических пропорций:

I / ВНП – показатель инвестиционной квоты, или инвестиционной активности предприятий;

G / ВНП – соотношение между государственными расходами и ВНП (государственная квота). Показывает

долю государственных расходов, или насколько активно государство участвует в экономике страны;

(Ex + Im) / ВНП – уровень открытости экономики (характеризует степень участия страны в

международном разделении труда).

Во-вторых, выделяют пропорции, характеризующие структуру общественного разделения труда.

В-третьих, можно отметить пропорции, характеризующие изменения ВНП в краткосрочном периоде.

ВНП = I + C + G + Ex – Im

Предположим, что 1 элемент (I или C) возрастает. При этом ВНП возрастает на большую величину. Это

обуславливается эффектом мультипликатора.

Для разъяснения эффекта мультипликатора рассмотрим инвестиционный мультипликатор. Предположим,

инвестиции увеличились на 100 единиц и стали чьим-то доходом. Этот доход распадается на потребление

3

(75 ед.) и сбережение (25 ед.). В свою очередь эти 75 ед. (потребление), будучи инвестированными, опять

распадаются на 57 ед. и 18 ед. (потребление и сбережение соответственно). Данная цепочка продолжается до

тех пор, пока эффект мультипликатора не затухнет.

Наконец, выделяются пропорции, отражающие изменение ВНП в долгосрочном периоде.

Одним из способов представления ВНП в долгосрочном периоде является разложение по Солоу:

Q (темп роста) = ΔY / Y = ΔA / A + α * ΔK / K + (1 - α) * ΔL / L, где

А – показатель НТП

Δ К / К – темп изменения капитального запаса

Δ L / L – темп изменения количества применяемой рабочей силы

Экономический рост можно разложить на факторы; α – вклад различных факторов в экономический рост.

Для анализа изменения пропорций в процессе производства используется такой показатель, как индекс

структурных сдвигов и индекс сходства различных структур.

Индекс структурных сдвигов (с) = Σ (a i1 – a i2 ) для a i1 > a i2

a i1 – доля i-той отрасли в ВНП в период времени 1

a i2 – доля i-той отрасли в ВНП в период времени 2

Показатель индекса сходства различных структур:

S = 100% - c

Производственная функция с постоянными коэффициентами - производственная функция, в которой

факторы произв-ва сочетаются в постоянном соотношении.

Агрегированная производственная функция - функциональная зависимость, связывающая реальный объем

национального произв-ва с затратами используемых рес-ов. В 1928 г. американские экономисты Карл Кобб

и Пауль Дуглас использовали для макроэк-го анализа следующую производственную функцию: Y=bKλNl-λ, где

Y -объем совокупного производства; N - количество используемого труда; К - запас основного капитала.

Функция показывает постоянные масштабы производства при сумме показателей степени равных ед-це.

Функция явл-ся однородной и линейной.

Для учета растущей и убывающей производительности труда используется функция в форме: Y= bKбNj,

показатели б и j выражают эластичность произв-ва по отн-ию к труду и капиталу. Доля труда и

основного капитала в совокупн. продукте будет равна размерам их относит. эластичности.

В процессе формирования реального произв-ва складываются макроэкономические пропорции.

Макроэкономические пропорции – соотн-ие м/д теми или иными взаимосвязанными макроэк-ми

показателями.

Классификация пропорций:

1. По степени агрегированности: 1) общеэк-ие пропорции - между агрегатами, формируемыми без учета

структуры общественного разделения труда (ВНП и НД, потреблением и накоплением, инвестиционным и

потребительским

спросом, м/д произв-вом инвестиционных и производственных товаров); 2)

пропорции, отражающие стр-ру общественного разделения труда: а)межотраслевые, б)

внутриотраслевые, в) межрегиональные, г)межгосударственные.

2. По воспроизводственной структуре: 1) пропорции объема средств производства и объема предметов

потребления - характеристика натурально-вещественного состава; 2) пропорции между необходимым и

прибавочным продуктом - характеристика между трудом и капиталом; 3) пропорции между функцией

возмещения и накопления - характеристика стр-ры накоплений; 4) пропорции между функцией накопления

и потребления в составе исп-ия национал. дохода - характеристика структуры распределения.

При макроэк-ом анализе произв-ва с точки зрения перспектив развития важное значение имеет не только

воспроизводственная стр-ра, но и отраслевая стр-ра.

Отраслевая структура - система распределения производственных ресурсов по основным видам

деятельности, отражающая долю отдельных отраслей в национальном доходе.

3. По временному лагу: пропорции, характеризующие изменение ВНП в краткосрочном периоде. Изменение

связано прежде всего со структурными изменениями составляющих ВНП: y=C+l+G. Величина «у» может

, где

меняться в результате изменения поведения макроэкономических субъектов:

мультипликатор автономных расходов, который показывает насколько возрастет реальный ВНП при

изменении автономных расходов на 1 единицу.

Динамический мультипликатор - учитывает время, проходящее м/д последовательными

потребительскими расходами и отделяющие первоначальное инвестирование от конечного увеличения

национального дохода.

В долгосрочном периоде рост реального ВВП предопределен темпами роста факторов, его составляющих.

Обозначим темп роста реального ВВП (∆у/у) через g. Проделав некоторые алгебраические преобразования,

получим разложение по Солоу:

(1) - технический прогресс, описываемый темпом роста общей производительности факторов ∆А/А. (2) накопление капитала, чье участие в росте пропорционально доли дохода капитала в ВВП, обозначается

коэффициентом α. (3) - рост трудовых ресурсов, который увеличивает объем выпуска пропорционально

4

своей доле (1- α), в ВВП. (2) и (3) поддаются измерению, (1) измерить нельзя, но разложение по Солоу дает

такую возможность.

2. Денежный сектор экономики: содержание, структурные характеристики, влияние на

реальный сектор экономики.

Денежный сектор - важнейшая сфера эк-ки, связанная с денежными и финансовыми сделками,

охватывающая инфляционные процессы, механизм достижения равновесия на рынках финансовых активов,

благ, труда, отражающая циклические колебания и проблемы эк. роста.

Опр-щей категорией ден. сектора являются деньги. Наиболее характерная черта денег - ликвидность,

представляющая собой единство двух свойств: 1) скорость и минимальные издержки обмена на другие виды

активов; 2) способность сохранения номинальной стоимости.

Измерение денег может быть представлено: а) в номинал. выражении, т.е. как ден. ед-цы; б) в реал.

выражении, как покупательная способность денег.

Реальная покупательная способность денег, наход-ся в обращении (номинальная денежная масса, делимая

на уровень цен), выраж-ся величиной реальных кассовых остатков.

Для измерения номинальной денежной массы используются различные денежные агрегаты,

отличающиеся по степени ликвидности (М 0 - наличность; М 1 = М 0 + вклады до востребования, дорожные

чеки, прочие чековые депозиты; М 2 = М 1 + нечековые сберегательные депозиты, мелкие срочные вклады;

М 3 = М 2 + срочные вклады, срочные соглашения об обратном выкупе, депозитные сертификаты; L = М 3 +

банковские сертификаты, казначейские сберегательные облигации, краткосрочные государственные обязательства, коммерческие бумаги).

В макроэк-ке исп-ся агрегаты М 1 и М 2 . Кроме вышеуказанных агрегатов существует показатель

«квазиденьги» (QM=М 2 -М 1 ), т.е. сберегательные и срочные депозиты. Квазиденьги - неденежные

ликвидные активы, включающие в себя долги и обязательства некоторых частных и гос-ых финансовых

учреждений и гос-го казначейства. Это м/б срочные вклады в банках, вклады и паи в сберегательных и

ссудных учреждениях, страховые договоры, краткосрочные ц/бумаги.

Альтернативной стоимостью денег является номинальная ставка процента, которая назначается банком по

кредитным операциям.

Для агрегатов М 0 и М 1 исчисляется доход, который не получит держатель денег, предпочитая ликвидные

активы менее активным. Этот недополученный доход может быть представлен: i=r+Пе, где i - номинальная

ставка процента, г - реальная ставка процента, Пе - ожидаемый темп инфляции.

Реальная ставка % отражает темп прироста покупательной способности одной ед-цы денежной суммы,

предоставленной в кредит.

В эк. теории сущ-ет положение, согласно которому изменение кол-ва денег, находящихся в обращении,

влияет лишь на абсолютный уровень цен, оставляя неизменным объем производства, что получило название

«нейтральность денег». Понятие нейтральности денег предполагает, что одноразовое изменение кол-ва

денег в обращении не окажет воздействия на равновесный уровень реального объема произв-ва на

долгосрочных временных интервалах. Сторонники неоклассической школы выдвигают предположение о

том, что изменения в денежно-кредитной политике не приводят к каким-либо изменениям в эк. системе

даже в краткосрочном периоде при условии, что экономические объекты ожидают предполагаемые

изменения. Данное предположение получило название «супернейтральности денег».

Y*P=M*V (количество денег в обращении прямопропоционально ВНП(для кроткосрочного периода), для

долгосрочного ВНП определяется темпом прироста производстовенных мощностей)

Пропорции, складывающиеся в денежном секторе, отражают зависимости между следующими эк.

категориями: денежная масса, денежная база, денежный, депозитный, кредитный мультипликаторы.

Денежная база (Н) - сумма находящихся в обращении наличных денег (МН) и банковских резервов

(обязательных; MR, представляющих часть депозитов коммерческих банков, содержащихся в форме

кассовой наличности или депозитов в Центральном банке; избыточных UR, отражающих сумму, на которую

фактические резервы коммерческих банков превышают сумму их обязательных резервов). Отсюда,

денежная база (Н) равна МН + MR + UR.

Денежная масса (М) - сумма находящихся в обращении наличных денег (МН) и банковских депозитов (Д).

Эк. субъекты распределяют в опр-ой пропорции свои денежные ресурсы между наличностью и депозитами.

Данную пропорцию отражает коэффициент депонирования денежной наличности b=МН/D, который в

свою очередь явл-ся составляющим компонентом депозитного мультипликатора, выраженного следующей

формулой: md=1/b+rr+fr, где md - депозитный мультипликатор; rr - коэффициент обязательного

резервирования; fr – доля избыточных резервов.

Депозитный мультипликатор показывает максимальные возможности расширения депозитов

коммерческих банков при увеличении денежной базы на единицу. Пропорции и зависимости между

объемом денежной массы, денежной базы, коэффициента депонирования и норм резервирования отражены

в показателе денежный мультипликатор, который характеризует величину прироста денежной массы,

обусловленную увеличением денежной базы на единицу:

M=[(1+b)/(b+rr+fr)]H. Согласно представленной формуле величина денежной массы находится в прямой

зависимости от величины денежной базы и обратной зависимости от коэффициента депонирования и нормы

5

резерва. Поскольку сумма кредитов – разница м\у депозитами и обязат. резервами, то кредитный

мультипликатор: m K =(1-rr)/(b+rr+fr) показывает, на ск-ко вырастет сумма банк. кредитов при росте

денеж.базы на ед-цу.

3. Оптимизация межвременного выбора потребителей при экзогенном и эндогенном доходе.

Ирвинг Фишер впервые поставил вопрос о возможности оптимизации потребительского выбора путем

сопоставления потребления в настоящем и будущем. При этом в модели исследуются те ограничения, с

которыми сталкивается потребитель, делая выбор между потреблением и сбережением в различные периоды

времени (межвременный выбор).

Уравнение межвременного бюджетного ограничения потребителя, показывающее все возможные сочетания

потребления в первом и во втором периодах при данных величинах дохода за весь период

жизнедеятельности эк. субъекта:

Все потребители стремятся максимизировать функцию полезности двух благ: потребление в первом периоде

(C 1 ) и во втором (С 2 ).

В первом периоде потребитель потребляет (C 1 ) и делает сбережения (S 1 ):

y 1 = C 1 + S 1 => C 1 = y 1 – S 1 ; S 1 = y 1 – C 1

Во втором периоде только потребление (C 2 ), включающее доход второго периода плюс накопленные

сбережения с процентами: C 2 = y 2 + S 1 (1 + r), где r - реальная ставка процента; C 2 = y 2 + (1 + r)(y 1 – C 1 ) ,

C 1 (1 + r) + C 2 = y 1 (1 + r) + y 2

C1 +

C2

y

= yv + 2

1+ r

1 + r =Q (богатство, которое создаем на протяжении всей жизни)

В итоге получаем:

Предпочтение потребителей между настоящим и будущим потреблением описывается семейством кривых

безразличия, каждая из которых иллюстрирует равный уровень полезности для потребления разных наборов

потребления сегодня и в будущем, при этом, стремясь максимизировать полезность, эк. субъект пытается

достичь наиболее высокой кривой безразличия. Однако стремления субъектов наталкиваются на межвременные бюджетные ограничения.

Oптимaльнoe coчeтaниe пoтpeблeния 1-го и 2-го

пepиoдoв дocтигaeтcя в тoчкe O, гдe нaивыcшaя кpивaя

бeзpaзличия, кoтopoй мoжeт дocтичь пoтpeбитeль,

являeтcя кacaтeльнoй к линии бюджeтнoгo oгpaничeния

(pиc. 6.3).

Вопрос о функции потребления и сбережения

определяется двумя моментами: 1) влиянием роста

дохода; 2) изменением процентной ставки. (1) а) по мере

роста дохода линия бюджетных ограничений сдвигается

вправо и «достигает» кривой безразличия с более

высоким уровнем потребления; б) если потребитель в

двух периодах использует нормальные блага, то в

результате роста дохода будет наблюдаться прирост

потребления и в первом, и во втором периодах; в) потребление будет опр-ся текущей стоимостью дохода в

данном периоде и дисконтированной стоимостью дохода будущего периода:

y mek = y1 +

y2

1+ r

Согласно модели И.Фишера потребление зависит не только

от текущего дохода, но и от того количества доходов, которое потребитель рассчитывает получить в теч-е

всей своей жизни. (2) Эк. анализ И. Фишера показал, что значения изменения процентной ставки

неоднозначно влияют на поведение кредиторов и заемщиков. Изменение процентной ставки оказывает

влияние на изменение и потребления, и сбережения. Иногда полагают, что рост процентной ставки всегда

6

приводит к росту сбережений. Однако это не всегда так, ибо поведение потребителя во многом опр-ся тем,

какую роль он сейчас играет, заемщика или кредитора. Pocт пpoцeнтнoй cтaвки пpивoдит к пoвopoтy линии

бюджeтнoгo oгpaничeния вoкpyг тoчки c кoopдинaтaми

Кроме этого необходимо учитывать действия эффекта замены и эффекта дохода.

Содержание эффекта замены состоит в том, что рост

процентной ставки делает потребление во втором периоде более дешевым благом по сравнению с первым

периодом, т.е. уменьшение потребления в первом периоде (C 1 ) увеличивает сбережения в этом периоде (S 1 ):

-∆С 1 = ∆S 1 . Это приводит к повышению потребления во втором периоде С 2 на величину, равную r ∆S 1 .

Другими словами, уменьшение потребления на 1 единицу в первом периоде C 1 приводит к росту потребл-я

вo 2-м (С 2 ) на величину, >1. Итак, эффект замены действует в строну С 2 во II периоде и C 1 в I периоде,

что приводит к S 1 в I периоде.

Эффект дохода отражается в изменении потребления и в первом, и во втором периодах, которые связаны с

переходом к новой кривой безразличия, показывающей более высокий уровень потребления. Однако

данный эффект по-разному влияет на состояние эк. субъектов, находящихся в роли кредиторов и

заемщиков. Для кредитора эффект дохода, будучи величиной положительной, увелич-т потребление и C 1 и

С 2 . Для заемщиков отрицат-й эффект дохода сокращает потребл-е в обоих периодах. При этом сбережения

кредиторов (S 1 ) снижаются, а сбережения заемщиков (S) увелич-ся. Итак, на агрегированном уровне эффект

дохода заемщиков и кредиторов нейтрализуется. Функция потребления И. Фишера отражает зависимость

потребительских расходов от текущей (дисконтированной) стоимости совокупного дохода за все периоды

1

C = C ( y1 +

y2 )

1

+

r .

жизнедеятельности:

4. Сравнительный анализ моделей потребительского выбора при экзогенном доходе.

В соответствии с концепцией экзогенного дохода эк. субъекты формируют свое потребление в завис-ти от

размеров полученного ими располагаемого дохода (yv), т.е. дохода с учетом выплаты трансфертных

платежей (TR) и уплаты налогов в соответствии с установленной налоговой ставкой (t y ), и что изменение

процентной ставки не оказывает решающее воздействие на потребительские расходы. На данное

обстоятельство впервые обратил внимание Кейнс.

Основные постулаты кейнсианской теории потребления:

- с ростом дохода экономические субъекты увеличивают свое потребление, но не в той пропорции, в какой

растет доход. Пропорция распределения дохода на потребление и сбережения определяется предельной

склонностью к потреблению (С y );

- изменение дохода в коротком периоде, как правило, не сказывается на потребительских расходах. В

длительном периоде по мере роста дохода доля, идущая на потребление, сокращается, средняя склонность к

потреблению будет падать;

- зависимость между ростом доходов и изменением потребительских расходов отражает функция

потребления: С = С 0 + C y yv , где С 0 величина

автономного

потребления,

независимого от текущего дохода. При

этом функция сбережения примет вид: S = С 0 + S y yv, где S y -предельная склонность к

сбережению.

Ha pиc. 5.1 изoбpaжeнa кeйнcиaнcкaя

фyнкция

пoтpeблe-ния,

кoтopaя

пoднимaeтcя нa нeкoтopyю вeличинy

aвтoнoм-нoгo пoтpeблeния нaд ocью

aбcциcc.

7

Впоследствии кейнсианская концепция была уточнена. Саймон Кузнец, проанализировав значительный

массив данных, пришел к заключению, что по мере роста дохода средняя склонность к потреблению не

понижается, а остается постоянной. Исследование показало, что существуют две функции потребления:

краткосрочная, которая отвечает постулатам Кейнса, и долгосрочная, характеризующаяся постоянным

значением средней склонности к потреблению.

Разгадка этих противоречий потребления представлена в моделях М. Фридмена и Ф. Модильяни. В основе

теории жизненного цикла Модильяни лежит идея рационального планирования поведения индивида в

отношении потребления и сбережения на долгосрочный период с учетом возможно лучшего распределения

потребления на весь период жизни. Согласно теории жизненного цикла: а) доход, получаемый

потребителем, колеблется на протяжении всей жизни на одном уровне; б) возможные колебания

осуществляются в определенных пропорциях; в) сбережения перераспределяют доход и регулируют уровень

потребления; г) расходы на потребление формируются за счет первоначального богатства и трудового

дохода, полученного за весь период экономической активности индивида. При равномерном распределении

дохода по годам потребление будет представлено следующим образом: C = W + R Y ⇒ 1 W + R y

T

T

T

где W - накопленное богатство; у - получаемый доход; R - число рабочих лет; Д - продолжительность жизни.

Функция потребления принимает вид: С = αW + βу , где α=

1

- предельная склонность к потреблению по

T

накопительному богатству, β= R - предельная склонность к потреблению по доходу. Определив среднюю

T

склонность к потреблению как C = α W + β

y

y

отметим, что для краткосрочного периода характерно снижение средней склонности к потреблению при

росте дохода, а в долгосрочном периоде отношение богатства к доходу имеет постоянное значение, а,

следовательно, и средняя склонность к потреблению будет неизменна. Данная трактовка разрешает

противоречия потребления согласно которому средняя склонность к потреблению падает с ростом дохода.

Этот процесс характерен для краткосрочного периода, в долгосрочном - потребительские доходы

поддерживаются относительно стабильными, несмотря на колебания текущего дохода.

Теория постоянного (перманентного) дохода в качестве ключевых вопросов исследует причины, мотивы

формирования ожиданий потребителей относительно их будущих доходов, анализирует факторы,

определяющие временные и постоянные изменения доходов эк. субъектов, и их влияние на потребительское

поведение. Под постоянным доходом понимают доход, который сохранится в будущем при данном

текущем уровне богатства и дохода сегодня и ожидаемого в будущем, т.е. средневзвешенная величина

ожидаемых доходов за весь период жизни потребителя. При этом потребители стремятся в течение всей

жизни поддержать постоянный уровень потребления, занимая в долг и делая сбережения в зависимости от

ситуации и размера дохода. Согласно данной концепции функция потребления принимает следующий вид:

С = С ур у р , где С ур - предельная склонность к потреблению по перманентному доходу, у р -номинальный

yd

перманентный доход, который равен y = 1

P

d

∑ (1 + r )

d

где y d - текущий доход в году d, a d -количество лет жизни.

5. Концептуальные подходы к формированию функций автономных и индуцированных

инвестиций.

Инвестиции представляют собой затраты предпринимателей для покупки благ, восстанавливающих

изношенный капитал либо создающих дополнительный капитал.

Инвестиционный спрос является самым неустойчивым, т.е. он больше всего подвержен колебаниям,

вследствие изменения экономической конъюнктуры.

Инвестиции делятся на:

- валовые (с учетом амортизации)

- чистые (без учета амортизации)

кроме того, различают автономные (не зависящие от изменений ВНП) и индуцированные (обусловленные

изменением ВНП)

Индуцированные инвестиции. Понятие акселератора.

Предположим, что в данный момент времени t увеличивается совокупный спрос, первоначально он может

быть удовлетворен за счет более интенсивного использования производственных мощностей. Однако, в

дальнейшем для удовлетворения дополнительного спроса необходимы дополнительные инвестиции.

Чтобы рассчитать объем необходимых дополнительных инвестиций необходимо знать коэффициент

приростной капиталоемкости.

β= ∆K/∆y=I/ ∆ y

Этот коэффициент показывает, на сколько увеличится объем инвестиций, чтобы обеспечить прирост

выпуска на 1.

8

Соответственно объем индуцированных инвестиций, необходимых для роста ВНП от y 0 до y 1 считается по

формуле

I инд = β(y 1 -y 0 )

где β – это акселератор.показывает на сколько прирост капитала зависит от прироста НД. Какой объем

инвестиций следует осуществить фирме в случае если ожидантся прирост совокупного спроса Y на 1. В

нормальной экономике диапазон (2-3)

Неоклассическая теория автономных инвестиций.

Автономные инвестиции не зависят от текущего изменения ВНП. В соответствии с неоклассической

концепцией, инвесторы стремятся довести располагаемый капитальный запас до оптимального уровня.

Оптимальный уровень – это уровень, при котором достигается максимальная прибыль. т.е. предельная

производительность которая равна предельным издержкам.

Автономные инвестиции считаются по формуле:

I t =α(k*-k t ), где α- показывает приблежение капитала к оптимальному (α=1, то k*=kt, Если α<1- фирма

несет убытки )

I t – автономные инвестиции

b – показатель, характеризующий приближение капитального запаса к оптимальному уровню.

k*- оптимальный запас капитала

k t - текущий запас капитала.

MPK=r=maxπ r- предельные затраты r=d(норма амортизации)+i(ставка % по фин. активам)

Выведем оптимальный запас капитала

r= изм. y/изм. k

Издержки состоят из двух элементов:

d – амортизация

d=const

поскольку d меняется редко MPK тоже меняется редко

I авт=In(MPK-(i+d))

In- характерезует чувствительность предпринимателей к

инвестированию

I авт=Iо-Ii*I

Ii-%-ной ставке Ii= ∆ Iавт/ ∆ i – предельная мтоимость

инсестиций

Io- объем инвестиций не зависящий от % ставка

Процесс автономных инвестиций зависит от:

-Размеров текущего объема капитала

-при росте V капитала должно уровня MPK=r

- значительным элементом r используемого капитала является

%ставка

-при достижении оптимального запаса капитала инвестиции

должны менятся в соответсвии с критерием аксилератора

Кейнсианская теория инвестиционных решений.

В отличие от классиков Кейнс исходил из того, что

предприниматели при принятии инвестиционных решений

руководствуются субъективными оценками инвестиционных проектов. Эти оценки приняли форму

дисконтных ставок (ставок дисконтирования).

Инвестиционные решения принимаются на основе формулы

|К 0 | <=(П 1 /(1+R)) + (П 2 /(1+R)^2)+…+ (П n /(1+R)^n)

К 0 - количество капитала, которое предполагается приобрести в момент времени t 0

П 1 , П 2 ,…, П n – доход, полученный в периоды 1,2,…,n.

R – субъективная оценка инвестиционных проектов или норма дисконта. Величина, которая превращает

это неравенство в равенство (R*) – предельная эффективность капитала.

Инвестор ранжирует инвестиционные проекты по предельной

эффективности капитала и одновременно он сравнивает эту предельную

эффективность капитала с банковской процентной ставкой. Если банковская

процентная ставка выше эффективности капитала, целесообразнее не

осуществлять инвестиционный проект, а положить деньги в банк под

проценты.

Инвестиции отрицательно зависят от процентной ставки. Эту зависимость

можно выразить в виде формулы

Ia=I i (R*-i)

Ia= -объем автономных инвестиций.

R*- предельная эффективность капитала

I i - предельная склонность к инвестированию, которая показывает на сколько изменяется объем инвестиций,

при изменении разности между R и к на 1.

9

6. Доходы и расходы государства. Бюджетный дефицит, его виды и способы финансирования.

Самым важным источником гос. доходов явл-ся различные виды налогов: 1)налоги на доходы; 2) налоги на

расходы (налог с продаж, акциз); 3) налоги на собственность (налоги на наследство, на дома, землю и т.д.);

4)налоги прямые, которыми облагаются индивиды и фирмы, и косвенные: налоги на продажу товаров и

услуг. Неналоговые поступления представляют собой преимущественно прибыли гос. п/п-ий. Доходы

правительства зависят от вел-ны нац. дохода и ставки налогообл-ия. T=t y y, где t y – налоговая ставка. Гос.

расходы можно разделить на 4 направления: правительственные закупки товаров и услуг; гос. инвестиции;

трансферты частному сектору; проценты по гос. долгам. Ситуация, когда доходы гос-ва превышают

расходы, наз-ся профицитом бюджета. Состояние эк-ки, когда расходы гос-ва превышают доходы,

отражает дефицит бюджета. Существует 4 осн. способа финанс-ия бюджетного дефицита: а) путем

увеличения кол-ва денег высокой эффективности; б) путем увел-я кол-ва облигаций казначейства у

населения; в) при помощи расходования валютных резервов ЦБ; г) посредством продажи гос. активов.

Наиболее важные первые два. Если у казначейства (министерства финансов) не хватает денег, то оно

выпускает на соотв-ую сумму цен. бумаги и продает их ЦБ-ку. Что в конечном счете означает эмиссию

денег и увел-е ден. базы. Если ЦБ напрямую не покупает эмитированные бумаги у казначейства, то он

скупает у населения купленные им казначейские бумаги;

Гос-во выпускает цен. бумаги (облигации) и продает их частным лицам, что представляет долговое

финансирование дефицита бюджета, которое проявл-ся в том, что: 1) кол-во денег в обращении не увел-ся;

2) средства, взятые в долг у частных лиц, подлежат возврату.

Гос. долг представляет общий размер задолженности гос-ва владельцам гос-ых цен. бумаг, который равен

сумме накопленных в прошлом бюджетных дефицитов за вычетом бюджетных избытков.

PBD = ∆B f + ∆B p + E∆B v = ∆H + ∆B p `+ ∆A + E∆B v

где Р — уровень цен;

BD— реальная величина дефицита государственного бюджета;

∆B f — объем продаж государственных бумаг Центральному банку;

∆B p — объем продаж государственных ценных бумаг частному сектору;

∆B p `— объем продаж государственных ценных бумаг, не связанных с распродажей государственных

активов;

Е — обменный курс, выраженный в единицах отечественной валюты за единицу иностранной;

∆B v — изменение объема валютных резервов, связанное с финансированием дефицита бюджета;

∆H— денежная база;

∆А — объем проданных активов государства.

Наиболее известная модель, характеризующая состояние государственного

бюджета, называется кривая Лаффера и выглядит следующим образом:

Предполагается, что при увеличении налоговой ставки объем налоговых сборов

повышается до определенного момента. Однако, если Т у превышает пороговый

уровень, то предприниматель начинает искать способы уклонения от налогов.

Повышение Т у может привести к уменьшению налоговых поступлений.

Бюджетный дефицит может быть представлен в различных видах.

Исходным считается общий дефицит, который складывается из первичного дефицита и процентных выплат

по гос. долгу. Первичный дефицит представляет собой правительственные платежи, за вычетом гос.

доходов. Различают также структурный и циклический дефициты. Циклический дефицит зависит от фазы

обычного эк. цикла. В период подъема доходы бюджета в виде налогов растут, а расходы снижаются

(прежде всего из-за сокращения числа пособий по безработице). Следовательно, значение дефицита

снижается. В период спада идут обратные процессы. Структурный дефицит - это дефицит,

присутствующий в эк-ке даже при полной занятости, то есть не рассасывающийся, даже когда эк. цикл

проходит фазу бума.

Следует иметь в виду также различие между реальным и номинальным дефицитом. Реальный дефицит

рассм-ся в неизменных ценах, номинальный - в текущих. Различие м/д реальным и номинальным дефицитом

становится заметным в период инфляции, когда, с одной стороны, обесценивается сумма гос. долга, с

другой - растет ставка процента.

Введя различие между общим и первичным дефицитом, следует еще раз обратить внимание на механизм

роста гос. задолженности. Допустим, возник некоторый дефицит бюджета. При наличии этого первичного

дефицита общий дефицит начинает возрастать. Это происходит потому, что надо выплачивать проценты по

долгу, который был образован для покрытия первичного дефицита. Если средств для выплаты процентов

нет (нет эк. роста или он недостаточен), то эти средства снова берутся взаймы и по ним тоже надо платить

проценты. Так возникает самогенерирующий механизм роста гос. задолженности.

Денежное финансирование бюджетного дефицита в долгосрочном периоде сталкивается с такими

явлениями как инфляционный налог и сеньораж. Поддерживая инфляцию на определенном уровне, правительство выпускает в обращение большее количество денег, следовательно, поддерживает рост цен.

Увеличение цен вызывает падение покупательной способности, наличности, находящейся на руках у

населения. Если доход фиксирован, то для поддержания покупательной способности приходится отчислять

10

большую часть дохода. В рез-те чего большая часть дохода идет на оплату фиксированного объема товаров,

гос-во как бы изымает у населения часть дохода, которую использует на покрытие бюджетного дефицита.

Отсюда инфляционный налог — это потери капитала, понесенные владельцами ден. средств вследствие

инфляции. Сеньораж — это доход, полученный правительством в рез-те его монопольного права выпуска

денег. Сеньораж может быть измерен покупательной способностью денег, выпущенных в обращение за

данный период.

Существует два способа финансирования бюджетного дефицита

- монетизация бюджетного дефицита

Первый способ выражается формулой: Д=∆М, где ∆М- количество денег в обращении, т.е. покрытие с

помощью денежной эмиссии.

Этот метод характерен для слаборазвитых стран, для стран с переходной экономикой. Этот метод

является инфляционным.

- финансирование бюджетного дефицита за счет выпуска облигаций.

Д=∆В

∆В – рост количества государственных ценных бумаг

Этот метод применяется для развитых стран.

Доход государства, который образуется в результате разницы между номинальной стоимостью

выпускаемых денег и затратами на их выпуск, называется сеньораж.

Кроме того, бюджетный дефицит может финансироваться за счет расходования валютных резервов

Центрального банка, а также посредством продажи государственных активов.

7. Основные макроэкономические проблемы, связанные с денежным и долговым способами

финансирования бюджетного дефицита.

В случае монетизации дефицита нередко возникает сеньораж - доход государства от печатания денег.

Сеньораж возникает на фоне превышения темпа роста денежной массы над темпом роста реального ВНП,

что приводит к повышению среднего уровня цен. В результате все эк. агенты платят своеобразный

инфляционный налог, и часть их доходов перераспределяется в пользу гос-ва через возросшие цены.

В условиях повышения уровня инфляции возникает эффект Оливера-Танзи - сознательное затягивание

налогоплательщиками сроков внесения налоговых отчислений в государственный бюджет. Нарастание

инфляционного напряжения создает экономические стимулы для "откладывания" уплаты налогов, так как за

время "затяжки" происходит обесценивание денег, в результате которого выигрывает налогоплательщик. В

результате дефицит госбюджета и общая неустойчивость финансовой системы могут возрасти.

Монетизация дефицита госбюджета может не сопровождаться непосредственно эмиссией наличности, а

осуществляться в других формах, например в виде расширения кредитов Центрального банка

государственным предприятиям по льготным ставкам процента или в форме отсроченных платежей. В

последнем случае правительство покупает товары и услуги, не оплачивая их в срок. Если закупки

осуществляются в частном секторе, то производители заранее увеличивают цены, чтобы застраховаться от

возможных неплатежей. Это дает толчок к повышению общего уровня цен и уровня инфляции.

Если отсроченные платежи накапливаются в отношении предприятий государственного сектора, то эти

дефициты нередко непосредственно финансируются Центральным банком или же накапливаются,

увеличивая общий дефицит госбюджета. Поэтому, хотя отсроченные платежи, в отличие от монетизации,

официально считаются неинфляционным способом финансирования бюджетного дефицита, на практике это

разделение оказывается весьма условным.

Если дефицит госбюджета финансируется с помощью выпуска государственных займов, то увеличивается

средняя рыночная ставка процента, что приводит к снижению инвестиций в частном секторе, падению

чистого экспорта и частично к снижению потребительских расходов. В итоге возникает эффект вытеснения,

который значительно ослабляет стимулирующий эффект фискальной политики.

Долговое финансирование бюджетного дефицита нередко рассматривается как антиинфляционная

альтернатива монетизации дефицита. Однако долговой способ финансирования не устраняет угрозы роста

инфляции, а только создает временную отсрочку для этого роста, что является характерным для многих

переходных экономик, в том числе и для российской. Если облигации гос. займа размещаются среди

населения и коммерческих банков, то инфляционное напряжение окажется слабее, чем при их размещении

непосредственно в Центральном Банке. Однако последний может скупить эти облигации на вторичном

рынке ценных бумаг и расширить, таким образом, свою квазифискальную деятельность, способствующую

росту инфляционного давления.

В случае обязательного (принудительного) размещения государственных облигаций во внебюджетных

фондах под низкие (и даже отрицательные) процентные ставки, долговое финансирование бюджетного

дефицита превращается, по существу, в механизм дополнительного налогообложения.

Ни один из способов финансирования государственного бюджета не имеет абсолютных преимуществ перед

остальными и не является полностью неинфляционным.

11

8. Влияние изменения доходов и расходов государства на потребительские и инвестиционные

решения частного сектора экономики.

Гос-во оказывает воздействие на потребительское поведение домохозяйств при помощи влияния налогов на

их межвременные бюджетные ограничения. Домашние хозяйства реагируют как на изменение налоговой

ставки, так и на рост государственных расходов. Колебания в налогах прямо влияет на бюджетные

ограничения домохозяйств, что непосредственно отражено в представленном уравнении:

C1 +

C2

y −T

= ( y1 − T1 ) + 2 2

1+ r

1+ r

Изменения в налогах могут носить временный, постоянный, ожидаемый характер, что по-разному

отражается на поведении потребителей.

Временное изменение налогов, например, их рост, в условиях сбалансированного бюджета, т. е. когда

изменение в налогах (Т) сопровождается равными изменениями в государственных расходах (G), оказывает

влияние на потребление (С 1 ), уменьшая его, но в меньшей мере, чем наблюдается рост налогов. Временное

увеличение налогов приводит лишь к временному падению располагаемого дохода. Домохозяйства,

стремясь стабилизировать доход, будут в период высоких налогов занимать в счет будущих доходов. Т.о.

при росте налогов сбережения в частном секторе снижаются, государственные сбережения остаются

+

Sg const

SНН ↓

}⇒ S

↓

нац.

постоянными, общенациональные сбережения сокращ-ся:

Систематический рост налогов приводит к падению постоянного располагаемого дохода. Домашние

хозяйства в большей степени, чем при временном росте налогов, сократят объем потребления, возможно,

сбережения частных лиц сократятся на меньшую величину или вообще останутся неизменными.

Несколько иная трактовка влияния изменений доходов и расходов на потребление отличается кейнсианским

направлением. Кейнсианцы также признают обратную зависимость между изменением налогов и

потреблением домашних хозяйств, но объясняют эту зависимость с помощью особой разновидности

мультипликатора государственных расходов [1/(1 – С y )]. Он показывает, насколько изменится величина

нац. дохода при изменении гос. расходов на ед-цу. В рез-те мультипликативного процесса в экономике

отмечаются два эффекта:

а) роста совокупного спроса;

б) роста спроса со стороны частных лиц.

Влияние государственных расходов и налогов несколько в ином аспекте сказывается на инвестиционных

решениях предпринимателей. В соответствии с функцией инвестиций рост процентной ставки сокращает

инвестиционный процесс. Отсюда, встает задача: проследить зависимость: динамика доходов и расходов

государства —> колебания процентной ставки —> изменения частных инвестиций. Важным аспектом

принятия инвестиционных решений явл-ся проблема распределения сбережений, являющихся источником

финансирования, между гос-ми и частными секторами.

С позиции теоретиков неоклассического толка рост налогов в краткосрочном периоде не влияет на

потребление, но сокращает уровень частных сбережений, соответственно, ресурсная база инвестирования

уменьшается. Механизмом, сокращающим размеры инвестирования, является рост процентной ставки на

рынке сбережений и инвестиций.

Долговременный характер роста налогов на частных сбережениях не отражается. Когда происходит

частичное сокращение сбережений, то инвестиции сокращаются, но не пропорционально росту налогов.

Кейнсианская концепция трактует одинаковое увеличение расходов и доходов государства через

мультипликативный эффект, приводящий к росту национального дохода. С одной стороны, возрастает и

потребление, и сбережения, а, следовательно, и инвестиции. Однако осуществление реальных инвестиций

зависит от динамики ставки процента. С другой стороны, рост национального дохода приводит к

увеличению спроса на деньги, росту ставки процента, сокращению инвестиционных проектов. Данное

падение инвестиций частично компенсируется сбережениями, которые образовались в результате роста

национального дохода.

Гос-во своей политикой может регулировать объем инвестиций. Налоговая политика, как правило, влияет на

сокращение инвестиций, уменьшая ее ресурсную базу (например, повышение налога на прибыль,

сокращение инвестиционного налогового кредита, уменьшение амортизационных льгот и т. д.). Однако на

практике фирмы уплачивают налог и получают субсидии, что влияет на принятие оптимальных

инвестиционных решений. К числу таких льгот можно отнести: а) налоговые скидки на инвестиции инвестиционный налоговый кредит, который сокращает налоговые платежи фирм на определенную

величину с каждой денежной величины, израсходованной на приобретение товаров; б) ускоренный

регламент амортизационных отчислений, согласно которому фирма вычитает из корпоративных налогов

сумму, отражающую износ основных фондов. Чем больше принятые нормы амортизации, тем больше

суммы средств, сэкономленных за счет налоговых скидок на амортизацию.

9. Механизм установления краткосрочного и долгосрочного равновесия на рынке благ.

Макроэк-е равновесие на рынке товаров и услуг наблюдается тогда, когда объем национального произв-ва

совпадает с запланированными расходами на его покупку, то есть когда совокупный спрос (СС) равен

12

совокупному предложению (СП). Макроэк-е равновесие не означает, что спрос равен предложению по каждому конкретному виду товаров. Оно может сопровождаться нарушениями равновесия на отдельных рынках

товаров. В этом случае дефицит на одних отраслевых рынках должен покрываться избытком на других,

чтобы совокупный спрос был равен совокупному предложению. Различают краткосрочное и долгосрочное

макроэк-е равновесие.

Краткосрочное равновесие является менее устойчивым, поскольку в рыночной эк-ке сущ-ют внутренние

причины, мотивы, выводящие ее из состояния равновесия на опр-ый период. Долгосрочное равновесие

является более устойчивым.

Рассмотрим кратко реакцию эк. системы на

нарушение равновесия в усл-ях, когда происходит

рост

совокупного

спроса.

Допущение:

первоначально эк-ка находится в состоянии долгосрочного и краткосрочного равновесия

1. В силу каких-либо причин произошел рост СС

(), АD 0 => АD 1

2. При p 0 на товарном рынке будет дефицит d > S в

размере у 1 > у*.

3. Если заработная плата осталась жесткой, то на

возросший

спрос

предприниматели

стали

поднимать цены (р) и увеличивать объем

производства ().

4. Рост цен снизил величину СС и в (·) Е 1

достигнуто краткосрочное равновесие, объем

производства равен у 2

5. В долгосрочном периоде начинается рост цен на

ресурсы. Рост издержек делает невыгодным сохранение объема производства на уровне y 2 поэтому фирмы

будут снижать объем производства при данном уровне цен — сдвиг КСП АS к0 => АS к1 .

6. Объем производства снизится, у 3 < у 2 уровень цен возрастет, р 2 > р 1 (·) Е 2 — новое краткосрочное

равновесие.

7. Если предприниматели повысят заработную плату в соответствии с ростом цен, то произойдет

дальнейший рост издержек производства, что приведет к сдвигу краткосрочной КСП, сдвиги будут до тех

пор, пока экономика не перейдет в состояние краткосрочного и долгосрочного равновесия.

8. На сколько при этом увеличатся цены, от р 0 до р 3 зависит от эластичности спроса. Чем выше

эластичность спроса, тем выше темп инфляции.

9. Рост цен в краткосрочном периоде (от р 0 к р 1 .) зависит от эластичности краткосрочной КСП. Чем

меньше эластичность СП, тем больше рост цен в краткосрочном периоде.

Для российской экономики характерны низкая эластичность совокупного спроса и совокупного

предложения в краткосрочном периоде.

Низкая эластичность спроса предопределена тем, что инвестиционный спрос предпринимателя

малочувствителен к процентной ставке из-за неотлаженности кредитного механизма финансирования промышленных инвестиций.

Низкая эластичность совокупного предложения связана с длительной устойчивой развивающейся

инфляцией.

В ряде случаев, когда СС практически неэластичен, экономика страны при росте СС может попасть в

инфляционную ловушку, т. е. ситуацию, при которой внутренние рыночные силы способны привести экономику к состоянию устойчивого долгосрочного равновесия, при котором цены практически

стабилизируются. Совокупный спрос практически параллелен совокупному предложению в долгосрочном

периоде.

1. Сдвиги кривой СП не ведут к росту цен, в этой ситуации для восстановления

долгосрочного

равновесия

необходимо

вмешательство

государства

(рестракционная политика), направленное на сокращение СС. АD 1 => АD 0

2. В противоположной ситуации, когда нарушение равновесия вызвано

сокращением совокупного спроса, (АD 0 => АD 2 ), при неэластичности СС может

возникнуть дефляционная ловушка, выражающаяся в том, что уровень цен будет

падать, но при этом в экономике будет наблюдаться низкая занятость. В ситуации

дефляционной ловушки государство вводит стимулирование СС до возвращения его в равновесное

состояние.

10. Теоретические подходы к обоснованию вида кривых совокупного спроса и совокупного

предложения.

Совокупн. спрос на рынке товаров и услуг отражает планы всех эк. субъектов отн-но покупок всех объемов

конечных благ, производимых в стране в течение опр-го периода времени. Осн элементы совокуп. спроса —

потребительские расходы домохозяйств, инвестиции, гос. закупки, чистый экспорт: Y d = C + I + G + NX.

13

Зависимость запланированных объемов покупок конечных товаров и услуг, произведенных в стране от

уровня цен, наз-ся кривой совокупного спроса. Все точки этой кривой показывают, какой объем конечных

товаров и услуг готовы купить все эк. субъекты при запланированном уровне цен. Кривая спроса строится

исходя из того, что все факторы, кроме уровня цен постоянны, изменение этих факторов приводит к сдвигу

кривой совокупного спроса. Обычно кривая совокупного спроса — это убывающая зависимость от уровня

цен.

Некоторые концепции объяснения убывающего вида совокупного спроса.

1. Классическая концепция исходит из количественной теории денег. МV = YР => Y d =

МV/Р. Если цены растут, то совокупный спрос падает. Объяснение классиков не

подтверждается эмпирическими данными.

2. Современная монетаристская концепция исходит из того, что скорость обращения

денег не постоянна, а зависит от процентной ставки V(i). В этом случае монетаристы, используя формулу

количественной теории: У d = (MV(i)/P) делают следующие выводы. При росте цен P => спрос на деньги

=> предложение денег постоянно => альтернативная стоимость денег (i) => экономические субъекты,

формируя свой портфель активов, состоящий из ценных бумаг, недвижимости, наличности и т. д.

предпочитают неденежные активы. В результате деньги будут переходить быстрее из рук в руки, т. е.

скорость V.

3. Кейнсианская теория для анализа вида кривой совокупного спроса использует не количественную теорию

денег, а структурный состав совокупного спроса, оценивая чувствительность его составляющих к

изменению Р.

Y d = C + I + G + NX

Оценивая поведение эк. субъектов при формировании планов покупки товаров и услуг, Кейнс считал, что

эластичность совокупного спроса опр-ся чувствительностью инвестиций к изменению процентной ставки в

результате колебания цен. Кейнс выделил эффект процентной ставки — эффект Кейнса. При росте р

увеличивается спрос на деньги, что при данном предположении денег приводит к росту процентной ставки

↑i. В ответ на увеличение процентной ставки i объем запланированных инвестиций сокращается. Снижение

объема инвестиционного спроса ведет к уменьшению совокупного спроса. Поскольку, согласно

кейнсианской теории, функция инвестиций малоэластична по процентной ставке, то весь совокупный спрос

малоэластичен. Считая совокупный спрос малоэластичным по цене, Кейнс полагал, что совокупный спрос

более чувствителен к приросту дохода и нередко использовал кривую плановых расходов, отражающую

функциональную зависимость величины совокупных плановых расходов от уровня национального дохода.

Формально это может быть представлено в следующем виде: E пл. = C(y) + I + G + NX.

Графически кривая плановых расходов изображена на рис., где отрезок А характеризует величину

автономных расходов. C=C 0 +C(y-T)

4. Представители неоклассического синтеза, развивая идею Кейнса об анализе чувствительности всех

элементов совокупного спроса к изменению цены, помимо эффекта Кейнса рассматривали еще два эффекта

повышения эластичности совокупного спроса по Р.

Эффект реальных кассовых остатков (эффект Пигу): потребительские расходы тоже

могут быть чувствительны к изменению Р. При P потребители сталкиваются с тем, что

их S обесцениваются, они становятся беднее. Стремление сохранить уровень благосостояния заставляет эк. субъектов увеличивать сбережения за счет сокращения потребления.

Эмпирически эффект Пигу выражен слабо G не чувствителен к изменению цен.

Эффект импортных закупок. При ↑Р в данной стране ее товары и услуги становятся

дороже по сравнению с импортными товарами. В результате субъекты данной страны начинают

предпочитать импортные товары. В то же время иностранные фирмы сокращают объем экспортных закупок,

чистый экспорт понижается NХ.

В макроэкономике для определения понятия краткосрочного и долгосрочного периодов используются иные

постулаты, чем в микроэкономике. В макроэкономике все факторы, кроме одного, считаются неизменными.

Изменение всех факторов имеет место только в сверхдлительных периодах. В основе деления на

краткосрочный и долгосрочный периоды лежит гибкость цен.

Под краткосрочным периодом понимается период, в течение которого цены на ресурсы (например,

заработная плата) не успевают приспособиться к уровню товарных цен.

Долгосрочный период — период, в течение которого все цены на ресурсы полностью приспосабливаются к

изменению цен на товары.

Продолжительность периода оказывает большое влияние на вид кривой совокупного предложения.

Существует два типа кривых совокупного предложения, отражающих зависимости в краткосрочном и

долгосрочном периодах. Совокупное предложение — весь объем конечных товаров и услуг, который

производители данной страны готовы произвести и поставить на рынок в течение опр-го периода времени.

Зависимость планов производителей от уровня цен описывается кривой совокупного предложения.

В долгосрочном периоде кривая совок-го предложения представл-т собой вертикальную

прямую, проходящую на уровне национального дохода при полной занятости (y*)

14

1. Гибкость цен на ресурсы объясняет вертикальный вид кривой. Предприниматель достигает оптимального

объема выпуска, и когда его издержки в долгосрочном периоде растут в той же пропорции, что и уровень

цен, то ему нет смысла изменять объем выпуска.

2. Гибкость цен на ресурсы, характерные для долгосрочного периода, позволяет

предпринимателю выплачивать работникам такую заработную плату, которая удерживает

полную занятость в экономике.

В краткосрочном периоде предпосылка о гибкости цен на ресурсы не выполняется, кривая

совокупного предложения краткосрочного периода (АS кр.) отличается от кривой

совокупного предложения долгосрочного периода (AS дл.). В случае, когда все цены на

ресурсы постоянны, а производственная функция позволяет предпринимателю

привлекать новых работников без изменения производительности труда, кривая

совокупного предложения (КСП) будет горизонтальной

В общем виде, кривая совокупного предложения в краткосрочном периоде есть

возрастающая функция от уровня цен

В современной эко. теории сущ-ет 4 концепции, объясняющие вид возрастающей

кривой совокупного предложения: 1) две первые концепции акцентируют

внимание на несовершенстве рынка труда; 2) две последние концепции на

несовершенстве рынка благ.

Каждая модель выделяет конкретную причину, по которой неожиданное

изменение цен вызывает колебание объема произведенной продукции.

11. Спрос на деньги. Концептуальные подходы к обоснованию функции спроса на деньги.

Под спросом на деньги понимается стремление населения, фирм, государства сохранить часть активов в

ликвидной форме или в форме денежных запасов. Спрос на деньги вытекает из двух функций: 1) ср-ва

обращ-я (спрос для использ-я денег в разл-х сделках), 2) ср-ва сохр-я богатства.

Существует несколько концепций, по-разному трактующих спрос на деньги. Сторонники классической

теории связывали спрос на деньги с тем, что деньги необходимы для покупки товаров и услуг в будущем, и

что такая потребность возникает в связи с временным разрывом между получением денег и их

расходованием. Согласно данной концепции, спрос на деньги определяется из формулы количественной

теории: M x V = P x Y Если денежную массу заменить на М d — величину спроса на деньги, то получим, что

спрос на номинальное количество денег будет равен М d = P Y / V Отсюда спрос на деньги зависит от 1)

абсолютного уровня цен, 2) объема производства, 3) скорости обращения денег, который, в свою очередь,

предопределяется величиной ставки процента.

Спрос на деньги может быть выражен также следующей формулой: М d = L = k p y , где k — коэффициент,

характеризующий наличность, остающуюся в среднем за период на руках у населения в форме кассовых

остатков. Коэффициент k есть величина, обратная скорости обращения денег (k = 1/ V). Т. О., спрос на

номинальное количество денег может быть представлен L = 1/ V x р у , а спрос на реальные кассовые

остатки равен

М d / р = 1/ V x у.

В данных концепциях представлена трактовка трансакционного спроса на деньги, являющегося функцией от

дохода: L TP = L TP (y + ). Кейнсианская концепция спроса на деньги наряду с трансакционным спросом

выделяет спекулятивный спрос на деньги. Разделяя позицию классиков о формировании трансакционного

спроса на деньги, Кейнс выделил два мотива в составе данного спроса: 1) спрос на деньги для сделок

запланированного характера; 2) спрос на деньги для совершения незапланированных сделок (мотив

предосторожности). Из функции денег, как средства сбережения, Кейнс выводит спекулятивный спрос.

Сбережения (S) могут распадаться на прирост: 1) облигаций (∆В), 2) денег (∆M), т. е. S = (∆В) + (∆М).

Решая вопрос о спросе на деньги как средстве обращения, население определяет наиболее выгодную

альтернативу: 1) купить облигации и получать доход в виде процента;

2) оставить сбережения в денежной форме, которая является абсолютно ликвидной, но не приносит дохода.

Именно хранение части портфеля активов в виде денег для приобретения облигаций Кейнс назвал

спекулятивным спросом. Спекулятивный спрос отражает обратную связь между величиной спроса на деньги

и нормой ссудного процента: М d = L(y,I)

Спекулятивный спрос связан с функцией сохранения ценностей. За это субъект должен заплатить потерей

дохода от альтернативных видов имущества. Поэтому спрос на деньги как имущество обратно пропорционален доходности ценных бумаг.

Сумма, за которую можно купить новую акцию, обеспечивающую такой доход, как ранее выпущенная,

можно определить

B = i н x B н /i , где В н — номинальная стоимость облигации; i — твердый процент, выплачиваемый на

облигацию; i н — текущая ставка процента, характеризующая доходность вновь выпускаемой облигации; В

— текущий рыночный курс ранее выпущенной облигации. Тогда рыночный курс в будущем будет равен Be

= i н x B н /ie то ожидаемые потери примут вид: B – Be = i н x B н /i – i н x B н /ie

15

Эту потерю экономический субъект сопоставляет с гарантированным доходом на облигацию и сохраняет ее

до тех пор, пока i н x B н ≥ i н x B н /i – i н x B н /ie или 1>1/i – 1/ ie

Величина ставки процента, при которой неравенство превращается в равенство, называется критической

процентной ставкой (i k ) и выражается: i k = ie /(1 + ie).

Спрос на деньги как имущество (рис. 16.12): L ИМ = L i (i max – i)

Совокупный спрос на деньги равен сумме трансакционного спроса (L T ) и спекулятивного спроса (L S ) (рис.

16.13).

Таким образом, величина спроса на деньги зависит от:

1) дохода (прямая зависимость — трансакционный спрос); 2) процентной ставки (обратная зависимость —

спекулятивный спрос); 3) к — величины обратной скорости обращения денег. Функция спроса на деньги

может быть представлена:

M/P = L(y, i, Cp) где Ср — средние затраты на обращ-е других форм богатств в деньги.

Иной концепции придерживаются монетаристы, считающие что экономические субъекты формируют такой

состав портфеля своих активов, который позволяет при данном объеме совокупных активов максимально

удовлетворять полезность от владения имуществом, т. е. спрос на деньги рассматривается как оптимизация

портфеля активов. В состав портфеля включаются: 1) облигации, 2) акции, 3) деньги. Задача состоит в

оптимизации структуры активов при каждом их данном объеме, чтобы обеспечить желаемый уровень

дохода при минимальном риске r* = Σα i x r i , где r* — желаемый уровень доходности; L i — доля активов

данного вида; r i . — доходность данного вида.

R (риск) определяется как вероятность отклонения дохода от ожидаемого дохода. Отсюда функция спроса

на деньги может быть выражена: L = f (r B , r A , Пe, W), где r B — доходность облигаций; r A — доходность

акций; Пe — доход денег, равный темпу инфляции; W — общий объем активов.

Своеобразие монетаристской концепции состоит в том, что они считают, что деньги являются наихудшим

видом активов, доходность по которым определяется ожидаемым темпом инфляции, который может быть

отрицательным, объясняют спрос на деньги, приносящий доход, то есть рассматривают агрегаты М 2 , М 3 не

объясняя специфику М 1.

12. Предложение денег и инструменты его регулирования. Факторы, определяющие функцию и

вид кривой предложения денег.

Предложение денег — находящаяся в обращении денежная масса, т. е. все те деньги, которые покинули

банковскую систему и находятся на руках и счетах населения.

В краткосрочном периоде величина денежной массы в стране, т. е. предложение денег, есть величина

фиксированная. В этой связи кривая предложения денег, характеризующая зависимость предложения денег

от ставки процента, есть вертикальная прямая

Кривая предложения денег краткосрочного периода.

В ряде случаев, когда наблюдается чувствительность населения к колебаниям

номинальной процентной ставки, а также коммерческие банки реагируют на изменение

ставки процента, кривая предложения денег может быть возрастающей функцией, но

вероятность наступления этого события невелика.

В долгосрочном периоде форма кривой предложения денег, характеризующая зависимость объема

денежной массы в стране от цены денег (процентной ставки), зависит от тактических целей Центрального

банка (ЦБ). Тактические цели ЦБ характеризуют намерения банка каким-либо образом реагировать на

изменение спроса на деньги.

1. Кривая предложения денег в условиях жесткой политики.

Если тактической целью ЦБ является сохранение неизменности денежной массы (М) при

изменении спроса на деньги, то кривая предложения денег в долгосрочном периоде будет

вертикальна. В данном случае говорится о жесткой кредитной политике

Такая политика проводится тогда, когда ЦБ считает, что изменение спроса на деньги связано с изменением

уровня цен (р), и для сдерживания инфляции необходимо держать неизменный объем денежной массы. В

результате рост спроса на деньги предопределит увеличение ставки процента.

2. Кривая предложения денег в условиях гибкой политики

Если целью ЦБ является сохранение неизменной цены денег (ставки процента i), то в ответ

на изменение спроса на деньги банк будет изменять предложение денег. В данном случае

кривая предложения денег в долгосрочном периоде будет горизонтальна. В такой ситуации

16

ЦБ проводит гибкую политику.

Данная политика имеет место в том случае, если правительство считает, что спрос на деньги связан с

инвестиционной программой, направленной на рост реального национального дохода, и для того, чтобы

подъем экономики продолжался, необходимо поддерживать неизменной низкую ставку процента.

3. Кривая предложения денег в условиях промежуточной политики

Если тактической целью ЦБ является сохранение определенных темпов роста денежной

массы в ответ на изменение спроса на деньги, то ЦБ при увеличении спроса на деньги

увеличивает денежную массу, но в меньшей мере, чем это необходимо для поддержания неизменной ставки

процента.

В этом случае кривая предложения денег в долгосрочном периоде будет иметь положительный наклон. Эта

политика носит название «промежуточная» и может быть применена в том случае, если изменение спроса на

деньги порождается изменением скорости обращения денег и ростом национального дохода.

Изменить денежную базу в стране ЦБ можно либо путем изменения денежной базы, что является действием

предпочтительным, либо в результате воздействия на величину денежного

мультипликатора.

Основными инструментами влияния на денежную массу являются:

1) проведение операций на открытом рынке (продажа-покупка ценных бумаг). Если

ЦБ продает ценные бумаги, то он уменьшает денежную массу;

2) эмиссия наличных денег; воздействие на денежный мультипликатор через

изменение учетной ставки и нормы обязательных резервов.

13. Формирование цен на облигации.

При опр-ии цены облигации решающими явл-ся след. ее характеристики: величина выплат владельцу

облигации за период - купонный доход (z); предстоящий срок ее обращения (T); сумма гашения в конце

срока обращения (B); рыночная ставка процента ;(i). Согласно концепции капитализации доходов

(5.11)

где B 0 - цена облигации в текущем (нулевом) периоде. Обычно за все годы обращения облигации дивиденды

выплачиваются в одинаковом размере: z 1 = z 2 = ... = z T = a; тогда формула (5.11) принимает вид

(5.12).

Когда рыночный курс облигации меньше значения, получаемого по формуле (5.12), тогда следует ожидать

повышения курса, в противном случае - понижения.

Кроме нынешней цены облигации может представлять интерес ее цена на момент гашения (B T,/i> ):

(5.13).

Она показывает, какую сумму денег получит владелец облигации в момент ее гашения в случае

реинвестирования всех дивидендов под сложные проценты.

Из четырех параметров (a, B, i, T), определяющих цену купонной облигации, два первых являются

известными константами. Рассмотрим, как влияют на цену облигации изменения срока ее обращения и

рыночной ставки процента. При a/B = i цена облигации равна ее номиналу независимо от оставшегося срока

ее обращения, так как в этом случае выражение (5.12) принимает следующий вид:

; t = 1,2, ... , T.

Если a/B > i, то B t > B, но по мере приближения к моменту гашения облигации разность (B t - B)

уменьшается. Когда a/B < i, тогда B t < B и B t приближается к B снизу.

Проанализируем теперь, как влияет на ценность облигации колебание ставки процента. Из выражения (5.11)

следует, что при ее изменении с i 0 до i 1 нынешняя ценность облигации изменится

(5.14), где z t при (t = T) - купонная выплата плюс сумма гашения

на

облигации.

Из формулы (5.14) следует, что B 0 < 0 при i 1 > i 0 , и наоборот, т.е. при повышении (понижении) ставки

процента цена облигации снижается (повышается).

Соответственно из формулы (5.13)

(5.15)

Согласно выражению (5.15) B T > 0 при i 1 > i 0 , и наоборот, т.е. при

повышении (понижении) ставки процента владелец облигации в момент ее

гашения получит больше (меньше), чем ожидал.

17

Таким образом, в случае повышения ставки процента нынешняя цена облигации снижается, но к моменту ее

гашения держатель облигации при реинвестировании дивидендов будет иметь больше, чем ожидал. При

понижении ставки процента обладатель облигации в текущем периоде окажется богаче, но к моменту ее

гашения он накопит меньшую сумму, чем при исходной ставке процента.

Как изменяется цена облигации в каждом из периодов срока ее обращения при различных ставках процента,

определяется по формуле

Пересечение кривых, представляющих динамику текущей цены облигации в течение срока ее обращения

при различных ставках процента (см. рис. 1), свидетельствует о том, что существует определенный момент,

в который текущая цена облигации не зависит от изменения ставки процента. В приведенном примере таким

моментом является четвертый год. Эту особенность динамики ценности облигации (капитализируемого

дохода) в теории финансов используют при выработке рекомендаций по нейтрализации риска от изменения

рыночной ставки процента.

14. Механизм установления совместного равновесия на рынках благ и финансовых активов при

фиксированных ценах.

Совместное равновесие — ситуация, при которой реальные расходы эк. субъектов равны плановым, спрос

на реальные денежные средства равен предложению денег, на рынке благ и финансовых активов

одновременно существует равновесие.

Равновесие на рынке благ достигается при усл-ии, когда инвестиции равны сбережениям, при этом величина

инвестиций находится в обратной зависимости от величины процентной ставки. Данная зависимость

отражает нисходящий характер кривой инвестиций. Поскольку инвестиции являются частью совокупных

расходов, то при росте инвестиций, вызванном падением ставки процента, отмечается и рост расходов,

причем с мультипликативным эффектом. Следовательно, между изменением дохода и изменением

процентной ставки также сущ-ет связь, отраж-мая кривой IS, каждая точка кот-й харак-ет ситуацию, когда

плановые расходы равны объему национального производства.

Равновесие на денежном рынке возникает при равенстве спроса и предложения на деньги. Согласно

кейнсианской теории предложение денег есть величина экзогенная, и равновесие будет зависеть от спроса

на деньги. Спрос на деньги в свою очередь опр-ся предпочтением ликвидности, т. е. чем выше ставка

процента, тем ниже спрос на деньги, поскольку ставка процента представляет альтернативные издержки

владения личными деньгами. Сокращение денежной массы предопределяет рост процентной ставки и

сокращение спроса на деньги и, наоборот. В свою очередь, рост спроса на деньги возрастает при увеличении

дохода. При этом, чтобы сохранилось равновесие, процентная ставка тоже возрастает. Следовательно,

существует зависимость между ростом уровня дохода и ставки процента, что отражает кривая LМ. Кривая

LМ — множество гипотетических вводимых равновесных состояний на рынке денег и

ц/бумаг.

Сам процесс приспособления к совместному равновесию зависит от того, какая

конкретная ситуация неравновесия сложилась на денежном и товарном рынках.

В модели с фиксированными ценами кривые IS, LМ рассекают экономическое

пространство на 4 области, каждая из кот-х характ-т свое сост-е денежного и товарного

рынков: I-Избыток на рынке благ и денег. II-Избыток товаров, дефицит денег. IIIДефицит благ и денег. IV-Дефицит товаров и избыток денег. Экономическое равновесие IS-LМ — это точка