особенности учета в торговле

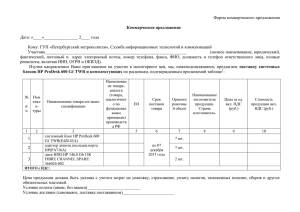

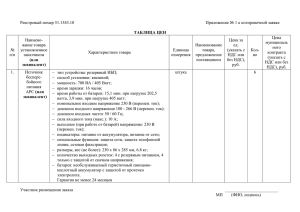

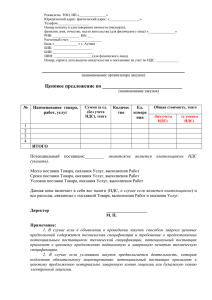

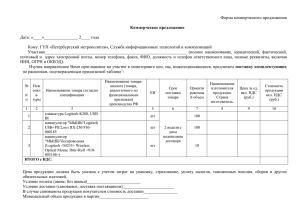

advertisement