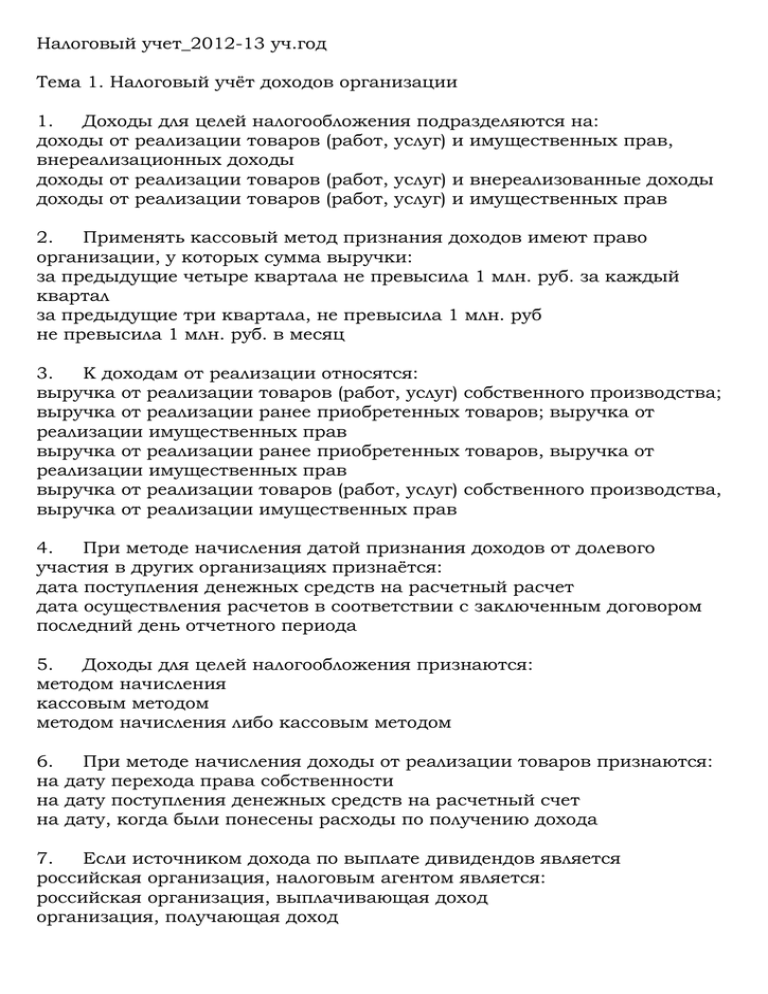

Налоговый учет

advertisement