Занимательная теория финансов

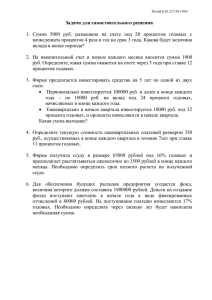

advertisement