Для журнала «Деньги и кредит»

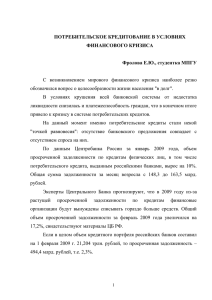

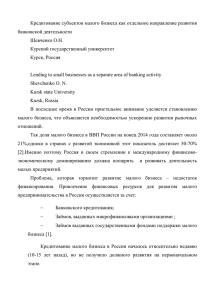

advertisement

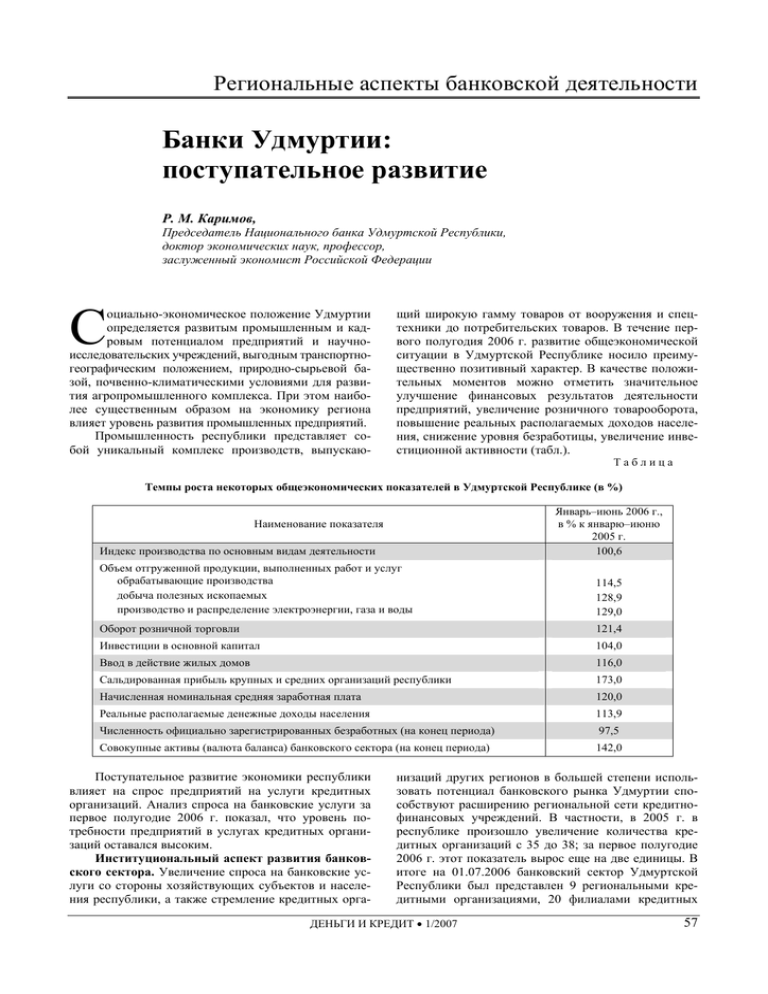

Региональные аспекты банковской деятельности Банки Удмуртии: поступательное развитие Р. М. Каримов, Председатель Национального банка Удмуртской Республики, доктор экономических наук, профессор, заслуженный экономист Российской Федерации С оциально-экономическое положение Удмуртии определяется развитым промышленным и кадровым потенциалом предприятий и научноисследовательских учреждений, выгодным транспортногеографическим положением, природно-сырьевой базой, почвенно-климатическими условиями для развития агропромышленного комплекса. При этом наиболее существенным образом на экономику региона влияет уровень развития промышленных предприятий. Промышленность республики представляет собой уникальный комплекс производств, выпускаю- щий широкую гамму товаров от вооружения и спецтехники до потребительских товаров. В течение первого полугодия 2006 г. развитие общеэкономической ситуации в Удмуртской Республике носило преимущественно позитивный характер. В качестве положительных моментов можно отметить значительное улучшение финансовых результатов деятельности предприятий, увеличение розничного товарооборота, повышение реальных располагаемых доходов населения, снижение уровня безработицы, увеличение инвестиционной активности (табл.). Таблица Темпы роста некоторых общеэкономических показателей в Удмуртской Республике (в %) Январь–июнь 2006 г., в % к январю–июню 2005 г. 100,6 Наименование показателя Индекс производства по основным видам деятельности Объем отгруженной продукции, выполненных работ и услуг обрабатывающие производства добыча полезных ископаемых производство и распределение электроэнергии, газа и воды 114,5 128,9 129,0 Оборот розничной торговли 121,4 Инвестиции в основной капитал 104,0 Ввод в действие жилых домов 116,0 Сальдированная прибыль крупных и средних организаций республики 173,0 Начисленная номинальная средняя заработная плата 120,0 Реальные располагаемые денежные доходы населения 113,9 Численность официально зарегистрированных безработных (на конец периода) 97,5 Совокупные активы (валюта баланса) банковского сектора (на конец периода) 142,0 Поступательное развитие экономики республики влияет на спрос предприятий на услуги кредитных организаций. Анализ спроса на банковские услуги за первое полугодие 2006 г. показал, что уровень потребности предприятий в услугах кредитных организаций оставался высоким. Институциональный аспект развития банковского сектора. Увеличение спроса на банковские услуги со стороны хозяйствующих субъектов и населения республики, а также стремление кредитных орга- низаций других регионов в большей степени использовать потенциал банковского рынка Удмуртии способствуют расширению региональной сети кредитнофинансовых учреждений. В частности, в 2005 г. в республике произошло увеличение количества кредитных организаций с 35 до 38; за первое полугодие 2006 г. этот показатель вырос еще на две единицы. В итоге на 01.07.2006 банковский сектор Удмуртской Республики был представлен 9 региональными кредитными организациями, 20 филиалами кредитных ДЕНЬГИ И КРЕДИТ • 1/2007 57 Региональные аспекты банковской деятельности организаций других регионов и 11 филиалами Сберегательного банка Российской Федерации. Одновременно расширяется сеть внутренних структурных подразделений кредитных организаций, в основном за счет открытия дополнительных офисов и кредитнокассовых офисов. Количество операционных касс вне кассового узла, напротив, сокращается, при этом часть из них преобразуется в дополнительные офисы для более полного и эффективного предоставления банковских услуг. Необходимо отметить, что данная тенденция наиболее отчетливо стала проявляться с 2005 г. В результате банковские услуги в городах и районах республики по состоянию на 01.07.2006 оказывали 345 внутренних структурных подразделений кредитных организаций. Расширение банковской сети способствует усилению конкуренции между кредитными организациями по всем направлениям банковской деятельности, что, в свою очередь, постепенно ведет к изменениям в распределении долей кредитных организаций на рынке банковских услуг. В частности, за шесть месяцев 2006 г. удельный вес филиалов Сбербанка России в активах (размещенных средствах) банковского сектора республики снизился с 48,0 до 46,4%; доля 5 крупнейших кредитных организаций по величине активов сократилась с 75,2 до 73,2%. Данную тенденцию подтверждает снижение индексов концентрации (централизации) различных показателей банковского сектора региона в 2005 г. – первой половине 2006 г.1.Так, индекс концентрации активов (размещенных средств) за данный период снизился с 0,30 до 0,24, вкладов населения – с 0,44 до 0,35, кредитов – с 0,35 до 0,28. Тем не менее, несмотря на устойчивую динамику снижения, уровень концентрации этих показателей в банковском секторе республики можно охарактеризовать как высокий (рис. 1). 0,5000 0,4411 0,4000 0,3000 0,3513 0,3502 0,3547 0,3014 0,3036 0,2557 0,2752 0,2400 0,2372 0,2000 0,2109 0,1900 0,1000 0,0000 Активы 01.01.2005 г. Вклады населения Кредиты 01.01.2006 г. Капитал 01.07.2006 г. Рис. 1. Показатели концентрации (централизации) банковского сектора Удмуртской Республики Капитал и привлеченные средства. К среднему уровню концентрации приближается лишь распределение капитала региональных банков: по сравнению с началом 2005 г. индекс концентрации собственных средств снизился на 0,05 до 0,19. Процесс децентрализации капитала в первом полугодии стал следствием постепенного увеличения совокупного капитала региональных кредитных организаций (с 1784 до 2011 млн руб.). При этом темпы роста собственных средств менее капитализированных банков превышали скорость, с которой наращивали капитал относительно крупные банки. В результате удельный вес двух самых крупных (по размеру капитала) банков в республике за январь – июнь уменьшился с 55,6 до 50,4%; количество кредитных организаций с капиталом свыше 200 млн руб. увеличилось с 3 до 5 (совокупный капитал этой группы – в 1,4 раза), а их доля в совокупном капитале региональных банков – с 67,1 до 85,2%. Как положительную тенденцию следует отметить превышение темпов прироста капитала региональных 58 банков над темпами прироста размещенных ими средств – 12,7% против 10,5% (для сравнения: за весь 2005 г. эти показатели составили соответственно 10,6 и 55,0%). Учитывая возросшую конкуренцию на рынке банковских услуг и ужесточение требований к банкам со стороны государства по размеру и качеству капитала, кредитные организации республики принимают меры по привлечению инвесторов, повышению доходности банковских операций для наращивания объема собственных средств. ___________________________ 1 Каждый индекс концентрации (централизации) рассчитывается как сумма квадратов удельных весов показателя кредитных организаций в общем объеме показателя банковского сектора региона. Индекс показывает степень концентрации показателя и принимает значения от 0 до 1. Значение, близкое к нулю, соответствует минимальной концентрации, менее 0,10 – низкому уровню концентрации, от 0,10 до 0,18 – среднему уровню концентрации, свыше 0,18 – высокому уровню концентрации. ДЕНЬГИ И КРЕДИТ • 1/2007 Региональные аспекты банковской деятельности Увеличение капитала региональных банков, а также прибыли, фондов и резервов всего банковского сектора республики привели к достаточно существенному росту той части ресурсной базы, которая формируется за счет собственных источников ресурсов (за полугодие – 137,7%). При этом данная составляющая пассивов увеличивалась быстрее привлеченных средств, темпы роста которых составили 116,1% (для сравнения: в 2005 г. – 111,3 и 150,5% соответственно). В результате доля собственных источников ресурсов в совокупной ресурсной базе за полугодие выросла с 6,5 до 7,6%. По состоянию на 01.07.2006 кредитными организациями из различных источников привлечено средств на сумму 49,6 млрд рублей. Крупные (в основном московские) кредитные организации вкладывают значительные финансовые средства в развитие своих региональных сетей. В отношении филиалов, работающих в Удмуртии, этот процесс особенно активно стал проявляться начиная с середины 2004 г. В результате к началу 2006 г. в структуре пассивов банковского сектора республики стал преобладать такой ресурс, как межбанковские расчеты, практически полностью сформированный из средств, полученных филиалами кредитных организаций других регионов от своих головных банков. На данный источник ресурсов на 01.07.2006 приходилось 19,9 млрд руб., или 40,0% от общей суммы привлеченных средств. Не менее существенную роль в формировании ресурсной базы региона играют депозиты физических лиц. С 2001 г. вклады населения – основной фактор роста банковских пассивов, что является следствием увеличения денежных доходов граждан, с одной стороны, и работы государственных органов власти, Банка России, кредитных организаций по повышению надежности банковской системы и укреплению доверия к ней, с другой стороны. По состоянию на 01.07.2006 объем вкладов населения в банковском секторе республики составил 18,2 млрд руб. (или 36,6% в привлеченных средствах). В первом полугодии 2006 г. депозиты граждан обеспечили 31,5% (2,5 млрд руб.) совокупного прироста пассивов. Постепенно увеличиваются сроки привлечения средств от населения: удельный вес долгосрочных вкладов (свыше одного года) в общей массе депозитов физических лиц вырос до 62%. Активность, с которой региональные банки привлекают средства граждан, привела к увеличению их удельного веса на рынке частных вкладов с 20,0% в начале 2005 г. до 28,2% в середине 2006 г. Доля филиалов Сберегательного банка России за данный период, напротив, снизилась (с 65,6 до 57,4%). Можно с уверенностью говорить, что действующие в республике кредитные организации, являющиеся участниками системы страхования вкладов, будут и в дальнейшем активно привлекать средства населения, развивая тем самым конкуренцию на рынке частных вкладов региона. Доля двух доминирующих статей (межбанковские расчеты и вклады) в структуре привлеченных пассивов за январь – июнь 2006 г. практически не изменилась. Между тем удельный вес другой важной составляющей ресурсов – депозитов и средств юридических лиц – на фоне роста экономики Удмуртии за полугодие увеличился с 12,0 до 15,2% (до 7,5 млрд руб.); доля выпущенных банками ценных бумаг снизилась с 5,0 до 3,1% (1,5 млрд руб.). Динамика и структура активов. В первом полугодии 2006 г. в развитии активных операций банков Удмуртии сохранилась позитивная динамика, достигнутая в предыдущие годы. Совокупный объем размещенных средств за шесть месяцев увеличился на 18,0% и на 01.07.2006 составил 52,6 млрд руб. При этом подавляющая часть размещенных средств – 87,7% – приносит кредитным организациям определенный доход. На кредиты приходится 97,5% работающих активов. За январь – июнь ссудная задолженность выросла на 19,1%, составив 44,9 млрд руб., при этом основная масса кредитов была направлена в реальный сектор экономики – 74,9% ссудной задолженности. В структуре ссудной задолженности по видам экономической деятельности заемщиков – юридических лиц в республике преобладают предприятия обрабатывающей промышленности. Позитивные изменения в сфере промышленного производства в первом полугодии 2006 г. способствовали росту удельного веса данных предприятий в рассматриваемой структуре на 2,8 процентного пункта до 37,9%. На 0,8 процентного пункта до 29,9% вырос удельный вес предприятий оптовой и розничной торговли, по ремонту автотранспорта, бытовых изделий и предметов личного пользования. Предприятия перечисленных видов экономической деятельности традиционно являются наиболее значимыми потребителями кредитных ресурсов в Удмуртии. За последние пять лет высокими темпами развивается кредитование физических лиц, прежде всего на потребительские цели. Объем ссудной задолженности по кредитам, выданным населению Удмуртии (без учета индивидуальных предпринимателей), за период с начала 2002 г. по середину 2006 г. вырос более чем в 14 раз, а ее удельный вес в совокупной ссудной задолженности – с 9,6 до 21,9% (рис. 2). За январь – июнь 2006 г. задолженность по кредитам физическим лицам выросла на 33,6% (прирост в среднем по Приволжскому федеральному округу – 28,9%) и на 01.07.2006 составила 9,8 млрд рублей. Кредиты населению на потребительские цели традиционно предоставлялись более высокими темпами по сравнению с кредитованием реального сектора экономики, где прирост за полугодие составил 14,3%. Интенсивный рост объемов потребительского кредитования необходимо рассматривать как результат действия группы факторов: благоприятная макро- ДЕНЬГИ И КРЕДИТ • 1/2007 59 Региональные аспекты банковской деятельности нансовые инструменты; заинтересованность торговых предприятий в сотрудничестве с кредитными организациями. 14000 19,5 12000 16,5 Млн руб. 10000 8000 6000 12,8 9,6 683,7 24 9 848,2 20 7 370,0 10,3 4 221,7 4000 2000 21,9 985,3 2 094,4 16 12 % экономическая ситуация в стране; обострившаяся конкуренция на рынке корпоративного кредитования; снижение уровня доходности вложений в другие фи- 8 4 0 0 01.01.2002 01.01.2003 01.01.2004 01.01.2005 01.01.2006 01.07.2006 Задолженность по кредитам физическим лицам, млн рублей Удельный вес кредитов физическим лицам в ссудной задолженности, % Рис. 2. Динамика кредитования физических лиц (без учета индивидуальных предпринимателей) в Удмуртской Республике Одним из определяющих факторов развития потребительского кредитования является рост доходов населения. В частности, в Удмуртии средняя заработная плата в 2005 г. составила 6509 руб., что почти в два раза больше по сравнению с 2002 г. Реальный рост заработной платы в условиях наступившей стабилизации и уверенности, как минимум, в краткосрочной перспективе обусловливает увеличение платежеспособного спроса населения и определяет степень его потребительской активности. С другой стороны, платежеспособный спрос граждан «разогревается» увеличением предложения банков по потребительскому кредитованию, тем самым создается стимул для развития общественного производства, нацеленного на удовлетворение растущего спроса. Привлекательность розничного кредитования для кредитных организаций определяется относительно высоким уровнем доходности по сравнению с вложениями в другие финансовые инструменты, а также значительными потенциальными возможностями по увеличению количества заемщиков и сумм выдаваемых кредитов. В частности, по состоянию на 01.07.2006 задолженность по кредитам, приходящаяся в среднем на одного жителя республики, ориентировочно составила 6377 руб. на человека (на 01.01.2005 – 2720 руб.). Естественным следствием роста предложения является усиление конкуренции между кредитными организациями на рынке розничного кредитования. Данный фактор наряду со снижением темпов инфляции до умеренных значений, отходом от девальвационных ожиданий и снижением Банком России ставки рефинансирования способствует удешевлению заемных ресурсов. Так, средневзвешенная процентная 60 ставка по кредитам в рублях, предоставленным физическим лицам региональными банками в Удмуртии, снизилась примерно с 30% в начале 2002 г. до 18% в середине 2006 года. Достаточно активно развивают потребительское кредитование региональные банки: совокупная задолженность по кредитам, выданным ими физическим лицам (без учета индивидуальных предпринимателей), за первое полугодие выросла на 39,5%. Доля таких кредитов в кредитном портфеле региональных банков увеличилась на 4,8 процентного пункта до 29,3%. В республике функционирует один специализированный розничный банк: более половины его кредитного портфеля (73,0%) приходится на кредиты населению, а удельный вес данного банка в сумме всех кредитов, выданных физическим лицам региональными кредитными организациями, составил 62,7%. Еще два банка ведут активную политику по расширению своего участия на рынке потребительского кредитования. Общая доля этих трех банков в ссудной задолженности населения перед региональными кредитными организациями на 01.07.2006 составила 90,5%. Остальные шесть банков не выделяют потребительское кредитование в качестве приоритетного направления своей деятельности по размещению ресурсов. Положительным моментом является постепенное увеличение долгосрочных (на срок более одного года) кредитных вложений, задолженность по которым за первое полугодие выросла на 19,0% (по региональным банкам – на 55,3%). В результате предприятия имеют больше возможностей направлять получаемые кредиты не только на пополнение оборотных средств, но и на обновление основных фондов и в инвестици- ДЕНЬГИ И КРЕДИТ • 1/2007 Региональные аспекты банковской деятельности онные проекты, а население – покупать в кредит более качественные и дорогие товары длительного пользования, в первую очередь автотранспорт и бытовую технику. В то же время доля долгосрочных кредитов в ссудной задолженности за полугодие практически не изменилась. О необходимости наращивания долгосрочного кредитования свидетельствуют данные мониторинга предприятий. Доля опрошенных предприятий, которым в предстоящем периоде потребуются долгосрочные кредиты, увеличивается: с IV квартала 2005 г. по III квартал 2006 г. она составляла соответственно 11,2, 14,5, 19,5 и 20,3%. Большинство опрошенных предприятий в качестве основных источников инвестиционной деятельности указало на собственные источники (амортизационные отчисления и прибыль), при этом роль банковских кредитов несколько снизилась. Динамика объемов долгосрочных кредитов определяется, в том числе, уровнем развития ипотечного кредитования за счет банковских ресурсов. В Удмуртии этот сегмент рынка только начал формироваться, хотя определенные успехи уже достигнуты. В частности, за шесть месяцев 2006 г. заемщикам республики выдано банковских кредитов на покупку жилья в сумме 1277 млн руб., или 1,8% от общей суммы вновь выданных кредитов. Это соответственно в 3,4 раза и на 1,2 процентного пункта больше, чем за аналогичный период 2005 г. Задолженность по кредитам на покупку жилья на 01.07.2006 составила 1169 млн руб. Особенно активно развивают жилищное кредитование региональные банки. Развитие ипотечного кредитования, безусловно, способствует реализации в республике национального проекта «Доступное и комфортное жилье – гражданам России». Тем не менее, несмотря на положительную динамику, пока ипотечное кредитование в регионе попрежнему распространено недостаточно и покрывает лишь незначительную часть спроса на жилищные кредиты со стороны граждан. Причинами являются, с одной стороны, недостаточные доходы граждан для покупки жилья и оформления кредита, а с другой – стремительный рост цен на жилье в 2005–2006 гг., вызванный в первую очередь дефицитом предложения в связи с резким спадом в области строительства за последние десять лет. Данные факторы не позволяют задолженности по ипотечным кредитам увеличиваться с большей скоростью по сравнению с другими составляющими кредитного портфеля. Об этом свидетельствует снижение удельного веса жилищных кредитов в совокупной ссудной задолженности по заемщикам региона в первом полугодии 2006 г. (с 2,9 до 2,5%). Начавшаяся в Удмуртии в 2006 г. активизация жилищного строительства должна ускорить решение проблемы обеспечения населения доступным жильем. Следует отметить, что действующие в республике кредитные организации проявляют серьезный интерес к кредитованию заемщиков на этапе строительства. Такое кредитование содержит в себе значительные риски, но это пока единственный действенный путь, который банки могут предпринять для увеличения предложения жилья и повышения спроса на ипотечные программы. Создание условий и поддержка жилищного строительства на государственном (федеральном и региональном) уровне является важной социальной задачей, от успешного решения которой зависит повышение доступности для населения как стоимости жилья, так и банковских кредитов на его приобретение. Для дальнейшего наращивания ипотечного кредитования банки нуждаются в устойчивой долгосрочной ресурсной базе. Однако из привлеченных банковским сектором республики ресурсов лишь 4% привлечены на срок более трех лет. Незначительный объем «длинных» пассивов является одним из факторов, сдерживающих распространение ипотечного кредитования за счет банковских ресурсов. Решением вопроса может стать предоставление банкам возможности доступа к соответствующим средствам бюджета и пенсионным накоплениям граждан. Важным стимулом в развитии жилищного кредитования должно стать снижение процентных ставок. В частности, в Удмуртской Республике средневзвешенная процентная ставка по жилищным кредитам в рублях за первое полугодие 2006 г. снизилась с 16,5 до 14,5% годовых. На федеральном уровне вектор снижения процентных ставок определяет Агентство по ипотечному жилищному кредитованию (АИЖК). С 01.01.2006 Агентство ввело дифференцированную ставку по ипотечным кредитным продуктам от 12 до 16% в зависимости от суммы первоначального взноса и сроков кредитования, а с 01.07.2006 вновь снизило процентные ставки до диапазона 11,5–14,5% годовых. Объем другого вида активов банковского сектора республики – вложений в ценные бумаги – за январь – июнь 2006 г. снизился на 10,4% до 1163 млн руб., удельный вес ценных бумаг в работающих активах – с 3,3 до 2,5%. Данная тенденция в основном обусловлена сокращением вложений кредитных организаций в учтенные векселя (на 20,2%). Соответственно изменилась и структура вложений в ценные бумаги: на фоне постепенного снижения в портфелях кредитных организаций доли векселей (с 74 до 66%) и акций (с 7 до 2%) доля вложений в долговые обязательства увеличилась (с 19 до 32%). Следует отметить, что объем вложений в ценные бумаги на 95% был сформирован из операций региональных банков. Несмотря на институциональные изменения в банковской сфере Удмуртии, определяющим фактором развития активных операций в первом полугодии стала надежная и динамичная работа банковского сектора, сложившегося в регионе к началу 2006 г. В частности, совокупный прирост задолженности по размещенным средствам, составивший за шесть месяцев более 8 млрд руб., на 97% был сформирован за ДЕНЬГИ И КРЕДИТ • 1/2007 61 Региональные аспекты банковской деятельности счет деятельности кредитных организаций, работавших в регионе до 01.01.2006. Помимо банков и филиалов, зарегистрированных на территории Удмуртии, определенный объем банковских услуг предоставляют кредитные организации других регионов, не имеющие филиалы и открывшие на территории республики внутренние структурные подразделения (представительства, кредитно-кассовые офисы). Задолженность по кредитам, выданным данными кредитными организациями заемщикам Удмуртской Республики, на 01.07.2006 составила 2,4 млрд руб. Большая часть из них – 1,6 млрд руб. – предоставлена физическим лицам. Необходимо отметить, что вклад кредитных организаций, не входящих в состав банковского сектора республики, в общий объем кредитования юридических и физических лиц, зарегистрированных в Удмуртии, постепенно сокращается, что обусловлено повышением активности на рынке кредитования региональных банков. Кредитный риск в банковской деятельности. Учитывая активное развитие кредитных операций, из всех рисков, сопутствующих банковской деятельности, наибольшую значимость в последнее время приобрел кредитный риск. Его уровень определяется качеством кредитного портфеля, за первое полугодие 2006 г. он несколько увеличился: при росте объема кредитов на 19,1% объем просроченной ссудной задолженности вырос на 44,9%, а ее доля в кредитах – с 0,5 до 0,6% (по Приволжскому федеральному округу – с 1,2 до 1,4%). По итогам шести месяцев лишь у одной кредитной организации (включая филиалы банков из других регионов) просроченная задолженность по кредитам превышала 4%; еще у трех кредитных организаций она составляла чуть более 2%; у большей части кредитных организаций (70%) просроченная задолженность в кредитном портфеле не превышала 1%. По сравнению с 01.01.2006 распределение кредитных организаций по доле просроченной задолженности практически не изменилось. В кредитах банков и их филиалов реальному сектору экономики удельный вес просроченной задолженности на 01.07.2006 составил 0,6% против 0,5% на 01.01.2006. По видам экономической деятельности предприятий-заемщиков наибольший уровень просроченной задолженности на 01.07.2006 сложился по кредитам, выданным предприятиям обрабатывающих производств (0,7%) и строительной сферы (0,5%), при этом данные показатели за полугодие изменились незначительно. За январь – июнь существенно сократилась доля просроченной задолженности по кредитам, направленным в сферу транспорта и связи, – с 1,6 до 0,3%; показатель по предприятиям оптовой и розничной торговли, ремонту автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования снизился с 0,5 до 0,3%. Наиболее быстро по сравнению с другими видами активных операций увеличивается просроченная задолженность по кредитам населению: за первое полугодие 2006 г. ее объем в республике увеличился на 57,6%. Вместе с тем данный показатель ниже среднего значения по Приволжскому федеральному округу (70,6%) и по России в целом (81,6%) за тот же период. Удельный вес невозвращенных долгов населения перед банками, хотя и постепенно растет, на 01.07.2006 не превышал 1%. В условиях интенсивного роста объемов потребительского кредитования требования к качеству кредитов существенно повышаются, тем более что темпы роста просроченной задолженности по кредитам физическим лицам превышают скорость наращивания объемов кредитования и темпы роста номинальной заработной платы1. По состоянию на 01.07.2006 доля стандартных ссуд в общем объеме ссудной задолженности региональных банков составила 37,7%, доля проблемных и безнадежных ссуд – 8,9%, что свидетельствует о реальной и адекватной оценке кредитными организациями принимаемых рисков при выдаче кредитов. Следует отметить, что все кредитные организации Удмуртии по состоянию на 01.07.2006 соблюдали обязательные нормативы, не имели существенных недостатков в своей деятельности, по итогам первого полугодия получили совокупную прибыль в сумме 142,5 млн руб. Вместе с тем с учетом тенденций в развитии активных операций на банковском рынке и требований Банка России региональным кредитным организациям необходимо продолжить построение эффективной системы управления рисками и внутреннего контроля. С учетом позитивной динамики, сложившейся в развитии банковской сферы Удмуртии, а также действий органов государственной власти и Банка России по укреплению надежности банковского сектора, это позволит кредитным организациям в дальнейшем эффективно функционировать на благо экономики и населения Удмуртии. ■ ___________________________ 1 Данные по республике за 2005 г. – соответственно 206,5, 174,6 и 123,3%. 62 ДЕНЬГИ И КРЕДИТ • 1/2007