Правовое регулирование банковского кредитования

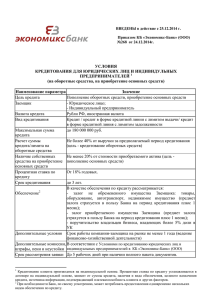

advertisement