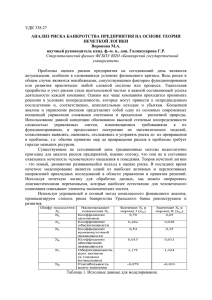

Лекционный материал по теме 4.2

advertisement

Лекционный материал по теме 4.2 «АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ» Задачи и сущность финансового анализа, источники информации для его осуществления Поскольку любое предприятие является открытой социальноэкономической системой, то ему постоянно и неизбежно приходится вступать в экономические взаимоотношения с другими субъектами хозяйственной деятельности (поставщиками ресурсов, потребителями продукции, страховыми и банковскими организациями и т.п.). В связи с этим весьма актуальной является проблема квалифицированного выбора контрагентов (партнеров) на внутреннем и внешнем рынках, от финансового состояния которых зависит эффективность будущего сотрудничества. Значимость финансового анализа существенно возрастает в условиях рыночной и особенно переходной экономики, когда причиной банкротства предприятий достаточно часто является неудовлетворительное финансовое состояние их контрагентов. Взаимоотношения субъектов хозяйственной деятельности строятся посредством системы финансов (государственных, региональных, на уровне предприятий), важнейшей составной частью которых являются именно финансы предприятий. Финансы предприятия – это система экономических взаимоотношений, выражающих формирование и использование денежных средств в процессе хозяйственного оборота предприятия, т.е. движение его финансовых ресурсов. Финансовые ресурсы предприятия – это денежные средства предприятия, имеющиеся в его распоряжении и предназначенные для осуществления текущих затрат и затрат по расширенному воспроизводству, для выполнения платежных обязательств и экономического стимулирования персонала. Различают следующие основные виды платежных обязательств: 1) обязательства перед фискальной системой (долги по обязательным платежам – по налогам, сборам, пошлинам и иным платежам в бюджет соответствующего уровня и государственные внебюджетные фонды, в том числе экономические (финансовые) санкции, применяемые к должнику), т.е. платежные обязательства, по которым необходимо платить в установленном порядке независимо от воли руководства фирмы; 2) обязательства перед финансово-кредитной системой (долги перед банками, финансовыми компаниями в случае, если предприятие взяло ссуду или заем в денежной форме либо в виде ценных бумаг на основе кредитного договора; к этой группе обязательств также относятся обязательства перед страховыми компаниями, где предприятие берет заем под свои страхуемые риски; 3) обязательства перед кредиторами за поставленные ими товары или услуги, а также за выполненные работы, т.е. платежные обязательства перед другими предприятиями или предпринимателями, которые возникают в результате договоров; 4) обязательства перед акционерами и работниками предприятия (внутренний долг), представляющие собой долги компаний по оплате труда, выплате премий, дивидендов и т.д. Формирование финансовых ресурсов предприятия происходит за счет целого ряда источников, которые делятся на собственные и заемные. Первоначальной составной частью собственных финансовых ресурсов предприятия является его уставный (акционерный или складочный) капитал, под которым подразумевается имущество предприятия, созданное за счет вкладов его учредителей (участников). Другими важнейшими источниками формирования финансовых ресурсов предприятия являются прибыль от основной и иных видов его деятельности, амортизация, целевые поступления и др. К заемным финансовым ресурсам относятся полученные предприятием кредиты, ссуды и т.п. Важнейшим направлением финансового анализа хозяйственной деятельности предприятия является определение его рентабельности (см. п. 4.2) и платежеспособности, под которой понимается способность предприятия своевременно и в полном объеме исполнять свои платежные обязательства (соответственно, неплатежеспособность – это неспособность предприятия своевременно и в полном объеме удовлетворять требованиям кредиторов). В условиях рыночной экономики возрастает актуальность проблемы достоверности информации о финансово-экономическом состоянии предприятия. С целью предотвращения ее фальсификации на практике применяется такая форма финансового анализа хозяйственной деятельности предприятия, как аудит. Аудит – это независимая проверка и выражение мнения о финансовой отчетности предприятия. Его осуществляет внешний аудитор, который дает прилагаемое к годовому отчету заключение. Аудитор – это физическое или юридиче- ское (аудиторская фирма, организация) лицо, проводящее аудит предприятия. Основными источниками информации для анализа финансового состояния предприятия являются следующие официальные документы: форма №1 «Бухгалтерский баланс» (см. прил. 1). Бухгалтерский баланс предприятия – это денежное выражение состояния средств предприятия (активов) и источников их образования (пассивов), а также финансовых результатов хозяйственной деятельности. Активы – это составная часть баланса предприятия, отражающая состояние производственных ресурсов, которыми располагает предприятие. Пассивы – это другая составная часть бухгалтерского баланса предприятия, показывающая источники финансирования имеющихся у предприятия производственных ресурсов. Так, если активы предприятия показывают, куда (во что) вложены финансовые ресурсы предприятия, то пассивы дают ответ на вопрос, откуда взяты эти ресурсы; форма №2 «Отчет о прибылях и убытках» (см. прил. 2); форма №3 «Отчет о движении фондов и других средств»; форма №4 «Отчет о движении денежных средств»; форма №5 «Приложение к бухгалтерскому балансу» (см. прил. 3). Для более тщательного и глубокого анализа экономической деятельности и финаснового состояния предприятия наряду с перечисленными официальными формами применяются: журнал-ордер «Главная книга», который обязательно ведется на каждом предприятии; журналы-ордера и первичная документация; договора на поставку продукции по организациям-покупателям за последние 3 года; договора на приобретение сырья, материалов и других средств и предметов труда и услуг сторонних организаций за последние 3 года; материалы по инвентаризации имущества, переоценке активов и финансовых обязательств; учредительные документы и материалы по заседаниям высшего органа управления организации. Показатели, характеризующие финансовое состояние предприятия В Республике Беларусь с 2000 г. действуют «Правила по анализу финансового состояния и платежеспособности субъектов предпринимательской деятельности», утвержденные постановлением Министерства финансов Республики Беларусь №46, Министерства экономики Республики Беларусь №76, Министерства по управлению государственным имуществом и приватизации Республики Беларусь №1850, Министерства статистики и анализа Республики Белаурусь №20 от 27 апреля 2000 г. и предусматривающие определение слеудющих показателей оценки финансового состояния предприятия: коэффициент текущей ликвидности K1, характеризующий общую обеспеченность предприятия оборотными активами: AII стр .217 , (45) К1 стр . 540 стр . 550 стр . 560 ПV где АII – сумма «итого по II разделу» активов баланса предприятия, руб.; ПV – сумма «итого по V разделу» пассивов баланса, руб.; стр.217, стр.540, стр.550, стр.560 – значения соответствующих строк баланса, руб. (см. прил. 1); коэффициент обеспеченности собственными оборотными средствами К2, отражающий наличие собственных оборотных средств, необходимых для финансовой устойчивости предприятия: П III стр.550 стр.560 AI , (46) К2 AII где ПIII – сумма «итого по III разделу» пассивов баланса предприятия, руб.; АI – сумма «итого по I разделу» активов баланса, руб.; АII – сумма «итого по II разделу» активов баланса, руб.; стр.550, стр.560 – значения соответствующих строк баланса, руб.; коэффициент обеспеченности финансовых обязательств активами К3, характеризующий способность компании рассчитаться по своим финансовым (долгосрочным и краткосрочным) обязательствам после реализации активов: П IV П V стр.550 стр.560 , (47) К3 ВБ где ПIV – итог раздела IV пассива бухгалтерского баланса предприятия (строка 490), руб.; ПV – итог раздела V пассива баланса (строка 590), руб.; ВБ – валюта баланса (строка 299 или 599); коэффициент обеспеченности просроченных финансовых обязательств активами К4, отражающий возможность предприятия рассчитаться по своим просроченным финансовым (долгосрочным и краткосрочным) обязательствам: К4 КП ДП , ВБ (48) где КП – краткосрочная просроченная задолженность («Приложение к бухгалтерскому балансу», форма №5, сумма строк 131, 151, 231), руб.; ДП – долгосрочная просроченная задолженность («Приложение к бухгалтерскому балансу», форма №5, сумма строк 111, 121, 241), руб. (см. прил. 3); коэффициент финансовой независимости Кн: П III ; (49) Кн ВБ общая рентабельность Робщ: стр .130 (50) , С о . п .c С о . п . з где стр.130 – значение соответствующей строки формы №2 (см. прил. 2); Со.п.с – средняя стоимость основных производственных средств (фондов), исчисляемая путем суммирования половины наличия средств на начало и конец отчетного периода, наличия их на первые числа остальных месяцев и деления полученной суммы на число месяцев отчетного периода; Со.п.з – средняя стоимость оборотных производственных запасов, определяемая путем деления на число месяцев в отчетном периоде суммы средних месячных остатков производственных оборотных запасов (средние месячные остатки вычисляются как половина суммы остатков производственных оборотных запасов на начало и конец месяца); отдача основных производственных средств (фондов) Отд: стр .010 , (51) Отд С о . п .c где стр.010 – значение соответствующей строки формы №2 (см. прил. 2); Робщ оборачиваемость оборотных производственных запасов Оо.з: стр.010 (52) ; Робщ С о.п. з оборачиваемость оборотных активов Оо.а: стр .010 (53) . Робщ AII Диагностика неплатежеспособности и потенциального банкротства предприятия Переход Республики Беларусь к рыночным отношениям закономерно вызвал к жизни появление достаточно нового для белорусской экономической практики понятия экономической несостоятельности (банкротства) предприятия, которое связано с тем, что срок эволюционного развития любой социально-экономической системы объективно ограничен, т.е. с жизненным циклом организации. Важно отметить, что в развитых странах с рыночной экономикой давно созданы и успешно функционируют национальные системы банкротства, а отношение общественности к банкротству нейтрально-позитивное (в отличие, например, от Беларуси и Российской Федерации, где банкротство пока еще воспринимается как исключительное и преимущественно негативное явление) и рассматривается в качестве своеобразного механизма «естественного отбора» эффективно функционирующих предприятий и оздоровления (или ликвидации) несостоятельных хозяйствующих субъектов. Национальная система банкротства Республики Беларусь Любая (в т.ч. и белорусская) национальная система экономической несостоятельности (банкротства), как правило, включает в себя следующие составные элементы: 1) законодательную базу об экономической несостоятельности (банкротстве) (в Республике Беларусь в ее основе лежит Закон Республики Беларусь от 18 июля 2000 г. «Об экономической несостоятельности (банкротстве)» и др.; в Российской Федерации – Закон Российской Федерации 1998 г. «О несостоятельности (банкротстве)» и др.); 2) специализированную судебную систему (в Республике Беларусь – хозяйственные суды; в Российской Федерации – арбитражные суды и т.п.); 3) институт специалистов, обеспечивающих реализацию законодательства об экономической несостоятельности (банкротстве) (в Республике Беларусь – антикризисные и временные управляющие; в Российской Федерации – арбитражные управляющие; в других странах – антикризисные управляющие, кризис-менеджеры и т.п., а также их помощники, советники, консультанты и другие специалисты); 4) органы государственного управления по делам о банкротстве, обеспечивающие осуществление регулирующих и надзорных функций при реализации процедур банкротства (в Республике Беларусь эти функции возложены на Департамент по санации и банкротству Министерства экономики Республики Беларусь; в Российской Федерации – на Федеральную службу по финансовому оздоровлению и банкротству (ФСФО) и т.д.); 5) государственные органы, представляющие в делах о банкротстве интересы государства как кредитора по обязательным и другим платежам (органы государственного управления по делам о банкротстве, налоговые органы, местные исполнительные и распорядительные органы государственной власти и т.п.). Согласно законодательству Республики Беларусь, экономическая несостоятельность (банкротство) – это неплатежеспособность, имеющая или приобретающая устойчивый характер, признанная хозяйственным судом или правомерно объявленная должником в порядке, установленном законодательством. Таким образом, для объявления организации банкротом необходимо соответствующее решение хозяйственного (арбитражного) суда, которое может быть принято только на основе глубокого финансового анализа хозяйственной деятельности кризисного предприятия в случае наличия и публичного доказательства хронической неплатежеспособности должника, собственно и являющейся основной предпосылкой его банкротства. При наличии признаков неплатежеспособности предприятиюдолжнику может быть оказана (что, впрочем, на практике бывает достаточно редко) досудебная финансовая помощь. В тех случаях, когда досудебная финансовая помощь не привела к оздоровлению предприятия или вообще не оказывалась, кредитор (или их объединение – совет кредиторов), уполномоченные органы государственной власти или сам должник подают в хозяйственный суд заявление о банкротстве. По решению хозяйственного суда к должнику применяется процедура банкротства – защитный период. На время защитного периода хозяйственный суд назначает временного управляющего, который должен, во-первых, обеспечить в интересах кредиторов сохранность имущества кризисной организации (имущество должника в случае его последующей ликвидации должно быть направлено на удовлетворение долгов перед кредиторами), а во-вторых, осуществить анализ финансово-хозяйственной деятельности должника и сделать соответствующее заключение. Руководство кризисной организации продолжает осуществлять свои полномочия с некоторыми ограничениями и только в случае создания препятствий деятельности временного управляющего отстраняется от выполнения своих функций. По окончании защитного периода хозяйственный суд на основании отчета временного управляющего и результатов финансового анализа принимает решение либо о прекращении производства по делу о банкротстве (в случае отсутствия у должника признаков устойчивой неплатежеспособности), либо о применении к должнику процедуры конкурсного производства с санацией (при наличии реальной возможности финансового оздоровления) или конкурсного производства с ликвидацией (при отсутствии возможностей для успешной санации). В обоих случаях руководитель должника отстраняется от должности, а руководство кризисной организацией в период осуществления конкурсного производства возлагается на антикризисного управляющего, которым может быть как временный управляющий, осуществлявший на этом предприятии процедуру защитного периода, так и другое физическое или юридическое лицо. В случае успешной санации должника хозяйственный суд прекращает производство по делу о банкротстве. Если конкурсное производство с санацией не привело к финансовому оздоровлению должника, хозяйственный суд принимает решение об открытии конкурсного производства с ликвидацией (ликвидационного производства). Конкурсное производство с ликвидацией связано с формированием конкурсной массы, ее продажей на аукционе и расчетом по платежным обязательствам должника за счет вырученных от аукциона средств. При завершении конкурсного производства с санацией или с ликвидацией антикризисный управляющий составляет отчет по итогам соответственно санации или ликвидационного производства, утверждение которого хозяйственным судом означает прекращение производства по делу о банкротстве. В процессе конкурсного производства с ликвидацией должника последний прекращает свое существование (ликвидируется). На любой стадии производства по делу о банкротстве может быть заключено мировое соглашение. Диагностика неплатежеспособности и потенциального банкротства Принятие решения об экономической несостоятельности (банкротстве) предприятия в Республике Беларусь основывается на нормативно-методической информации, изложенной в «Правилах по анализу финансового состояния и платежеспособности субъектов предпринимательской деятельности» (2000). При этом признание предприятия потенциальным банкротом слагается из двух этапов. Первый этап диагностики потенциального банкротства связан с выявлением и анализом неплатежеспособности предприятия на основе бухгалтерского баланса (см. прил. 1) и, в свою очередь, состоит из двух шагов: 1. На первом шаге вычисляются общепринятые в мировой практике для диагностики банкротства показатели, характеризующие структуру баланса компании: коэффициент текущей ликвидности К1 (см. выр. (45)); коэффициент обеспеченности собственными оборотными средствами К2, (см. выр. (46)). Структура баланса признается неудовлетворительной, а предприятие неплатежеспособным, если значения хотя бы одного из двух приведенных коэффициентов оказываются меньше их нормативных значений. При этом, согласно «Правилам по анализу учета финансовой деятельности субъектов предпринимательской деятельности», нормативные значения коэффициентов варьируются в зависимости от отрасли, к которой принадлежит анализируемая компания (см. прил. 4). 2. Второй шаг связан с анализом характера неплатежеспособности фирмы, поскольку для признания предприятия потенциальным банкротом необходимо, чтобы оно было не просто неплатежеспособным, а устойчиво неплатежеспособным. Согласно белорусским нормативам предприятие признается устойчиво неплатежеспособным, если оно имеет неудовлетворительную структуру баланса в течение 4-х кварталов, предшествующих дате анализа. Второй этап диагностики потенциального банкротства связан с признанием (или непризнанием) устойчиво неплатежеспособного должника потенциальным банкротом на основании значений таких показателей, как: коэффициент обеспеченности финансовых обязательств активами К3 (см. выр. (47)); коэффициент обеспеченности просроченных финансовых обязательств активами К4, (см. выр. (48)). Если хотя бы один из двух вычисленных коэффициентов – К3 или К4 – оказывается меньше его нормативного значения (см. прил. 4), то устойчиво неплатежеспособное предприятие признается потенциальным банкротом и к нему могут быть применены процедуры конкурсного производства. Антикризисные мероприятия по восстановлению платежеспособности предприятия Совокупность мер по восстановлению платежеспособности предприятия, разрабатываемых и предлагаемых антикризисным управляющим, представляет собой стабилизационную программу (план по антикризисному управлению – план санации предприятия). Сроки реализации этой программы для предприятия, находящегося в зоне «ближнего» банкротства, крайне ограничены, резервов на ее осуществление уже нет, и потому меры по восстановлению платежеспособности предприятия представляют собой собственно антикризисное управление, демонстрируя принципиальные отличия антикризисного менеджмента от обычного, традиционного. Сущность антикризисного управления (финансового оздоровления, санации предприятия) на заключительных фазах кризиса сводится к такому маневру средствами, когда будет восполнен их дефицит и устранен разрыв между расходованием и поступлением средств, именуемый «кризисной ямой». Наиболее опасная составляющая этого разрыва – платежные обязательства предприятия (долги перед кредиторами), таящие в себе непосредственную угрозу существованию организации (банкротства). Поскольку в случае банкротства у предприятия попросту вообще нет будущего, кризисная организация вправе поступиться любыми будущими прибылями и доходами ради заполнения указанной «кризисной ямы». Таким образом, маневр средствами в рамках стабилизационной программы может производиться как имеющимися в наличии ресурсами, так и теми, что могут быть получены в будущем, если предприятие все-таки переживет кризис. Заполнение «кризисной ямы» может быть осуществлено двумя основными путями: а) увеличением поступления денежных средств (максимизацией средств); б) уменьшением текущей потребности в оборотных средствах (экономией средств). Увеличение поступления денежных средств Увеличение поступления денежных средств основано, как правило, на переводе материальных активов предприятия в денежную форму, что требует от антикризисного управляющего осуществления решительных и нередко шокирующих обычного руководителя шагов, к числу которых относятся следующие антикризисные меры. Продажа краткосрочных финансовых вложений как наиболее простой и сам собой напрашивающийся шаг для мобилизации денежных средств (как правило, на кризисных предприятиях он уже давно совершен). Продажа дебиторской задолженности также очевидна и, несмотря на потери будущих доходов (дебиторская задолженность продается по ценам, гораздо ниже их реальной величины), предпринимается большинством кризисных предприятий. Продажа запасов готовой продукции (по существенно сниженным ценам) связана со значительными убытками и ведет к налоговым проблемам, однако данный маневр средствами, связанный с жертвованием части будущих доходов и полученных в прошлом средств, оправдан в условиях необходимости предотвращения банкротства. Продажа избыточных производственных запасов (по ценам, ниже покупных) является еще одним примером маневра прошлыми и будущими средствами (под избыточными запасами в данном случае понимаются запасы ресурсов, обеспечивающие функционирование предприятия свыше срока наступления банкротства или срока исчерпания наиболее дефицитного ресурса). Продажа инвестиций (деинвестирование) связана с продажей объектов незавершенного строительства, неустановленного оборудования, с прекращением участия в других предприятиях (продажей долей). При этом стратегический аспект не играет определяющей роли, поскольку любой прибыльный инвестиционный проект, отдача от которого ожидается после срока наступления банкротства (за так называемым горизонтом антикризисного управления), может быть ликви- дирован. Существует убеждение в том, что сохранение долгосрочных инвестиционных проектов в условиях кризиса – верный путь к банкротству. Продажа нерентабельных производств и объектов непроизводственной сферы представляет собой весьма сложный и требующий особого подхода шаг, поскольку часть нерентабельных производств, как правило, входит в основную технологическую цепочку предприятия. Для минимизации риска от продажи нерентабельных производств необходимо осуществить их ранжирование (и соответственно продажу) по степени зависимости от них основного технологического цикла предприятия с учетом ряда правил: 1. В первую очередь продаже подлежат объекты непроизводственной сферы и вспомогательные производства, использующие универсальное технологическое оборудование (например, ремонтномеханические, строительно-ремонтные цеха и т.п.). Указанный выбор обосновывается тем, что, во-первых, универсальные активы можно быстрее и дороже продать, а во-вторых, функции таких производств впоследствии будет проще передать внешним подрядчикам. 2. Во вторую очередь продаются вспомогательные объекты с уникальным оборудованием (цеха подготовки производства, отдельные ремонтные подразделения и т.п.). Отсутствие таких производств в будущем можно будет компенсировать путем покупки соответствующих услуг или воссоздания объектов после преодоления кризиса. 3. В третью очередь ликвидируются нерентабельные объекты основного производства, находящиеся в самом начале технологического цикла (литейные, кузнечно-прессовые цеха и т.п.), поскольку их функции достаточно универсальны и потому могут быть переданы внешним подрядчикам. 4. В четвертую (последнюю) очередь избавляются от нерентабельных производств, находящихся на заключительных стадиях технологической цепочки. Данная мера наиболее приемлема для предприятий, реализующих несколько технологических циклов, а также фирм, полуфабрикаты которых имеют самостоятельную коммерческую ценность. Необходимо помнить, что продажа производств основного технологического цикла является крайней, исключительной мерой. Уменьшение текущей потребности в оборотных средствах Уменьшение текущей потребности в оборотных средствах как мера по восстановлению платежеспособности кризисного предприятия осуществляется по двум основным направлениям: уменьшение текущей хозяйственной потребности предприятия, понимаемой в качестве разности между суммой расходов на планируемый период и запасами ресурсов согласно смете; уменьшение текущей финансовой потребности предприятия, трактуемой в качестве необходимой суммы для осуществления выплат по возврату долга. Уменьшение текущей хозяйственной потребности сводится к максимально быстрому и существенному сокращению неэффективных расходов и предполагает реализацию следующих мер. Остановка нерентабельных производств, поскольку такие объекты приводят к новым убыткам и тем самым только углубляют «кризисную яму» (исключение составляют объекты, вывод из эксплуатации которых приводит к остановке всего предприятия). При осуществлении данного шага весьма распространены две типичные ошибки. Первая ошибка заключается в том, что производство продолжают эксплуатировать на том основании, что его продукция находит сбыт и ее реализация дает денежные средства. Однако необходимо помнить, что продукция убыточного производства реализуется по ценам ниже себестоимости, и, следовательно, эксплуатация такого объекта приводит к истощению оборотных средств. Эта ситуация весьма распространена на тех предприятиях, где имеется возможность искажения калькуляции себестоимости продукции и за счет скрытого (или явного) субсидирования нерентабельных производств другими подразделениями создается иллюзия снижения себестоимости. Вторая ошибка связана с тем, что нерентабельное производство не выводится из эксплуатации по той причине, что руководство «экономит» на консервации объекта. Консервация объекта является естественной мерой для нормальных условий хозяйствования, но она совершенно неприменима при приближении банкротства. Если производство убыточно, но нет возможности осуществить его консервацию, то оно должно быть остановлено без консервации. При этом приведение в негодность оборудования и соответственно затраты на его ремонт в перспективе представляют собой еще один пример маневра прошлыми и будущими денежными средствами. Выведение из состава предприятия затратных объектов осуществляется путем учреждения дочерних организаций и представляет собой способ уменьшения издержек на содержание убыточных объектов, которые не удается продать. Всякое дальнейшее финансирование выведенных объектов исключается, что стимулирует предпринимательскую инициативу их персонала. Данная мера часто используется предприятиями, находящимися на грани банкротства, для выигрыша времени, поскольку в случае производства по делу о банкротстве требуется значительное время для того, чтобы описать и реализовать права участия в таких дочерних организациях. Уменьшение текущей финансовой потребности всецело зависит от доброй воли кредиторов и связано с той или иной формой реструктуризации долговых обязательств. Как это ни парадоксально, но наличие кризисной ситуации способствует облегчению процедуры реструктуризации долгов, поскольку они обесцениваются. Перечислим наиболее распространенные формы реструктуризации кредиторской задолженности предприятия. Выкуп долговых обязательств с дисконтом является одной из наиболее желательных и эффективных мер, поскольку долги предприятия-банкрота обесценены и потому могут быть выкуплены со значительной скидкой. При реализации указанной меры рекомендуется выполнение следующих правил: 1. Выкупаются только те долги, которые определяют текущую финансовую потребность предприятия (выкуп долгов, срок погашения которых превышает срок наступления банкротства, бессмыслен). 2. Отвлечение денежных средств на выкуп долгов предприятия не должно наносить ущерба его хозяйственной деятельности. 3. Выкуп долгов рассматривается предприятием как инвестиционный проект, эффективность которого непременно должна оцениваться. Конвертирование кредиторской задолженности в уставный капитал реализуется посредством увеличения уставного фонда и последующего обмена эмитированных акций на долги, а также путем уступки кредиторам учредителями кризисного предприятия своих долей (пакетов акций). Форвардные контракты на поставку продукции предприятия по фиксированной цене представляют собой разновидность реструктуризации долгов и связаны с погашением кредиторской задолженности предприятия путем зачета за будущие поставки кредиторам его продукции. При этом контрактная цена продукции не должна быть ниже ее прогнозируемой на период действия контракта себестоимости. Ограничительным условием применимости данной меры является заинтересованность кредиторов в выпускаемой должником продукции.