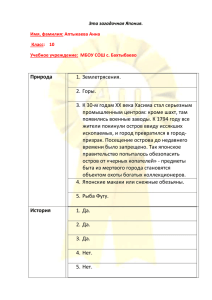

Японские корпорации и корпоративные группы

advertisement