Еще одним известным зарубежным рейтингом корпоративного

advertisement

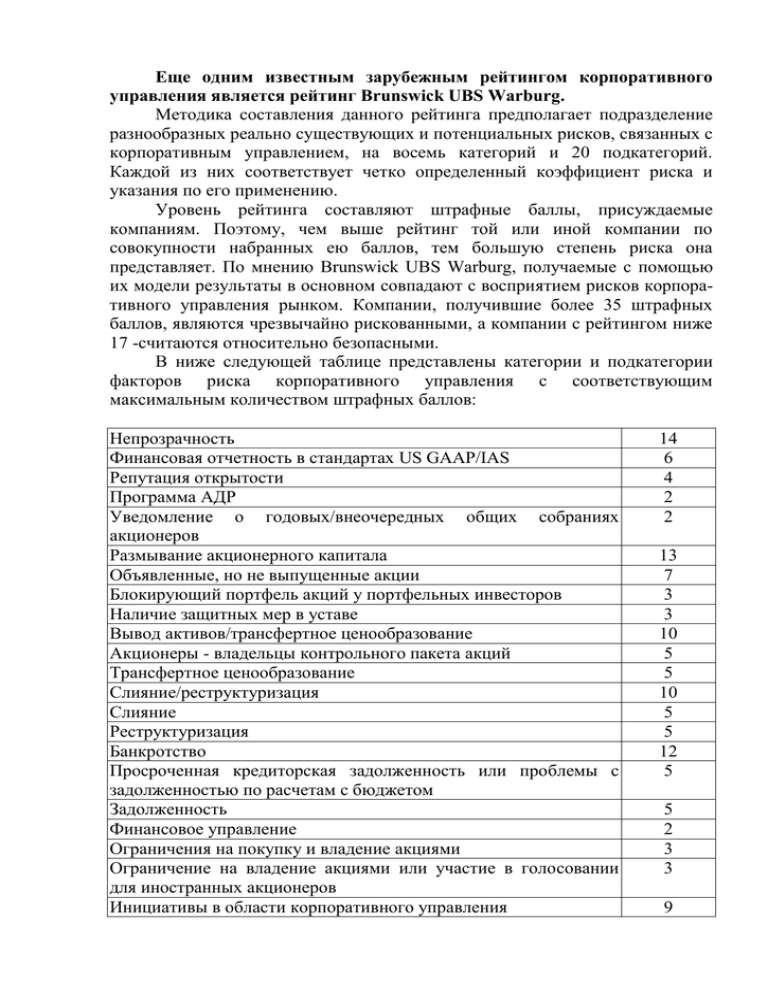

Еще одним известным зарубежным рейтингом корпоративного управления является рейтинг Brunswick UBS Warburg. Методика составления данного рейтинга предполагает подразделение разнообразных реально существующих и потенциальных рисков, связанных с корпоративным управлением, на восемь категорий и 20 подкатегорий. Каждой из них соответствует четко определенный коэффициент риска и указания по его применению. Уровень рейтинга составляют штрафные баллы, присуждаемые компаниям. Поэтому, чем выше рейтинг той или иной компании по совокупности набранных ею баллов, тем большую степень риска она представляет. По мнению Brunswick UBS Warburg, получаемые с помощью их модели результаты в основном совпадают с восприятием рисков корпоративного управления рынком. Компании, получившие более 35 штрафных баллов, являются чрезвычайно рискованными, а компании с рейтингом ниже 17 -считаются относительно безопасными. В ниже следующей таблице представлены категории и подкатегории факторов риска корпоративного управления с соответствующим максимальным количеством штрафных баллов: Непрозрачность Финансовая отчетность в стандартах US GAAP/IAS Репутация открытости Программа АДР Уведомление о годовых/внеочередных общих собраниях акционеров Размывание акционерного капитала Объявленные, но не выпущенные акции Блокирующий портфель акций у портфельных инвесторов Наличие защитных мер в уставе Вывод активов/трансфертное ценообразование Акционеры - владельцы контрольного пакета акций Трансфертное ценообразование Слияние/реструктуризация Слияние Реструктуризация Банкротство Просроченная кредиторская задолженность или проблемы с задолженностью по расчетам с бюджетом Задолженность Финансовое управление Ограничения на покупку и владение акциями Ограничение на владение акциями или участие в голосовании для иностранных акционеров Инициативы в области корпоративного управления 14 6 4 2 2 13 7 3 3 10 5 5 10 5 5 12 5 5 2 3 3 9 Состав Совета директоров Кодекс корпоративного поведения Наличие иностранного стратегического партнера Дивидендная политика Реестродержатель Качество Итого Источник: Brunswick UBS Warburg 3 2 1 3 1 1 72 Штрафные баллы, указанные в таблице, могут варьироваться понижаться до нуля. Уровень риска по тому или иному фактору оценивается экспертом, проводящим анализ компании. РОССИЙСКИЕ рейтинги КУ Несмотря на то, что первые рейтинги качества корпоративного управления появились в России еще в 1999 году, а по количеству этих рейтингов мы по праву занимаем лидирующие позиции в мире, инвесторы пока ими удовлетворены не вполне. Как правило, рейтинги охватывают от десятка до трех, максимум четырех десятков компаний, что явно недостаточно для инвесторов, работающих с акциями второго эшелона. А именно эти инвесторы прежде всего нуждаются в информационной поддержке. Кроме того, многие рейтинги ориентированы либо на узкий аспект корпоративного управления либо в них заложена идеальная модель, пока мало применимая в российских условиях. Консорциум Российского института директоров (РИД) и рейтингового агентства «Эксперт РА» под эгидой Национального совета по корпоративному управлению предпринял попытку создания национального рейтинга. Методику составляли исходя из отечественного законодательства, рекомендаций Кодекса корпоративного поведения и с учетом лучших образцов практики делового оборота. И уже на первом этапе в рейтинге были представлены 137 акционерных обществ, то есть абсолютное большинство компаний, акции которых обращаются на фондовом рынке. Рейтинг корпоративного управления «РИД-Эксперт РА» представляет собой интегральную оценку по четырем группам показателей: I. Права акционеров (реализация права собственности, на участие в управлении обществом, на получение доли в прибыли, уровень рисков нарушения прав, наличие дополнительных обязательств общества по защите прав акционеров). П. Деятельность органов управления и контроля (состав и деятельность Совета директоров и исполнительных органов, система контроля за финансово-хозяйственной деятельностью, взаимодействие между органами управления и контроля). III. Раскрытие информации (уровень раскрытия нефинансовой и финансовой информации, общая дисциплина раскрытия информации, равнодоступность информации). IV. Соблюдение интересов иных заинтересованных сторон и корпоративная социальная ответственность (политика социальной ответственности и учета интересов иных заинтересованных групп, трудовые конфликты, социальные проекты для персонала и местного населения, экологичность). В зависимости от качества корпоративного управления компании участники рейтинга могут быть отнесены к одному из следующих рейтинговых классов: • класс А. К классу А относятся компании с высоким уровнем корпоративного управления, соблюдающие требования российского законодательства, а также в значительной степени следующие в своей практике рекомендациям Кодекса корпоративного поведения. На момент выставления рейтинговой оценки в этих компаниях отсутствуют риски нарушения прав акционеров, недобросовестной деятельности исполнительных органов компании и предоставления некачественной информации. Акционерные общества учитывают интересы «иных заинтересованных лиц» и проводят активную политику в области корпоративной социальной ответственности. Общий уровень корпоративного управления компаний класса А является достаточным для привлечения средств консервативных портфельных инвесторов; • класс В. в состав класса В входят компании с удовлетворительным уровнем корпоративного управления, не нарушающие основные требования действующего российского законодательства и частично выполняющие базовые положения Кодекса корпоративного поведения. Деятельность компаний класса В сопряжена с определенными рисками нарушения прав акционеров, недобросовестной деятельности исполнительных органов компании и предоставления некачественной информации на момент выставления рейтинговой оценки. В своей практике акционерные общества данного рейтингового класса частично учитывают интересы «иных заинтересованных лиц». Вместе с тем, совокупные риски корпоративного управления компаний класса В приемлемы для инвестирования средств краткосрочно ориентированных инвесторов. А инвестирование ресурсов в активы компаний класса В++ предоставляет инвесторам оптимальное соотношение «доходность - риск»; • класс С. Класс С объединяет компании с низким уровнем корпоративного управления, допускающие в своей деятельности в том или ином объеме нарушение действующего законодательства и несоблюдение базовых положений Кодекса корпоративного поведения. В ходе присвоения рейтинговых оценок компаниям класса С были выявлены риски нарушения прав акционеров, недобросовестной деятельности исполнительных органов компании и факты предоставления некачественной информации или неполного ее предоставления. На момент присвоения рейтинговой оценки акционерные общества не полностью учитывали интересы «иных заинтересованных лиц» и не осуществляли политику в сфере корпоративной социальной ответственности. Совокупные риски инвестирования в компании с низким уровнем корпоративного управления высоки; • класс D. Деятельность компаний, относящихся к классу D, характеризуется неудовлетворительным уровнем корпоративного управления. В практике этих компаний выявлено нарушение ряда основных требований действующего законодательства, отсутствие базовых положений Кодекса корпоративного поведения и норм «передовой практики». Риски инвестирования в активы акционерных обществ класса D чрезвычайно высоки. В состав класса D входит дополнительный подкласс SD, который отражает состоявшееся грубейшее нарушение норм корпоративного управления, в том числе прав акционеров или иных заинтересованных лиц. В рейтинге корпоративного управления консорциум «РИД-Эксперт РА» использует данные, предоставленные акционерным обществом, а также следующую публичную информацию: ■ официальный интернет-сайт акционерного общества; ■ ежеквартальную отчетность за последние два квартала, предшествующие моменту присвоения рейтинговой оценки; ■ годовой отчет компании; ■ ленты новостей информационных агентств, являющихся уполномоченными агентствами ФСФР России; ■ другие источники информации, в том числе сообщения, тексты презентаций представителей компании и пр. Другим отечественным рейтингом является рейтинг качества корпоративного управления CORE-рейтинг. Рейтинг качества корпоративного управления рассчитывается на основе оригинальной методики, разработанной специалистами Института корпоративного права и управления совместно с группой международных экспертов «Blue Ribbon Panel». Рейтинг присваивается по шкале СОКЕрейтинг: от СОRЕ-100 (самый высокий рейтинг) до CORE-0 (предприятиябанкроты, самый низкий рейтинг). При расчете рейтинга используются три группы исходных данных: публичная (обязательная к раскрытию) информация, добровольно раскрываемая информация и результаты опроса аналитиков рынка ценных бумаг. Оценка предприятий осуществляется по таким важнейшим аспектам корпоративного управления, как раскрытие информации; структура акционерного капитала; структура корпоративного управления; декларируемые права акционеров; отсутствие рисков; корпоративное окружение. Особая значимость придается оценке рисков инвестирования в конкретную компанию, включая оценку «юридических мин» в уставных документах компании-эмитента. В основу методики положены следующие принципы: ■ независимость. Институт проводит оценку по своей инициативе, вне зависимости от желания или прямого заказа оцениваемой компании; компании не оплачивают подготовку рейтинга; ■ объективность. Методика расчета рейтинга минимизирует субъективность. Эксперт выражает не собственное мнение в отношении рассматриваемого вопроса, а констатирует наличие или отсутствие определенного факта; ■ использование информации, доступной обычному миноритарному акционеру. Институт владеет минимальными пакетами акций всех компаний, входящих в рейтинг, и использует для анализа только информацию, доступную обычному миноритарному акционеру. При расчете рейтинга корпоративного управления используются две группы исходных данных: 1. Информация, раскрываемая в обязательном порядке, иная, дополнительно публично раскрытая компанией; информация, раскрываемая регулирующими органами (ФСФР России). Акционер, действуя законным путем, имеет возможность принимать решения только на основе информации, публично раскрытой компанией или на иных общедоступных материалах (пресса, обзоры аналитиков рынка и др.). Исходя из этого, при расчете рейтинга не используется закрытая для инвесторов информация. 2. Ответы компании на письменные запросы и телефонные звонки от имени Института как акционера. Практика показала, что акционеры, владеющие небольшими пакетами акций, пытаясь получить информацию о компании, сталкиваются с реальными проблемами, решение которых связано с временными и материальными затратами. Для того, чтобы оценить реальное отношение, сложившееся в компании к акционерам, Институт, сам являясь акционером, направляет в компанию различные запросы и ведет соответствующий мониторинг. Компании оцениваются по шести параметрам, отражающим различные аспекты корпоративного управления: ■ раскрытие информации (сроки раскрытия и полнота документов, раскрываемых публично и по запросу акционеров и т. п.); ■ структура акционерного капитала (контролирующие группы, ясность структуры собственности и т. п.); ■ структура Совета директоров и исполнительные органы управления (аффилированность, вознаграждения, протоколы заседаний и т. п.). ■ основные права акционеров (право на участие в управлении компанией, право на получение дивидендов и т. п.); ■ отсутствие рисков (вывод активов, трансфертные цены, размывание акционерного капитала и т. п.); ■ история корпоративного управления (факты нарушений прав акционеров в прошлом, проблемы с регулирующими органами, стандарты финансовой отчетности, аудиторские заключения и т. п.). Методика Института позволяет увидеть реальное положение дел в области корпоративного управления в компании, а также выявить проблемы, с которыми могут столкнуться инвесторы. Оценка качества корпоративного управления компаний производится ежеквартально, компании, включенные в рейтинг, принадлежат к основным отраслям экономики и охватывают более 90% капитализации российского рынка. Следующим отечественным рейтингом является рейтинг «ПРАЙМ-ТАСС». Методология рейтинга, разработанная аналитиками «ПРАЙМ-ТАСС», основана на анализе публичной информации по рейтингуемым компаниям. Наличие такой информации, по мнению «ПРАЙМ-ТАСС», является одним из основных критериев оценки открытости компании, а следовательно, и уровня корпоративного управления. Критерии, отобранные для проведения рейтинга, оценивают основные риски корпоративного управления, среди которых высокая концентрация собственности, непрозрачная структура акционерного капитала, существующая система мотивации менеджмента и директоров компаний, а также другие риски, определяющие уровень корпоративного управления. От существующих рейтингов этот отличается тремя обстоятельствами: предприятия для присвоения рейтинга сгруппированы по отраслевому принципу, присвоение рейтингов ведется на базе собственной методики «ПРАЙМ-ТАСС» и основано на открытых источниках информации. Участие в рейтинге не является добровольным делом промышленных групп и предприятий, их отбор осуществляется по решению экспертного совета агентства. Внутриотраслевой анализ рисков корпоративного управления представляет особый интерес для инвесторов, рассматривающих ту или иную отрасль промышленности для инвестирования. Критерии, отобранные для проведения рейтинга, оценивали такие риски, как высокая концентрация собственности, что может привести к конфликтам интересов между акционерами и принятию решений по политическим мотивам, в случае, если значительная доля акционерного капитала компании принадлежит государству. А также непрозрачная структура акционерного капитала, которая может нести в себе риск сделок с заинтересованностью, существующая система мотивации менеджмента и директоров компаний и многие другие критерии, определяющие уровень корпоративного управления. В целом риски корпоративного управления сгруппированы в пять категорий, каждая из которых, в свою очередь, состоит из нескольких подкатегорий. По каждой подкатегории компании присваивается рейтинг по пятибалльной шкале, среднее значение выставляется в каждой категории. Итоговый рейтинг является средней величиной рейтингов в пяти категориях. Основным критерием является финансовая прозрачность компании и раскрытие информации, связанной с финансовой отчетностью компании. Второй критерий методологии рейтинга корпоративного управления «ПРАЙМ-ТАСС» затрагивает структуру акционерного капитала и рынок акций компании. Третий критерий методологии анализирует и оценивает права акционеров и риски корпоративного управления в компании. Четвертый критерий методологии оценивает деятельность Совета директоров и менеджмента компании. Последний критерий методологии рейтинга корпоративного управления -информационная открытость и инициативы в области корпоративного управления.