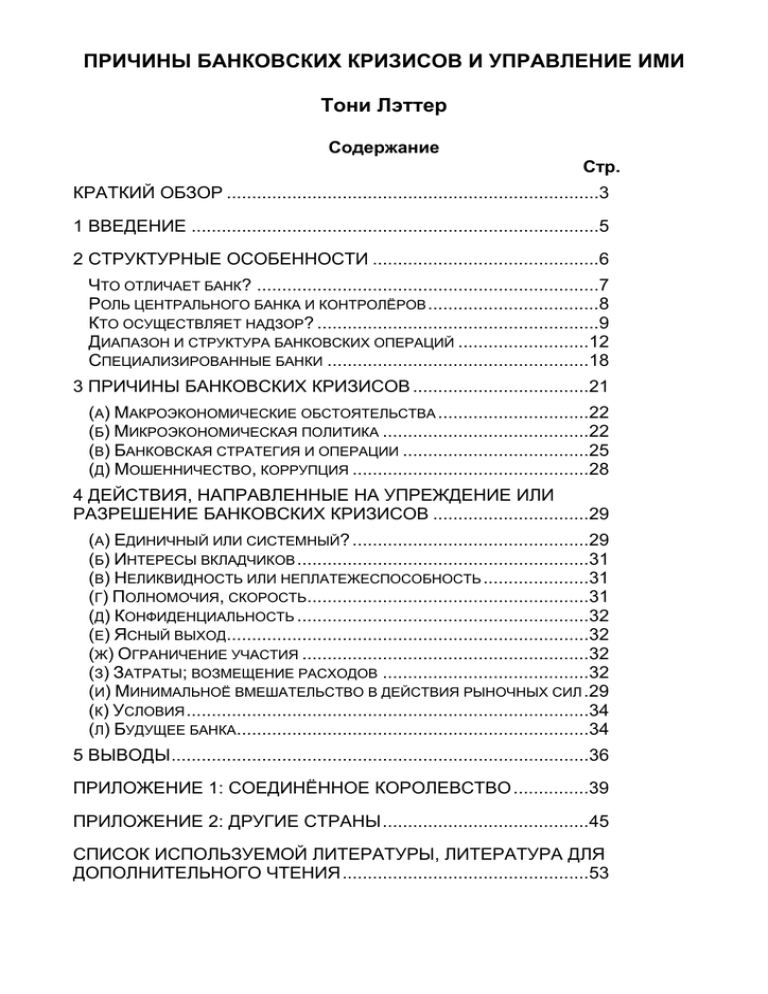

Причины банковских кризисов и управление ими

advertisement