УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ

advertisement

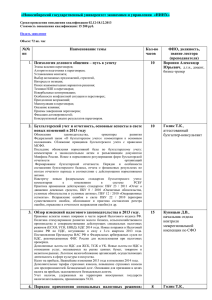

Что такое упрощенная система налогообложения? Упрощенная система налогообложения (далее - УСН) - один из специальных налоговых режимов, являющийся альтернативой общему режиму налогообложения, предназначенный для применения индивидуальными предпринимателями и организациями малого бизнеса. Применять УСН можно в добровольном порядке, т.е. перейти на данный спецрежим налогоплательщик может по собственному усмотрению. Какие налоги не платят лица, перешедшие на УСН? Организации № 1 Налог на прибыль организаций (за исключением налога, уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным п.1.6, п.3 и п. 4 ст. 284 НК РФ) Индивидуальные предприниматели Налог на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности, за исключением налога, уплачиваемого с доходов в виде дивидендов, а также с доходов, облагаемых по налоговым ставкам, предусмотренным п. 2 и п. 5 ст. 224 НК РФ) 2 Налог на добавленную стоимость (далее - НДС), за исключением НДС, подлежащего уплате в соответствии с Кодексом при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, а также налога на добавленную стоимость, уплачиваемого в соответствии со статьей 174.1 НК РФ Налог на имущество физических лиц 3 Налог на имущество организаций (за исключением налога, уплачиваемого (в отношении имущества, используемого для в отношении объектов недвижимого предпринимательской деятельности, за исключениимущества, налоговая база по которым ем объектов налогообложения налогом на имущество физических лиц, включенных в перечень, определяется как их кадастровая определяемый в соответствии с п.7 ст. 378.2 НК РФ стоимость в соответствии с НК РФ) с учетом особенностей, предусмотренных абз.2 п.10 ст.378.2 НК РФ) Вышеуказанный перечень является закрытым. Иные налоги уплачиваются организациями и индивидуальными предпринимателями, применяющими УСН, в общеустановленном порядке (п. 2, п. 3 ст. 346.11 НК РФ). ОБРАТИТЕ ВНИМАНИЕ! Применение УСН не освобождает от исполнения функций по исчислению, удержанию и перечислению НДФЛ с заработной платы сотрудников. Что признается объектом налогообложения при применении УСН? Объектом налогообложения признаются: доходы; доходы, уменьшенные на величину расходов. ОБРАТИТЕ ВНИМАНИЕ! Сменить объект налогообложения возможно только с нового налогового периода, т.е. с нового календарно года. По каким ставкам уплачивается налог при применении УСН? № Объект налогообложения 1 Доходы 2 Доходы, уменьшенные на величину расходов 8-800-222-2222 Налоговая ставка 6% 15 % Как зарегистрировать ИП Зайти на сайт https://service.nalog.ru/zgreg/ Ввести свои паспортные данные. Выбрать виды деятельности. Оплатить госпошлину 800 рублей. Выбрать упрощенную систему налогообложения . Обратиться в регистрирующий (налоговый) орган с комплектом документов. Получить документы. Открыть счет в банке и начать работу. Как зарегистрировать ООО Подготовить комплект документов: устав, решение №1 о создании, заявление об использовании упрощенной системы налогообложения. Выбрать местонахождение предприятия — юридический адрес (можно указать адрес своего места жительства). Скачать и заполнить заявление на регистрацию: www.nalog.ru/rn74/forms/4162139/. Оплатить госпошлину 4 тысячи рублей. Обратиться в регистрирующий (налоговый) орган с комплектом документов. Подать документы сотруднику налогового органа. Получить расписку в получении, где указана дата выдачи свидетельства о регистрации ООО. Получить готовые документы в назначенный день. Открыть счет в банке. При необходимости заказать печать и начать работу. УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ ПРОСТО О СЛОЖНОМ Как можно получить информацию о применении УСН На бесплатном семинаре на тему «Малый бизнес: с чего начать и как правильно платить налоги?». Расписание семинаров можно уточнить: В ближайшей налоговой инспекции. На сайте www.nalog.ru/rn74/ в разделе «О ФНС России» — «Информация об УФНС России вашего региона» —«Графики публичного информирования налогоплательщиков». Направив запрос через Интернет—сервис «Обратиться в ФНС России» на сайте www.nalog.ru/rn74/ На сайте www.nalog.ru/rn74/ в разделе «Налогообложение в РФ» → «Действующие в РФ налоги и сборы» → «Специальные налоговые режимы» → «УСН». На сайте www.nalog.ru/rn74/ сервис «Письма ФНС России, направленные в адрес территориальных налоговых органов». www.nalog.ru 2015 Условия применения УСН Для применения УСН необходимо выполнение следующих условий: Средняя численность работников за налоговый (отчетный) период не должна превышать 100 человек. Остаточная стоимость не должна превышать 100 млн. рублей. Доход не должен превышать 60 млн. рублей. ОБРАТИТЕ ВНИМАНИЕ! Для налогоплательщиков УСН предельный размер доходов за налоговый (отчетный) период 2015 года не должен превышать 68,820 млн. руб. (60 млн.руб. * 1,147). Для организаций установлены дополнительные условия: Доля участия в организации других организаций не может превышать 25 процентов. Запрещается применять УСН для организаций, у которых есть филиалы и (или) представительства. Организация имеет право перейти на УСН, если по итогам 9-и месяцев того года, в котором организация подает уведомление о переходе на УСН, её доходы не превысили 45 млн. рублей с учетом корректировки на коэффициент-дефлятор. ОБРАТИТЕ ВНИМАНИЕ! При переходе на УСН с 01.01.2016 доход за 9 месяцев 2015 года не должен превышать 51,615 млн. руб. (45 млн. руб. * 1,147). Получить подробную информацию об условиях перехода и применения УСН можно: на сайте www.nalog.ru/rn74/ раздел «Электронные брошюры»: «Налоговый путеводитель юридического лица» и «Налоговый путеводитель индивидуального предпринимателя». на сайте www.nalog.ru/rn74/ в сервисе «Создай свой бизнес»: разделы «Юридическое лицо» и «Индивидуальный предприниматель». Порядок перехода на УСН Переход на УСН осуществляется добровольно в уведомительном порядке. При переходе с иных режимов налогообложения Уведомление о переходе на УСН представляется в налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя не позднее 31 декабря календарного года, предшествующего календарному году, начиная с которого изъявлено желание перейти на УСН. При регистрации индивидуального предпринимателя или организации уведомление может быть подано: вместе с пакетом документов на регистрацию; не позднее 30 календарных дней с даты постановки на учет в налоговом органе. Уведомление о переходе на УСН подается по форме № 26.2-1, утвержденной приказом ФНС России от 02.11.2012 № ММВ-7-3/829@. Бланк уведомления размещен в сервисе «Справочник налоговой и бухгалтерской отчетности» по адресу http://format.nalog.ru. Порядок прекращения деятельности, в отношении которой применялось УСН При прекращении предпринимательской деятельности, в отношении которой применялась УСН, необходимо уведомить о прекращении такой деятельности с указанием даты ее прекращения налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя в срок не позднее 15 дней со дня прекращения такой деятельности (п.8 ст.346.13 НК РФ). Уведомление о прекращении предпринимательской деятельности, в отношении которой применялась УСН, подается по форме № 26.2-8(*), утвержденной приказом ФНС России от 02.11.2012 № ММВ-7-3/829@. Порядок перехода на иной режим налогообложения Налогоплательщик, применяющий УСН, вправе перейти на иной режим налогообложения с начала календарного года. Уведомить налоговый орган о переходе на иной режим налогообложения необходимо не позднее 15 января года, в котором предполагается перейти на иной режим налогообложения. Уведомление о переходе на иной режим налогообложения подается по форме № 26.2-3(*), утвержденной приказом ФНС России от 02.11.2012 № ММВ-7-3/829@. ОБРАТИТЕ ВНИМАНИЕ! Вновь перейти на УСН с иного режима налогообложения можно не ранее чем через один год после того, как было утрачено право на применение УСН (п.7 ст.346.13 НК РФ). Порядок учета уплаченных страховых взносов при наличии и отсутствии наемных работников ИП, имеющие наемных работников Объект налогообложения— «доходы» Сумма налога уменьшается не более чем на 50 % Сумма налога уменьшается на ВСЮ сумму страховых взносов Объект налогообложения— «доходы, уменьшенные на величину расходов» Доход уменьшается на ВСЮ сумму страховых Доход уменьшается на ВСЮ сумму страховых взносов взносов Срок уплаты авансовых платежей и налога при применении УСН Срок уплаты налога авансовых платежей Порядок изменения объекта налогообложения Уведомить налоговый орган об изменении объекта налогообложения после подачи заявления о переходе на УСН необходимо до 31 декабря года, предшествующего году, в котором предполагается изменить объект налогообложения (п.2 ст.346.14 НК РФ). Уведомление об изменении объекта налогообложения подается по форме № 26.2-6(*), утвержденной приказом ФНС России от 02.11.2012 № ММВ-7-3/829@. ОБРАТИТЕ ВНИМАНИЕ! Изменять объект налогообложения в течение налогового периода нельзя (п.2 ст.346.14 НК РФ). Сообщение об утрате права на применение УСН подается по форме № 26.2-2 (*), утвержденной приказом ФНС России от 02.11.2012 № ММВ-7-3/829@. Уведомление о переходе на УСН может быть подано в электронном виде. Порядок электронного документооборота утвержден приказом ФНС России от 18.01.2013 № ММВ-7-6/20. Формат заявления утвержден приказом ФНС России от 16.11.2012 №ММВ7-6/878@. (*) Форма может быть подана в электронном виде. Порядок электронного документооборота утвержден приказом ФНС России от 18.01.2013 № ММВ-7-6/20. Формат документа утвержден приказом ФНС России от 16.11.2012 № ММВ-7-6/878@. www.nalog.ru 8-800-222-2222 Индивидуальные предприниматели не позднее 31 марта года, следую- не позднее 30 апреля года, щего за истекшим налоговым следующего за истекшим налогопериодом вым периодом не позднее 25-го числа первого месяца, следующего за истекшим отчетным периодом, т.е. не позднее: 25 апреля текущего года; 25 июля текущего года; 25 октября текущего года. Организации Представление налоговой декларации Срок представления налоговой декларации при ведении деятельности при прекращении деятельности Утрата права на применение УСН Сообщить в налоговый орган о переходе на иной режим налогообложения в случае утраты права на применение УСН необходимо в течение 15 календарных дней по истечении отчетного (налогового) периода, в котором допущено превышение установленного п. 4 ст. 346.13 НК РФ дохода и (или) несоответствие установленным п.3 и п.4 ст.346.12 и п.3 ст.346.14 НК РФ требованиям (п.5 ст.346.13 НК РФ ). ИП, не имеющие наемных работников при утрате права на применение УСН Индивидуальные предприниматели не позднее 31 марта года, следую- не позднее 30 апреля года, следующего за истекшим налоговым щего за истекшим налоговым периодом периодом не позднее 25-го числа месяца, следующего за месяцем, в котором согласно уведомлению, представленному в налоговый орган в соответствии с п.8 ст.346.13 НК РФ, прекращена предпринимательская деятельность, в отношении которой этим налогоплательщиком применялась УСН не позднее 25-го числа месяца, следующего за кварталом, в котором на основании п.4 ст.346.13 НК РФ утрачено право применять УСН Организации Форма налоговой декларации по УСН за 2014 год утверждена приказом ФНС России от 04.07.2014 № ММВ-7-3/352@. Бланк налоговой декларации по УСН размещен в сервисе «Справочник налоговой и бухгалтерской отчетности» по адресу http://format.nalog.ru. Представить налоговую декларацию в электронном виде через Интернет можно с помощью сервиса «Представление налоговой и бухгалтерской отчетности в электронном виде» на сайте www.nalog.ru в разделе «Электронные сервисы» . www.nalog.ru