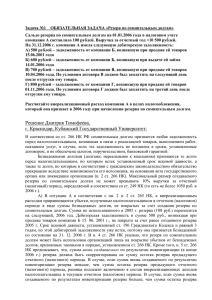

9.6. Учет резервов по сомнительным долгам Сомнительный долг

advertisement

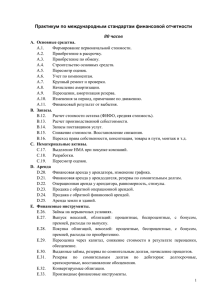

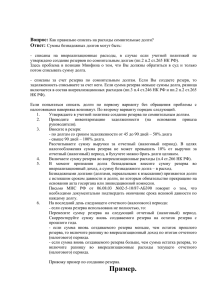

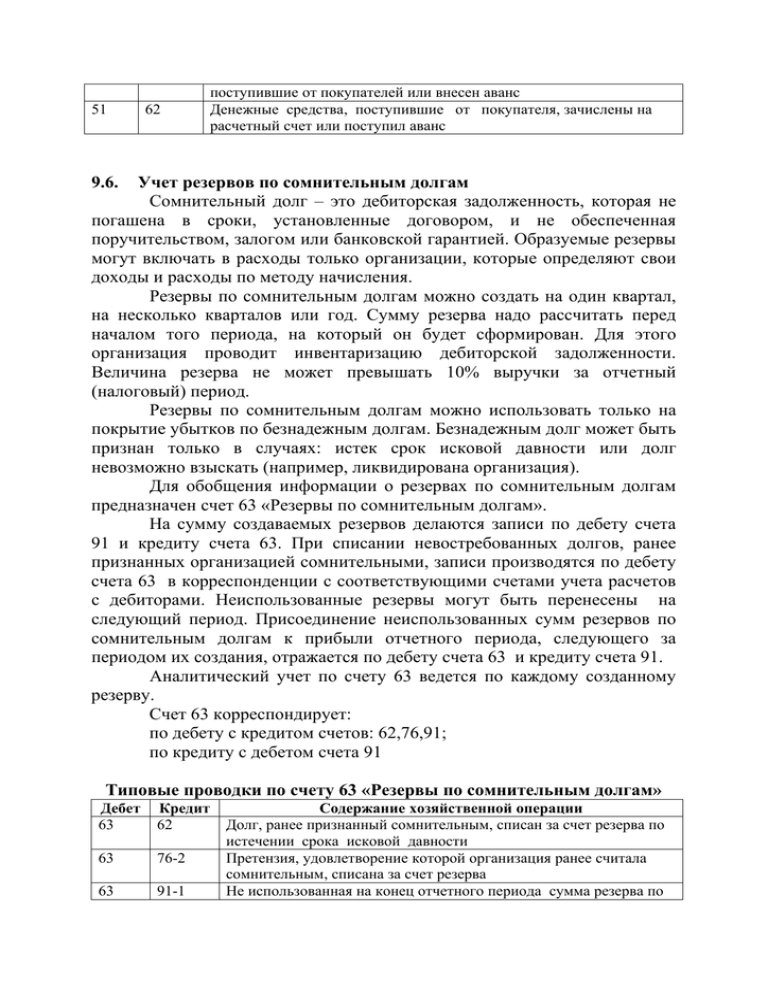

51 62 поступившие от покупателей или внесен аванс Денежные средства, поступившие от покупателя, зачислены на расчетный счет или поступил аванс 9.6. Учет резервов по сомнительным долгам Сомнительный долг – это дебиторская задолженность, которая не погашена в сроки, установленные договором, и не обеспеченная поручительством, залогом или банковской гарантией. Образуемые резервы могут включать в расходы только организации, которые определяют свои доходы и расходы по методу начисления. Резервы по сомнительным долгам можно создать на один квартал, на несколько кварталов или год. Сумму резерва надо рассчитать перед началом того периода, на который он будет сформирован. Для этого организация проводит инвентаризацию дебиторской задолженности. Величина резерва не может превышать 10% выручки за отчетный (налоговый) период. Резервы по сомнительным долгам можно использовать только на покрытие убытков по безнадежным долгам. Безнадежным долг может быть признан только в случаях: истек срок исковой давности или долг невозможно взыскать (например, ликвидирована организация). Для обобщения информации о резервах по сомнительным долгам предназначен счет 63 «Резервы по сомнительным долгам». На сумму создаваемых резервов делаются записи по дебету счета 91 и кредиту счета 63. При списании невостребованных долгов, ранее признанных организацией сомнительными, записи производятся по дебету счета 63 в корреспонденции с соответствующими счетами учета расчетов с дебиторами. Неиспользованные резервы могут быть перенесены на следующий период. Присоединение неиспользованных сумм резервов по сомнительным долгам к прибыли отчетного периода, следующего за периодом их создания, отражается по дебету счета 63 и кредиту счета 91. Аналитический учет по счету 63 ведется по каждому созданному резерву. Счет 63 корреспондирует: по дебету с кредитом счетов: 62,76,91; по кредиту с дебетом счета 91 Типовые проводки по счету 63 «Резервы по сомнительным долгам» Дебет 63 Кредит 62 63 76-2 63 91-1 Содержание хозяйственной операции Долг, ранее признанный сомнительным, списан за счет резерва по истечении срока исковой давности Претензия, удовлетворение которой организация ранее считала сомнительным, списана за счет резерва Не использованная на конец отчетного периода сумма резерва по 91-2 63 сомнительным долгам включена в состав прочих доходов Создан резерв по сомнительным долгам Раздел 10. Учет расчетов с бюджетом и внебюджетными фондами 10.1. Налоги и ответственность за нарушения по расчетам с бюджетом Под налогом, сбором и другим платежом понимается обязательный взнос в бюджет соответствующего уровня или во внебюджетный фонд, осуществляемый плательщиками в порядке и на условиях, определяемых Налоговым кодексом РФ. Плательщиками налогов являются юридические лица и физические лица, на которых в соответствии с законодательными актами возложена обязанность уплачивать налоги. Налогоплательщик подлежит в обязательном порядке постановке на учет в органах государственной налоговой службы РФ. Налоговая база представляет собой стоимостную, физическую или иную характеристику объекта налогообложения. Налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы. Налогоплательщики организации исчисляют налоговую базу по итогам каждого налогового периода на основе данных регистров бухгалтерского учета об объектах, подлежащих налогообложению. Объектами налогообложения являются доходы (прибыль), стоимость определенных товаров, отдельные виды деятельности налогоплательщиков, операции с ценными бумагами, пользование природными ресурсами, имущество юридических и физических лиц, передача имущества, добавленная стоимость продукции, работ и услуг и другие объекты. Налогоплательщик обязан: своевременно и в полном размере уплачивать налоги, вести бухгалтерский учет, составлять отчеты о финансово - хозяйственной деятельности, представлять налоговым органам необходимые для исчисления и уплаты налогов документы и сведения и т.д. Обязанность юридического лица по уплате налога прекращается уплатой им налога. Предприятие обязано до наступления срока платежа сдать платежное поручение соответствующим учреждениям банка на перечисление налогов. Бухгалтерский учет расчетов по налогам и сборам ведется на счетах 68 и 69. 10.2. Учет расчетов по налогам и сборам Для учета расчетов по налогам и сборам используется счет 68 «Расчеты по налогам и сборам», который предназначен для обобщения информации о