Совместный доход: миф или реальность?

advertisement

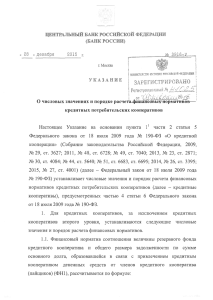

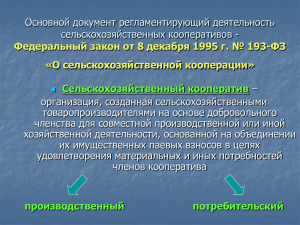

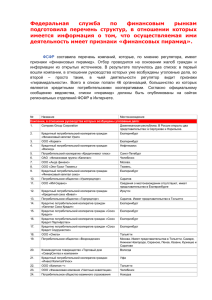

№ 40 (866) 10 октября 2012 года ФИНАНСОВЫЙ ЛИКБЕЗ САРАТОВСКАЯ ПАНОРАМА Совместный доход: миф или реальность? &q=!=2%"“*= C=…%!==[ !=ƒK,!=2“ " 2%…*%“2 . C%… 2, &*!,2…/L C%2!K,2“*,L *%%C!=2,"[ Недавно моей матери предложили вступить в кредитный потребительский кооператив. Мол, хорошие дивиденды, прибавка к пенсии. Не очередной ли это обман? Можно ли ему доверять? И вообще, что такое кредитный кооператив? Бурова Н.Я. Кредитные потребительские кооперативы (КПК) – это некоммерческие организации, которые могут принимать сбережения от людей, выдавать им займы и давать консультации. Проще говоря, это некое объединение людей, цель которого – эффективное сбережение своих же денежных средств. Касса взаимопомощи Ошибочно считать, что кредитный потребительский кооператив – это коммерческая структура. По новому закону «О кредитной кооперации» осуществляющие эту деятельность организации являются некоммерческими и саморегулируемыми, то есть целью их работы не является получение прибыли. Конечно, деньги без прибыли – звучит несколько сюрреалистично. И в данном случае прибыль от привлечения средств населения и оказания им услуг, конечно же, извлекается. Но идет эта прибыль на выплату процентов вкладчикам и поддержание и развитие самого кредитного кооператива. Основная же задача КПК – это финансовая взаимопомощь членов кооператива друг другу: здесь объединяются те, у кого недостаточно средств, и те, у кого есть лишние средства, и обе стороны решают свои финансовые задачи. Одни получают доступ к финансам, а другие отдают свои свободные средства в пользование на определенный срок, чтобы получить с них процент. Защита от пирамиды Сегодняшние кредитные потребительские кооперативы принципиально отличаются от тех, что были в начале 2000-х годов и являлись по сути финансовыми пирамидами. На этот раз интересы участников кредитного кооперативного движения защищены российским законодательством, а именно Федеральным законом от 18 июля 2009 года № 190 «О кредитной кооперации» (кроме сельскохозяйственных кооперативов – для них имеется отдельный закон – ФЗ от 8 декабря 1995 года № 193 «О сельскохозяйственной кооперации»). Этот закон определяет правовые, экономические и организационные основы создания и деятельности кредитных потребительских кооперативов. Его можно назвать антипирамидным. Во-первых, он предусматривает создание во всех кредитных кооперативах резервного фонда на случай не- благоприятных финансовых ситуаций, не менее 5 процентов от суммы средств, привлеченных кооперативом. Во-вторых, закон ограничивает выдачу суммы займов в одни руки. В то же время и принимать сбережения в размере, превышающем свыше 10 процентов активов кооператива, КПК не может: это страховка на тот случай, если во время кризиса пайщик решит забрать все свои средства. Кроме того, с 4 августа 2011 года все кооперативы должны состоять в саморегулируемых организациях (СРО) с компенсационным фондом (своеобразной заменой системы страхования). Из него в случае возникновения финансовых трудностей у кооператива можно будет рассчитаться с пострадавшими пайщиками. СРО вправе осуществлять проверки финансовой деятельности кредитных кооперативов и привлекать для этой цели аудиторские фирмы. О рисках Конечно, следует сказать о возможных рисках, еще раз отметив, что частично эти риски регулируются на законодательном уровне. Так, например, кредитные кооперативы не имеют права выдавать займы физлицам и юрлицам, которые не являются их членами (однако разрешается взаимное кредитование кооперативов внутри своей саморегулируемой организации). Также кредитный кооператив не имеет права обеспечивать исполнение обязательств как своих членов, так и третьих лиц. Например, он не может быть поручителем по кредитному договору. Что касается кредитных рисков, то максимальная сумма займа, предоставляемого одному члену кредитного кооператива (пайщику), должна составлять не более 10 процентов (до 20 процентов – для кредитного кооператива, который работает менее 2-х лет) общей суммы задолженности по займам, выданным кредитным кооперативом на момент принятия решения о предоставлении займа. Поэтому одному члену кооператива невозможно получить доступ ко всем средствам. Кроме того, для получения прибыли кооперативу не разрешено заниматься производственной и торговой деятельностью, выпускать на финансовый рынок собственные ценные бумаги. Вырежи и сохрани Подготовила Анна ЦВЕТКОВА Есть несколько способов распознать финансовую пирамиду, активно маскирующуюся под кредитный кооператив: кредитный кооператив не может быть создан в форме ОАО, ЗАО, ООО. Это должен быть именно потребительский кооператив как организационно-правовая форма. Все учредительные документы кооператива необходимо изучить до вступления в него. Если вам учредительные документы для ознакомления не дадут, то от такого кооператива лучше отказаться – это потенциальная пирамида; слишком высокие проценты, которые кредитный кооператив предлагает своим членам взамен на их взносы (выше 20-22 процентов годовых); договор займа нечеткий либо вам не дают возможности его заранее внимательно изучить; кредитный кооператив не входит ни в какое объединение кооперативов; кредитный кооператив существует менее 2-х лет (финансовые нормативы к кредитному кооперативу старше 2-х лет более жесткие, чем для кооперативов до двух лет (см. п. 4 ст. 6 ФЗ «О кредитной кооперации»); вам предлагают льготные условия, если вы приведете в кооператив новых членов. Напомним, что именно пирамида заинтересована в привлечении как можно большего количества новых членов, чтобы за счет их взносов вернуть деньги первым вкладчикам, а не инвестировать их в реальные проекты, способствуя развитию бизнеса. 7 Процентную ставку ограничат Стоит ли верить банкам, которые предлагают депозитные продукты с процентной ставкой, превышающей среднерыночную максимальную более чем на два процентных пункта? Геннадий Сверчков, индивидуальный предприниматель Отвечает начальник управления Центробанка по Саратовской области Юрий Зеленский: – В настоящее время в Госдуму внесен законопроект, дающий право Центробанку ограничивать величину процентной ставки по вкладам в виде максимального значения. Этот законопроект рассмотрят в октябре, и уже в ноябре у регулятора может появиться право ограничивать процентную ставку. Сегодня Центробанк только рекомендует ограничивать максимальную ставку по вкладам. Это, на первый взгляд, ущемляет интересы граждан, которые хотят повышенные депозиты, но многолетний опыт подсказывает, что значительно отличающиеся от рыночных ставок привлечения могут свидетельствовать об определенных трудностях в работе того или иного банка. Зайдя в сферу повышенных рисков при кредитовании не очень надежных заемщиков, банк вынужден покрывать недостаток ликвидности за счет выставления избыточных процентных ставок. В России ставки высокие. К примеру, в Европе они не превышают 4 процентов годовых. Более того, там существуют вклады, где вообще отсутствуют проценты. Человек не преумножает, а просто сохраняет вклад. Поэтому нельзя рассматривать депозит как источник дополнительного дохода. Мы также разделяем озабоченность по поводу завышенных кредитных ставок. Есть такие банки, которые выдают под 60 процентов, а если брать небанковские институты – то и до 700 процентов. Правда, и сроки выдачи у них не более недели. Сейчас в Госдуме проходит дискуссия о борьбе с ростовщическим процентом. Возможно, скоро законодательно установят предел, выше которого кредитная ставка будет являться ростовщической со всеми вытекающими правовыми последствиями. Кстати, среди саратовских самостоятельных банков нет таких, которые берут незаконные комиссии за рассмотрение кредитной заявки или за выдачу ссуды. Готовящийся закон о типовом кредитном договоре пропишет все правовые условия любой ссуды, и банки не смогут навязывать потребителям дополнительную плату. Подготовил Евгений ТАТАРНИКОВ