Document 2144062

advertisement

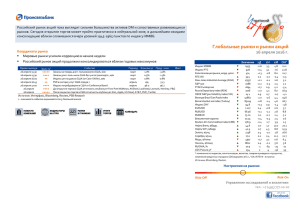

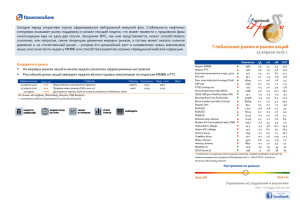

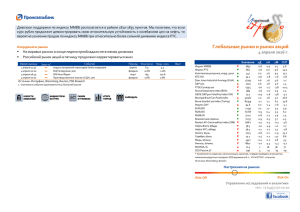

Учитывая отсутствие сильных драйверов для роста мы считаем, что инвесторы могут взять курс на консолидацию вблизи текущих уровней с небольшим перевесом в сторону фиксации прибыли по позициям, учитывая приближение майских выходных. Вместе с тем, спекуляции на тему повторения встречи нефтеэкспортеров, а также вечерняя статистика по числу буровых установок в США могут вновь усилить волатильность нефтяных котировок, что приведет к проторговке диапазона 1940-1965 пунктов по индексу ММВБ. Ключевым внутренним событием сегодня станет заседание Совета директоров Роснефти, по результатам которого будет утверждена рекомендация по дивидендам. Глобальные рынки и рынки акций 22 апреля 2016 г. Значение Координаты рынка К концу недели на мировых рынках наблюдается маловыразительная консолидация Российский рынок внутри дня обновил исторический максимум по индексу ММВБ Время выхода Знач-ть1 22 апреля 10:00 22 апреля 10:00 22 апреля 10:30 22 апреля 10:30 22 апреля 11:00 22 апреля 11:00 22 апреля 11:00 22 апреля 12:00 22 апреля 16:45 22 апреля ●●●●● ●●● ●●●● ●●● ● ●●●● ●●● ● ●●●● ●●●●● Событие Период Консенсус Пред. знач. PMI в промышленности Франции (предв.) апрель 49.8 PMI в секторе услуг Франции (предв.) апрель 50.2 PMI в промышленности Германии (предв.) апрель 51.0 PMI в секторе услуг Германии (предв.) апрель 55.0 Промыленные заказы в Италии, м/м февраль н/д PMI в промышленности еврозоны (предв.) апрель 51.8 PMI в секторе услуг еврозоны (предв.) апрель 53.3 Розничные продажи в Италии, м/м февраль н/д PMI в промышленности США (предв.) апрель 51.8 До открытия торгов в США отчетность опубликует McDonalds, Honeywell, GE, Caterpillar Источник: Интерфакс, Bloomberg, Reuters, PSB Research 1 - значимость события оценивается по 5-балльной шкале 49.6 49.9 50.7 55.1 0.7% 51.6 53.1 0.0% 51.5 Факт 1Д 1Н 1М СНГ ▼ 1950 -0.5 1.8 2.4 10.9 ▼ 927 -1.7 1.4 5.0 22.7 ▼ 481 -2.6 1.6 5.3 20.7 ▼ 35.4 -0.6 -1.0 -0.1 0.6 ▼ 17983 -0.6 0.3 2.3 3.2 ▼ 2091 -0.5 0.4 2.0 2.3 ▼ 2723 -0.2 2.2 3.7 -4.4 ▲ 1088 0.0 2.4 4.1 18.2 ▲ 14.0 0.7 0.2 -0.2 -4.3 ▼ 53631 -0.1 0.9 4.8 23.7 ▲ 85671 0.1 -0.1 4.8 19.4 ▲ 94.6 0.1 -0.1 -1.1 -4.1 ▼ 1.129 -0.1 0.0 0.6 3.9 ▲ 66.75 0.6 0.2 1.7 9.3 ▲ 75.42 0.6 0.1 0.6 5.2 ▼ 70.04 -0.6 -0.3 0.7 7.5 ▼ 179.9 -0.9 2.9 1.6 2.1 ▲ 45.2 1.4 4.8 8.1 21.2 ▲ 43.8 1.5 8.6 5.8 18.4 ▲ 1248 0.3 1.1 0.0 17.6 ▲ 17.0 0.2 4.7 7.0 22.6 ▲ 4977 0.4 3.4 -1.5 6.6 ▼ 8612 -2.4 1.2 3.9 3.3 ▼ 10.8 -43 -37 -13 5 ▼ 250 -3 -28 -33 -59 * изменение по индексам, капитализации, валютам, товарам приведено в процентах, изменение кредитных спрэдов и CDS выражено в б.п., VIX и RTSVX - в пунктах Источник: Bloomberg, Reuters Индекс ММВБ Индекс РТС Капитализация рынка, млрд. долл. RTS VIX Dow Jones Industrial Average (DJIA) S&P 500 FTSE Eurotop 100 Russia Depository Index (RDX) CBOE S&P500 Volatility Index (VIX) Bovespa Brazil San Paolo Index Borsa Istanbul 100 Index (Turkey) Индекс DXY EURUSD RUBUSD RUBEUR Бивалютная корзина Reuters All-Commodities Index (CRB) Нефть Brent, $/барр. Нефть WTI, $/барр. Золото, $/унц Серебро, $/унц Медь, $/тонну Никель, $/тонну RUONIA, % CDS Россия 5Y Настроения на рынках Risk-Off Risk-On Управление исследований и аналитики тел.: +7 (495) 777-10-20 Координаты рынка Мировые фондовые рынки Товарные рынки Ключевые фондовые рынки Европы в четверг показали слабую разнонаправленную динамику (DAX: +0,1%; FT MIB: +0,4%; CAC40: -0,2%; FTSE100: -0,4%); EuroTOP100 (0,2%) вчера проторговывал 3-х месячные максимумы, отыгрывая некоторое ухудшение настроений на рынке, со снижение цен ан сырье, в условиях отсутствия внятного повода для покупок после заседания ЕЦБ и слабой корпотчетности (Ericsson:-14,6%; Pernod: -4,9%). Из заявлений главы ЕЦБ М. Драги отметим планы регулятора в рамках программы QE начать выкуп корпоративных бондов, а также его положительную оценку создания «плохого» банка в Италии (что обеспечило роста акций финсектора, ставшего лидером роста по итогам дня). Цены на нефть проторговывают зону 45-46 долл./барр. по фьючерсу на Brent, не сумев вчера пойти выше 46 долл. в отсутствие дополнительных новостных драйверов и некоторого спада аппетита к риску перед заседанием ФРС (26-27 апреля). Мы не исключаем сегодня новых попыток выхода выше, но склоняемся к сценарию возврата нефтяных котировок к концу дня в более низкий ценовой диапазон (43-45 долл.), так как считаем весь позитив учтенным и констатируем небольшой «отрыв» от фундаментально оправданных уровней. Евгений Локтюхов Американский рынок акций также в четверг умеренно снизился, уйдя «под» отметку 2100 пунктов по S&P500 (-0,5%) на фоне неоднозначного потока корпновостей и снижения цен на товарных рынках. Отметим, что индекс NASDAQ Composite (0%) по итогам дня не показал изменений в ожидании отчетности Alphabet и Microsoft (оказались хуже ожиданий). К концу недели на мировых рынках наблюдается маловыразительная консолидация вблизи достигнутых максимумов по большинству ведущих фондовых индексов, развивающиеся рынки выглядят несколько слабее DM во главе с китайским Shanghai Comp. Помимо довольно слабой отчетности американских технологических лидеров (Alphabet и Microsoft), другим важнейшим событием вчерашнего дня стало заседание ЕЦБ, усилившее волатильность в паре EURUSD. Европейский регулятор сохранил уровень процентных ставок и объем программы выкупа активов без изменений, однако на пресс-конференции М.Драги так и не дал четких сигналов о возможности усиления стимулирующих программ в будущем, что выступило поводом для покупок доллара. На этом фоне доллар так и не смог опуститься ниже 94 пунктов по индексу DXY и до заседания ФРС 26-27 апреля, как нам представляется, может продемонстрировать укрепление, что снизит аппетит к риску глобальных инвесторов. Российский рынок акций на старте сессии в четверг обновил исторический максимум по индексу ММВБ, индекс РТС протестировал отметку 960 пунктов. Однако в дальнейшем рынок заметно скорректировался, основными поводами для фиксации прибыли стали опасения скорого снижения цен на нефть и сомнения инвесторов в способности госкомпаний увеличить размер дивидендных выплат. Перед открытием торгов сегодня утром сформировался нейтральный внешний фон. Учитывая отсутствие сильных драйверов для роста мы считаем, что инвесторы могут взять курс на консолидацию вблизи текущих уровней с небольшим перевесом в сторону фиксации прибыли по позициям, учитывая приближение майских выходных. Вместе с тем, спекуляции на тему повторения встречи нефтеэкспортеров, а также вечерняя статистика по числу буровых установок в США могут вновь усилить волатильность нефтяных котировок, что приведет к проторговке диапазона 1940-1965 пунктов по индексу ММВБ. Ключевым внутренним событием сегодня станет заседание Совета директоров Роснефти, по результатам которого будет утверждена рекомендация по дивидендам. Илья Фролов Российский фондовый рынок Индекс ММВБ в течение дня четверга обновил исторические максимумы, после чего сильно перегретый рынок "накрыла" коррекционная волна, вызванная откатом нефтяных котировок и ослаблением рубля, а также сомнениями в выплате столь щедрых дивидендах ведущих госкомпаний. По итогам дня часть снижения была выкуплена и индекс ММВБ ограничился лишь умеренным снижением (-0,5%) при преимущественно близкой к нейтральной динамике ключевых секторов. Наиболее сильные потери понес финсектор: Сбербанк упал на 3,7%, чьи оценки выглядят высоковато в текущих рыночных условиях, и стал одним из аутсайдеров дня среди ликвидных бумаг. Сильно подешевел и ВТБ (-2,4%), также вошедший в пятерку аутсайдеров на рынке. Отсутствие направленной динамики нефтегазового сектора, электроэнергетики и телекомов отразило неготовность инвесторов расставаться с этими бумагами без серьезного негатива с внешних рынков. Так, внутридневные просадки в Лукойле (+0,7%), Роснефти (+0,3%) и НОВАТЭКЕ (+0,6%) были полностью нивелированы, а Газпром (-0,1%) сумел удержаться выше 160 рублей в ожидании публикации годовой финансовой отчетности. Обнадеживающе стали выглядеть сегодня обыкновенные акции Сургутнефтегаз (+1,0%), чьи котировки "отразились" от 200-дневной средней, открывая технический потенциал для их восстановления. Отказались сегодня падать и курсы акций электросетевых компаний, надежды на дивидендные выплаты которых наиболее устойчивы (ФСК:-0,5%; Россети: +0,3%). В лидерах роста в электроэнергетике - Мосэнерго (+4,6%), обновившие максимумы за 3 года. Рост преобладал экспортных ненефтяных отраслях. В химсекторе продолжил расти Фосагро (+0,8%), на ожиданиях включения MSCI Russia. В металлургическом и горнодобывающем секторе выросли РусАл (+3,8%), НорНикель (+1,1%) и Северсталь ( +1,0%), при откате в Распадской (-2,1%) и НЛМК (-1,5%). Отметим повышательную динамику «фишек» потребсектора (Дикси: +1,8%; Лента: +1,4%; Магнит: +0,5%), отстающих от рынка, и Internet-компаний (Яндексом: +1,2%). Илья Фролов Управление исследований и аналитики Наши прогнозы и рекомендации 2 Корпоративные и отраслевые события Северсталь в I квартале сократила EBITDA по МСФО на 32%, до $273 млн Ведомства разошлись по вопросу дивидендов Роснефти: 16,75 руб. на акцию или 8,38 Северсталь в первом квартале 2016 года получило $273 млн EBITDA по МСФО. Согласно сообщению группы, относительно четвертого квартала 2015 года ($401 млн) EBITDA упала на 31,9%. Показатель рентабельности по EBITDA в отчетном периоде снизился на 3,8 процентного пункта - до 24,9%. Выручка группы сократилась на 21,4% и составила $1,097 млрд. Чистая прибыль Северстали составила $270 млн против чистого убытка в размере $114 млн кварталом ранее. НАШЕ МНЕНИЕ: Результаты компании по EBITDA оказались хуже ожиданий рынка, а по выручке почти с ними совпали. В целом ухудшение финансовых показателей связано с падением средних цен реализации на 15% по стальному прокату и в среднем на 15-20% по другим видам продукции. Компания также сократила отпуск металлопродукции на 7%, что стало дополнительным негативным фактором. Отметим, что на рентабельность Северстали оказывало также влияние меньшее снижение издержек (интегрированный cash cost слябы снизился на 6,7% до 153 $/т), по сравнению с ценами. Во 2 кв. 2016 года на фоне оживления цен на прокат мы ожидаем заметно улучшения показателей компании. CNPC интересуется приватизаций Роснефти - вице-президент CNPC Китайская CNPC интересуется приватизацией Роснефти сообщил журналистам первый вице-президент CNPC Ван Чжунцай. По его словам, возможная доля, которую может купить CNPC, будет обсуждаться на уровне глав государств России и Китая. Он добавил, что компания уже сформировала внутри себя рабочую группу, изучающую возможность участия в приватизации Роснефти. НАШЕ МНЕНИЕ: CNPC сейчас принадлежит около 0,7% акций компании, купленных во время IPO за 500 млн долл. Сейчас это пакет стоит 360 млн долл. РФ планирует продать 19% Роснефти, что при текущей капитализации составляет 9,7 млрд. долл. Оценить сколько будет готова вложить CNPC сложно, но мы думаем что пакет вполне может быть увеличен до 5%. Управление исследований и аналитики К совету директоров Роснефти, на котором будут рассмотрен вопрос о дивидендах, назначенному на 22 апреля, подготовлено два варианта директив правительства, сообщил Агентству нефтяной информации (АНИ), источник, знакомый с текстом документов. По его информации, министерство экономического развития предлагает направить на дивиденды по итогам работы Роснефти в 2015 году 50% от чистой прибыли по МСФО, министерство энергетики - 25%. Таким образом, в зависимости от решения правительства, дивиденды Роснефти могут составить 16,75 руб. на акцию или 8,38 руб. НАШЕ МНЕНИЕ: Недавно утвержденная директива правительства предполагает выплату дивидендов в размере 50% от большей прибыли (по МСФО или РСБУ), поэтому если следовать ей Роснефть должна выплачивать 16,75 руб./акцию. Надо отметить, что и в первом и втором случае дивидендная доходность для акционеров не столь высокая 5,2% и 2,6% соответственно. В тоже время важен прецедент, т.к. ориентируясь на решение Роснефти могут приниматься решения и в других компания (в частности Газпроме). Чистая прибыль Мостотреста по МСФО в 2015 г. сократилась на треть, до 4,2 млрд руб Чистая прибыль Мостотрест по МСФО в 2015 г. сократилась на 30% по сравнению с 2014 г., до 4,2 млрд руб., говорится в сообщении компании. Выручка составила 143,2 млрд руб., снизившись на 5% по сравнению с 2014 г.. Показатель EBITDA снизился на 14% по сравнению с прошлым годом до 13,2 млрд руб. Рентабельность EBITDA сократилась с 10,2% в прошлом году до 9,3% в отчетном периоде НАШЕ МНЕНИЕ: Снижение выручки компании связано с сокращением строительных работ. При этом растущие издержки, а также увеличение резервов по дебиторской задолженности стали причиной опережающего падения EBITDA по сравнению с выручкой. В 2016 году для компании также будет сложным из-за сокращения строительных работ, в тоже время подряд на строительство Керченского моста должен поддержать показатели Мостотреста. 3 Индикаторы рынков на утро Фондовые индексы Россия Индекс ММВБ Индекс РТС Индекс РТС на вечерней сессии Фьючерс на РТС на веч. сесcии США S&P 500 Dow Jones (DJIA) Dow Jones Transportation Nasdaq Composite Ближайший фьючерс на S&P 500* Европа EUROtop100 Euronext 100 FTSE 100 (Великобритания) DAX (Германия) CAC 40 (Франция) ATP Nikkei 225 (Япония)* Taiex (Тайвань)* Kospi (Корея)* BRICS JSE All Share (ЮАР) Bovespa (Бразилия) Hang Seng (Китай)* Shanghai Composite (Китай)* BSE Sensex (Индия)* MSCI MSCI World MSCI Emerging Markets MSCI Eastern Europe MSCI Russia Значение 1Д, % 1Н, % 1М, % 1 950 927 927 91 560 -0.5% -1.7% -1.7% -0.6% 1.8% 1.4% 2.4% 4.3% 2 091 17 983 8 011 4 946 2 085 -0.5% -0.6% -1.2% 0.0% 0.1% 0.4% 0.3% 0.4% 0.0% 0.5% 2.0% 2.3% 0.0% 2.6% 2.1% 2 723 897 6 381 10 436 4 583 -0.2% -0.5% -0.4% 0.1% -0.2% 2.2% 1.4% 0.3% 3.4% 1.6% 3.7% 3.0% 3.0% 4.5% 3.4% 17 471 8 532 2 015 0.6% -0.4% -0.4% 3.7% -1.9% 0.0% 4.0% 2.0% -3.2% 53 324 53 631 21 455 2 937 25 914 -0.9% -0.1% -0.8% -0.5% 0.1% 0.9% 0.9% -2.9% -4.6% 3.1% -0.1% 4.8% 3.0% -2.1% 2.3% 1 690 854 244 496 -0.3% 0.5% -0.3% -0.9% 1.2% 0.8% 2.4% 1.8% 2.9% 2.8% 4.7% 4.3% Товарные рынки Сырьевые товары Reuters All-Commod. Index (CRB) Нефть WTI спот, $/барр. Нефть Brent спот, $/барр. Фьючерс на WTI, $/барр.* Фьючерс на Brent, $/барр.* Медь (LME) спот, $/т Никель (LME) спот, $/т Алюминий (LME) спот, $/т Золото спот, $/унц* Серебро спот, $/унц* Значение 1Д, % 1Н, % 1М, % 179.9 42.2 43.9 43.8 45.2 5014 9069 1626 1249 17.1 -0.9% -0.9% 0.9% 1.5% 1.4% 0.4% -2.4% 0.6% 0.1% 0.7% 2.9% 1.8% 4.6% 8.6% 4.8% 3.4% 1.2% 5.1% 1.2% 5.4% 1.6% 5.8% 7.3% 5.8% 8.1% -1.5% 3.9% 9.3% 0.0% 7.8% Отраслевые индексы S&P рынок США S&P Energy S&P Oil&Gas S&P Oil Exploration S&P Oil Refining S&P Materials S&P Metals&Mining S&P Capital Goods S&P Industrials S&P Automobiles S&P Utilities S&P Financial S&P Banks S&P Telecoms S&P Info Technologies S&P Retailing S&P Consumer Staples S&P Consumer Discretionary S&P Real Estate S&P Homebuilding S&P Chemicals S&P Pharmaceuticals S&P Health Care Отраслевые индексы ММВБ Промышленность Металлургия Нефть и газ Эл/энергетика Телекоммуникации Банки Значение 1Д, % 1Н, % 1М, % 493.4 395.3 628.2 294.7 96.4 531.9 488.8 122.4 103.2 238.2 314.4 217.9 164.0 736.7 1 278 529.6 632.7 191.2 703.5 490.6 600.2 828.9 -0.5 -1.3 1.3 -0.5 -1.0 -0.2 -0.3 1.1 0.8 -2.2 -1.0 -0.5 -2.7 -0.1 -0.5 -1.6 -0.2 -1.8 0.7 -0.4 0.3 0.6 2.5 3.1 0.6 2.2 6.0 0.5 0.4 3.9 4.9 -3.5 1.4 3.1 -1.9 -0.6 -0.1 -1.9 0.5 -2.1 1.4 1.6 2.7 2.3 5.1 9.4 -3.5 3.8 8.7 1.3 1.0 2.3 0.9 -3.2 2.9 4.4 -3.5 1.3 2.8 -1.3 2.1 -0.6 4.7 3.0 4.7 5.6 1 515 4 580 5 128 1 204 1 853 6 880 -0.3 0.5 -0.1 0.0 0.0 -1.5 -1.5 4.2 1.6 0.1 1.5 0.9 2.8 6.8 0.7 7.2 3.3 5.1 Валютные рынки Внешний валютный рынок Индекс DXY Евро* Фунт* Швейц. франк* Йена* Канадский доллар* Австралийский доллар* Внутренний валютный рынок USDRUB EURRUB Бивалютная корзина Значение 1Д, % 1Н, % 1М, % 94.62 1.130 1.435 0.974 109.9 1.270 0.775 0.0 0.1 0.2 0.1 -0.4 0.3 0.2 -0.1 0.2 1.1 -0.6 -1.1 1.0 0.4 -1.1 0.7 1.0 -0.1 2.2 2.7 1.7 66.36 74.99 70.44 0.6 0.6 -0.6 0.2 0.1 -0.3 1.7 0.6 0.7 Долговые и денежные рынки Доходность гособлигаций US Treasuries 3M US Treasuries 2 yr US Treasuries 10 yr US Treasuries 30 yr Ставки денежного рынка LIBOR overnight LIBOR 1M LIBOR 3M EURIBOR overnight EURIBOR 1M EURIBOR 3M MOSPRIME overnight MOSPRIME 3M Кредитные спрэды, б.п. CDS Inv.Grade (USA) CDS High Yield (USA) CDS EM CDS России 5Y Итоги торгов ADR/GDR Нефтянка Газпром Роснефть Лукойл Сургутнефтегаз Газпром нефть НОВАТЭК Цветная металлургия НорНикель Черная металлургия Северсталь НЛМК ММК Мечел ао Банки Сбербанк ВТБ ао Прочие отрасли МТС Мегафон Магнит ао Значение 1Д, % 1Н, % 1М, % 0.229 0.806 1.852 2.674 1 б.п. 1 б.п. 1 б.п. 2 б.п. 1 б.п. 7 б.п. 10 б.п. 11 б.п. -7 б.п. -8 б.п. -9 б.п. -5 б.п. 0.382 0.441 0.635 -0.392 -0.342 -0.249 10.790 11.610 0.1 б.п. 0.3 б.п. 0.1 б.п. -0.3 б.п. 0.0 б.п. 0.0 б.п. -35 б.п. -10 б.п. 0.2 б.п. 0.9 б.п. 0.7 б.п. -0.3 б.п. 0.0 б.п. 0.0 б.п. -25 б.п. -10 б.п. 0.8 б.п. 1.3 б.п. 1.1 б.п. -0.6 б.п. -1.8 б.п. -1.4 б.п. -24 б.п. -18 б.п. 74 424 283 250 1 б.п. 8 б.п. 10 б.п. -3 б.п. -6 б.п. -15 б.п. 4 б.п. -28 б.п. -7 б.п. -11 б.п. -1 б.п. -33 б.п. Значение 1Д, % 1Н, % Спрэд 4.8 4.9 43.6 5.3 11.8 91 -0.4 0.2 0.3 1.5 -1.3 1.6 0.4 0.2 1.5 -0.1 0.3 1.2 -1.1% 0.9% 0.3% -0.3% 1.0% 0.6% 14.1 1.3 2.6 0.9% 12.1 14.4 4.9 2.1 0.0 -0.3 0.0 0.0 0.2 1.0 0.1 0.1 -0.1% -0.1% 1.8% 53.0% 8.0 2.2 -2.1 -1.6 0.2 -0.1 7.7% -1.8% 8.9 10.6 40.0 0.4 1.4 -1.3 -0.1 0.1 -0.7 13.4% 1.5% 22.5% * данные приведены по состоянию на 8:00 мск Источник: Bloomberg, Reuters Управление исследований и аналитики 4 Рынки в графиках S&P 500 и индекс вмененной волатильности VIX 2150 Фьючерс на Brent и его спрэд к WTI, долл./барр. 46 2100 40 2050 34 15 500 65 13 450 60 11 28 1950 22 1900 16 1850 17 июн 07 авг 27 сен 17 ноя S&P 500 (лев шкала) 07 янв 27 фев 10 18 апр 7 45 40 250 35 -1 -3 -5 VIX (пр шкала) Источник: Bloomberg, PSB Research 3 1 13 июн 03 авг 23 сен 13 ноя 03 янв 23 фев спрэд Brent-WTI (пр шкала) ближ. Фьючерс на Brent (лев шкала) 14 апр Источник: Bloomberg, PSB Research S&P500 не удержался вблизи максимумов с начала года у отметки 2100 пунктов и откатился в район 2090. На наш взгляд, умеренное ослабление курса доллара, сезон отчетности и рост нефтяных котировок способствуют росту рынка. Вместе с тем, в фокусе внимания результаты технологического и банковского секторов, а также заседание ФРС 27 апреля, что может задать настрой на локальную коррекцию. Отношения индексов MSCI 350 300 Отношение индекса РТС и нефти марки Brent 1750 20 1650 500 0.50 15 18 450 0.45 1850 4800 84 94 82 4300 14 апр 12 6 10 ноя 2008 сен 10 июн 11 Источник: Bloomberg, PSB Research Источник: Bloomberg, PSB Research мар 12 дек 12 сен 13 июн 14 мар 15 дек 15 Отн. RTS/Brent около 20.8x. Мы считаем, что в ближайшие месяцы рынок будет торговаться с соотношением 20-22x, и повышение нефтяных котировок будет приводить к переоценке рынка вниз. 1.25 1.35 78 90 30 30апр апр 20 июн 10 авг 30 сен 20 ноя 10 янв 01 мар 1.4 1.3 21 апр Пара евро-доллар вблизи 1.13, DXY в районе 94.5. В целом мы видим риски для роста пары в район 1.15-1.16 уже в ближайшие недели как отражение нулевой вероятности роста ставки в апреле и всего лишь 50%-ной – до конца года. Впрочем, активизация TLTRO и других монетарных стимулов ЕЦБ может замедлить укрепление евро в середине апреля. Индекс RTSVX и CDS России 0 -50 -100 1350 -150 1250 -200 1150 мар 13 300 0.30 29 апр 19 июн 09 авг 29 сен 19 ноя 09 янв 29 фев 20 апр MSCI РФ (л шкала) РФ к ЕМ (пр шк) ЕМ к развитым рынкам (пр шк) 1.2 1.3 500 80 450 70 50 1550 14 9 1.2 1.15 1.25 корзина доллара против 6-ти валют (DXY) (лев шкала) евро/долл. (инверт., пр шкала) 100 1450 16 12 Управление исследований и аналитики 86 150 22 18 Акции РФ выглядят лучше аналогов EM, EM при этом торгуются сильнее DM на ожиданиях стабилизации экономик, замедления темпов оттока капитала и повышения цен на сырье. 5300 Потоки капиталов в фонды акций России и индекс ММВБ 0.55 1.15 1.1 Источник: Bloomberg, PSB Research 24 21 550 0.40 90 Никель и медь демонстрируют восстановление после волны снижения в марте. В среднесрочной перспективе мы видим возможности для роста на фоне постепенного сокращения складских запасов и несмотря признаков стабилизации спада экономики КНР. 0.60 0.35 5800 1.1 1.05 80 100 23 апр 13 июн 03 авг 23 сен 13 ноя 03 янв 23 фев запасы меди на LME, тыс. т (лев шкала) медь, долл./тонну (пр шкала) 600 350 94 102 92 150 0.65 1.05 1 88 98 200 650 400 6300 Источник: LME, Bloomberg, PSB Research Котировки Brent продемонстрировали впечатляющую резистентность к конъюнктурному негативу от катарской встречи. Поддержку ценам оказывает также статистика по запасам и добыче в США. На наш взгляд, текущий импульс к росту может ослабнуть в ближайшие дни ввиду близости технических целей роста. Впрочем, статистика и переговоры о новой встрече нефтеэкспортеров оказывают поддержку. 98 106 96 400 5 30 25 23 апр Динамика отдельных валютных пар 6800 9 55 50 2000 1800 27 апр Цены и запасы меди на LME 70 ноя 13 июн 14 янв 15 Приток/отток, ср. за 4 нед.(прав. шкала) сен 15 -250 апр 16 Индекс ММВБ Источник: РИА Новости, Интерфакс, PSB Research В фонды, инвестирующие в российские акции, наблюдался приток капитала (+8.6 млн долл.). Тем самым, с начала года отток из фондов акций РФ сократился до 10 млн. долл. 60 400 50 350 40 300 30 250 20 200 13 апр 04 июн 26 июл 16 сен 10 CDS России, 5л. (п., лев. шкала) 07 ноя 29 дек 19 фев 11 апр индекс RTSVX (п., пр шкала) Источник: Bloomberg, PSB Research Спрэд CDS 5Y у 250 пунктов, RTSVX около 34. Индикаторы отражают высокий аппетит к покупкам российских активов на фоне восстановления цен на нефть и хорошей конъюнктуры на внешних рынках капитала. 5 Итоги торгов и мультипликаторы MCap, $ млрд Фундам. Цена потенциал закрытия роста, % 1 950 Индекс ММВБ 927 Индекс РТС Нефть и газ 43.1 161.8 Газпром 25.1 607.7 Новатэк 39.4 323.0 Роснефть Лукойл 28.9 2 890 9.1 153.1 Газпром нефть 18.4 35.9 Сургутнефтегаз, ао 9.1 333.0 Татнефть 4.9 2 908 Башнефть Всего по сектору 178.1 Финансовый сектор 30.1 119.2 Сбербанк, ао 12.2 0.0716 ВТБ 2.9 108.70 Московская биржа Всего по сектору 45.2 Металлургия 18.6 9 368 НорНикель 4.8 248 Русал 6.7 75.1 Алроса 5.7 93.3 НЛМК 2.8 24.7 ММК 7.0 806.7 Северсталь 0.7 50.2 ТМК 0.2 28.3 Распадская 0.4 67.1 Мечел, ао Всего по сектору 46.9 Электроэнергетика 3.5 0.6822 РусГидро 0.3 0.2900 ОГК-2 2.0 2.5880 Э.Он Россия 0.3 0.6980 Энел Россия 0.2 0.0051 ТГК-1 0.5 1.4500 Мосэнерго 2.1 1.7070 Интер РАО ЕЭС 1.0 0.6544 Росcийские сети 1.1 0.0956 ФСК ЕЭС Всего по сектору 11.2 Источник: Bloomberg, Reuters, PSB Research Управление исследований и аналитики Мультипликаторы, 2015E CAGR 2014-2017, % Рентабельность (2015E) Абсолютная динамика, % HV 90D, % Объем торгов ММВБ-РТС, млн руб. 1Д 1Н 3M СНГ - 21 40 58 663 887 -0.5 -1.7 1.8 1.4 4.2 5.9 10.9 22.7 Beta EV/S EV/EBITDA P/E P/BV EBITDA Earnings EBITDA - - - - - - - - NI (ROE для банков) - -7% 5% -2% 10% 48% 0% 1% -7% 6% 0.9 4.4 1.0 0.4 0.7 0.4 0.8 0.7 1.2 2.4 12.5 4.3 2.8 3.6 1.2 2.9 3.2 4.1 2.7 18.1 6.0 6.8 3.7 2.1 5.6 4.4 6.2 0.3 3.6 0.8 0.4 0.5 0.4 0.9 1.4 1.0 -16% -3% -12% -7% -8% -10% -8% -5% -9% 55% 34% -5% 4% 5% -50% -11% 3% 4% 36% 35% 23% 14% 20% 31% 28% 22% 26% 21% 21% 8% 4% 10% 50% 17% 12% 18% 1.0 1.1 1.2 1.2 0.8 1.0 1.3 1.0 1.1 28 32 31 33 15 27 38 33 29 10 365 1 008 2 448 3 968 85 1 091 762 81 19 808 -0.1 0.6 0.3 0.7 -1.2 1.0 -2.6 1.1 0.0 7.6 1.0 3.0 2.7 0.6 -3.2 -4.9 3.3 1.2 22.2 2.4 29.0 23.5 6.1 2.1 4.1 45.4 16.8 18.9 2.8 27.5 23.2 -0.6 5.8 4.8 46.3 16.1 -4% -52% 6% -17% - - 10.6 neg. 8.7 9.7 1.02 0.72 2.01 1.25 - - - 10.2% n/a 4% 7% 1.2 0.6 0.8 0.9 35 32 31 33 22 134 1 663 719 24 516 -3.7 -2.4 -0.1 -2.1 -0.1 -4.3 5.1 0.2 30.2 2.9 20.4 17.9 17.7 -10.1 18.9 8.8 27% 30% -1% -26% -3% -8% 69% n/a 12% 2.5 1.6 3.2 0.9 0.7 1.3 0.8 1.7 1.5 1.6 4.9 6.9 6.4 3.5 2.5 3.9 5.6 6.1 10.8 5.6 6.8 3.4 9.7 5.7 3.9 5.3 7.1 neg neg 6.0 4.3 1.2 2.6 0.8 0.6 2.0 0.6 0.8 0.1 1.5 -7% -15% -8% -12% -12% -10% -3% 11% 11% -5% 12% 12% 21% -5% -27% 9% n/a n/a 4% 51% 24% 50% 25% 28% 33% 15% 27% 14% 30% 31% 18% 24% 13% 12% 21% 2% neg neg 17% 1.0 0.8 0.6 0.7 0.8 0.6 0.8 0.9 0.7 0.8 30 28 33 31 33 30 37 35 35 32 3 313 24 722 426 635 782 14 91 77 6 007 1.2 4.4 -0.9 -1.4 0.9 1.0 -0.6 -2.1 -0.3 0.3 2.4 5.0 4.9 6.8 0.5 2.5 -1.5 6.9 2.3 3.4 2.9 10.8 31.5 50.5 34.5 25.7 -6.5 8.2 7.5 19.7 2.4 11.1 34.2 49.1 30.9 32.4 -17.1 -5.7 3.3 17.1 -22% 29% 19% 26% n/a -27% -89% -19% -32% -14% 1.4 0.8 1.0 0.9 1.2 0.5 0.2 1.3 3.6 1.2 6.9 7.0 3.0 5.2 5.5 3.1 2.8 4.3 6.3 4.9 7.9 5.2 9.8 -5.0 4.4 7.0 5.0 1.6 2.3 4.3 0.3 0.2 1.4 0.2 n/a 0.1 0.4 0.1 0.1 0.4 -15% -2% -11% -25% -27% -2% -3% 0% 7% -9% -2% 44% -11% -23% -18% 12% 10% 1% -13% 0% 21% 11% 33% 17% 21% 17% 8% 29% 57% 24% 9% 4% 19% -7% 5% 3% 4% 6% 21% 7% 0.9 0.8 0.7 0.6 0.6 0.6 0.8 0.9 0.9 0.8 33 41 31 24 27 36 40 37 36 34 306 17 116 4 16 285 273 264 323 1 604 -1.6 -0.1 0.3 -0.9 0.4 4.6 -1.1 0.3 -0.5 0.2 -0.5 2.4 -0.2 -4.0 1.9 4.6 -5.3 5.3 0.9 0.6 5.0 32.1 -15.1 1.7 28.1 75.5 29.8 43.0 65.4 29.5 0.5 30.0 -18.6 -2.2 22.4 77.0 54.3 42.9 60.9 29.7 6 Итоги торгов и мультипликаторы MCap, $ млрд Фундам. Цена потенциал закрытия роста, % Минеральные удобрения 1.9 3 775 Акрон 6.2 164.0 Уралкалий 4.5 2 947 ФосАгро Всего по сектору 12.7 Телекоммуникации 3.0 97.7 Ростелеком, ао 6.2 257.4 МТС 7.1 703 МегаФон Всего по сектору 16.4 Потребительский сектор 13.1 10 162 Магнит 0.4 318.3 Дикси Групп 0.6 292.2 М.Видео 0.6 916.0 Черкизово Всего по сектору 14.7 Прочие отрасли 2.2 19.3 АФК Система 0.8 74.8 Аэрофлот 0.8 649 ЛСР 2.1 250.3 ПИК 0.2 458.0 Соллерс 0.3 36.8 КАМАЗ 4.1 1 200.0 Яндекс Всего по сектору 10.6 Источник: Bloomberg, Reuters, PSB Research Мультипликаторы, 2015E CAGR 2014-2017, % Рентабельность (2015E) Beta HV 90D, % Объем торгов ММВБ-РТС, млн руб. 1Д 1Н 3M СНГ Абсолютная динамика, % EV/S EV/EBITDA P/E P/BV EBITDA Earnings EBITDA Earnings 3% 15% 52% 23% 1.6 3.1 2.4 2.3 4.4 5.2 5.5 5.0 5.3 6.1 6.8 6.1 1.2 2.2 4.1 2.5 0% -4% 6% 1% 12% 5% 5% 7% 36% 59% 43% 46% 19% 34% 27% 27% 0.7 0.8 0.5 0.7 35 20 23 26 5 112 35 51 0.4 0.7 0.8 0.6 2.7 0.3 8.5 3.8 -1.0 -5.6 2.9 -1.2 -0.1 -7.3 4.5 -1.0 1% -3% 40% 13% 1.6 1.8 2.1 1.8 4.4 4.6 4.9 4.6 14.7 8.2 11.0 11.3 1.0 2.8 3.7 2.5 1% 3% 1% 2% 29% 5% 2% 12% 36% 40% 43% 40% 5% 14% 15% 11% 0.8 1.1 0.9 0.9 29 25 31 28 218 451 165 833 0.1 0.1 -0.3 0.0 1.4 2.2 -1.4 0.7 14.4 18.9 -11.9 7.1 7.9 22.6 -17.3 4.4 43% 7% -6% n/a 15% 1.3 0.3 0.1 0.8 0.6 11.7 5.5 1.0 4.8 5.8 19.5 28.5 9.1 4.9 15.5 6.0 1.1 2.7 n/a 3.3 -4% -16% -27% 0% -12% 5% -21% -31% -28% -19% 11% 5% 6% 17% 10% 6% 0% 3% 9% 5% 1.1 0.7 0.9 0.4 0.8 31 23 33 23 27 1 846 13 11 1 468 0.5 1.8 0.6 -0.3 0.6 -0.8 2.5 11.6 -0.8 3.2 -8.0 13.7 17.5 -12.3 2.7 -9.5 5.0 8.8 -11.9 -1.9 16% -6% 52% -17% 54% n/a 4% 17% 1.2 0.5 0.7 3.0 0.2 0.2 5.5 1.6 4.6 6.2 3.5 13.6 2.4 n/a 15.9 7.7 5.3 -5.4 5.3 22.3 3.1 4.7 25.9 8.7 n/a neg 0.8 6.2 n/a n/a 4.8 3.9 0% 26% -6% -27% -22% n/a 25% -1% 0% 17% -2% 31% 3% n/a 21% 12% 26% 9% 20% 22% 9% n/a 34% 20% 4% -2% 11% 13% 4% 2% 21% 8% 1.2 0.9 0.7 0.8 0.7 0.6 n/a 0.8 27 38 34 24 26 18 48 30.8 248 368 22 8 5 2 101 754 0.1 -3.2 0.1 -0.8 0.7 0.3 1.2 -0.3 3.2 -4.9 -9.7 0.0 -4.0 0.4 8.2 -1.0 7.3 43.8 2.2 19.2 11.4 7.1 17.6 15.5 9.3 33.3 -3.6 14.3 13.9 3.5 4.6 10.8 Расшифровка сокращений: MСap - рыночная капитализация компании, представляет собой суммарное произведение рыночной стоимости акции к общему количеству выпущенных акций Фундам. потенциал роста - процентное выражение потенциала роста акции до прогнозной "справедливой" цены, согласно консенсус-прогнозу Bloomberg EV/S - отношение показателя "стоимость компании" (текущая рыночная капитализация + чистый долг) к выручке за указанный год EV/EBITDA - отношение показателя "стоимость компании" (текущая рыночная капитализация + чистый долг) к показателю EBITDA за указанный год EBITDA - аналитический показатель, который представляет собой сумму операционной прибыли и амортизационных отчислений P/E - отношение текущей рыночной капитализации к чистой прибыли за указанный год P/BV - отношение текущей рыночной капитализации к собственному капиталуза указанный год CAGR - среднегеометрический годовой темп роста Beta - показатель позволяет оценить чувствительность цены акции к рыночным колебаниям (>1 - более чувствительна, чем рынок в целом) HV 90D - историческая волатильность акции, равная стандартному отклонению стоимости финансового инструмента за 90 дней 1Д - динамика актива в последнюю торговую сессию 1Н - динамика актива за последнюю неделю 3M - динамика актива за 3 последних месяца СНГ - динамика актива с начала года Управление исследований и аналитики 7 Календарь событий на мировых рынках Время выхода Знач-ть1 21 апреля 10:00 21 апреля 11:30 21 апреля 14:45 21 апреля 14:45 21 апреля 15:30 21 апреля 15:30 21 апреля 15:30 21 апреля 17:00 21 апреля 17:00 21 апреля 21 апреля 22 апреля 10:00 22 апреля 10:00 22 апреля 10:30 22 апреля 10:30 22 апреля 11:00 22 апреля 11:00 22 апреля 11:00 22 апреля 12:00 22 апреля 16:45 22 апреля ● ●●● ●●● ●●●●● ●● ● ●● ●●● ● ●●●● ●●●●● ●●●●● ●●● ●●●● ●●● ● ●●●● ●●● ● ●●●● ●●●●● Событие Период Консенсус Пред. знач. Календарь корпоративных событий Факт Бизнес-климат во Франции апрель 100 101 101 Розничные продажи в Великобритании, м/м март -0.2% -0.4% -1.6% Решение по ставке ЕЦБ 0.0% 0.0% 0.0% Решение по депозитной ставке ЕЦБ -0.4% -0.4% -0.4% Первичные обращения за пособиями по безработице в США, тыс. пр. нед. 270 253 247 Число получающих пособия по безработице в США, тыс. пр. нед. 2 183 2 183 2 137 US National Activity Index март н/д -0.29 -0.44 Индекс опережающих индикаторов в США, м/м март 0.4% 0.1% 0.2% Доверие потребителей в еврозоне апрель -9.5 -9.7 -9.3 До открытия торгов в США отчетность опубликует BB&T, DR Horton, GM, B&D После закрытия торгов в США отчетность опубликует E*Trade, AMD, Microsoft, Schlumberger, Starbucks, Visa, Alphabet PMI в промышленности Франции (предв.) апрель 49.8 49.6 PMI в секторе услуг Франции (предв.) апрель 50.2 49.9 PMI в промышленности Германии (предв.) апрель 51.0 50.7 PMI в секторе услуг Германии (предв.) апрель 55.0 55.1 Промыленные заказы в Италии, м/м февраль н/д 0.7% PMI в промышленности еврозоны (предв.) апрель 51.8 51.6 PMI в секторе услуг еврозоны (предв.) апрель 53.3 53.1 Розничные продажи в Италии, м/м февраль н/д 0.0% PMI в промышленности США (предв.) апрель 51.8 51.5 До открытия торгов в США отчетность опубликует McDonalds, Honeywell, GE, Caterpillar Дата 22 апреля 22 апреля 22 апреля 22 апреля 22 апреля 22 апреля 25 апреля 26 апреля 26 апреля 27 апреля 28 апреля 28 апреля 29 апреля 29 апреля 29 апреля Компания/отрасль Nordgold Дикси НОВАТЭК Северсталь ММК НЛМК Протек Распадская Магнит Лента Энел Россия X5 Retail Group НЛМК Мечел НорНикель Событие Операционные результаты за 1КВ16 Операционные результаты за март Годовое общее собрание акционеров Операционные результаты за 1КВ16 Операционные результаты за 1КВ16 Заседание Совета директоров (рекомендация по дивидендам) Финансовая отчетность за 2015г. Операционные результаты за 1КВ16 Финансовая отчетность за 1КВ16 Операционные результаты за 1КВ16 Финансовая отчетность за 1КВ16 Финансовая отчетность за 1КВ16 Финансовая отчетность за 1КВ16 Финансовая отчетность за 2015г. Операционные результаты за 1КВ16 Источник: данные компаний, Интерфакс, Bloomberg, PSB Research Источник: Интерфакс, Bloomberg, Reuters, PSB Research 1 - значимость события оценивается по 5-балльной шкале Управление исследований и аналитики 8 ПАО «Промсвязьбанк» Блок «Финансовые рынки» PSB Research 114115, Москва, Дербеневская набережная, д.7, стр.10 e-mail: RD@psbank.ru Bloomberg: PSBF <GO> http://www.psbank.ru http://www.psbinvest.ru ДЕПАРТАМЕНТ ФИНАНСОВЫХ РЫНКОВ PSB RESEARCH Николай Кащеев KNI@psbank.ru Директор по исследованиям и аналитике 114115, Москва, Дербеневская набережная, д.7, стр.8 e-mail: IB@psbank.ru Bloomberg: PSBF <GO> http://www.psbank.ru http://www.psbinvest.ru +7 (495) 777-10-20, доб. 77-47-39 ОТДЕЛ АНАЛИЗА ОТРАСЛЕЙ И РЫНКОВ КАПИТАЛА Евгений Локтюхов LoktyukhovEA@psbank.ru +7 (495) 777-10-20, доб. 77-47-61 Руководитель направления анализа отраслей и рынков капитала Илья Фролов FrolovIG@psbank.ru +7 (495) 777-10-20, доб. 77-47-06 Старший управляющий по исследованиям и анализу отраслей и рынков капитала Екатерина Крылова KrylovaEA@psbank.ru +7 (495) 777-10-20, доб. 77-67-31 Главный аналитик Игорь Нуждин NuzhdinIA@psbank.ru +7 (495) 777-10-20, доб. 77-70-11 Главный аналитик ГРУППА АНАЛИЗА ДОЛГОВЫХ РЫНКОВ Александр Полютов PolyutovAV@psbank.ru +7 (495) 777-10-20, доб. 77-67-54 Управляющий по исследованиям и анализу долговых рынков Дмитрий Монастыршин Monastyrshin@psbank.ru +7 (495) 777-10-20, доб. 77-47-10 Главный аналитик Дмитрий Грицкевич Gritskevich@psbank.ru +7 (495) 777-10-20, доб. 77-47-14 Ведущий аналитик Алексей Егоров EgorovAV@psbank.ru +7 (495) 777-10-20, доб. 77-47-48 Ведущий аналитик ОПЕРАЦИИ НА ДОЛГОВОМ И ВАЛЮТНОМ РЫНКАХ Пётр Федосенко Ольга Целинина Дмитрий Иванов Константин Квашнин Руслан Сибаев Евгений Жариков Борис Холжигитов Максим Устинов +7 (495) 228-33-86 +7 (495) 228-33-12 +7 (495) 777-10-20, доб. 77-74-35 +7 (495) 705-90-69 +7 (495) 777-10-20, доб. 77-74-18 +7 (495) 705-90-96 +7 (495) 777-10-20, доб. 77-74-34 +7 (495) 411-5130 ПРОДАЖИ ДЕРИВАТИВНЫХ ИНСТРУМЕНТОВ Андрей Скабелин Александр Сурпин Виктория Давитиашвили Александр Борисов Дмитрий Божьев Светлана Якунина Skabelin@psbank.ru SurpinAM@psbank.ru DavitiashviliVM@psbank.ru Aleksandr.Borisov@psbank.ru BozhevDO@psbank.ru Ya@psbank.ru +7(495) 411-51-34 +7 (495) 228-39-24 +7(495)777-10-20 доб. 77-71-18 +7(495)777-10-20 доб. 77-73-16 +7(495) 777-10-20 доб. 77-74-46 +7(495)777-10-20 доб. 77-47-62 ТОРГОВЛЯ ДЕРИВАТИВНЫМИ ИНСТРУМЕНТАМИ Алексей Кулаков Михаил Маркин KulakovAD@psbank.ru MarkinMA@psbank.ru +7 (495) 411-51-33 +7 (495) 777-10-20, доб. 77-73-07 ДЕПАРТАМЕНТ БРОКЕРСКОГО ОБСЛУЖИВАНИЯ Павел Науменко Сергей Устиков Александр Орехов Игорь Федосенко Виталий Туруло Управление исследований и аналитики FedosenkoPN@psbank.ru TselininaOI@psbank.ru IvanovDV@psbank.ru KvashninKD@psbank.ru SibaevRD@psbank.ru Zharikov@psbank.ru KholzhigitovBS@psbank.ru UstinovMM@psbank.ru NaumenkoPA@psbank.ru UstikovSV@psbank.ru OrekhovAA@psbank.ru FedosenkoIY@psbank.ru TuruloVM@psbank.ru +7 (495) 777-10-20, доб. 70-47-17 +7 (495) 777-10-20, доб. 77-74-17 +7 (495) 777-10-20, доб. 77-73-19 +7 (495) 705-97-69 +7 (495) 411-51-39 9 ПАО «Промсвязьбанк». Все права защищены. Настоящий информационно-аналитический обзор предоставляется исключительно в информационных целях. Содержащаяся в настоящем обзоре информация и выводы были получены и основаны на источниках, которые ПАО «Промсвязьбанк», в целом, считает надежными. Однако, ПАО «Промсвязьбанк» не дает никаких гарантий и не предоставляет никаких заверений, что такая информация является полной и достоверной, и, соответственно, она не должна рассматриваться как полная и достоверная. Выводы и заявления, сделанные в настоящем обзоре, являются лишь предположениями, которые могут существенно отличаться от фактических событий и результатов. ПАО «Промсвязьбанк» не берет на себя обязательство регулярно обновлять информацию, содержащуюся в настоящем обзоре, или исправлять неточности, и оставляет за собой право пересмотреть ее содержание в любой момент без предварительного уведомления. Содержащаяся в обзоре информация и выводы не являются рекомендацией, офертой или приглашением делать оферты на покупку или продажу каких-либо ценных бумаг и других финансовых инструментов. Обзор не является рекомендацией в отношении инвестиций и не принимает во внимание какие-либо специальные, особые или индивидуальные инвестиционные цели, финансовые обстоятельства и требования какого-либо конкретного лица, которое может быть получателем настоящего обзора. Сделки, совершенные в прошлом и упомянутые в настоящем обзоре, не всегда являются индикативными для определения результатов будущих сделок. Инвесторам необходимо принять во внимание, что доход от ценных бумаг или других инвестиций может меняться, и цена или стоимость ценных бумаг и инвестиций может как расти, так и падать, и, как следствие, результаты инвестирования могут оказаться меньше первоначально инвестированных средств. Результаты инвестирования в прошлом не гарантируют доходов в будущем. Множество факторов может привести к тому, что фактические результаты будут существенно отличаться от прогнозов и выводов, содержащихся в настоящем обзоре, включая, в частности, общие экономические условия, конкурентную среду, риски, связанные с осуществлением деятельности в Российской Федерации, стремительные технологические и рыночные изменения в отраслях, в которых действуют соответствующие эмитенты ценных бумаг, а также многие другие риски. ПАО «Промсвязьбанк», его руководство и сотрудники не несут ответственности за инвестиционные решения получателей настоящего обзора, основанные на информации, содержащейся в нем, за прямые или косвенные потери и/или ущерб, возникшие в результате использования получателем настоящего обзора информации или какой-либо ее части при совершении операций с ценными бумагами и иными финансовыми инструментами. Прежде чем принять решение о приобретении ценных бумаг, потенциальный инвестор должен самостоятельно изучить и проанализировать все риски, связанные с такими инвестициями. Использование информации, представленной в настоящем обзоре, осуществляется потенциальным инвестором на свой собственный страх и риск. Если прямо не указано обратное, настоящий обзор предназначен только для лиц, являющихся допустимыми получателями данного обзора в той юрисдикции, в которой находится или к которой принадлежит получатель обзора, и которые могут получать данный отчет без того, чтобы распространение данного отчета таким лицам нарушало или не соответствовало законодательным и регуляторным требованиям указанной юрисдикции. Соответственно, каждый получатель данного обзора вправе использовать обзор только в случае, если он является допустимым получателем. Управление исследований и аналитики 10