ФОРМИРОВАНИЕ ИНВЕСТИЦИОННОГО ПОРТФЕЛЯ С УЧЕТОМ

advertisement

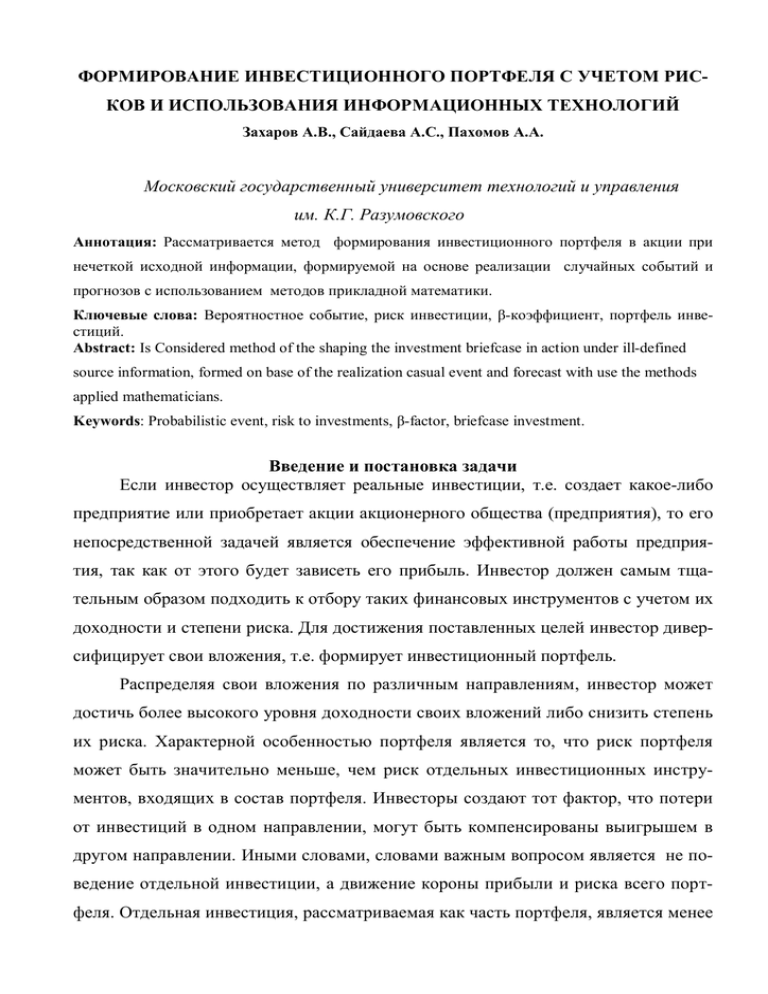

ФОРМИРОВАНИЕ ИНВЕСТИЦИОННОГО ПОРТФЕЛЯ С УЧЕТОМ РИСКОВ И ИСПОЛЬЗОВАНИЯ ИНФОРМАЦИОННЫХ ТЕХНОЛОГИЙ Захаров А.В., Сайдаева А.С., Пахомов А.А. Московский государственный университет технологий и управления им. К.Г. Разумовского Аннотация: Рассматривается метод формирования инвестиционного портфеля в акции при нечеткой исходной информации, формируемой на основе реализации случайных событий и прогнозов с использованием методов прикладной математики. Ключевые слова: Вероятностное событие, риск инвестиции, β-коэффициент, портфель инвестиций. Abstract: Is Considered method of the shaping the investment briefcase in action under ill-defined source information, formed on base of the realization casual event and forecast with use the methods applied mathematicians. Keywords: Probabilistic event, risk to investments, β-factor, briefcase investment. Введение и постановка задачи Если инвестор осуществляет реальные инвестиции, т.е. создает какое-либо предприятие или приобретает акции акционерного общества (предприятия), то его непосредственной задачей является обеспечение эффективной работы предприятия, так как от этого будет зависеть его прибыль. Инвестор должен самым тщательным образом подходить к отбору таких финансовых инструментов с учетом их доходности и степени риска. Для достижения поставленных целей инвестор диверсифицирует свои вложения, т.е. формирует инвестиционный портфель. Распределяя свои вложения по различным направлениям, инвестор может достичь более высокого уровня доходности своих вложений либо снизить степень их риска. Характерной особенностью портфеля является то, что риск портфеля может быть значительно меньше, чем риск отдельных инвестиционных инструментов, входящих в состав портфеля. Инвесторы создают тот фактор, что потери от инвестиций в одном направлении, могут быть компенсированы выигрышем в другом направлении. Иными словами, словами важным вопросом является не поведение отдельной инвестиции, а движение короны прибыли и риска всего портфеля. Отдельная инвестиция, рассматриваемая как часть портфеля, является менее 2 рисковой, чем когда она рассматривается изолированно. Наибольший вклад в создании теории инвестиционного портфеля был внесен американским ученым Г. Марковицем и У. Шарном, получившим за достижение в этой области Нобелевской премии в 1990г. Ожидаемая доходность портфеля определяется по формуле: (1): Rp = R1 α1 + R 2 α 2 +…..+ Rn αn (1) где Rp - доходность портфеля инвестиций; Ri - доходность i-й инвестиций; αi – доля инвестиций в i-ое предприятие (акцию); ∑ αi = 1, n – число инвестиций. i=1 Однако задача формирования портфеля инвестиций (акций) заключается в том, чтобы учесть не только значения доходности , но и степень риска входящих в портфель акций ( инвестиций). Рассмотрим инвестиции в рамках вложения в акции предприятий. Тогда степень риска инвестиций в акции конкретного предприятия будет оценивать с помощью В-коэффициента. Анализируя поведение акций на рынке Шарп пришел в выводу, что достаточно установить, как каждая акция взаимодействует со всем рынком. В качестве рыночного показателя можно использовать фондовые индексы. Большинство акций имеют тенденцию расти в цене, когда происходит рост экономики, и снижается в цене, когда происходит спад в экономике. Qm 2 1 3 n 3 1- общий риск; 2- специфический риск; 3- рыночный риск; n – число акций (инвестиций). Рис. 1. Диверсификация и риск инвестиционного портфеля. Таким образом, половина риска, присущего средней отдельной акции, может быть исключена, если акции будут находиться в портфеле, состоящем из 40 и более акций (инвестиций). Тем не менее, некоторый риск всегда остается, как бы широко ни был диверсифицирован портфель. Так, часть риска акций, которая может быть исключена путем диверсификации акций в портфеле, называется диверсифицируемым риском (синонимы: несистематический, специфический, индивидуальный); на часть риска, которая не может быть исключена, называется не диверсифицированным риском (синонимы: систематический, рыночный). Специфический фирменный риск связан с такими явлениями как изменения в законодательстве, забастовки, удачная или неудачная маркетинговая программа, заключения или потеря важных контрактов и с другими событиями, которые имеют последствия для конкретной фирмы (предприятия). Воздействие таких событий на портфель акций можно исключить путем диверсификации портфеля. В этом случае неблагоприятные явления в одной фирме будут перекрываться благоприятным развитием событий в другой фирме. Существенно важно, что значительная часть риска всякой отдельной акции может быть исключена путем диверсификации. Рыночный риск обусловлен наличием факторов, которые оказывают влияние на все предприятия (фирмы). К таким факторам относятся война, инфляция, склад производства, повышение процентных ставок и др. Поскольку такие факторы действуют на большинство фирм в одном направлении, то рыночный или систематический риск не может быть устранен путем диверсификации. Риск, который остается после диверсификации портфеля,- это риск, присущий рынку как целому, или рыночный риск. Поэтому риск индивидуальной акции 4 может быть измерен тем, в какой мере данная акция стремится двигаться вверх или вниз вместе с рынком. Тенденция акций «двигаться» вместе со всем рынком измеряется с помощью β-коофициента, характеризующая смещение ее изменчивости по отношению к «средней акции», в качестве которой рассматривается акция, стремящаяся двигаться синхронно со всем рынком акций. Такая акция по определению будет иметь β-коофициент, равный 1 (β = 1). Это означат, что если доходность по рынку в целом увеличивается на 15%, то доходность средней акции возрастает в такой же степени, и наоборот при падении – падает. Портфель акций с βкоофициентом, равным единице, будет иметь такую же степень риска, как и весь рынок. Для акций с β-коофициентом, равным 0,5 (β = 0,5), доходность будет повышаться или падать вдвое меньше, чем у всего рынка по сравнению с портфелем, имеющим β = 1. Но в тоже время, если акция имеет β = 2, то ее подвижность вдвое больше, чем у средней акции, но степень риска у такой акции будет вдвое выше (вдвое рисковее), чем портфель у «средней акции» (с β = 1). Предположим, что имеется три пакета акций, доходности которых за три года представлены в таблице 1. [2, с. 383]. Доходность всех трех акций изменяется в одном направление, но с разной скоростью. Таблица 1. Динамика доходности акций А, В, С и рыночного портфеля. Доходность (%) Год T t+1 t+2 А В С 15 -20 30 15 0 21 15 -10 26 Рыночный портфель 15 -10 26 В (t+1)-м году доходность рыночного портфеля пошла вниз и стала отрицательной (- 10%), доходность акций В упала до нуля, а доходносnь акций А и С снизилась соответственно на 20% и 10%. 5 В (t+2)-м году доходность по акции С в полном соответствии с рыночным портфелем, тогда как по акции В она возросла в меньшей степени, а по акции А в большей степени. В США такие известные компании, как Merrill Lynch и Value Line, рассчитывают β-коэффициенты для не меньше чем у сотен компаний. Для большинства акций имеет место 0,5 < β < 1,5. Если β-коэффициент у акции выше, чем его среднерыночное значение (β = 1), и эту акцию добавить к портфелю с β = 1, тогда β-коэффициент портфеля возрастет, соответственно увеличится и риск портфеля. Напротив, если к портфелю в β = 1 добавить акцию с β < 1, то бета и риск портфеля снизятся. Таким образом, поскольку бета акции показывает вклад акции в величину риска портфеля, то этот коэффициент можно считать мерой риска акций. Значение β-коэффициента может быть оценено по методу наименьших квадратов. Если доходность акции представить в виде зависимости: (2) Ri = γi + βi * Rm где: Ri = доходность i – ой акции; βi = β-коэффициент i – ой акции; Rm = доходность рыночного портфеля акций (средней акции). То значения γi и βi могут быть оценены по формулам (3), (4) [3, 4]. K K K R R ij i i 1 mj i 1 K Rij Rmj j 1 K K (3) 2 2 ( Rmj ) K Rmj j 1 K j 1 K K R R mj i j 1 ij j 1 K K 2 Rmj Rij Rmj j 1 j 1 K ( Rmj ) 2 K Rmj2 j 1 j 1 где Rmj -доходность рыночного портфеля (средней акции) в году j; К – количество периодов (лет) наблюдений. Для пакета акций β-коэффициент рассчитывается по формуле : (4) 6 n βр = Σ αi * βi (5) i=1 где: βi = β-коэффициент i – ой акции; αi = доля инвестиций в i – ый пакет акций. βр = β-коэффициент портфеля. n – количеств инвестиций (видов акций). Например, компания инвестирует 50 мил. руб. в четыре пакетов акций равными долями ( по 12,2 мил. руб. в каждый пакет акций, αi = 0,25). Если каждая акция имеет β = 0,9, то β-коэффициент такого портфеля будет равен 0,9. βр = 0,9 * 0,25 + 0,9 * 0,25 + 0,9 * 0,25 + 0,9 * 0,25 = 0,9 Такой портфель будет менее рисковым, чем весь рынок акций, и будет испытывать меньшее колебание доходности и стоимости портфеля по сравнению в рынком. Представим, что один из пакетов акций заменен на пакет акций с βкоэффициентом, равным 2 (β = 2), тогда риск портфеля увеличится и его βкоэффициент возрастет. βр = 0,9 * 0,25 + 0,9 * 0,25 + 0,9 * 0,25 + 2 * 0,25 = 1,175 Таким образом, риск портфеля может быть снижен путем включения в портфель акций, имеющих низкое значение β-коэффициента. Инвестор, принимая на себя рыночный риск, даже если он вкладывает средства в мирно диверсифицированный портфель, рассчитывает на определенную премию, которая может быть определено следующим образом: ПР = Rm – Rо (6) где: ПР – премия рыночного риска; Rm – доходность рыночного портфеля, то есть портфеля состоящего из всех акций (доходность «средней акции» с β = 1,0 ); Rо – доходность безрисковых вложений (обычно для целей экономического анализа. К безрисковым относят вложения в государственные облигации). Рисковая премия по i – ой акции определяется по формуле: 7 (7) ПРi = (Rm – Rо) * βi Если в оцениваемый период времени доходность по государственным облигациям (безрисковая ставка) составляет Rо = 6% годовых, а средняя доходность по всему рынку Rm = 9%, тогда премия рыночного риска составит: ПРi = (9-6) * 1 = 3% Если нам известно, что для i – ой акции β = 2, то рисковая премия для этой акции составит: ПРi = (9-6) * 2 = 6% Если известны значения Rm, Rо и βi, то для нахождения требуемой доходности i – ой акции можно использовать линию рынка ценных бумаг, уравнение которой имеет вид [1 с. 389]: (8) Ri = ПРi + Rо = Rо + (Rm – Rо) * βi Акция, о которой речь шла выше, должна иметь следующую доходность: Rо = 6 + (9 - 6) * 2 = 12% Если некоторая акция j является менее рисковой и имеет β = 0,6, то требуемая доходность по этой акции составит: Rj = 6 + (9 - 6) * 0,6 = 7,8% Средняя акция с β = 1 должна иметь такую же требуемую доходность, как и весь рыночный портфель: Rа = 6 + (9 - 6) * 1 = 9% На рисунке 4 представлен график линии рынка ценных бумаг. R% 20 15 12 10 6 5 0,2 0,4 0,6 0,8 1,0 1,2 1,4 1,6 1,8 2,0 Рис. 2. Линия рынка ценных бумаг. Наклон линии рынка ценных бумаг отражает степень избегания риска инве- 8 стиций или нерасположенности к риску. Чем выше степень (уровень) избегания риска, тем круче наклон линии по отношению к горизонтальной оси, выше рисковая премия и больше требуемая доходность акции. Если бы не было никакого избегания риска, то не было бы и рисковой премии, и линия рынка ценных бумаг была бы горизонтальной. Со временем положение рынка ценных бумаг может изменяться вследствие изменения процентных ставок, степени (уровня) избегания инвесторами риска и изменений β- коэффициентов отдельных акций. Модель определения оптимального диверсифицированного портфеля инвестиций страховщика с учетом риска Компания имеет свободные резервы, которые желает инвестировать в ценные бумаги. На рынке ценных бумаг предоставлено n пакетов акций. Доходность i – го пакета акции Ri, β-коэффициент βi. Критерий оптимизации портфеля инвестиций сформулируем с виде минимизации риска [5,6] всего портфеля инвестиций: n (9) βр = Σ βi * αi → min i=1 При ограничениях: Доходность всего портфеля инвестиций должна быть не менее заданного значения (можно взять значение доходности рыночного портфеля акций). n Σ Ri * αi > = Rm (10) i=1 n При этом должно соблюдаться условие: i 1 (11) i 1 В таблице 2 приведены данные по трем пакетам акций А, В, С. за предшествующие семь лет. Объем инвестиций в абсолютном значении 180000 тыс. руб. Требуется определить объем инвестирования в каждый из пакетов акций. 9 Таблица 2. Данные о пакетах акций А, В, С. За семь предшествующих лет. Проект инвестиций Доходность акций по семи предшествующим годам 1 год Рыночный портфель ак- 8,1 циий А 14,1 2год 3 год 4 год 5 год 6 год 7 год -7,2 20,2 9,5 27,8 12,0 10,2 -25,2 35,4 7,8 38,0 15,2 13,0 В 7,2 -15,3 25,8 4,5 20,3 13,4 6,8 С 10,4 3,2 30,2 6,4 29,0 14,1 10,0 Расчеты осуществим в Microsoft Excel. По разработанной программе, загрузив Microsoft Excel на экране появится следующее окно (см. рис. 3) [5,6]. В соответствующие ячейки окна Excel (см. рис. 3) вводятся данные, представленные в таблице 2. Результаты расчета сразу представляются в том же окне по заранее разработанной программе [5,6]. Величина β –коэффициента для акций: А- 1.869086; В-1,136015; С-0,875024. Доходность акций: А-17,2%; В-12,8%; С- 11,2%. 10 Рис. 3. Фрагмент окна ввода данных и получение результатов решения в электронной таблице Excel. В соответствии с формулами (9) – (11) имеем: 1,869 α1 + 1,136 α2 + 0,875 α3 → min = 1,274 17,2 α1 + 12,8 α2 + 11,2 α3 ≥ 17 α1 + α2 + α3 =1 Решение данной задачи линейного программирования имеет вид: α1 = 0,2391; α2 = 0,6181; α3 = 0,1428. Если объем инвестирования равен 180000 тыс. руб., то объемы инвестирования следующие: В объект А Uа = 180000 * 0,2391 = 43038,3 тыс. руб. В объект В Uв = 180000 * 0,6181 = 111249,3 тыс. руб. В объект С Uс = 180000 * 0,1428 = 25712,4 тыс. руб. Лтература 1. Бригхем Ю., «Финансовый менеджмент». Полный курс в 2-х томах. Перевод с английского под редакцией Ковалева В.В. Спб. «Экономическая школа». 2000. 2. Валдайцев С.В., Воробъев П.В. и др. Инвестиции. – М.: Проспект, 2005. 3. Кади Д. Количественные методы в экономике.- М.: Прогресс, 1977. 4. Сомкова М.Ю., Фирсов А.В., Пахомов А.А. Организация аналитической работы на предприятии - гарантия эффективности его деятельности.- М.: МГТУ им. А.Н. Косыгина, 2011. 5. Сомкова М.Ю, Фирсов А.В., Пахомов А.А. Формирование портфеля инвестиций с учетом оценки их риска. Методические рекомендации по дисциплине «Экономическая оценка инвестиций» МГТУ им. А.Н. Косыгина, 2012. 6. Серов В.В., Захаров А.В. Надстройки Fuzzy Logic Excel. Современные информационные технологии в образовании, науке и промышленности М., МГУТУ им. К.Г. Разумовского, 2009.