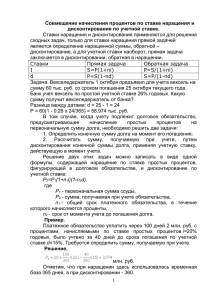

Финансовая математика (лекции)

advertisement