Проблемы классификации доходов и расходов при

advertisement

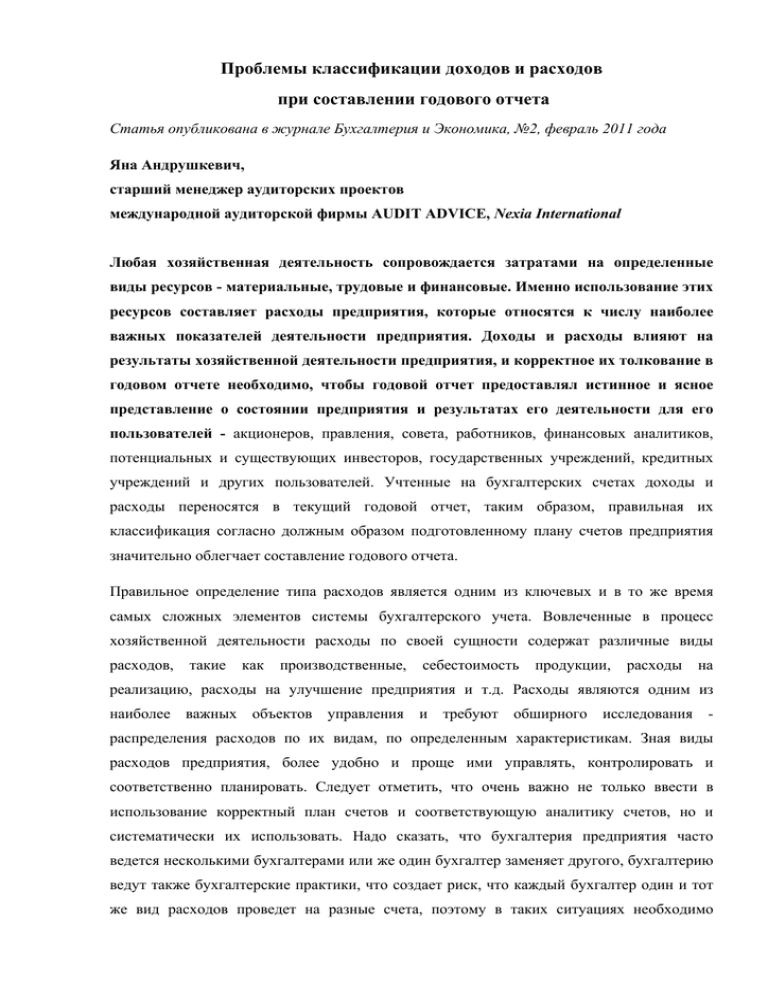

Проблемы классификации доходов и расходов при составлении годового отчета Статья опубликована в журнале Бухгалтерия и Экономика, №2, февраль 2011 года Яна Андрушкевич, старший менеджер аудиторских проектов международной аудиторской фирмы AUDIT ADVICE, Nexia International Любая хозяйственная деятельность сопровождается затратами на определенные виды ресурсов - материальные, трудовые и финансовые. Именно использование этих ресурсов составляет расходы предприятия, которые относятся к числу наиболее важных показателей деятельности предприятия. Доходы и расходы влияют на результаты хозяйственной деятельности предприятия, и корректное их толкование в годовом отчете необходимо, чтобы годовой отчет предоставлял истинное и ясное представление о состоянии предприятия и результатах его деятельности для его пользователей - акционеров, правления, совета, работников, финансовых аналитиков, потенциальных и существующих инвесторов, государственных учреждений, кредитных учреждений и других пользователей. Учтенные на бухгалтерских счетах доходы и расходы переносятся в текущий годовой отчет, таким образом, правильная их классификация согласно должным образом подготовленному плану счетов предприятия значительно облегчает составление годового отчета. Правильное определение типа расходов является одним из ключевых и в то же время самых сложных элементов системы бухгалтерского учета. Вовлеченные в процесс хозяйственной деятельности расходы по своей сущности содержат различные виды расходов, такие как производственные, себестоимость продукции, расходы на реализацию, расходы на улучшение предприятия и т.д. Расходы являются одним из наиболее важных объектов управления и требуют обширного исследования распределения расходов по их видам, по определенным характеристикам. Зная виды расходов предприятия, более удобно и проще ими управлять, контролировать и соответственно планировать. Следует отметить, что очень важно не только ввести в использование корректный план счетов и соответствующую аналитику счетов, но и систематически их использовать. Надо сказать, что бухгалтерия предприятия часто ведется несколькими бухгалтерами или же один бухгалтер заменяет другого, бухгалтерию ведут также бухгалтерские практики, что создает риск, что каждый бухгалтер один и тот же вид расходов проведет на разные счета, поэтому в таких ситуациях необходимо обеспечить бухгалтерский контроль, введя такие контрольные процедуры, как, например, разделение соответствующих рабочих обязанностей. По статье 11 раздела 2 Закона о годовых отчетах схемы отчета о прибылях и убытках могут быть: 1. классифицированы по методу периодических затрат; 2. классифицированы по методу оборотных затрат. В соответствии с методом периодических затрат расходы указываются по своей сущности, например, расходы на материалы, персонал, износ и они не перераспределяются в зависимости от различных функций в рамках предприятия. Метод периодических затрат позволяет определить, на какую сумму были потрачены ресурсы предприятия в течение определенного периода времени, этот метод проще, однако он не предоставляет информацию, необходимую для определения себестоимости. Большинство латвийских предприятий при составлении отчета о прибылях и убытках используют метод оборотных затрат. Согласно этому методу расходы классифицируются по функциям, таким как производственные, расходы на продажу, административные. Используя метод оборотных затрат, в приложении к годовому отчету необходимо раскрывать информацию о характере расходов, для каждой функции отдельно указывая: расходы на материалы, персонал, износ и другие существенные суммы. Таким образом предоставляется необходимая информация для определения себестоимости, и эта схема может быть использована предприятием с любым видом предпринимательской деятельности. Далее детальнее будет рассмотрен метод оборотных затрат. В части 7 подпункта 1 статьи 25 раздела 5 Закона о годовых отчетах отмечено, что в годовом отчете необходимо указать все статьи, которые имеют значительное влияние на оценку или принятие решений пользователей годового отчета. Можно не указывать малозначительные статьи, которые существенно не изменяют годовой отчет, но делают его слишком подробным. В этом случае в балансе, отчете о прибылях и убытках, отчете о движении денежных средств и отчете об изменениях собственного капитала должны быть указаны объединенные статьи, а их детализация предоставлена в приложении. Это означает, что финансовая отчетность составляется на основе принципа существенности. Поэтому для того, чтобы знать, какие виды доходов и расходов на конец года будут значительными, они систематически и правильно проводятся на определенные счета. Те доходы и расходы, которые не принадлежат к обычным видам доходов или расходов предприятия, относятся к прочим доходам или расходам предприятия. Обычно удельный вес прочих расходов или доходов должен быть незначительным, в противном случае значительные прочие доходы и расходы указывают на случайные результаты финансового характера, которые не обеспечивают эффективную основную деятельность. Классификация видов доходов и расходов в отчете о прибылях и убытках Доходы • Нетто-оборот - это доходы от основной деятельности предприятия, продажи продукции и оказания услуг, из которых вычтена торговая скидка и другие предоставленные скидки, а также налог на добавленную стоимость, акцизный налог и другие налоги. В статье указывают также суммы сделок на те отправленные товары, за которые плата еще не получена, но документы о расчете уже поданы покупателям или банковскому учреждению. В Международном стандарте бухгалтерского учета №18 «Доходы» и в Латвийском бухгалтерском стандарте №6 «Доходы» указаны основные принципы учета доходов. • Те доходы, которые не получены от основной деятельности предприятия, классифицируются как прочие доходы, например, продажа основных средств (в данном случае доходы указываются в нетто-стоимости) и/или их аренда (если такая деятельность не является основной деятельностью предприятия). В то же время следует отметить, что если предприятие получает счета, например, за коммунальные услуги, услуги связи или аренду домена, а затем перевыставляет эти счета другим предприятиям (например, дочерним предприятиям) без наценки, то такие доходы не относятся к нетто-обороту — их необходимо классифицировать в аналогичных счетах расходов, но по кредиту, тем самым снижая свои расходы. Пример. Предприятие получает счет за коммунальные услуги в размере LVL 800.-, и часть его перевыставляется родственному предприятию, т.е. в размере LVL 400.-, запись такой сделки будет следующая: D Коммунальные расходы – LVL 800. K Задолженность перед поставщикам и подрядчикам – LVL 800. D Задолженность родственных предприятий – LVL 400.- K Коммунальные расходы – LVL 400.Классификация такого рода сделки происходит в соответствии со статьей 4 Латвийского бухгалтерского стандарта №6 «Доходы» и Международным стандартом бухгалтерского учета №18 «Доходы». Перевыставление расходов главным образом осуществляется родственным, ассоциированным и дочерним предприятиям. • Часто доходы от основной деятельности проводят на один счет, например, на бухгалтерский счет 6110 «Доходы от основной деятельности и предоставления услуг». В подпункте 1 статьи 48 раздела 6 Закона о годовых отчетах указывается, что указанный в отчете о прибылях и убытках нетто-оборот в приложении раскрывается в разрезе видов основной деятельности и географических рынков, если виды основной деятельности предприятия (продажа продукции и предоставление услуг) и географические рынки значительно различаются, и значительные различия становятся известными в конце года, в связи с чем разделение доходов желательно производить заранее. Это означает, что оказанные услуги лучше своевременно отделить от проданных товаров, в свою очередь, если оказывается только один вид услуг или продается один вид товара, то целесообразно разделить проданную продукцию по географическим сегментам. Если продукция продается в Латвии, в этом случае также проданную продукцию можно разделить по регионам, по городам или районам, и такого рода информация будет информативной. • Следует отметить, что иногда классификация доходов и расходов предприятия выполняется неправильно, например, в расходы на производство продукции включаются те расходы, для которых соответствующие доходы включаются в прочие доходы от основной деятельности (см. пример ниже). Пример. Неправильная классификация расходов на арендованные основные средства (например, износа) в отчете о прибылях и убытках Отчет о прибылях и убытках по методу оборотных затрат Нетто-оборот Расходы LVL 2 142 268 на производство продукции/оказанные услуги проданной (1 878 046) в том числе износ арендованных основных средств (20 563) Брутто прибыль 264 222 Расходы на продажу (71 147) Административные расходы (41 767) Прочие операционные доходы 39 018 в том числе доходы от аренды основных средств 30 400 Прочие операционные расходы Прочие процентные и подобные доходы Процентные и подобные расходы (15 580) 6 989 (122 898) Прибыль или убытки до внеочередных статей и налогов 58 837 Прибыль или убытки до налогов 58 837 В приведенной ниже таблице показана правильная классификация расходов на арендованные основные средства в отчете о прибылях и убытках, таким образом отчет о прибылях и убытках составлен правильно (доходы согласованы с расходами), и пользователи финансовой отчетности не вводятся в заблуждение. Информация такого типа может быть проанализирована, а именно, данные свидетельствуют о том, что от арендованных основных средств образовались доходы. В результате правильной классификации расходов прочие расходы от основной деятельности увеличились, а себестоимость продукции снизилась. Прочие операционные доходы в том числе доходы от аренды основных средств Прочие операционные расходы в том числе износ арендованных основных средств 39 000 30 400 (36 143) (20 563) • Нетто-оборот должен также уменьшаться на величину предоставленных скидок, акций для клиентов (статья 21 раздела 4 Закона о годовых отчетах). Эти скидки не отражаются в расходах на продажу, производство или других расходах. Предоставленные скидки рекомендуется проводить на отдельный бухгалтерский счет. Расходы Продумывая классификацию расходов, необходимо учитывать особенности хозяйственной деятельности, так как подобные расходы на предприятиях разного типа могут быть классифицированны по-разному, план счетов должен быть понятным. Классификация расходов определяется на основе лучших предположений, классификация должна быть основана либо на характере расходов, либо на их функциях (Латвийский стандарт бухгалтерского учета №1 «Принципы составления финансового отчета»). Следует отметить, что иногда одни и те же расходы могут относится к различным статьям отчета о прибылях и убытках, например, расходы на связь, когда часть расходов на связь появляется при обеспечении поставки товаров, часть при дальнейшем продвижении товара, при его продаже, часть обеспечивает деятельность административного персонала. Такая же ситуация возможна с офисными расходами, арендой помещений и т.д. Следовательно, необходимо продумать, к какой статье расходы все же относятся больше. Например, если предприятие занимается предоставлением транспортных услуг, то канцелярские товары больше относятся к административным расходам, а если предприятия занимается предоставлением бухгалтерских услуг, то расходы на канцелярские товары больше относятся к себестоимости предоставляемых услуг. В некоторых случаях подобные расходы, которые относятся к нескольким статьям отчета о прибылях и убытках, рекомендуется разделять заблаговременно. Неразделение существенных видов расходов может повлечь за собой введение в заблуждение пользователей финансовой отчетности. Себестоимость проданной продукции или оказанных услуг Эта группа включает в себя те расходы, которые относятся к расходам на производство проданной продукции или оказанные услуги, например: • себестоимость продукции, таможенные расходы, коммунальные услуги на складе. Сырье и аренда складских помещений, износ тех транспортных средств, которые имеют отношение к производству товаров или их транспортировке от поставщика, топливо и другие транспортные расходы — это расходы, связанные с приобретением товаров. Следует помнить, что приобретение запасов вместе с транспортными расходами можно включать в состав запасов и списывать тогда, когда запасы используются или продаются; • расходы на зарплаты тем работникам, которые занимаются производством товаров или предоставлением услуг (заработная плата, отчисления на социальное страхование, пошлина на риск предпринимательской деятельности, ежегодный отпуск, увеличение или уменьшение накоплений (обязательств) на оплату отпусков работникам, подарки для работников); • бухгалтерам в течение отчетного года особое вниманием стоит уделять счетам, на которых классифицируются различных расходы, например, счет 7550. Если суммы, накопленные на этом счете, являются существенными, то возможно в годовом отчете их следует указать более детально. Следовательно, рекомендуется наблюдать за увеличением расходов на этом счете и при необходимости его разделить, или же для подобных счетов своевременно создавать подробную аналитику счета (см. пример ниже); Пример. Себестоимость реализованной продукции (недостаточное раскрытие информации в приложении к годовому отчету) Расходы на материалы LVL 20 000 Расходы на персонал LVL 8 000 Износ основных средств LVL 7 000 Коммунальные расходы LVL 3 000 Прочие операционные расходы LVL 100 000 Итого LVL 138 000 В вышеуказанной ситуации видно, что прочие операционные расходы составляют 72% от себестоимости реализованной продукции, таким образом одним из ключевых вопросов является такой: что включено в прочие расходы операционные расходы? Так как доля расходов существенна, она должна указывается в более подробном виде. Расходы на продажу Эта группа включает те затраты, которые связаны с продажей произведенной продукции, движением продукции к клиенту, например: • расходы на зарплаты тем работникам, которые занимаются продажей товаров или услуг, например, продавцам (заработная плата, отчисления на социальное страхование, пошлина на риск предпринимательской деятельности, ежегодный отпуск, увеличение или уменьшение накоплений (обязательств) на оплату отпусков работникам, подарки для работников); • списание безнадежных дебиторов; • создание резервов по сомнительным дебиторским долгам; • транспортные расходы, связанные с поставкой товара покупателю; • расходы на рекламу своей продукции. Административные расходы Эта группа включает те расходы, которые относятся к административным расходам хозяйственной деятельности, например: • расходы на зарплаты тем работникам, которые занимаются административными обязанностями (заработная плата, отчисления на социальное страхование, пошлина на риск предпринимательской деятельности, ежегодный отпуск, увеличение или уменьшение накоплений (обязательств) на оплату отпусков работникам, подарки для соответствующих работников); • аренда офисных помещений; • амортизация тех основных средств, которые связаны с административной деятельностью; • расходы, не связанные с хозяйственной деятельностью; • представительские расходы; • пожертвования, спонсорство. Прочие доходы от хозяйтсвенной деятельности К прочим доходам от хозяйственной деятельности относятся доходы, полученные от нетипичных сделок предприятия, например: • страховое возмещение; • доходы от покрытия убытков; • доходы от продажы основных средств (в нетто-стоимости); • доходы от аренды основных средств; • доходы от колебаний обменного курса (в нетто-стоимости); • полученные штрафы (могут быть классифицированы как прочие доходы, а также как прочие процентные доходы); • списание кредиторов. Прочие расходы от хозяйтсвенной деятельности К прочим расходам от хозяйственной деятельности относятся расходы, полученные от нетипичных сделок предприятия, например: • возмещение убытков; • убытки от колебаний обменного курса (в нетто-стоимости); • уплаченные штрафы (могут быть классифицированы как прочие расходы, а также как прочие процентные расходы); • убытки от продажы основных средств (в нетто-стоимости); • расходы на аренду основных средств. Регулярная классификация доходов и расходов на правильные и постоянные счета облегчает составление оперативных, годовых и других отчетов. Если из года в год система не меняется, то информацию можно также сравнивать, оценивать и анализировать. Зачастую предприятия должны сдавать оперативные (промежуточные) финансовые отчеты кредитным учреждениям. Сокращенный оперативный финансовый отчет включает в себя баланс и отчет о прибылях и убытках, а полный оперативный финансовый отчет состоит из баланса, отчета о прибылях и убытках, отчета об изменениях собственного капитала, отчета о движении денежных средств и приложения к статьям баланса и отчета о прибылях и убытках. Практика показывает, что оперативные финансовые отчеты зачастую бывают довольно низкого качества, что связано с тем, что оперативные отчеты составляются при помощи стандартизированных настроек программного обеспечения, например, бухгалтерская программа сама автоматически составляет отчет о прибылях и убытках, и полученные данные предоставляются пользователю (например, кредитному учреждению). Однако, как ранее отмечалось в публикации, классификация доходов и расходов - нестандартизированная процедура, классификацию сделок нельзя доверить бухгалтерской программе, этим необходимо заниматься бухгалтеру. Следует отметить, что на оперативный отчет затрачивается меньше времени, чем на годовой отчет, что связано с рядом причин, например, сверки остатков с контрагентами занимают значительное время. При составлении оперативных отчетов не всегда вносятся значительные коррекции, например, коррекции остаточной стоимости запасов, списание износа основных средств, коррекции доходов и расходов будущих периодов и т.д. Для обеспечения качества оперативных финансовых отчетов есть возможность привлечь присяжного аудитора, который проведет проверку оперативного финансового отчета, даст рекомендации по его улучшению и подготовит по нему аудиторское заключение, предоставляемое пользователям данной отчетности.