Центральный банк страны как мегарегулятор финансового рынка

advertisement

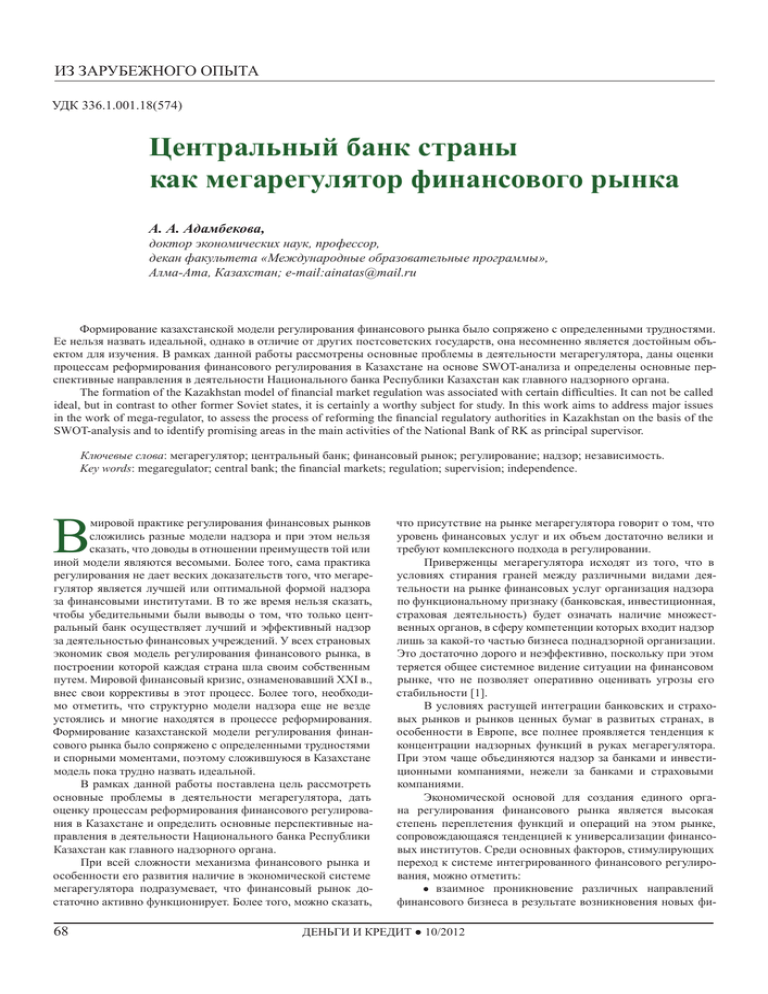

из зарубежного опыта УДК 336.1.001.18(574) Центральный банк страны как мегарегулятор финансового рынка А. А. Адамбекова, доктор экономических наук, профессор, декан факультета «Международные образовательные программы», Алма-Ата, Казахстан; e-mail:ainatas@mail.ru Формирование казахстанской модели регулирования финансового рынка было сопряжено с определенными трудностями. Ее нельзя назвать идеальной, однако в отличие от других постсоветских государств, она несомненно является достойным объектом для изучения. В рамках данной работы рассмотрены основные проблемы в деятельности мегарегулятора, даны оценки процессам реформирования финансового регулирования в Казахстане на основе SWOT-анализа и определены основные перспективные направления в деятельности Национального банка Республики Казахстан как главного надзорного органа. The formation of the Kazakhstan model of financial market regulation was associated with certain difficulties. It can not be called ideal, but in contrast to other former Soviet states, it is certainly a worthy subject for study. In this work aims to address major issues in the work of mega-regulator, to assess the process of reforming the financial regulatory authorities in Kazakhstan on the basis of the SWOT-analysis and to identify promising areas in the main activities of the National Bank of RK as principal supervisor. Ключевые слова: мегарегулятор; центральный банк; финансовый рынок; регулирование; надзор; независимость. Key words: megaregulator; central bank; the financial markets; regulation; supervision; independence. В мировой практике регулирования финансовых рынков сложились разные модели надзора и при этом нельзя сказать, что доводы в отношении преимуществ той или иной модели являются весомыми. Более того, сама практика регулирования не дает веских доказательств того, что мегарегулятор является лучшей или оптимальной формой надзора за финансовыми институтами. В то же время нельзя сказать, чтобы убедительными были выводы о том, что только центральный банк осуществляет лучший и эффективный надзор за деятельностью финансовых учреждений. У всех страновых экономик своя модель регулирования финансового рынка, в построении которой каждая страна шла своим собственным путем. Мировой финансовый кризис, ознаменовавший XXI в., внес свои коррективы в этот процесс. Более того, необходимо отметить, что структурно модели надзора еще не везде устоялись и многие находятся в процессе реформирования. Формирование казахстанской модели регулирования финансового рынка было сопряжено с определенными трудностями и спорными моментами, поэтому сложившуюся в Казахстане модель пока трудно назвать идеальной. В рамках данной работы поставлена цель рассмотреть основные проблемы в деятельности мегарегулятора, дать оценку процессам реформирования финансового регулирования в Казахстане и определить основные перспективные направления в деятельности Национального банка Республики Казахстан как главного надзорного органа. При всей сложности механизма финансового рынка и особенности его развития наличие в экономической системе мегарегулятора подразумевает, что финансовый рынок достаточно активно функционирует. Более того, можно сказать, 68 что присутствие на рынке мегарегулятора говорит о том, что уровень финансовых услуг и их объем достаточно велики и требуют комплексного подхода в регулировании. Приверженцы мегарегулятора исходят из того, что в условиях стирания граней между различными видами деятельности на рынке финансовых услуг организация надзора по функциональному признаку (банковская, инвестиционная, страховая деятельность) будет означать наличие множественных органов, в сферу компетенции которых входит надзор лишь за какой-то частью бизнеса поднадзорной организации. Это достаточно дорого и неэффективно, поскольку при этом теряется общее системное видение ситуации на финансовом рынке, что не позволяет оперативно оценивать угрозы его стабильности [1]. В условиях растущей интеграции банковских и страховых рынков и рынков ценных бумаг в развитых странах, в особенности в Европе, все полнее проявляется тенденция к концентрации надзорных функций в руках мегарегулятора. При этом чаще объединяются надзор за банками и инвестиционными компаниями, нежели за банками и страховыми компаниями. Экономической основой для создания единого органа регулирования финансового рынка является высокая степень переплетения функций и операций на этом рынке, сопровождающаяся тенденцией к универсализации финансовых институтов. Среди основных факторов, стимулирующих переход к системе интегрированного финансового регулирования, можно отметить: ●● взаимное проникновение различных направлений финансового бизнеса в результате возникновения новых фи- ДЕНЬГИ И КРЕДИТ ● 10/2012 из зарубежного опыта нансовых инструментов, в условиях которого комбинированное предоставление финансовых услуг становится доминирующей тенденцией; ●● повышение роли небанковских финансовых институтов и увеличение их кооперации с банковским сектором, в результате чего приобретают общие черты процедуры лицензирования, надзора и регулирования различных финансовых компаний; ●● изменение качественных и количественных характеристик рисков, принимаемых на финансовых рынках; ●● консолидация бизнеса через процедуры слияний и поглощений, создание на этой основе мегабанковских и мегафинансовых структур. Как показывает мировая практика, наиболее ярким индикатором необходимости создания мегарегулятора становится растущее разнообразие продуктов и услуг, предлагаемых одними и теми же финансовыми организациями. Как известно, чем сложнее продукты и услуги, тем труднее их оценивать специализированным регуляторам. В развитых странах многие банки предлагают единый пакет, включающий кредиты, ценные бумаги и страховые полисы. Переход к обособленному мегарегулятору поставил вопрос о роли центральных банков в новой конфигурации финансового надзора. Характер взаимодействия между единым надзорным органом и центральным банком не имеет однозначной трактовки и оценки. Во всех странах подходы к решению вопросов взаимодействия этих органов управления имеют свою специфику. При любой форме организации надзора практика его осуществления диктует потребность и необходимость тесного сотрудничества с центральными банками: есть мегарегулятор или нет его, все равно центральный банк несет ответственность за надежность банковской системы. На практике ни один банковский регулятор не является полностью обособленным от центрального банка. Любые серьезные проблемы в банковском секторе приводят к обращению к функциям центрального банка, в частности как к кредитору последней инстанции. Таким образом, существуют очень тесные взаимоотношения между центральным банком и обособленными банковскими регуляторами. Поэтому вопрос о сохранении функций банковского надзора за центральным банком или их закрепление за обособленным от него органом управления является в определенном смысле вторичным, зависящим от баланса политических сил, традиционного распределения полномочий и регулятивной культуры. Концентрация функций надзора в одном органе так или иначе приводит к некоторым противоречиям. Сложилась практика, когда одни и те же люди разрабатывают нормативы, осуществляют мониторинг их исполнения и принимают решение о судьбе той или иной кредитной организации. Тем не менее к основным преимуществам мегарегулятора можно отнести следующее: ●● возможность осуществления надзора за финансовыми конгломератами на консолидированной основе; ●● мегарегулятор может осуществлять мониторинг всей финансовой системы в целом и быстрее обеспечивать адекватную реакцию; ●● появляется возможность выработки унифицированного подхода к различным типам финансовых институтов, что позволяет снизить возможности регулятивного арбитража; ●● концентрация информации и полномочий по регулированию в одном регуляторе позволяет применять адресный надзор, учитывающий специфику «молодых» слаборазвитых секторов; ●● экономия масштаба, выражающаяся в том, что одну структуру дешевле содержать, чем несколько. Одним из аргументов в пользу интеграции финансового регулирования выступал тезис о воздействии эффекта масштаба, позволяющего снижать издержки на содержание регулирующих органов. В функционировании мегарегулятора выделяют следующие недостатки: ●● низкая эффективность надзора в переходный период; ●● опасность снижения эффективности надзора из-за меньшего внимания к специфике отдельных секторов финансовой системы; ●● наличие альтернативных схем организации взаимодействия между надзорными агентствами без проведения дорогостоящих реформ; ●● отсутствие уверенности в том, что при слабом надзоре, осуществляемом отдельными агентствами, их слияние способно хоть как-то повысить эффективность надзора; ●● создание объединенного надзорного агентства несет в себе значительные риски, связанные с непредсказуемостью его последствий, особенно в переходный период; ●● наиболее распространенным негативным последствием регулирования на интегрированной основе является повышение «риска злоупотреблений» во всей финансовой системе. Это связано с тем, что в общественном сознании все кредиторы институтов, подлежащих надзору со стороны единого органа, получают равную защиту, во многом аналогичную той, которую предоставляет центральный банк в роли банковского регулятора. На практике единый надзорный орган может оказаться не в состоянии обеспечить одинаковую степень устойчивости различных типов финансовых институтов (в первую очередь небанковских); ●● на относительно крупных финансовых рынках единый регулятор часто страдает от отрицательных эффектов, связанных с увеличением масштабов деятельности. Источником такого отрицательного эффекта, как правило, является тенденция к установлению чрезмерно большого диапазона функций объединенного надзорного органа, которые в связи с монопольным положением регулятора становятся более жесткими и забюрократизированными, чем у специализированных агентств. Выделение банковского надзора из функций центрального банка может повысить издержки регулирования. Это связано, во-первых, с необходимостью финансирования административных, информационных и хозяйственных функций мегарегулятора, подавляющий объем которых приходится на банковское регулирование. Во-вторых, возрастают затраты на оплату труда сотрудников, поскольку ее уровень в центральном банке традиционно выше, чем в других регулирующих органах. В противном случае процесс структурных изменений может повлечь за собой потерю части наиболее квалифицированных сотрудников и соответствующее снижение регулирующих возможностей мегарегулятора. Переход к единому органу финансового надзора связан с решением целого комплекса сложных и порой болезненных проблем. Прежде всего, регулирующее агентство должно иметь четко обозначенные цели своей деятельности, предпочтительно закрепленные в законе. Конфликт целей может привести либо к необоснованному расширению регулирования, либо, напротив, к ослаблению контроля со стороны мегарегулятора и возникновению регулятивных разрывов. ДЕНЬГИ И КРЕДИТ ● 10/2012 69 из зарубежного опыта Ясно сформулированные цели определяют механизм ответственности регулирующего агентства за принимаемые решения и проводимую политику. Для этого регулирующий орган должен обладать достаточной степенью независимости: регулятивной, надзорной, институциональной и бюджетной. Прежде всего, необходимо располагать регулятивной независимостью, от которой зависит качество разработки норм и законов, и надзорной независимостью, необходимой для обеспечения соблюдения банками норм и правил в своей практической деятельности. Регулятивная независимость означает, что надзорные органы должны быть достаточно автономны в выработке норм и правил регулирования финансового рынка в рамках действующего законодательства. Тогда они способны быстрее реагировать на изменения, происходящие на мировых финансовых рынках. Специалисты в области финансового надзора более уверенно применяли бы регулятивные нормы и меры принуждения, если бы принимали непосредственное участие в их разработке. В Республике Казахстан с передачей Национальному банку функций надзора и регулирования финансового рынка вопрос о регуляторной независимости не только не возник, а скорее практически снялся. Можно сказать, что регуляторная независимость его как мегарегулятора проявляется через следующие полномочия: ●● разработка концепции развития национального финансового сектора, которая теперь осуществляется им самостоятельно в увязке с основными задачами развития национальной экономики (обеспечивается комплексный подход с учетом макроэкономического, денежно-кредитного и финансового регулирования); ●● разработка денежно-кредитной политики позволяет центральному банку обеспечивать эффективность реализуемых мер по стабилизации цен и поддержания низкого уровня годовой инфляции, адекватно складывающимся макроэкономическим предпосылкам; ●● разработка нормативно-правовых актов, установление пруденциальных нормативов позволяет мегарегулятору обеспечить четкую регламентацию всех норм и процедур надзора и регулирования, мониторинга и контроля; ●● разработка форм финансовой отчетности осуществляется Национальным банком Республики Казахстан в увязке с целями и задачами денежно-кредитного регулирования, финансового надзора и мониторинга; ●● разработка правил и норм валютного регулирования, правил эмиссии и обращения денежных средств, установление правил функционирования платежной системы осуществляется в увязке с основными целями и задачами регулирования и надзора национального финансового рынка; ●● будучи единственным лицензиаром участников финансового рынка, несомненно, Национальный банк является независимым в принятии правил и механизма лицензирования, а также решений по выдаче или отзыву лицензий; ●● подотчетность Президенту страны определяет возможность быть независимым от других законодательных и исполнительных органов государственной власти. Надзорная независимость связана с принудительным обеспечением исполнения норм и правил, включая применение санкций и кризисное управление. По мнению некоторых специалистов, добиться практического осуществления надзорной независимости труднее всего. Наиболее ярким примером надзорной независимости Национального банка Республики Казахстан служит его право на консервацию бан- 70 ков. Согласно казахстанскому законодательству, финансовый регулятор в качестве санкции имеет право применить процедуру консервации банка. Установление режима консервации предполагает назначение регулятором на ограниченный (до одного года) срок временной администрации по управлению банком или временного управляющего банком из собственного числа государственных служащих. Данная мера в качестве антикризисного реагирования регулятора де-юро грозила двум системообразующим банкам Казахстана в момент глобального финансово-экономического кризиса, а именно АО «БТА» и АО «Альянс банку». Хоть и не документально, но консервация как таковая де-факто произошла, в части незамедлительной смены руководства двух банков представителями Национального банка Республики Казахстан и Агентства по регулированию и надзору финансового рынка и финансовых организаций (АФН). Принятие данного решения было необходимо государству, поскольку позволяло обеспечить контроль за целевым использованием средств, предназначенных для стабилизации положения банков, а также проведения и завершения процесса реструктуризации их обязательств перед внешними кредиторами. Таким образом, надзорная независимость Национального банка Республики Казахстан как мегарегулятора реализуется через то, что: – он обладает, будучи банком первого уровня, дополнительными преимуществами с позиции осуществления надзора за финансовым рынком; – самостоятелен в применении воздействий и санкций финансового надзора; – является единственным органом, уполномоченным на осуществление дистанционного и инспекционного надзора организаций финансового рынка. Институциональная и бюджетная независимость имеют важное значение для усиления первых двух компонент. Институциональная независимость обеспечивается порядком назначения и отстранения высшего руководства надзорных органов, структурой их управления и прозрачностью механизма принятия решений. В казахстанском варианте институциональная независимость Национального банка Республики Казахстан как мегарегулятора проявляется через: – обладание статусом юридического лица в форме государственного учреждения, имеющего уставный капитал, формирующего самостоятельный баланс; – тактическую самостоятельность в реализации своих функций; – создание дочерних компаний для обеспечения исполнения поставленных перед ним задач и функций; – прием кадров на конкурсной основе на общих условиях, действующих в Казахстане для государственных служащих. В деятельности мегарегулятора бюджетная независимость предоставляет значительные преимущества для противостояния внешнему вмешательству. Так, Национальный банк Республики Казахстан: ●● имеет самостоятельный бюджет и осуществляет свою деятельность с формированием доходов и расходов, фактически находясь на самофинансировании; ●● его нераспределенный чистый доход направляется как на формирование резервного и уставного фондов, так и на пополнение государственного бюджета. Одним из критериев политической независимости центрального банка (в данном случае и как мегарегулятора) в мировой практике (в частности, Европейского центрального банка) является отсутствие совпадений в сроках разработки ДЕНЬГИ И КРЕДИТ ● 10/2012 из зарубежного опыта и исполнения среднесрочных задач государства и центрального банка. Сюда относится и условие о том, что сроки назначения председателя данного ведомства не должны совпадать со сроком назначения и пребывания на должности президента (премьер-министра). Тем не менее мировая практика показала, что различные специализированные регуляторы часто обладают весьма разной степенью независимости. Во многих странах надзорные органы до сих пор не располагают подлинной независимостью и подотчетностью. Обращает на себя внимание тот факт, что независимость органов банковского контроля и надзора отстает от независимости центральных банков. По этой причине цель властей при создании объединенного агентства должна заключаться в использовании возможностей интеграции, гарантирующих самый высокий уровень независимости для всех регуляторов, а не в ориентации на более низкий общий знаменатель. С нашей точки зрения, когда центральный банк имеет надежные гарантии своей независимости, тем самым обеспечивая защиту от политизации банковского регулирования, выделение банковского надзора из центрального банка нецелесообразно, особенно в условиях доминирования среди форм финансового посредничества банковской деятельности и при преобладании среди финансовых групп банковских холдингов. Доказательством тому послужила практика функционирования казахстанского финансового рынка и применения финансового надзора [2]. Проведенный SWOT-анализ оценки деятельности Национального банка как мегарегулятора казахстанского финансового рынка показал следующее. Таблица SWOT-анализ оценки деятельности Национального банка Республики Казахстан (НРБК) как мегарегулятора Недостатки Угрозы – присутствие в капитале финансовых организаций (как учреди- – усиление роли НБРК как мегарегулятора на рынке усиливает его теля, единственного или основного акционера); роль банка первого уровня, снижает институциональную актив- – ранее Агентство Республики Казахстан по финансовому над- ность участников финансового рынка в разработке финансовой зору представляло отчетность (сведения) напрямую Президенту страны, а теперь через председателя НБРК; – усложнился механизм сдачи отчетов финансовыми организациями (сначала в НБРК, а потом далее передается в КФН); – стало длительным согласование вопросов мониторинга, контроля, снизилась мобильность; – существует противоречие между монетарной и надзорной деятельностью. Преимущества – слаженность в реализации финансовых программ развития (политик), (увязанность программ, нормативных правил, инструментов регулирования); – оптимизация управленческих расходов (с одной стороны, сокращение штата обслуживающего персонала – бухгалтерия, кадры, юристы; с другой стороны, все расходы по обеспечению деятельности АФН выплачивалась из государственного бюджета, а теперь за счет средств Национального банка, формирующего собственный бюджет и баланс); – объединение в одном лице ответственности за реализацию программ развития финансового сектора; – консолидация кадрового потенциала и его интенсификация; – скоординированность действий по развитию РФЦА и финансового рынка. В настоящее время глобальные стандарты финансового регулирования разработаны с тем, чтобы обеспечить единые правила игры, повысить уровень финансового регулирования и не допустить фрагментации рынков, протекционизма и регулятивного арбитража. Конечно, деятельность мегарегулятора сопряжена с рисками консолидации. Однако практика реализации антикризисных мер по стабилизации развития казахстанской экономики и финансового рынка показала, что без проведения консолидации, там, где она необходима, может быть подорвано доверие и экономический рост. ■ стратегии и совершенствовании развития финансового рынка; – снижение уровня доверия внешних инвесторов в отношении прозрачности регулирования и его эффективности; – отход от модернизации регулирования финансового рынка на фоне концентрации мегарегулирования в одних руках, (в то время как в мировой практике наблюдаются процессы децентрализации – переход к коллегиальному профессиональному принятию решений); – зависимость от назначаемых извне руководителей НБРК. Перспективы – содействие развитию слаборазвитых финансовых услуг (страховых и других финансовых продуктов); – активизация рынка внутренних инвестиций, ввиду большего доверия казахстанского населения Национальному банку; – повышение финансовой грамотности населения; – усиление контроля за отмыванием денег, повышение эффективности борьбы с финансовыми правонарушениями; – повышение качества и эффективности взаимодействия с государственными правоохранительными органами. Список литературы 1. Миркин Я. М. Финансовое будущее России: экстремумы, бумы, системные риски. М.:GELEOS Publishing House; Кэпитал Трейд Компани, 2011. 2. Информационно-аналитический портал «Республика» Т. Аскаров. «Марченко концепций не читает?» URL:http:// www. respublika.kz (дата обращения 02.03.2010). 3. Официальный сайт Комитета по контролю и надзору финансового рынка и финансовых организаций Национального банка Республики Казахстан; URL:http://www.afn.kz ДЕНЬГИ И КРЕДИТ ● 10/2012 71