ГОДОВОЙ ОТЧЕТ АО «KEGOC» ЗА 2014 ГОД

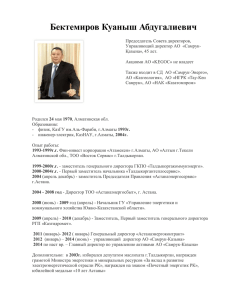

advertisement