Экономический анализ (Краткий обзор)

advertisement

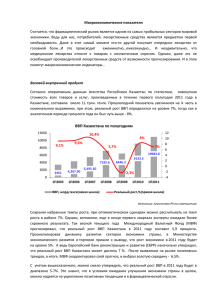

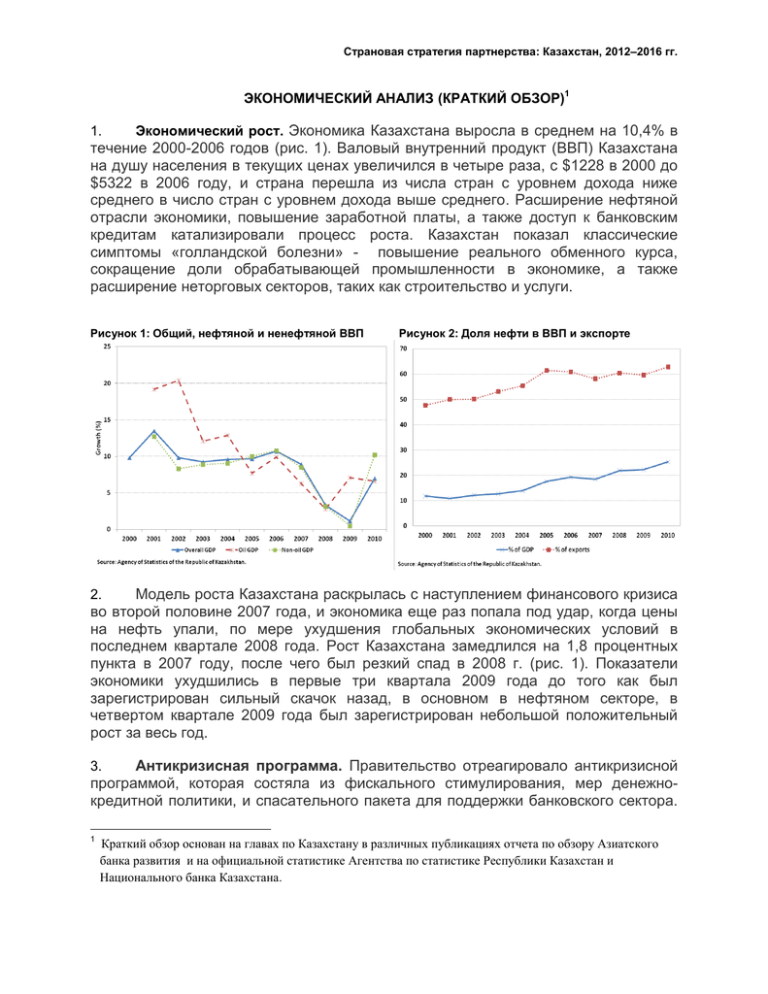

Страновая стратегия партнерства: Казахстан, 2012–2016 гг. ЭКОНОМИЧЕСКИЙ АНАЛИЗ (КРАТКИЙ ОБЗОР)1 Экономический рост. Экономика Казахстана выросла в среднем на 10,4% в течение 2000-2006 годов (рис. 1). Валовый внутренний продукт (ВВП) Казахстана на душу населения в текущих ценах увеличился в четыре раза, с $1228 в 2000 до $5322 в 2006 году, и страна перешла из числа стран с уровнем дохода ниже среднего в число стран с уровнем дохода выше среднего. Расширение нефтяной отрасли экономики, повышение заработной платы, а также доступ к банковским кредитам катализировали процесс роста. Казахстан показал классические симптомы «голландской болезни» - повышение реального обменного курса, сокращение доли обрабатывающей промышленности в экономике, а также расширение неторговых секторов, таких как строительство и услуги. 1. Рисунок 1: Общий, нефтяной и ненефтяной ВВП Рисунок 2: Доля нефти в ВВП и экспорте Модель роста Казахстана раскрылась с наступлением финансового кризиса во второй половине 2007 года, и экономика еще раз попала под удар, когда цены на нефть упали, по мере ухудшения глобальных экономических условий в последнем квартале 2008 года. Рост Казахстана замедлился на 1,8 процентных пункта в 2007 году, после чего был резкий спад в 2008 г. (рис. 1). Показатели экономики ухудшились в первые три квартала 2009 года до того как был зарегистрирован сильный скачок назад, в основном в нефтяном секторе, в четвертом квартале 2009 года был зарегистрирован небольшой положительный рост за весь год. 2. Антикризисная программа. Правительство отреагировало антикризисной программой, которая состяла из фискального стимулирования, мер денежнокредитной политики, и спасательного пакета для поддержки банковского сектора. 3. 1 Краткий обзор основан на главах по Казахстану в различных публикациях отчета по обзору Азиатского банка развития и на официальной статистике Агентства по статистике Республики Казахстан и Национального банка Казахстана. 2 Экономика восстановилась резко в 2010 году с 7% общим экономическим ростом, и 10,2% ростом ненефтяного сектора за счет сильных антикризисных мер, улучшения глобальных условий, возрождения внешнего спроса на нефть и полезные ископаемые, и реструктуризации банков, хотя кредитование частного сектора оставалось слабым. Казахстан сохранил свою экономический рост в 2011 году, который составил 7,5%, опираясь на высокую производительность сельского хозяйства и сектора услуг, а также непрерывные государственные инвестиционные расходы. Определяющие роста. Добывающие индустрии, в частности, нефтяной сектор, стали основой экономических показателей Казахстана в период с 2000 по 2010 гг. Доля нефти в экономике выросла в два раза за десятилетний период (рис. 2); ее доля в экспорте увеличилась до 63% в 2010 году; и в горнодобывающий сектор (то есть, нефть и другие добывающие отрасли) было привлечено треть общего объема инвестиций. Нефтяной сектор имел определенные выгоды от роста иностранных инвестиций, увеличения спроса на нефть на мировых рынках, а также укрепления цен на энергоносители. 4. Спрос. Что касается спроса, повышение частного потребления за счет повышения заработной платы и легкого доступа к кредитам обусловили рост в первой половине 2000-х годов до начала кредитного кризиса в 2007 году (рис. 3). Частное потребление замедляется резко в 2008 году и сокращается в 2009 году, но затем восстанавливается в 2010 и 2011 годах на фоне роста реальной заработной платы и стабилизации рынка недвижимости. Инвестиции в нефтяной сектор в первой половине 2000-х годов, а затем в период после 2005 года Рисунок 3: Компонента спроса, рост увеличили рост экономики, и резко замедлили в годы кризиса. Инвестиции возобновились в 2011 году в производственном, транспортном и складском секторах. После быстрого роста в период 2000-2007 годов экспорт товаров и услуг резко замедлился в 2008 и 2009 годах в связи с ухудшением глобальных экономических условий и снижения спроса. Объем экспорта увеличился в 2010 году, так как глобальные экономические условия улучшились и экспорт вырос на 46% в 2011 году на фоне высоких цен на нефть. Импорт, который ранее увеличивался, сокращался в течение 2008 и 2009 годов, но увеличился в 2010 и 2011 годы так как набрали обороты потребление и инвестиционная деятельность. 5. Предложение. Промышленный сектор, который вырос на 12,7% в период между 2000 и 2004 годами, резко замедлился во второй половине 2000-х годов, и 6. 3 показатель роста был однозначным (рис. 4 и 5). В кризисные 2008 и 2009 годы промышленный сектор вырос лишь на 1,2% в год, в значительной степени за счет снижения темпов роста в нефтяной, газовой и горнодобывающей отраслях. Рисунок 4: Компоненты предложения, рост Рисунок 5: Вклад предложения в рост со стороны Сельскохозяйственная отрасль. У сельскохозяйственной отрасли были слабые показатели в период между 2002 и 2004 годами (рис. 4 и 5), но они выросли в период между 2005 и 2007 годами за счет более высокой производительности, а также благоприятных погодных условий. Тем не менее, сильные засухи привели к снижению производства сельскохозяйственной продукции в 2008 и 2010 годах, что помешало увеличению объемов производства в 2009 году. Скачок роста в этом секторе показывает 26,7% в 2011 году, что отражает удвоение производства зерна в год. 7. Строительство и сектор услуг. В строительной отрасли наблюдался рост до 2007 года на фоне импульса роста в нефтяной экономике, в сочетании с доступом к кредитам и прямыми иностранными инвестициями (рис. 4 и 5). Сектор услуг резко замедлился в 2008 году и сократился незначительно в 2009 году ввиду отсутствия потребительских расходов и застоя в секторе финансовых услуг. Сектор услуг возродился в 2010 и 2011 годах, поддержанный ростом экономической активности. Строительный сектор слишком полагался на дешевые средства и пришел к застою в 2008 году и сократился в 2009 году с углублением финансового кризиса. Чтобы предотвратить полный обвал сектора недвижимости, правительство выделило средства, как часть антикризисных мер, для поддержки строительной отрасли. Этот сектор показал положительный рост в 2010 и 2011 годах. 8. Инфляция потребительских цен. Инфляция потребительских цен (ИПЦ) оставалась в диапазоне 5-7% до середины 2004 года, когда она увеличила свой темп (рис. 6). Рост индекса потребительских цен был за счет цен на продукты питания и услуги. Он произошел на фоне растущего спроса, растущих цен на 9. 4 недвижимость, увеличения кредитования со стороны банков, объема ограничений, и роста реальной заработной платы, который был быстрее, чем рост производительности труда (рис. 7). Показатель ИПЦ стал двузначным в 2007 году на фоне инфляции цен на продовольствие. К концу 2008 года, когда упали цены на сырьевые товары и внутренний спрос ослаб, ИПЦ снижается до 9,5% и продолжает эту нисходящую тенденцию в 2009 году. Индекс потребительских цен в 2010 году составил 7,1%, немного ниже, чем 7,3% в 2009 году. Инфляция выросла до 8,3% в 2011 году, выше, чем 6-8% показатель, на который был нацелен центральный банк, что отражает двузначный рост цен на продовольствие и топливо. Рисунок 6: Инфляция потребительских цен Рисунок 7: Производительность труда и реальная заработная плата Уровень безработицы постепенно сходит с 12,8% в 2000 году до менее 5,8% в 2010 году. Однако, несмотря на высокие экономические показатели в середине 2000-х годов, уровень безработицы снизился лишь на 2,2 процентных пункта в период между 2003 и 2008 годами по сравнению с 4-х процентным падением в период между 2000 и 2003 годами. 10. Денежно-кредитная политика. Обменный курс повышается в середине 2000-х годов, с притоком нефтяных доходов, что порождает проблемы с перегревом экономики. Национальный банк Республики Казахстан (НБРК) ответил увеличением ставки рефинансирования (рис. 8), повышением минимальных резервных требований для банков, практикуя частичную стерилизацию через операции на открытом рынке, и допуская номинальное укрепление тенге. Тем не менее, продолжает расти поток денежных масс и кредитование в частный сектор, несмотря на меры, принятые НБК, для уменьшения ликвидности и сдерживания денежной массы, так как отечественные банки заимствовали за рубежом (рис. 9). 11. Кризис ликвидности. Кризис ликвидности все-таки наступил, и стоимость заимствования увеличилась с началом трудностей на международных рынках 12. 5 капитала в августе 2007 года. Это снизило способность казахстанских банков обслуживать внешние долги, что привело к резкому росту внутренних процентных ставок. НБК, следовательно, открыл краткосрочную кредитную линию для поддержки ликвидности. Он вводит около 18 млрд. долл. США в банковскую систему в августе и сентябре 2007 года. Он также сократил ставку рефинансирования с пикового значения в 11% в марте 2008 года до 7% в сентябре 2009 года и поддерживал эту ставку до марта 2011 года, когда она была увеличена до 7,5%. Рисунок 8: Ставки рефинансирования НБК Рисунок 9: Широкая денежная масса и кредитная экспансия Банковский сектор Казахстана был, соответственно, сильно связан с сектором недвижимости и международными рынками капитала. Быстрый кредитный рост в результате сопровождался повышенным кредитным риском. Доля нефункционирующих кредитов (НОК) – кредитов, просроченных на более чем 90 дней, в кредитном портфеле увеличилась с 5,2% в конце декабря 2008 года до 21,2% в декабре 2009 года и далее до 24,7% в феврале 2011 года (рис. 10). В статье IV консультационного отчета Международного валютного фонда июня 2011 года говорится, что доля НОК остается на высоком уровне, около 32% (по состоянию на март 2012 года)2. Для снижения рисков, связанных с ухудшением качества кредитов банков, НБК принял ряд мер. Коэффициент ликвидности банков был увеличен, и требования к классификации активов были ужесточены. Для устранения рисков, связанных с валютным несоответствием, потолок кредитов в иностранной валюте был снижен. 13. 2 Международный валютный фонд. 2012 год. Республика Казахстан: 2012 Статья IV консультация – отчет сотрудников и общественное информационное извещение. Вашингтон. 6 Рисунок 10:Коэффициент адекватности капитала и НОК Обменный курс. Как упоминалось в пункте 11, тенге укреплялось до середины 2000-х годов в связи с притоком нефтедолларов и прямых иностранных инвестиций. В июне 2006 года тенге перешел отметку 120 тенге/$1 и НБК вмешался, чтобы вернуть его к 125-130 тенге/$1. Усиление номинального обменного курса в сочетании с инфляцией способствовало повышению реального обменного курса (рис. 11). Балансы банков, домохозяйств и коммерческих предприятий уже подвергались валютному потрясению из-за несоответствия валют. Валютный обвал углубил бы кризис. В августе 2007 года эти опасения вылились в падение курса тенге с 125тенге/$1 до 150-170тенге/$1. НБК вмешался, используя валютные резервы в 6 миллиардов долларов в период с октября 2008 года по январь 2009 года, чтобы привести курс тенге к 120 тенге/$1. 14. Рисунок 11: Номинальный и реальный обменные курсы валют Чтобы избежать дальнейших потерь резервов и конкурентоспособности по отношению к России, которая девальвировала рубль на 18% в январе 2009 года, НБК девальвировал тенге 4 февраля 2009 года на 20% и привел тенге к курсу 150 тенге/1$ (с 3% диапазоном). По мере восстановления экономики и роста цен на 15. 7 нефть, НБК вводит более широкий, асимметричный торговый диапазон +10% 15% с курсом около 150 тенге/1$ в феврале 2010 года. В течение года номинальный обменный курс незначительно укрепляется, хотя НБК вмешивается, чтобы предотвратить резкого укрепления тенге. 28 февраля 2011 года центральный банк отменил коридор для обменного курса тенге / $ и ввел режим управляемого плавания. Номинальный обменный курс обесценился во второй половине 2011 года, в то время как реальный обменный курс укрепился по отношению к доллару на 5,7% (за счет внутренней инфляции). Финансовый баланс. Финансовый баланс Казахстана был положительным или немного отрицательным в период между 2003 и 2006 годами. С наступлением кризиса, расходы увеличились (за исключением 2009 года), некоторые бюджетные средства были использованы для финансирования антикризисных мер. Доходы, с другой стороны, упали из-за низких налоговых поступлений в силу слабой экономической активности и снижения налоговых ставок в рамках антикризисных мер. Бюджет, таким образом, был в дефиците с 2007 года. Доходы бюджета выросли в 2010 году в связи с улучшением экономической активности, роста цен на нефть, а также повторного введения экспортной пошлины на нефть. Одновременный переход от фиксированной ставки подоходного налога 10% к прогрессивному подоходному налогу (с показателями 10%-20%), далее подняли доходы. Дефицит бюджета, следовательно, сократился до 2,4% ВВП в 2010 году и далее до 2,1% в 2011 году. 16. Национальный фонд Республики Казахстан (НФРК) был создан, чтобы оградить экономику от непостоянства цен на нефть и огромных прибылей, а также сохранить часть нефтяного богатства для будущего использования. С середины 2006 года, все платежи от нефтяного сектора поступают в НФРК, а затем часть перечисляется в бюджет в соответствии с заранее определенными принципами. Это позволило обеспечить прозрачность в использовании нефтяных фондов. В общей сложности $11 млрд. из НФРК были заложены для поддержки антикризисной программы. Активы НФРК составили $43,7 млрд. на конец 2011 года. 17. Счет текущих операций. У Казахстана был дефицит счета текущих операций в течение 2000 по 2010 год, за исключением 2000, 2004, 2008 и 2010 годов. В то время как сальдо торгового баланса было положительным в течение этого периода (рис. 12), отрицательное сальдо по услугам, доходам и трансфертам сохраняется из платежей за строительство, перевозки и страхование, а также выплатам доходов прямым иностранным инвесторам. Экспорт увеличился в 7,7 раз в долларовом выражении в период между 2000 и 2008 годами на фоне повышения цен на нефть и спроса, до снижения на 40% в 2009 году под тяжестью глобального финансового кризиса. Тем не менее, экспорт восстанавливается в 2010 году по мере улучшения глобальных экономических условий. За тот же период, импорт также быстро расширяется за счет увеличения инвестиционной активности и роста потребления до того, как он начал снижаться в 2009 году из-за слабой экономики в связи с кризисом. Снижение объемов импорта продолжается и в 2010 году, хотя в долларовом выражении, импорт 18. 8 поднялся на 10%. Приток капитала больше, чем дефицит счета текущих операций добавленный к международным резервам в течение 2000-2010 (за исключением 2007 года). Валовые международные резервы составили $29,3 млрд. на конец декабря 2011 года (рис. 13). Текущий счет показывает большой избыток, эквивалентный 7,3% в 2011 году на фоне высоких цен на нефть, что способствовало чистому накоплению в НФРК и международных резервах в 2011 году. Рисунок 12: Баланс текущего счета Рисунок резервы 13: Валовые международные Внешний долг. Совокупный внешний долг Казахстана увеличился почти в десять раз по сравнению с $12,6 млрд в 2000 году до $123,8 млрд. в 2011 году (рис. 14). Состав совокупного внешнего долга также значительно изменился. Большую долю (около 44% в 2010 году) от общего объема внешнего долга составляет внутренний долг компаний, главным образом отражающие обязательства по прямым инвестициям нефтяных компаний. В процентах от ВВП, совокупный внешний долг увеличился с 69,3% в 2000 году до уровня 98,2% в 2009 г. (рис. 15) до снижения до 66,5% в 2011 году. Государственный внешний долг составил 2,9% от ВВП в 2011 году. 19. 9 Рисунок 14: Внешний долг Рисунок 15: Внешний долг к ВВП Экономические перспективы. После кризиса Казахстан продемонстрировал V-образное восстановление, обусловленное возобновлением внешнего спроса на нефть, высокими ценами на нефть и антикризисными мерами. Согласно прогнозам будет устойчивый умеренный рост более 6% в 2012-2016 годах, обусловленный экономической активностью в нефтяном и горнодобывающем секторах, включая скорое введение в эксплуатацию нефтяного месторождения Кашаган, высокими государственными инвестициями в инфраструктуру и индустриализацию для поддержки диверсификации экономики и расширения сферы услуг. Вхождение Казахстана в Единое экономическое пространство с Российской Федерацией и Беларусью расширит торговлю между тремя странами. Текущий счет останется в профиците на фоне высоких цен на нефть и роста производства, даже если импорт увеличится за счет потребления и инвестиций. Меры по доходам, принятые государством, приведут к постепенному сужению дефицита бюджета. Правительство поставило цель снизить ненефтяной дефицит до уровня ниже 3% от ВВП к 2020 году. В то же время ежегодные трансферты из НФРК позволят удовлетворить требования к социальным и инфраструктурным расходам без превышения бюджетных параметров. Некоторое инфляционное давление будет оставаться по причине глобальных продовольственных цен и цен на нефть, так как НБК нацелен на инфляционный диапазон 6-8%. Общая макроэкономическая ситуация в Казахстане, как ожидается, останется благоприятной для поддержания роста и стабильности экономики. 20. Основные риски. Несмотря на эти благоприятные экономические перспективы, основные риски остаются, которые могут подорвать рост. Неспособность в полной мере решить проблему невозвратных кредитов и дальнейшая подверженность риску банковского сектора могут продолжать ограничивать доступ частного сектора к кредитам и препятствовать инвестициям. 21. 10 Вновь возникающие проблемы на глобальных финансовых рынках и понижение рейтингов различных европейских банков также может препятствовать восстановлению финансового сектора в Республике Казахстан. При понижении перспектив роста Европы и Соединенных Штатов, вторая волна глобального экономического спада, если это произойдет, может привести к падению мировых цен на нефть от снижения совокупного спроса, и может отрицательно сказаться на росте Казахстана, балансе экспорта, внешнего и финансового балансов. Азиатский банк развития уже пересмотрел свой прогноз роста для Казахстана в сторону снижения до 5,8% на 2012 год. Вот почему Казахстану необходимо ускорить процесс по решению двойной задачи по диверсификации экономики и снижению зависимости от нефти, а также в долгосрочной перспективе избежать ловушки стран со средним уровнем доходов. Стратегия, включающая эти принципы, также поможет сделать рост Казахстана более всесторонним и создать новые рабочие места.