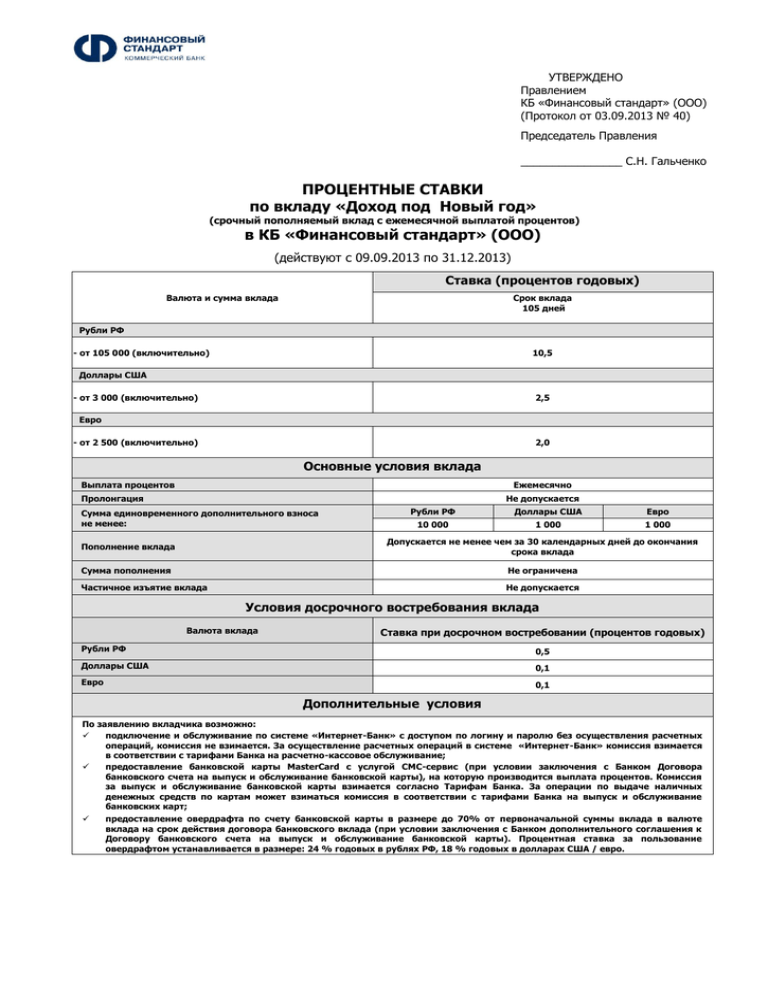

ПРОЦЕНТНЫЕ СТАВКИ по вкладу «Доход под Новый год» в КБ

advertisement

УТВЕРЖДЕНО Правлением КБ «Финансовый стандарт» (ООО) (Протокол от 03.09.2013 № 40) Председатель Правления ________________ С.Н. Гальченко ПРОЦЕНТНЫЕ СТАВКИ по вкладу «Доход под Новый год» (срочный пополняемый вклад с ежемесячной выплатой процентов) в КБ «Финансовый стандарт» (ООО) (действуют с 09.09.2013 по 31.12.2013) Ставка (процентов годовых) Валюта и сумма вклада Срок вклада 105 дней Рубли РФ - от 105 000 (включительно) 10,5 Доллары США - от 3 000 (включительно) 2,5 Евро - от 2 500 (включительно) 2,0 Основные условия вклада Выплата процентов Ежемесячно Пролонгация Не допускается Сумма единовременного дополнительного взноса не менее: Рубли РФ Доллары США Евро 10 000 1 000 1 000 Пополнение вклада Допускается не менее чем за 30 календарных дней до окончания срока вклада Сумма пополнения Не ограничена Частичное изъятие вклада Не допускается Условия досрочного востребования вклада Валюта вклада Ставка при досрочном востребовании (процентов годовых) Рубли РФ 0,5 Доллары США 0,1 Евро 0,1 Дополнительные условия По заявлению вкладчика возможно: подключение и обслуживание по системе «Интернет-Банк» с доступом по логину и паролю без осуществления расчетных операций, комиссия не взимается. За осуществление расчетных операций в системе «Интернет-Банк» комиссия взимается в соответствии с тарифами Банка на расчетно-кассовое обслуживание; предоставление банковской карты MasterCard с услугой СМС-сервис (при условии заключения с Банком Договора банковского счета на выпуск и обслуживание банковской карты), на которую производится выплата процентов. Комиссия за выпуск и обслуживание банковской карты взимается согласно Тарифам Банка. За операции по выдаче наличных денежных средств по картам может взиматься комиссия в соответствии с тарифами Банка на выпуск и обслуживание банковских карт; предоставление овердрафта по счету банковской карты в размере до 70% от первоначальной суммы вклада в валюте вклада на срок действия договора банковского вклада (при условии заключения с Банком дополнительного соглашения к Договору банковского счета на выпуск и обслуживание банковской карты). Процентная ставка за пользование овердрафтом устанавливается в размере: 24 % годовых в рублях РФ, 18 % годовых в долларах США / евро. Условия банковского вклада «Доход под Новый год» КБ «Финансовый стандарт» (ООО) УТВЕРЖДЕНЫ Правлением КБ «Финансовый стандарт» (ООО) (Протокол от 03.09.2013 №40) 1. ТЕРМИНЫ И ОПРЕДЕЛЕНИЯ В настоящих Условиях используются следующие термины и определения: Банк - Коммерческий Банк «Финансовый стандарт» (Общество с ограниченной ответственностью) (Лицензия на осуществление банковских операций № 1053, ОГРН 1027739326306, запись о юридическом лице, зарегистрированном до 01.07.2002, внесена в Единый государственный реестр юридических лиц 07.10.2002 Межрайонной инспекцией МНС России № 39 по г. Москве). Банк включен в реестр банков – участников системы обязательного страхования вкладов 17.02.2005 под номером 644. Валюта Вклада – валюта Российской Федерации или иностранная валюта, в которой Вклад размещен в Банке. Вклад может быть внесен Вкладчиком в рублях РФ, долларах США или евро, валюта Вклада указывается в Договоре банковского вклада. Вклад – размещаемые в Банке денежные средства Вкладчика, внесенные в размере, в валюте, на срок и под процентную ставку, определяемые Договором банковского вклада, на основании утвержденных Банком Тарифов по Вкладу «Доход под Новый год». Вклад вносится с условием о ежемесячной выплате Процентов по Вкладу. Вкладчик – физическое лицо, заключившее с Банком Договор банковского вклада «Доход под Новый год» и присоединившееся к настоящим Условиям. Держатель Карты – физическое лицо, являющееся законным пользователем Основной или Дополнительной Карты, имя которого указано на ней. Договор банковского вклада – договор, заключаемый между Сторонами, определяющий основные условия на которых внесен Вклад и являющийся документом, подтверждающим присоединение Вкладчика к настоящим Условиям. Дополнительная карта – Карта, выпущенная под финансовое обеспечение Вкладчика на имя физического лица, указанного Вкладчиком в Заявлении на выпуск дополнительной банковской карты. Дополнительная карта выпускается с тем же сроком действия, что и Основная Карта. Дополнительный взнос – денежные средства, внесенные Вкладчиком во Вклад дополнительно к Первоначальной сумме Вклада в период действия Договора банковского вклада, но не позднее, чем за 30 (Тридцать) календарных дней до окончания Срока Вклада. «Интернет-Банк» – информационная система, обеспечивающая информационное и технологическое взаимодействие между Банком и Клиентами Банка, позволяющая реализовать услуги Банка по финансовому и информационному электронному обслуживанию Клиентов, а также электронный документооборот между Банком и его Клиентами дистанционно в режиме удаленного доступа по телекоммуникационным каналам связи (интернет–банкинг). Интернет-сайт Банка – официальный web-сайт Банка http://bankfs.ru. Карта – банковская карта, эмитируемая Банком, предназначенная для совершения Держателем Карты операций с денежными средствами, находящимися на СКС (если иное не предусмотрено дополнительным соглашением между Вкладчиком и Банком). На лицевую поверхность Карты наносится ее номер, фамилия и имя Держателя Карты, а также срок действия Карты (год и месяц включительно). Использование Карты регулируется действующим законодательством РФ, правилами Платежных систем и Договором банковского счета на выпуск и обслуживание банковской карты. Карта может быть основной или дополнительной. Лимит овердрафта - максимальная сумма единовременной задолженности Вкладчика по Овердрафту, установленная соглашением между Банком и Вкладчиком. Овердрафт - кредитование СКС Вкладчика при недостаточности или отсутствии на СКС денежных средств в случае осуществления Банком оплаты по операциям, совершенным Держателем Карты с использованием Карты (ее реквизитов), а также оплаты Банком иных сумм, установленных договором банковского счета на выпуск и обслуживание банковской карты и Тарифами Банка. Овердрафт предоставляется в случае заключения между Банком и Вкладчиком соответствующего дополнительного соглашения к договору банковского счета на выпуск и обслуживание банковской карты. Основная карта – Карта, выпущенная на имя Вкладчика. Первоначальная сумма Вклада – сумма Вклада, указанная в Договоре банковского вклада, внесенная Вкладчиком в день заключения Договора банковского вклада с Банком. Платежная система – международная банковская ассоциация MasterCard Worldwide/VISA/иная банковская ассоциация, регулирующая эмиссию, обслуживание и расчеты с использованием Карт. Процентная ставка по Вкладу – процентная ставка, определенная на основании Тарифов по Вкладу и указанная в Договоре банковского вклада. Проценты по Вкладу (Проценты, Доход) – уплачиваемые Банком Вкладчику проценты, причитающиеся и выплачиваемые Вкладчику в соответствии с Договором банковского вклада, Тарифами по Вкладу и настоящими Условиями. Срок Вклада – срок, указанный в Договоре банковского вклада, на который Вклад размещен в Банке. Стороны – Банк и Вкладчик при совместном упоминании. Сторона – Банк или Вкладчик, когда положение Условий распространяется на любого из них. Сумма Вклада – денежные средства, размещенные во Вкладе, включая Первоначальную сумму Вклада и Дополнительные взносы. Счет – счет, открываемый Банком Вкладчику для учета денежных средств, размещаемых в Банке с целью получения доходов в виде Процентов, начисляемых на сумму размещенных денежных средств во Вкладе, указанный в пункте 1 Договора банковского вклада. Счет банковской карты (СКС) – банковский счет, открываемый или открытый Банком Вкладчику на основании Договора банковского счета на выпуск и обслуживание банковской карты, заключаемого/заключенного между Банком и Вкладчиком, и предназначенный для учета операций, совершенных с использованием Карты. Тарифы по Вкладу – утвержденные Банком Тарифы, определяющие процентные ставки, в том числе ставки при досрочном востребовании, минимальные и максимальные сроки, на которые может быть внесен Вклад «Доход под Новый год». Тарифы Банка – действующие Тарифы КБ «Финансовый стандарт» (ООО) по выпуску и обслуживанию международных банковских карт, на расчетно-кассовое обслуживание, а также действующие тарифы Банка, которыми определяется стоимость дополнительных услуг, упомянутых в настоящих Условиях. С Тарифами Банка Вкладчик может ознакомиться в операционном зале Банка и/или на интернет-сайте Банка. 1 Условия банковского вклада «Доход под Новый год» КБ «Финансовый стандарт» (ООО) Текущий счет – банковский счет, открытый Вкладчику в Банке для совершения расчетных операций, не связанных с предпринимательской деятельностью или частной практикой. Условия – настоящие условия, регулирующие отношения Сторон и применяемые к банковским вкладам физических лиц, заключивших с Банком Договор банковского вклада «Доход под Новый год» в период с 09 сентября 2013 г. по 31 декабря 2013 г. В случае принятия Банком соответствующего решения сроки заключения Договоров банковского вклада «Доход под Новый год» с вкладчиками могут быть изменены (сокращены или увеличены) Банком без предварительного уведомления о таком изменении. 2. ОБЩИЕ ПОЛОЖЕНИЯ И ПОРЯДОК РАСЧЕТОВ 2.1. Настоящие Условия регулируют отношения Сторон и применяются ко всем Вкладам, внесенным Вкладчиками в Банк во Вклад «Доход под Новый год», независимо от Валюты Вклада, Срока Вклада, Процентной ставки по Вкладу. 2.2. Вклад должен быть внесен Вкладчиком в день заключения Договора банковского вклада с Банком. 2.3. Денежные средства на Счет могут поступать путем внесения наличными в кассу Банка либо безналичным перечислением на Счет. 2.4. Первоначальная сумма Вклада должна быть внесена на Счет одной суммой в полном объеме. 2.5. Поступившие в нарушение настоящих Условий денежные средства не позднее следующего рабочего дня возвращаются отправителю платежа. Проценты на такие суммы не начисляются. 2.6. Срок Вклада исчисляется со дня, следующего за днем внесения Первоначальной суммы Вклада на Счет, по день возврата или списания денежных средств со Счета включительно. 2.7. Если последний день Срока Вклада приходится на нерабочий день, Срок Вклада увеличивается до ближайшего следующего рабочего дня. Дата окончания Срока Вклада указывается в Договоре банковского вклада. 2.8. Проценты на Сумму Вклада начисляются со дня, следующего за днем ее внесения (поступления) на Счет, по день окончания Срока Вклада включительно. 2.9. При начислении Процентов по Вкладу в расчет принимается фактическое количество календарных дней, на которое привлечены денежные средства. При этом за базу берется действительное число календарных дней в году (365 или 366 дней соответственно). Сумма Процентов по Вкладу рассчитывается, исходя из Суммы вклада на каждый день за фактическое количество дней нахождения на Счете. 2.10. Проценты по Вкладу начисляются Вкладчику ежемесячно в последний рабочий день календарного месяца Срока Вклада и выплачиваются Вкладчику в первый рабочий день месяца, следующего за месяцем, в котором начислены Проценты по Вкладу. Выплата Процентов по Вкладу за последний календарный месяц производится в последний день Срока вклада. 2.11. Начисленные проценты по Вкладу не присоединяются к Сумме Вклада и не увеличивают Сумму Вклада. Выплата начисленных Процентов по Вкладу производится путем перечисления на Текущий счет Вкладчика либо на СКС, ранее открытый Вкладчику в Банке или открываемый ему в соответствии с пунктом 4.1 настоящих Условий, что указывается Вкладчиком в Договоре банковского вклада. 2.12. При досрочном востребовании Вклада Проценты на Сумму Вклада начисляются в соответствии с процентными ставками, установленными Тарифами по Вкладу для досрочного востребования Суммы Вклада, действующими в Банке по Вкладу на дату заключения Договора банковского вклада, и указанными в нем. В случае досрочного востребования Вклада начисленные ранее Проценты по Вкладу пересчитываются Банком по ставкам, указанным в настоящем пункте Условий, в зависимости от срока досрочного востребования. Излишне выплаченные Проценты удерживаются Банком из Суммы Вклада. Списание излишне выплаченных Процентов производится Банком без дополнительных распоряжений Вкладчика на основании заранее данного акцепта. 2.13. Выплата Суммы Вклада производится путем перечисления на Текущий счет Вкладчика. 2.14. При востребовании Вкладчиком части Вклада, Вклад подлежит возврату Вкладчику полностью (Первоначальная сумма Вклада и Дополнительные взносы), при этом Проценты на Вклад начисляются в размере, определяемом в соответствии с пунктом 2.12 настоящих Условий. 2.15. Комиссия Банка за операции, совершаемые с денежными средствами Вкладчика, списывается Банком с Текущего счета или СКС без дополнительных распоряжений Вкладчика на основании расчетных документов в порядке, предусмотренном соответствующим договором банковского счета, в соответствии с Тарифами, действующими в Банке на дату совершения операции. В случае отсутствия денежных средств на Текущем счете или СКС Вкладчика, комиссия вносится Вкладчиком наличными денежными средствами в кассу Банка. 2.16. Из суммы Дохода по Вкладу Банк удерживает и перечисляет без дополнительных распоряжений Вкладчика налоги, предусмотренные действующим законодательством РФ. 2.17. Если дата возврата Вклада или выплаты Процентов по Вкладу приходится на нерабочий день, то днем возврата Вклада или выплаты Процентов по Вкладу считается следующий за ним рабочий день. 2.18. По окончании Срока Вклада, указанного в Договоре банковского вклада, действие Договора банковского вклада продлению не подлежит. В случае, если Вклад не был востребован Вкладчиком в последний день Срока Вклада, Сумма Вклада перечисляется на Текущий счет Вкладчика, открытый в Банке. 2.19. Единовременный дополнительный взнос, вносимый Вкладчиком в период действия Вклада, не может быть менее суммы, указанной в Тарифах по Вкладу, действующих на момент его внесения. 3. ПРАВА И ОБЯЗАННОСТИ СТОРОН 3.1. Банк обязуется: 3.1.1. Для внесения Суммы Вклада открыть Вкладчику Счет при условии предоставления Вкладчиком, требуемых в соответствии с законодательством РФ, нормативными актами Банка России и правилами, установленными в Банке, для совершения операций по Вкладу. 3.1.2. Начислять ежемесячно и выплачивать в соответствии с условиями Договора банковского вклада Вкладчику Проценты по ставке, указанной в Договоре банковского вклада на основании Тарифов по Вкладу. При досрочном востребовании Вклада Проценты начисляются и выплачиваются Вкладчику в соответствии с положениями пункта 2.12 настоящих Условий. 3.1.3. Выдать Вкладчику по окончании Срока Вклада Сумму Вклада и Проценты, начисленные на Сумму Вклада, при предъявлении Вкладчиком документа, удостоверяющего его личность в соответствии с действующим законодательством РФ. 3.1.4. Банк не вправе в одностороннем порядке изменять размер Процентной ставки по Вкладу в течение Срока Вклада. 3.2. Банк вправе: 2 Условия банковского вклада «Доход под Новый год» КБ «Финансовый стандарт» (ООО) 3.2.1. В случаях, предусмотренных действующим законодательством РФ, приостанавливать операции по Счету. 3.2.2. Если Вклад принят в иностранной валюте, то при выплате Вкладчику дробной части от общей суммы иностранной валюты, то есть суммы менее минимального бумажного денежного знака иностранного государства (группы государств), выплачивать эту сумму в наличной валюте Российской Федерации по курсу, установленному Банком России на день выплаты. 3.3. Вкладчик обязуется: 3.3.1. При совершении операций по Вкладу предъявлять документ, удостоверяющий его личность, а также иные документы, необходимые в соответствии с законодательством РФ, нормативными актами Банка России и правилами, установленными в Банке, для совершения операций по Вкладу. 3.3.2. В день подписания Договора банковского вклада внести Первоначальную сумму Вклада наличными денежными средствами в кассу Банка либо перечислить на Счет в безналичном порядке. 3.3.3. В случае изменения сведений о Вкладчике, указанных в Договоре банковского вклада, уведомить Банк о соответствующих изменениях в течение 10 (Десяти) календарных дней с даты их юридического оформления. 3.3.4. В случае досрочного востребования Вклада в размере, превышающем 1 000 000 (Один миллион) рублей (либо эквивалент указанной суммы в иностранной валюте по курсу Банка России, установленному на дату досрочного востребования вклада), Вкладчик обязан письменно уведомить об этом Банк не менее чем за 1 (Один) рабочий день. 3.4. Вкладчик вправе: 3.4.1. Вносить на Счет Дополнительные взносы при соблюдении следующего условия: - Дополнительный взнос может быть внесен не менее чем за 30 (Тридцать) календарных дней до даты окончания Срока Вклада, указанной в Договоре банковского вклада. 3.4.2. Востребовать Сумму Вклада (Первоначальную сумму Вклада и Дополнительные взносы) полностью и начисленных Процентов в любое время Срока Вклада в порядке и на условиях, установленных Договором банковского вклада (включая Условия). При востребовании Вкладчиком части Вклада, Вклад подлежит возврату Вкладчику полностью (Первоначальная сумма Вклада и Дополнительные взносы), в соответствии с пунктом 2.14 настоящих Условий. 3.4.3. Распоряжаться Суммой Вклада и начисленных Процентов по Вкладу как лично, так и через своего представителя, действующего на основании надлежащим образом оформленной доверенности. Вкладчик письменно информирует Банк об отзыве доверенности. 4. ДОПОЛНИТЕЛЬНЫЕ УСЛОВИЯ ВКЛАДА 4.1. По заявлению Вкладчика ему предоставляется Банком банковская карта MasterCard в валюте Вклада, сервис СМСинформирования о совершении операций по Карте и открывается Счет банковской карты (СКС) для учета операций, совершенных с использованием Карты. Выпуск и обслуживание Карты осуществляются в сроки и на условиях, установленных Банком, и в соответствии с Тарифами Банка. За операции по выдаче наличных денежных средств по Карте может взиматься комиссия в соответствии с Тарифами Банка. 4.2. По заявлению Вкладчика ему может быть предоставлен Банком Овердрафт по СКС, в размере, не превышающем 70 (Семьдесят) процентов от Первоначальной суммы Вклада. Процентная ставка за пользование овердрафтом устанавливается в размере, установленном Тарифами по Вкладу. Срок действия Овердрафта не может превышать срок действия Договора банковского вклада. 4.3. По заявлению Вкладчика ему предоставляется услуга по дистанционному банковскому обслуживанию (с доступом по логину и паролю) в системе «Интернет-Банк» Банка без возможности осуществления расчетных операций. Банк информирует Вкладчика об условиях и порядке обслуживания по Вкладу, о прекращении приема денежных средств во Вклад данного вида, а также об иных услугах Банка посредством СМС-информирования Вкладчика по телефону, указанному им при подключении услуги по дистанционному банковскому обслуживанию (с доступом по логину и паролю) в системе «Интернет-Банк». Комиссия за предоставление услуг, предусмотренных настоящим пунктом Условий, с Вкладчика в течение срока действия Договора банковского вклада не взимается. Осуществление расчетных операций в системе «Интернет-Банк» Банка оплачивается Вкладчиком в соответствии с Тарифами Банка. 5. ГАРАНТИИ 5.1. Возврат Суммы Вклада и начисленных Процентов Банк гарантирует всем своим имуществом, на которое по действующему законодательству РФ может быть обращено взыскание. 5.2. Вклад застрахован в порядке, размерах и на условиях, установленных Федеральным законом от 23.12.2003 № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации». Информацию о страховании вкладов Вкладчик может получить в операционном зале и/или на Интернет-сайте Банка. 5.3. Банк гарантирует Вкладчику тайну Вклада и сведений о Вкладчике. Справки по Счету и сведения о Вкладчике могут быть предоставлены Банком третьим лицам только в случаях и порядке, предусмотренных действующим законодательством РФ. 6. ОТВЕТСТВЕННОСТЬ 6.1. В случае неисполнения или ненадлежащего исполнения Сторонами своих обязательств по Договору банковского вклада, Стороны несут ответственность в соответствии с действующим законодательством РФ. 6.2. Банк не несет ответственность за ущерб, причиненный Вкладчику, в случае, если документы о прекращении полномочий лиц, имевших право распоряжаться Счетом, не были своевременно представлены Вкладчиком в Банк. 6.3. Если Вкладчик не предоставил или несвоевременно предоставил Банку документы, указанные в пунктах 3.3.1, 3.3.3 настоящих Условий, Вкладчик несет ответственность за возможные убытки. 6.4. Стороны не несут ответственность за неисполнение или ненадлежащее исполнение своих обязательств по Договору банковского вклада в случае возникновения обстоятельств непреодолимой силы (форс-мажор), к которым относятся: стихийные бедствия, аварии, пожары, массовые беспорядки, забастовки, революции, военные действия, вступление в силу законодательных актов, правительственных постановлений и распоряжений государственных органов, а также иные обстоятельства, не зависящие от волеизъявления Сторон, прямо или косвенно препятствующие выполнению Сторонами своих обязательств. 6.4.1. Сторона, ставшая объектом действия форс-мажорных обстоятельств, обязана в течение 7 (Семи) календарных дней уведомить об этом другую Сторону любым доступным способом, а также предпринять все усилия для скорейшей ликвидации последствий форс-мажорных обстоятельств. 3 Условия банковского вклада «Доход под Новый год» КБ «Финансовый стандарт» (ООО) 6.4.2. Сторона, ставшая объектом действия форс-мажорных обстоятельств, обязана в течение 10 (Десяти) календарных дней со дня получения письменного запроса другой Стороны предоставить выданные компетентными органами документы, подтверждающие действие форс-мажорных обстоятельств, если только сами такие обстоятельства не препятствуют такому предоставлению документов. 6.4.3. Действие Договора банковского вклада приостанавливается на время действия форс-мажорных обстоятельств и подлежит возобновлению сразу же после их прекращения. 7. ПОРЯДОК РАССМОТРЕНИЯ СПОРОВ 7.1. Споры, возникающие по вопросам исполнения Договора банковского вклада, Вкладчик и Банк разрешают путем переговоров, однако, настоящий пункт Условий не должен толковаться как устанавливающий обязательный претензионный порядок разрешения споров между Сторонами. 7.2. При не достижении согласия споры передаются на рассмотрение в суд в порядке, предусмотренном действующим законодательством РФ. 8. СРОК ДЕЙСТВИЯ ДОГОВОРА БАНКОВСКОГО ВКЛАДА 8.1. Договор банковского вклада вступает в силу с даты его подписания Сторонами и действует в течение Срока Вклада. 8.2. Договор банковского вклада прекращает свое действие в следующих случаях: 8.2.1. При непоступлении на Счет Первоначальной суммы Вклада в течение срока, указанного в пункте 3.3.2 настоящих Условий. 8.2.2. При выплате Вкладчику всей Суммы Вклада и начисленных Процентов по окончании Срока Вклада. 8.2.3. При выплате Вкладчику всей Суммы Вклада и начисленных Процентов на основании заявления (требования) Вкладчика о досрочном востребовании Вклада. 8.2.4. При списании со Счета всей Суммы Вклада по основаниям, предусмотренным действующим законодательством РФ и Договором банковского вклада (включая Условия). 8.3. Расторжение (прекращение) Договора банковского вклада является основанием закрытия Счета. 9. ПРОЧИЕ УСЛОВИЯ 9.1. При заключении Договора банковского вклада сберегательная книжка Вкладчику не выдается. 9.2. Во всем остальном, что прямо не предусмотрено Договором банковского вклада (включая Условия), Стороны руководствуются действующим законодательством РФ. 9.3. В случае изменения законодательства РФ, регулирующего порядок осуществления операций по Счету, операции будут осуществляться в соответствии с указанными изменениями, при этом, положения Договора банковского вклада (включая Условия), не противоречащие указанным изменениям, сохраняют свою силу. 9.4. Положения настоящих Условий могут быть изменены Банком в одностороннем порядке с предварительным уведомлением об этом Вкладчика не менее чем за 10 (Десять) календарных дней (если иное не предусмотрено настоящими Условиями) путем размещения соответствующий информации на Интернет-сайте Банка, а также в операционном зале Банка, при этом внесение изменений в Условия в части положений, которые могут повлиять на Доход Вкладчика, порядок выплаты Процентов по Вкладу или Срок Вклада, не распространяются на Вкладчиков, заключивших с Банком Договор банковского вклада до внесения таких изменений. 4