Утверждено Приказом Генерального директора ОАО ИК "ЦЕРИХ

advertisement

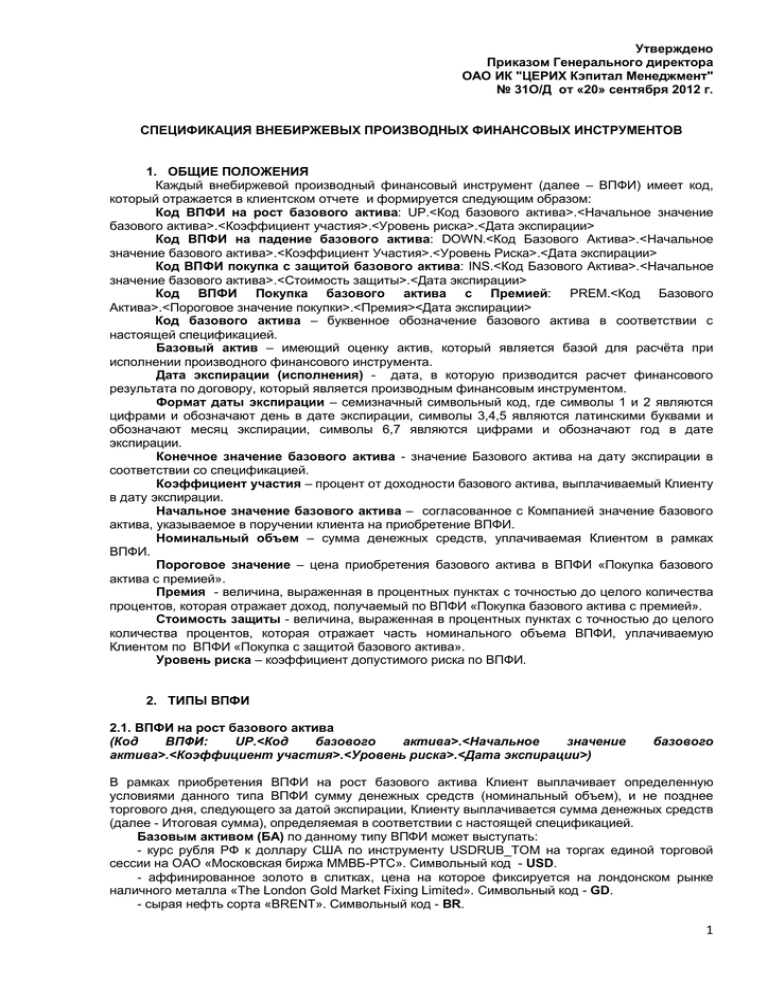

Утверждено Приказом Генерального директора ОАО ИК "ЦЕРИХ Кэпитал Менеджмент" № 31О/Д от «20» сентября 2012 г. СПЕЦИФИКАЦИЯ ВНЕБИРЖЕВЫХ ПРОИЗВОДНЫХ ФИНАНСОВЫХ ИНСТРУМЕНТОВ 1. ОБЩИЕ ПОЛОЖЕНИЯ Каждый внебиржевой производный финансовый инструмент (далее – ВПФИ) имеет код, который отражается в клиентском отчете и формируется следующим образом: Код ВПФИ на рост базового актива: UP.<Код базового актива>.<Начальное значение базового актива>.<Коэффициент участия>.<Уровень риска>.<Дата экспирации> Код ВПФИ на падение базового актива: DOWN.<Код Базового Актива>.<Начальное значение базового актива>.<Коэффициент Участия>.<Уровень Риска>.<Дата экспирации> Код ВПФИ покупка с защитой базового актива: INS.<Код Базового Актива>.<Начальное значение базового актива>.<Стоимость защиты>.<Дата экспирации> Код ВПФИ Покупка базового актива с Премией: PREM.<Код Базового Актива>.<Пороговое значение покупки>.<Премия><Дата экспирации> Код базового актива – буквенное обозначение базового актива в соответствии с настоящей спецификацией. Базовый актив – имеющий оценку актив, который является базой для расчёта при исполнении производного финансового инструмента. Дата экспирации (исполнения) - дата, в которую призводится расчет финансового результата по договору, который является производным финансовым инструментом. Формат даты экспирации – семизначный символьный код, где символы 1 и 2 являются цифрами и обозначают день в дате экспирации, символы 3,4,5 являются латинскими буквами и обозначают месяц экспирации, символы 6,7 являются цифрами и обозначают год в дате экспирации. Конечное значение базового актива - значение Базового актива на дату экспирации в соответствии со спецификацией. Коэффициент участия – процент от доходности базового актива, выплачиваемый Клиенту в дату экспирации. Начальное значение базового актива – согласованное с Компанией значение базового актива, указываемое в поручении клиента на приобретение ВПФИ. Номинальный объем – сумма денежных средств, уплачиваемая Клиентом в рамках ВПФИ. Пороговое значение – цена приобретения базового актива в ВПФИ «Покупка базового актива с премией». Премия - величина, выраженная в процентных пунктах с точностью до целого количества процентов, которая отражает доход, получаемый по ВПФИ «Покупка базового актива с премией». Стоимость защиты - величина, выраженная в процентных пунктах с точностью до целого количества процентов, которая отражает часть номинального объема ВПФИ, уплачиваемую Клиентом по ВПФИ «Покупка с защитой базового актива». Уровень риска – коэффициент допустимого риска по ВПФИ. 2. ТИПЫ ВПФИ 2.1. ВПФИ на рост базового актива (Код ВПФИ: UP.<Код базового актива>.<Начальное значение актива>.<Коэффициент участия>.<Уровень риска>.<Дата экспирации>) базового В рамках приобретения ВПФИ на рост базового актива Клиент выплачивает определенную условиями данного типа ВПФИ сумму денежных средств (номинальный объем), и не позднее торгового дня, следующего за датой экспирации, Клиенту выплачивается сумма денежных средств (далее - Итоговая сумма), определяемая в соответствии с настоящей спецификацией. Базовым активом (БА) по данному типу ВПФИ может выступать: - курс рубля РФ к доллару США по инструменту USDRUB_TOM на торгах единой торговой сессии на ОАО «Московская биржа ММВБ-РТС». Символьный код - USD. - аффинированное золото в слитках, цена на которое фиксируется на лондонском рынке наличного металла «The London Gold Market Fixing Limited». Символьный код - GD. - сырая нефть сорта «BRENT». Символьный код - BR. 1 - индекс РТС, рассчитываемый ОАО «Московская биржа ММВБ-РТС». Символьный код - RI. - акции российских эмитетнтов: обыкновенные именные бездокументарные акции ОАО «Газпром». Символьный код - GZ; обыкновенные именные бездокументарные акции ОАО «Сбербанк России». Символьный код - SR; обыкновенные именные бездокументарные акции ОАО «Нефтяная компания «ЛУКОЙЛ». Символьный код - LK. Начальное значения базового актива (S) определяется по согласованию между Компанией и Клиентом и указывается в поручении Клиента. Порядок определения конечного значения базового актива (F) В качестве конечного значения базового актива «Индекс РТС» принимается среднее значение Индекса РТС за период с 15:00 до 16:00 московского времени, сложившееся на торгах ОАО «Московская биржа ММВБ-РТС» в дату экспирации ВПФИ. В качестве конечного значения базового актива «Курс доллара США» принимается цена закрытия по инструменту USDRUB_TOM, на торгах единой торговой сессии на ОАО «Московская биржа ММВБ-РТС» в дату экспирации ВПФИ. В качестве конечного значения базового актива «Акции российских эмитентов» принимается цена закрытия соответствующей акции на ОАО «Московская биржа ММВБ-РТС» в дату экспирации ВПФИ. В качестве конечного значения базового актива «Аффинированное золото в слитках» принимается значение утреннего фиксинга на золото (доллар США/тр.унция) на лондонском рынке наличного металла, опубликованного в дату экспирации ВПФИ (по официальным данным «The London Gold Market Fixing Limited»). В качестве конечного значения базового актива «Сырая нефть сорта «BRENT» принимается значение индекса ICE Brent Index в дату экспирации ВПФИ. Порядок определения Итоговой суммы Итоговая сумма определяется на дату экспирации как большая из двух величин Q1 и Q2. Величина Q1 определяется по следующей формуле: Q1 N (1 FS Y ) S 100% Где: N – номинальный объем; F – конечное значение базового актива; S – начальное значение базового актива; Y – коэффициент участия. Величина Q2 определяется по следующей формуле: Q2 N (1 X ) 100% Где: N – номинальный объем; X – уровень риска; Порядок исполнения ВПФИ В дату экспирации ВПФИ Компания фиксирует конечное значение базового актива и рассчитывает Итоговую сумму. Итоговая сумма зачисляется на счет Клиента в торговый день, следующий за датой экспирации ВПФИ. 2.2. ВПФИ на падение базового актива (Код ВПФИ DOWN.<Код Базового Актива>.<Начальное значение актива>.<Коэффициент Участия>.<Уровень Риска>.<Дата экспирации>) базового В рамках приобретения ВПФИ на падение базового актива Клиент выплачивает определенную условиями данного типа ВПФИ сумму денежных средств (номинальный объем), и не позднее торгового дня, следующего за датой экспирации, Клиенту выплачивается сумма денежных средств (Итоговая сумма), определяемая в соответствии с настоящей спецификацией. 2 Базовые активы (БА) Базовым активом по данному типу ВПФИ может выступать: - курс рубля РФ к доллару США по инструменту USDRUB_TOM, на торгах единой торговой сессии на ОАО «Московская биржа ММВБ-РТС». Символьный код - USD. - аффинированное золото в слитках, цена на которое фиксируется на лондонском рынке наличного металла «The London Gold Market Fixing Limited». Символьный код - GD. - сырая нефть сорта «BRENT». Символьный код - BR. - индекс РТС, рассчитываемый ОАО «Московская биржа ММВБ-РТС». Символьный код - RI. - обыкновенные именные бездокументарные акции ОАО «Газпром». Символьный код - GZ. - обыкновенные именные бездокументарные акции ОАО «Сбербанк России». Символьный код - SR. - обыкновенные именные бездокументарные акции ОАО «Нефтяная компания «ЛУКОЙЛ». Символьный код - LK. Начальное значения базового актива (S) определяется по согласованию между Компанией и Клиентом и указывается в поручении Клиента. Порядок определения конечного значения базового актива (F) В качестве конечного значения базового актива «Индекс РТС» принимается среднее значение Индекса РТС за период с 15:00 до 16:00 московского времени, сложившееся на торгах ОАО «Московская биржа ММВБ-РТС» в дату экспирации ВПФИ. В качестве конечного значения базового актива «Курс доллара США» принимается цена закрытия по инструменту USDRUB_TOM, на торгах единой торговой сессии на ОАО «Московская биржа ММВБ-РТС» в дату экспирации ВПФИ. В качестве конечного значения базового актива «Акции российских эмитентов» принимается цена закрытия соответствующей акции на ОАО «Московская биржа ММВБ-РТС» в дату экспирации ВПФИ. В качестве конечного значения базового актива «Аффинированное золото в слитках» принимается значение утреннего фиксинга на золото (доллар США/тр.унция) на лондонском рынке наличного металла, опубликованного в дату экспирации ВПФИ (по официальным данным «The London Gold Market Fixing Limited»). В качестве конечного значения базового актива «Сырая нефть сорта «BRENT» принимается значение индекса ICE Brent Index в дату экспирации ВПФИ. Порядок определения Итоговой суммы Итоговая сумма определяется на дату экспирации как большая из двух величин Q1 и Q2. Величина Q1 определяется по следующей формуле: Q1 N (1 SF Y ) S 100% Где: N – номинальный объем; F – конечное значение базового актива; S – начальное значение базового актива; Y – коэффициент участия. Величина Q2 определяется по следующей формуле: Q2 N (1 X ) 100% Где: N – номинальный объем; X – уровень риска; Порядок исполнения ВПФИ В дату экспирации ВПФИ Компания фиксирует конечное значение базового актива и рассчитывает Итоговую сумму. Итоговая сумма зачисляется на счет Клиента в торговый день, следующий за датой экспирации ВПФИ. 2.3. ВПФИ «Покупка с защитой базового актива». (Код ВПФИ INS.<Код Базового Актива>.<Начальное актива>.<Стоимость защиты>.<Дата экспирации>) значение базового 3 В рамках заключения ВПФИ «Покупка с защитой базового актива» Клиент выплачивает определенную условиями ВПФИ сумму денежных средств (номинальный объем), и не позднее торгового дня, следующего за датой экспирации, Клиенту выплачивается сумма денежных средств (Итоговая сумма), определяемая в соответствии с настоящей спецификацией. Базовые активы (БА) Базовым активом по данному типу ВПФИ может выступать: - курс рубля РФ к доллару США по инструменту USDRUB_TOM, на торгах единой торговой сессии на ОАО «Московская биржа ММВБ-РТС». Символьный код - USD. - аффинированное золото в слитках, цена на которое фиксируется на лондонском рынке наличного металла «The London Gold Market Fixing Limited». Символьный код - GD. - сырая нефть сорта «BRENT» или индекс на нефть сорта «BRENT», рассчитываемый Лондонской нефтяной биржей (ICE). Символьный код - BR. - индекс РТС, рассчитываемый ОАО «Московская биржа ММВБ-РТС». Символьный код - RI. - обыкновенные именные бездокументарные акций ОАО «Газпром». Символьный код - GZ. - обыкновенные именные бездокументарные акции ОАО «Сбербанк России». Символьный код - SR. - обыкновенные именные бездокументарные акции ОАО «Нефтяная компания «ЛУКОЙЛ». Символьный код - LK. Начальное значения базового актива (S) определяется по согласованию между Компанией и Клиентом и указывается в поручении Клиента. Порядок определения конечного значения базового актива(F) В качестве конечного значения базового актива «Индекс РТС» принимается среднее значение Индекса РТС за период с 15:00 до 16:00 московского времени, сложившееся на торгах ОАО «Московская биржа ММВБ-РТС» в дату экспирации ВПФИ. В качестве конечного значения базового актива «Курс доллара США» принимается цена закрытия по инструменту USDRUB_TOM, на торгах единой торговой сессии на ОАО «Московская биржа ММВБ-РТС» в дату экспирации ВПФИ. В качестве конечного значения базового актива «Акции российских эмитентов» принимается цена закрытия соответствующей акции на ОАО «Московская биржа ММВБ-РТС» в дату экспирации ВПФИ. В качестве конечного значения базового актива «Аффинированное золото в слитках» принимается значение утреннего фиксинга на золото (доллар США/тр.унция) на лондонском рынке наличного металла, опубликованного в дату экспирации ВПФИ (по официальным данным «The London Gold Market Fixing Limited»). В качестве конечного значения базового актива «Сырая нефть сорта «BRENT» принимается значение индекса ICE Brent Index в дату экспирации ВПФИ. Порядок определения Итоговой суммы Итоговая сумма определяется на дату экспирации как большая из двух величин Q1 и Q2. Величина Q1 определяется по следующей формуле: Q1 N (1 F S X ) * (1 ) S 100% Где: N – номинальный объем; F – конечное значение базового актива; S – начальное значение базового актива; X – стоимость защиты (в %); Величина Q2 определяется по следующей формуле: Q2 N (1 X ) 100% Где: N – номинальный объем; X – стоимость защиты (в %); Порядок исполнения ВПФИ В дату экспирации ВПФИ Компания фиксирует конечное значение базового актива и рассчитывает Итоговую сумму. Итоговая сумма зачисляется на счет Клиента в торговый день, следующий за датой экспирации ВПФИ. 4 2.4. ВПФИ «Покупка базового актива с Премией» (Код ВПФИ: PREM.<Код Базового Актива>.<Пороговое значение покупки>.<Премия><Дата экспирации>) В рамках приобретения ВПФИ «Покупка базового актива с Премией» Клиент выплачивает определенную условиями ВПФИ сумму денежных средств (номинальный объем) и назначает желаемую цену приобретения БА (Пороговое значение покупки). При этом Пороговое значение покупки должно быть ниже текущей биржевой цены на базовый актив. Если в дату экспирации ВПФИ на торгах ОАО «Московская биржа ММВБ-РТС» цена закрытия на базовый актив будет ниже или равна Пороговому значению покупки, Клиенту поставляется базовый актив по цене, равной Пороговому значению покупки, и выплачиваются денежные средства. В случае если цена базового актива будет выше Порогового значения покупки, Клиенту выплачиваются денежные средства. Поставка базового актива не производится. Базовые активы (БА) Базовым активом по данному типу ВПФИ может выступать: - обыкновенные именные бездокументарные акции ОАО «Газпром». Символьный код - GZ. - обыкновенные именные бездокументарные акции ОАО «Сбербанк России». Символьный код - SR. - обыкновенные именные бездокументарные акций ОАО «Нефтяная компания «ЛУКОЙЛ». Символьный код - LK. Расчеты по ВПФИ В случае, если в дату экспирации ВПФИ цена базового актива будет меньше или равна Пороговому значению покупки, Клиенту поставляются ценные бумаги, являющиеся базовым активом, в количестве Z (округленном в меньшую сторону с точностью до лота) и выплачивается премия в размере Q1. Количество поставляемых ценных бумаг определяется по следующей формуле: Z N /S , Где: N – номинальный объем; S – пороговое значение покупки; Размер премии Q1 определяется по следующей формуле: Q1 N P 100% Где: N – номинальный объем; P – премия, в %; В случае, если в дату экспирации ВПФИ цена базового актива будет больше Порогового значения покупки, Клиенту выплачиваются денежные средства в размере Q2, определяемом по следующей формуле: Q2 N (1 P ) 100% Где: N – номинальный объем; P – премия, в %. Порядок исполнения ВПФИ В дату экспирации ВПФИ Компания фиксирует конечное значение базового актива и рассчитывает сумму денежных средств и количество ценных бумаг, подлежащих поставке. Сумма денежных средств и ценные бумаги зачисляются на счет Клиента в торговый день, следующий за датой экспирации ВПФИ. 5