Финансы Кеннет Дж. Будро FI-A2-RU 1/2010 (1503)

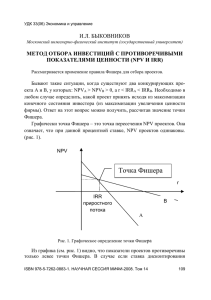

advertisement