КЛАССИФИКАЦИЯ ИНСТРУМЕНТОВ ХЕДЖИРОВАНИЯ

advertisement

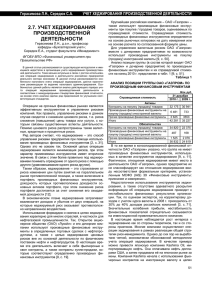

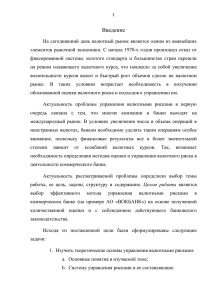

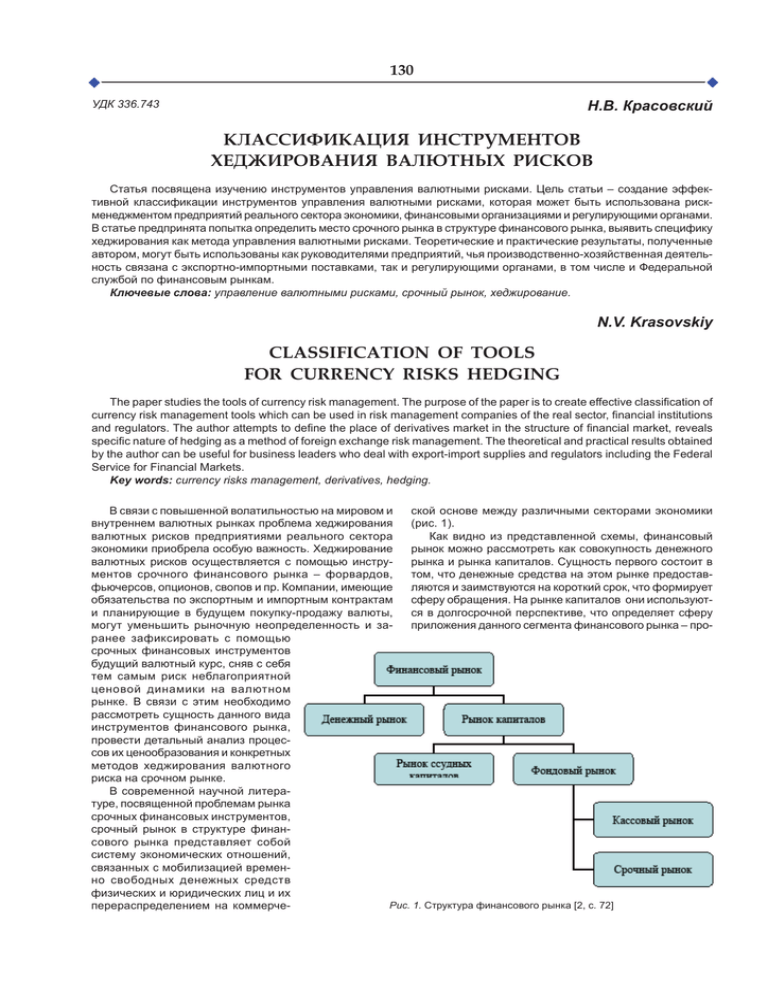

130 Н.В. Красовский УДК 336.743 КЛАССИФИКАЦИЯ ИНСТРУМЕНТОВ ХЕДЖИРОВАНИЯ ВАЛЮТНЫХ РИСКОВ Статья посвящена изучению инструментов управления валютными рисками. Цель статьи – создание эффективной классификации инструментов управления валютными рисками, которая может быть использована рискменеджментом предприятий реального сектора экономики, финансовыми организациями и регулирующими органами. В статье предпринята попытка определить место срочного рынка в структуре финансового рынка, выявить специфику хеджирования как метода управления валютными рисками. Теоретические и практические результаты, полученные автором, могут быть использованы как руководителями предприятий, чья производственно-хозяйственная деятельность связана с экспортно-импортными поставками, так и регулирующими органами, в том числе и Федеральной службой по финансовым рынкам. Ключевые слова: управление валютными рисками, срочный рынок, хеджирование. N.V. Krasovskiy CLASSIFICATION OF TOOLS FOR CURRENCY RISKS HEDGING The paper studies the tools of currency risk management. The purpose of the paper is to create effective classification of currency risk management tools which can be used in risk management companies of the real sector, financial institutions and regulators. The author attempts to define the place of derivatives market in the structure of financial market, reveals specific nature of hedging as a method of foreign exchange risk management. The theoretical and practical results obtained by the author can be useful for business leaders who deal with export-import supplies and regulators including the Federal Service for Financial Markets. Key words: currency risks management, derivatives, hedging. В связи с повышенной волатильностью на мировом и ской основе между различными секторами экономики внутреннем валютных рынках проблема хеджирования (рис. 1). валютных рисков предприятиями реального сектора Как видно из представленной схемы, финансовый экономики приобрела особую важность. Хеджирование рынок можно рассмотреть как совокупность денежного валютных рисков осуществляется с помощью инструрынка и рынка капиталов. Сущность первого состоит в ментов срочного финансового рынка – форвардов, том, что денежные средства на этом рынке предоставфьючерсов, опционов, свопов и пр. Компании, имеющие ляются и заимствуются на короткий срок, что формирует обязательства по экспортным и импортным контрактам сферу обращения. На рынке капиталов они используюти планирующие в будущем покупку-продажу валюты, ся в долгосрочной перспективе, что определяет сферу могут уменьшить рыночную неопределенность и заприложения данного сегмента финансового рынка – проранее зафиксировать с помощью срочных финансовых инструментов будущий валютный курс, сняв с себя тем самым риск неблагоприятной ценовой динамики на валютном рынке. В связи с этим необходимо рассмотреть сущность данного вида инструментов финансового рынка, провести детальный анализ процессов их ценообразования и конкретных методов хеджирования валютного риска на срочном рынке. В современной научной литературе, посвященной проблемам рынка срочных финансовых инструментов, срочный рынок в структуре финансового рынка представляет собой систему экономических отношений, связанных с мобилизацией временно свободных денежных средств физических и юридических лиц и их Рис. 1. Структура финансового рынка [2, с. 72] перераспределением на коммерче- 131 цесс расширенного воспроизводства, на котором капитал функционирует как самовозрастающая стоимость. Рынок капиталов, в свою очередь, подразделяется на рынок ссудных капиталов и фондовый рынок. Первый объединяет мелкие разрозненные суммы и таким образом способствует процессам концентрации и централизации производства и капиталов. Данный рынок существует в виде краткосрочных и долгосрочных кредитов. Вторая часть рынка капиталов – фондовый рынок, который накапливает и мобилизует денежный капитал в виде ценных бумаг. Срочные финансовые инструменты (деривативы) являются объектом обращения на срочном рынке. Главным критерием отличия данного набора инструментов от несрочных является временной период исполнения условий контракта. В соответствии с обычаями делового оборота, а также законодательством развитых стран временной отрезок между заключением и исполнением срочного контракта должен превышать три рабочих дня. Таким образом, срочные инструменты финансового рынка предполагают наличие временного лага (не менее трех рабочих дней) между датами заключения и исполнения сделки. То есть этот отрезок времени и является как раз тем временным периодом, в течение которого рыночная неопределенность способна привести к неблагоприятному для хозяйствующего субъекта развитию событий. Фиксация цены поставки (покупки) актива, лежащего в основе срочной сделки, снимает данную неопределенность и позволяет субъекту реального сектора экономики получить гарантии в отношении будущей цены покупаемого (продаваемого) товара. Снятие рыночной неопределенности позволяет нам рассматривать подобный субъект как хеджера, страхующегося от неблагоприятной рыночной конъюнктуры. Учитывая тот факт, что операции хеджирования, как мы доказали выше, проводятся посредством заключения сделок на рынке деривативов, необходимо отдельно остановиться на анализе инструментов хеджирования валютного риска. В настоящее время существует множество их классификаций [1, с. 54; 4, с. 53], однако наиболее удачная из них, на наш взгляд, содержится в работе И.М. Колосова [3, с. 69]. Все инструменты хеджирования автор разделил на две большие группы – биржевые и внебиржевые. К биржевым деривативам относятся товарные фьючерсы и опционы на них, к внебиржевым – форварды и товарные свопы. Данная классификация имеет одно важное преимущество перед остальными: она соответствует типологии инструментов хеджирования, которую применяют российские налоговые органы при отнесении той или иной операции с деривативами к группе спекулятивных или хеджерских сделок в целях определения совокупного финансового результата юридического лица. В то же время мы не можем не отметить, что данная классификация имеет ряд недостатков. Во-первых, она охватывает всю совокупность финансовых рисков предприятий реального сектора экономики, в то время как предметом нашего исследования является лишь их часть – валютные риски. Во-вторых, эволюция рынка срочных финансовых инструментов в последние годы привела к тому, что некоторые внебиржевые инструменты получили доступ к обращению на биржах, в результате чего критерий обращаемости на бирже потерял свою актуальность. Учитывая преимущества и недостатки представленной классификации инструментов хеджирования валютных рисков, мы предлагаем разделить их на следующие группы: форварды, фьючерсы, опционы, свопы (рис. 2). Ключевым критерием классификации инструментов, с помощью которых происходит хеджирование валютного риска, является сложность конструкции и особенности ценообразования деривативов. Подобную классификацию использует Банк международных расчетов, что существенно облегчает процессы сбора и анализа статистической информации по данной проблематике. Первыми деривативами были форвардные контракты; они возникли одновременно с обычными кассовыми сделками и заключались в целях фиксирования цены на продукцию сельского хозяйства. Сегодня российское законодательство определяет форвардный контракт как финансовый инструмент, определяющий права и обязанности, в соответствии с которыми одна сторона обязуется через определенное время поставить определенное Рис. 2. Классификация инструментов хеджирования валютных рисков 132 количество товара оговоренного качества, а другая – оплатить данный товар по заранее установленной цене. В настоящее время в качестве базового актива форварда могут выступать любые активы, в том числе и внебиржевые – ценные бумаги, валюта, металлы, нефть и пр. Из рис. 2 видно, что в рамках каждой группы инструментов существуют подгруппы. Так, валютные форварды мы разделили на маржируемые и немаржируемые (отличием между ними является наличие процедуры начисления и списания вариационной маржи). Сущность первого заключается в совмещении преимуществ фьючерсов, обращаемых на бирже, и внебиржевых форвардов. Покупатели и продавцы данного вида инструмента, как и в случае с биржевыми фьючерсами, периодически пересчитывают и обмениваются вариационной маржой. В отдельную подгруппу также мы выделили форварды с открытой и закрытой датой валютирования. Форвард с открытой датой валютирования позволяет покупателю самостоятельно выбирать дату покупки-поставки валюты в пределах заранее определенного временного диапазона. Форвард с закрытой датой валютирования не дает контрагентам подобного права. В следующую подгруппу форвардов мы выделили поставочные и расчетные инструменты. По поставочным форвардам возможна лишь реальная поставка валюты, лежащей в его основе, по расчетным – контрагенты обмениваются лишь итоговым финансовым результатом всей сделки. Валютный форвард, т.е. такой форвардный контракт, базовым активом которого является иностранная валюта, – наиболее часто используемый инструмент хеджирования валютных рисков. Покупатель валютного форварда берет на себя обязательство приобрести определенное количество валюты по заранее зафиксированному курсу в будущем, а продавец форварда – продать своему контрагенту валюту по этому курсу. Таким образом, покупатель форварда (импортер) страхуется от роста курса иностранной валюты, продавец (экспортер) – от его снижения. Повышенная волатильность на внутреннем валютном рынке в последние три года вынуждает многие российские банки требовать от своих клиентов-заемщиков, чей бизнес связан с экспортными и/или импортными операциями, хеджировать валютные риски. При этом в качестве контрагента заемщика-хеджера по форвардным сделкам нередко выступает сам банк-кредитор или дружественный банку профессиональный участник рынка ценных бумаг. Сам банк или инвестиционная компания могут принять на себя валютные риски заемщика, продав ему форвардный контракт по форвардной цене. Разница между курсом иностранной валюты на кассовом УДК 336.743 рынке и ценой, по которой клиенту-заемщику продается форвард, является вознаграждением банку за принятый на себя риск. Купив валютный форвард, заемщик-импортер фактически снимает с себя риск удорожания иностранной валюты в будущем, а точнее на время действия форварда. Однако было бы неверным считать, что данный риск взял на себя продавец форварда (банк-кредитор). Он в данном случае не выступает в роли спекулянта и, следовательно, рехеджирует риск удорожания иностранной валюты, купив форвард с аналогичными параметрами у третьего лица. Теоретически контрагенты по форварду освобождены от необходимости внесения какой-либо части стоимости форвардного контракта в качестве предоплаты. Однако в условиях повышенной неопределенности контрагенты требуют ее внесения в виде гарантийного обеспечения, которое, правда, редко превышает размер аналогичной позиции на биржевом рынке фьючерсов и опционов (3 – 10% от текущей стоимости базового актива). То есть хеджирование открытой валютной позиции на сумму 1 млн дол. США по курсу 30 руб. за 1 дол. потребует от покупателя форварда внесения в качестве гарантийного обеспечения от 900 тыс. до 3,0 млн руб. (в зависимости от текущей волатильности на валютном рынке), что наглядно демонстрирует преимущества хеджирования перед другими методами управления рисками. Более того, если банк-кредитор продает своему клиенту валютный форвард, то в качестве обеспечения может выступать и кредитный лимит, выделенный банком заемщику. В этом случае покупатель форварда (заемщик) не извлекает из оборота средства для оплаты гарантийного обеспечения, что повышает привлекательность этого инструмента хеджирования валютного риска по сравнению с другими деривативами. В некоторых случаях банк-продавец форварда может начислять его покупателю процент на перечисленную в качестве гарантийного обеспечения сумму. Обычно в условиях устойчивости рыночного равновесия процент, начисляемый на гарантийное обеспечение, составляет половину текущей межбанковской ставки. __________________ 1. Галанов В.А. Производные инструменты срочного рынка: фьючерсы, опционы, свопы. М.: Финансы и статистика, 2002. 2. Киселев М.В. Современный срочный финансовый рынок России. Саратов: Издательство СГСЭУ, 2010. 3. Колосов И.М. Инновации в сфере валютного хеджирования на промышленных предприятиях // Финансы и кредит. 1999. № 13. 4. Фельдман А.Б. Производные финансовые и товарные инструменты. М.: Экономика, 2008. Н.В. Красовский ОПЦИОНЫ КАК ИНСТРУМЕНТЫ УПРАВЛЕНИЯ ВАЛЮТНЫМИ РИСКАМИ Статья посвящена проблемам управления валютными рисками, осуществляемого хозяйствующими субъектами реального сектора экономики, а также частными инвесторами. Цель статьи – исследование особенностей одного из наиболее эффективных методов управления валютными рисками – хеджирования с помощью опционов. Проанализированы процессы ценообразования опционов, их классификация, а также конкретные