ФИНАНСЫ ПРЕДПРИЯТИЙ Захаров И.В., Крутиков В.К.

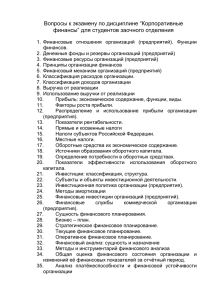

advertisement