Коллектив авторов НОМ Управление рисками Курс лекций

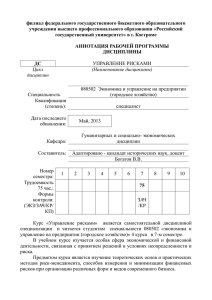

advertisement