Риск и доходность банковских инструментов

advertisement

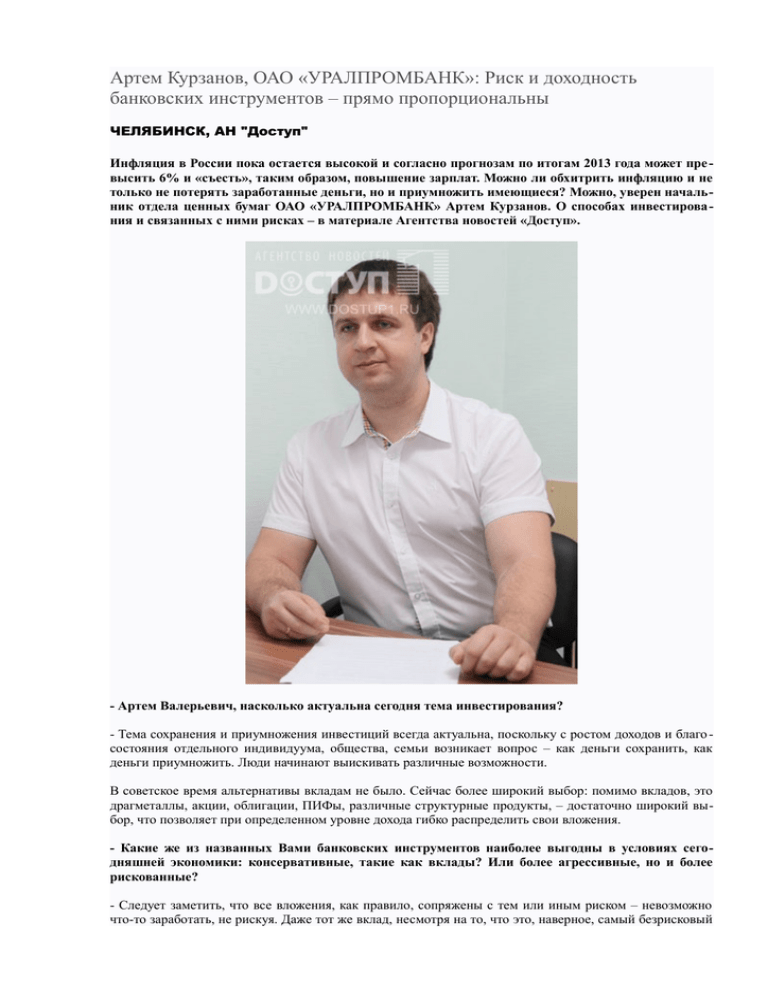

Артем Курзанов, ОАО «УРАЛПРОМБАНК»: Риск и доходность банковских инструментов – прямо пропорциональны ЧЕЛЯБИНСК, АН "Доступ" Инфляция в России пока остается высокой и согласно прогнозам по итогам 2013 года может пре высить 6% и «съесть», таким образом, повышение зарплат. Можно ли обхитрить инфляцию и не только не потерять заработанные деньги, но и приумножить имеющиеся? Можно, уверен начальник отдела ценных бумаг ОАО «УРАЛПРОМБАНК» Артем Курзанов. О способах инвестирова ния и связанных с ними рисках – в материале Агентства новостей «Доступ». - Артем Валерьевич, насколько актуальна сегодня тема инвестирования? - Тема сохранения и приумножения инвестиций всегда актуальна, поскольку с ростом доходов и благо состояния отдельного индивидуума, общества, семьи возникает вопрос – как деньги сохранить, как деньги приумножить. Люди начинают выискивать различные возможности. В советское время альтернативы вкладам не было. Сейчас более широкий выбор: помимо вкладов, это драгметаллы, акции, облигации, ПИФы, различные структурные продукты, – достаточно широкий выбор, что позволяет при определенном уровне дохода гибко распределить свои вложения. - Какие же из названных Вами банковских инструментов наиболее выгодны в условиях сегодняшней экономики: консервативные, такие как вклады? Или более агрессивные, но и более рискованные? - Следует заметить, что все вложения, как правило, сопряжены с тем или иным риском – невозможно что-то заработать, не рискуя. Даже тот же вклад, несмотря на то, что это, наверное, самый безрисковый инструмент для всех вышеперечисленных, поскольку вклады у нас сейчас застрахованы, и тот, кто разместил до 700 тыс. рублей, деньги в любом случае не потеряет. Что касается других инструментов, они, несомненно, более выгодны, но там присутствуют и бóльшие риски. То есть такие понятия, как доходность и риск прямо пропорциональны: чем больше первый показатель – тем выше и второй. - Начнем с самого консервативного – вклады и покупка валюты. Какие виды вкладов существуют, и способны ли проценты по ним отыграть инфляцию, которая в этом году снова немного растет? - По официальным данным, инфляция даже замедляется. Хотя, конечно, официальные данные могут отличаться от того, что мы видим вокруг себя: стоимость продуктов питания, бензина и так далее… И нам кажется, что она выросла больше, чем «по официальным данным». Я никогда не был сторонником покупки валюты и складывания ее под подушку, поскольку, кроме риска валютных курсов, существует риск утери – собака погрызла, пожар случился – ее не застрахуешь и не возместишь. Поэтому если есть желание приобрести валюту с целью заработать на разнице курса, то стоит делать это через валютный вклад, но надо помнить, что ставки здесь ниже, следовательно, и доходность в целом ниже, чем по рублевым вкладам. Что касается последних, в настоящее время практически у каждого банка разработана широкая линейка вкладов, ориентированных на разные группы населения. И они в целом обгоняют инфляцию. Сейчас есть организации, которые предлагают достаточно высокие ставки, но здесь надо иметь в виду, что если ставка по вкладам превышает ставку рефинансирования, там возникает еще налог, поэтому доходность будет несколько ниже, чем заявлено в договоре. Тут все зависит от политики банка. - Как можно инвестировать в золото? - Основных способов два: открытие обезличенного металлического счета (ОМС) – у него много преимуществ в отличие от физического металла, всем известных слитков. Хотя, конечно, бывает, человеку важно, чтобы можно было потрогать руками… Но если стоит задача инвестировать в драгоценные металлы, то преимущества у металлического счета следующие. Во-первых, нет необходимости хранения физического металла, второе – нет НДС – а значит, и удорожания на 18%, в-третьих, это легкость изменения, закрытия позиций – допустим, открываете счет, а на следующий день уже можете его закрыть (если, скажем, произойдет резкий скачок цены), и это не возбраняется. Хоть это и маловероятно, золото – это все-таки не инструмент, который по десять процентов в день растет. Что касается физического металла, он еще и менее ликвиден – не всякий банк готов его купить обратно, нужна соответствующая экспертиза. Другое дело, если слитки хранятся непосредственно в банке и не выносятся за его пределы. Преимущество у слитков, пожалуй, одно: вклады ОМС не застрахованы. Слиток же всегда ваш. Уралпромбанк предлагает оба данных способа – можно открыть металлические счета по золоту и серебру, а можно и приобрести слитки. - А как Вы охарактеризуете такой способ хранения драгметаллов, как инвестмонеты? - Инвестиционные монеты – тоже хороший вариант. Этот инструмент более ликвиден, чем слитки, хотя менее интересен, чем ОМС. Плюс монеты – это еще и коллекционная ценность. Кроме того, и золотой слиток, и монеты из драгоценного металла, на мой взгляд, могут стать достой ным подарком на свадьбу, юбилей, на рождение ребенка. - Вы считаете, что изделие из драгоценных металлов – это уместный подарок? - Конечно. Такой презент вполне уместно преподнести даже VIP-персонам. А можно взять за правило дарить своему ребенку ежегодно по золотому слитку, и тогда к совершеннолетию у него будет накоплен свой капитал. Драгоценный металл высшей пробы, пожалуй, лучший подарок. - Но наверное, подарить его может не каждый? - Не соглашусь, слитки из золота, серебра или платины изготавливаются разного веса – от одного грамма до килограмма, соответственно, такой подарок может сделать почти каждый. - И на какой срок надо рассчитывать, если собираешься инвестировать в драгметаллы? - Тут главное – понимать, что драгоценные металлы – это надолго. - Вечные ценности? - Да, вечные ценности (улыбается). Здесь следует все-таки понимать горизонт от трех лет и выше, поскольку в настоящее время золото не является таким страховым активом, как пять лет назад, когда все яростно скупали золото за 2 тыс. долларов за тройскую унцию, сейчас она стоит около 1,3 тыс. долла ров. Тогда рынок явно был перегрет. Сегодня цена на золото также чутко реагирует на макроэкономические факторы и остается достаточно рискованным инструментом. Но в плане долгосрочных инвестиций – достаточно интересным. Вложение на долгий срок, на мой взгляд, может принести неплохой доход. Хочу подчеркнуть такую мысль: инвестировать нужно только свободные денежные средства. Если деньги нужны на первоочередные цели – то рискованные инструменты выбирать точно не стоит – толь ко вклад. Если есть денежные средства сверх этого, которыми не собираетесь пользоваться в ближайшие год-два, то эти деньги имеет смысл разместить в более рискованные активы, которые могут дать больший доход, чем вклад. - Есть ли еще какие-то легальные инструменты для приумножения инвестиций? - В последние годы динамично развиваются так называемые структурные депозиты. Этот продукт находится на стыке классического банкинга и высокорисковых финансовых инструментов. Деньги распределяются на две части: первая – и большая – направляется на инструмент с фиксированным доходом – вклад или облигации. Вторая, как правило, очень малая, часть отправляется на финансовые инструменты с высокой доходностью, но высоким риском – это фьючерсы, аукционы. И можно зашить продукт таким образом, что деньги человек не потеряет в любом случае, что бы ни происходило с этой составляющей, но при хорошем раскладе он может получить достойный инвестиционный доход, превышающий средний банковский процент по вкладу. - И какой суммой нужно располагать, чтобы получить хороший результат? - Минимальный порог зависит от организации. Наиболее интересен этот продукт при вложениях от миллиона рублей. На рынке данный продукт уже есть. Беседовала Ольга Бороденок, фото Александра Фирсова